随着 S32K 系列的发布,恩智浦现在可向广泛的客户群体提供基于 ARM 的微控制器控制。这些器件特别适用于车身系统,例如车窗/天窗/后挡板控制和空调控制,另外也适用于其他领域,包括电池管理和排放气体后期处理。该系列将一套汽车级工具和软件与一系列基于 ARM Cortex 的可扩展 MCU 组合在一起,这些MCU能满足未来硬件的功能需求。这种组合旨在显著提高硬件和软件的重复使用率,同时缩短产品上市时间。

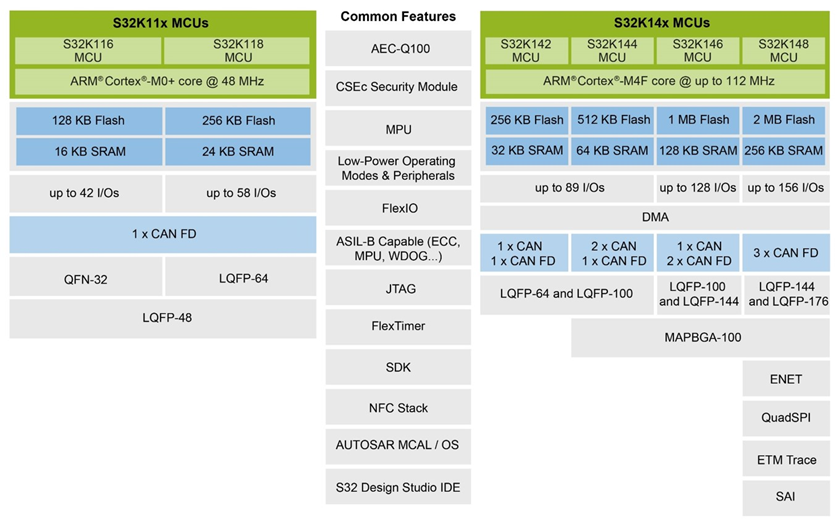

该系列的第一个成员 S32K144 目前已经通过分销渠道向普通市场销售,它采用 ARM Cortex-M4F 内核,支持浮点单元 (FPU) 和 DSP 指令,提供 512KB 的闪存,具有下一代连接性、安全性和低功耗特性。其他五个系列成员具有可扩展性能、可选大小的闪存(128KB 至 2MB),部分型号采用ARM Cotex-M0+ 内核,它们将于未来几个月内陆续推出,如下面的图 1 所示。

图1:恩智浦 S32K 框图(来源:恩智浦)

所有系列成员都采用 ISO CAN FD 技术(在编程模式下速率最高达到 8Mb/s),还采用符合 SHE 规范的 CSEc 硬件安全模块以实现安全的 ECU 间通信,并具有 ASIL-B 硬件和软件特性以及超低功耗性能。在最高 125°C 的环境温度下,这些器件的工作电压为 3V 至 5 V。多样的选择,结合通用封装策略以及汽车级软件——恩智浦的免费 S32 Design Studio IDE 和全面软件开发包 (SDK),可以最大程度地提高重复使用率,让客户能够快速响应不断变化的市场要求。

车身控制应用有时会被忽视,因为从表面价值看来,其他一些应用领域发展步伐更快,例如高级辅助驾驶、安全和电气化动力系统。但是,车身功能数量众多,需要使用大量的微控制器来操控,这意味着车身应用对半导体供应商具有非常重要的意义。

作为第二大汽车微控制器供应商(仅位列 Renesas 之后),恩智浦在车身领域扮演了重要角色。恩智浦提供广泛的长期产品组合,包括 8 位 S08、16 位 S12(X) MagniV 和基于 Power Architecture 的 32 位 MCU 系列,这些产品目前仍在量产,恩智浦的 15 年汽车产品持续供应承诺为它们提供了有力保证。新型 S32K 系列将进一步扩展该产品组合,它是几个基于 ARM 的 MCU/MPU 系列中的第一个系列,带来全新硬件设计选项,还提供恩智浦的汽车级软件和工具,以及来自庞大 ARM 生态系统的第三方工具支持。

15 家全球顶级汽车制造商中已经有 10 家在下一代汽车中使用 S32K,因而 S32K MCU 系列必将成为车身 ECU 发展的未来方向。随着 S32K 系列开始通过分销渠道销售,它在普通市场上的采用率也将进一步提高,包括汽车二级和三级供应商。

多家汽车供应商已经在设计中采纳了 S32K。该产品系列面向普通市场推出后,将被更广泛的客户群体采用。恩智浦现在向广泛的客户群体提供基于 ARM 的可扩展汽车级车身 MCU 产品组合。恩智浦宣称,该系列提供的广泛生态系统能够简化工作,缩短产品上市时间并降低开发成本。

Renesas 也是车身控制领域的重要供应商,提供 RL78 和 V850 等系列的器件。但在这个领域,还有多家其他供应商,其中一些(如 Microchip 和 Cypress 等)专门面向相对低价值的应用提供高度成本优化器件。

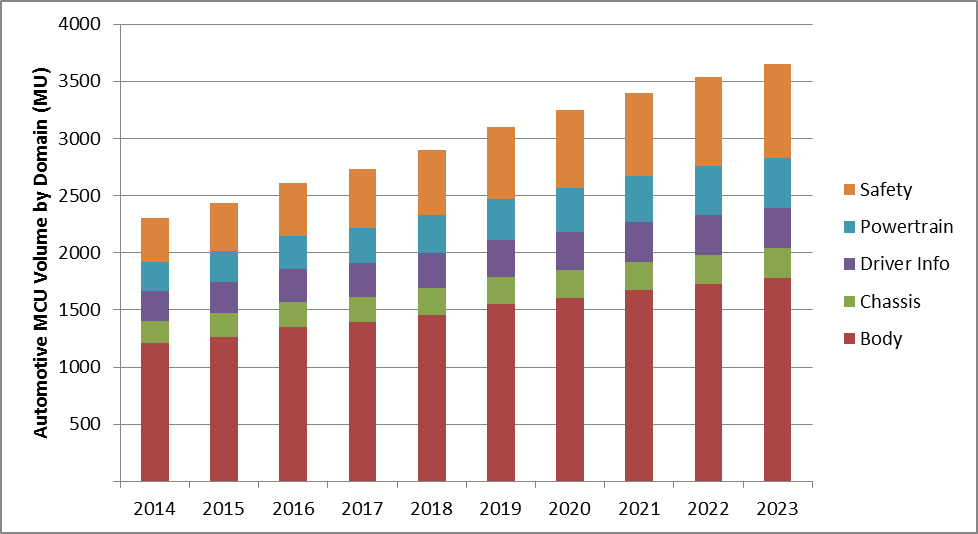

Strategy Analytics 数据显示,2016 年,安装在轻型汽车上的一半以上微控制器都用于车身应用,安装量超过了 13 亿个(图 2)。

图 2:各个应用领域的汽车 MCU 数量(百万单位)来源:Strategy Analytics

这算下来平均每辆汽车安装了将近 15 个车身 MCU。显而易见,进军这个规模庞大的汽车市场领域对于 ARM 非常有利,因为使用其 IP 的每个器件都要支付ARM少量版税。

• 虽然车身应用的发展势头不如动力系统和安全应用那样强劲,但就规模看来,仍然是非常重要的,到 2023 年,车身应用仍将在总体 MCU 数量中占据 49% 的比例,预计将使用大约 18 亿个 MCU。

表面看来与其他很多汽车应用领域相比,车身应用的处理性能要求通常要低得多,而且对成本高度敏感,因此从价值的角度来看,车身控制器件市场貌似不占支配地位。

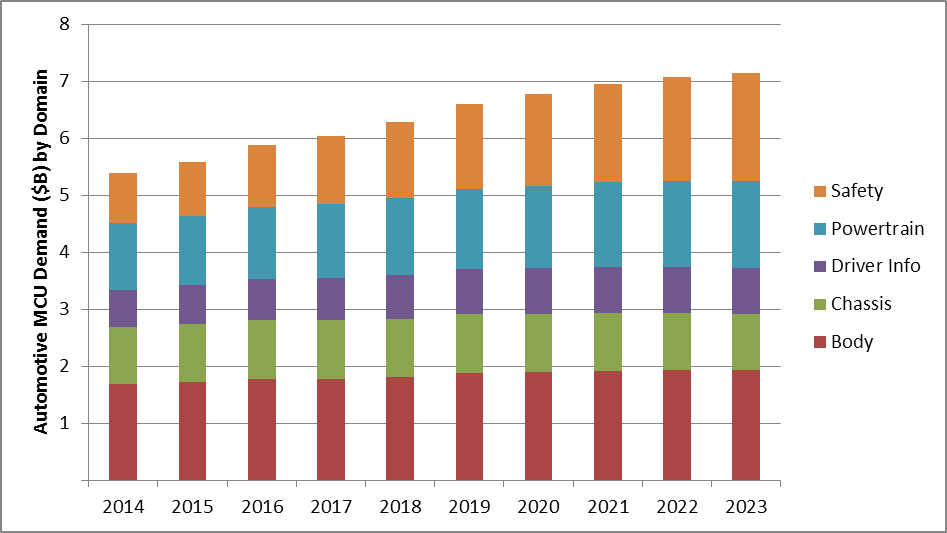

但是,根据 Strategy Analytics 的计算,截至 2016 年,安装在轻型车辆上的 MCU 的总价值达到近 18 亿美元。这就再一次使得车身应用成为最大的应用领域,在整体汽车 MCU 需求中,它的价值将占据大约 30% 的比例。到 2023 年,车身控制应用对 MCU 的需求有望超过 19 亿美元(图 3)。

图 3: 各个应用领域的汽车 MCU 收入(十亿美元)来源:Strategy Analytics

虽然车身控制应用受关注程度通常较低,但该市场并非一成不变,也在潜移默化地发生改变。

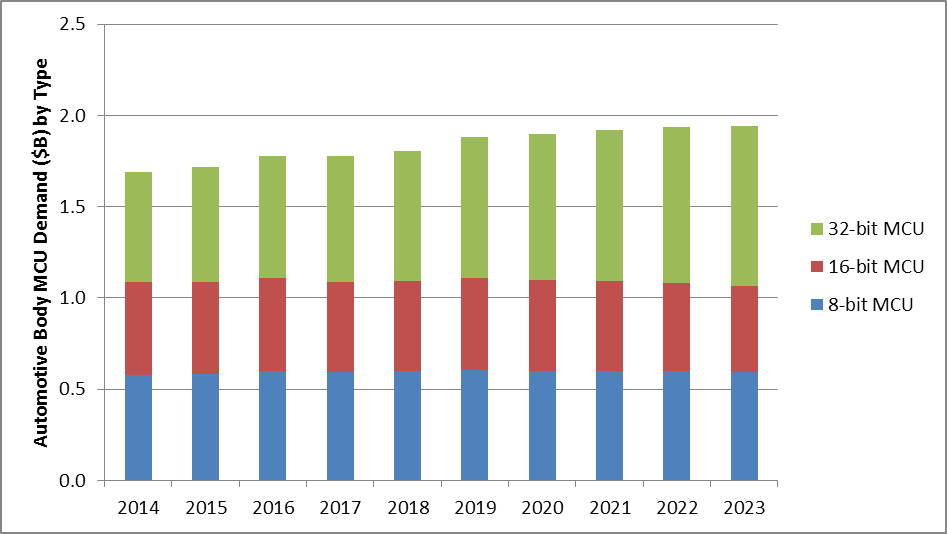

尽管整体需求呈持续增长态势,Strategy Analytics 仍然预测,就收入而言,车身控制应用对低端 8 位和 16 位 MCU 的需求将会增长乏力甚至下滑。所有增长的驱动力都源自使用性能更强大的 32 位器件,恩智浦正是向这个市场发布了基于 ARM 的 S32K。

32 位微控制器在整体车身控制 MCU 需求中占据的比例有望从 2016 年的大约 38% 增长到 2023 年的 45% 以上(图 4)。随着 S32K 的应用日益广泛,这种趋势有进一步加速发展的潜能,也让 Strategy Analytics 相信,32 位设计在车身控制应用领域具有上升潜力。

图 4 各种类型的车身 MCU 需求(十亿美元)来源:Strategy Analytics

Strategy Analytics 认为,车身控制应用领域形成了以下几种重要市场力量:

●对消费者功能的需求持续增加。

在新兴市场和低端车辆上,车窗升降和 HVAC 等功能仍将呈现增加趋势。而在更加成熟的市场上,越多越多的汽车将会推出电动座椅、电动折叠后视镜、电动升降和后挡板等功能。

– 这就意味着车辆上需要安装更多的物理 ECU,而用于控制这些应用的 MCU 的数量也会相应增加。虽然人们经常谈及汽车架构变革、整合和集成,但它尚未在市场上产生任何重大影响。对于构成需求主体的批量大众市场汽车,Strategy Analytics 认为,汽车架构变革至少要在 2020 年之后才会开始产生影响。当这一天到来时,ECU 整合的重点将很可能是价值更高的动力系统、安全/自动化和信息娱乐系统/仪表盘应用领域。

– 即便对于那些在汽车架构变革方面处于前沿地位的 OEM(例如 BMW),相对价值较低的车身电子系统也很可能是最后实现显著集中化的领域。未来数年内,我们很可能看到众多车身功能使用独立模块,而将它们迁移到经济高效的 32 位设计的理由越来越充分。

●车身应用要求不断提高。

由于 32 位器件预计将在车身应用领域呈显著增长,出现了对更高性能器件的新兴需求。

– 经过数年的相对稳定之后,汽车网络正在发生变化。随着电动致动器(包括 BLDC 电机)使用率增加,需要更高级别的分布式处理和智能,用于传感、控制和诊断用途。

– 从短期来看,CAN-FD 的专业度将显著提高,甚至在车身应用领域也是如此。由于需要在汽车中传输的传感器数据日益增加,带宽和处理能力需要随之提高,才能处理和管理这些数据。从长期来看,以太网的使用将愈加广泛,车身控制模块和网络网关需要强大的处理能力,才能管理更高的数据速率。

●安全要求不断提高。

汽车行业曾经由于忽视了网络安全和黑客攻击问题而遭受严厉批评。这一控诉可能更多指向汽车制造商和一级供应商,因为半导体供应商多年来一直在提供硬件安全模块,但经常未得到充分利用。

– 虽然安全问题通常集中在远程信息处理和信息娱乐系统上,但核心车身系统(例如安保和门禁控制系统)也出现了一些漏洞。一般来说,要提高解决方案的安全性,就需要更高的处理能力和更大的存储容量。

– 分层安全架构的重要性变得愈加明显。仅保护接入点安全、指望没有人可以攻破通常是不够的。将安全功能内置到更多模块中有助于中止网络传播,即便某个点被攻破也无妨。

●市场对功能安全设计支持的期望值更高,因为车身控制系统本身现在已经成为汽车安全系统的一部分。

– OEM 越来越期望在即将发生撞车的情况下,可以基于车辆传感器的输入来优化座椅位置并关闭车窗和车顶系统。这意味着这些系统的 ASIL 等级可能需要提升,对网络安全的要求也更严格,因为它们现在已经成为汽车安全解决方案的一部分。

● 低功耗仍然至关重要,尽管性能提高是大势所趋。

对于车身系统更是如此,以门禁系统为例,它们经常需要“唤醒”,无法轻松进入长期深度睡眠或断电状态,以便节省电能。ARM 解决方案提供的功耗/性能比通常远优于当今众多供应商提供的专有架构。这些内核在开发时就充分考虑了移动应用,功耗无疑是更为重要的考量因素。

– 车身应用数量众多,即便单个应用不会产生很大功耗,加在一起的总功耗还是相当高的。

– 驾驶员停车之后,安保和门禁系统等功能仍然需要保持工作状态。这些器件必须应对一个频繁唤醒、快速启动、高性能任务执行和快速关闭的周期,并在整个过程中保持最低的功耗。它们还必须具有较低的静态模式漏电,并提供多种低功耗运行模式,以防长时间停车的情况。

– TPMS 系统还可能遇到频繁的唤醒,不仅来自车辆本身上的轮胎,还可能来自附近车辆的轮胎。在多层的停车楼中,这种现象可能非常明显,前后左右以及楼上楼下的汽车都可能触发唤醒。

● AUTOSAR架构需要基于平台的规范。

OEM 和供应商越来越希望在各个汽车系列中重复使用代码和应用程序,从而迁移到更加抽象的软件开发,例如AUTOSAR架构。这通常会对主机 MCU 提出更高的要求。OEM 和一级供应商还需要不同性价比的广泛产品系列,以便他们能够适当地扩展解决方案。

● 需要强大的生态系统支持。

借助 Kinetis 系列,恩智浦为其工业客户提供基于 ARM 的解决方案已经有一段时间。ARM 生态系统非常庞大,有众多供应商提供各种必需工具包,帮助客户及时将产品推向市场。

– 汽车领域现在吸引了行业之外的供应商的高度关注。有了汽车级工具包支持,微控制器产品更容易进入汽车市场。

– 与动力系统或安全模块相比,车身电子模块的供应商群体更加分散,公司规模大小不一。小型公司通常要通过半导体分销商获取支持,而且高度依赖于免费提供的设计支持工具套件。

– 在一级供应商的产品选择决策中,产品上市时间是一个重要考虑因素。强大的生态系统支持可能缩短设计周期时间。

虽然基于专有架构的 MCU 在多个汽车系统中仍然占据了主导地位,但根据 Strategy Analytics 预测,采用基于 ARM 的 MCU 将成为一种稳定趋势,包括在传统和新兴应用领域,例如高级安全和信息娱乐应用。ARM 也开始涉足动力系统解决方案领域,正如 Strategy Analytics 在其 Insight 报告“ARM 推出新型 Cortex R52 内核以满足 10 亿美元的动力系统处理器市场需求”中所述。

ARM 和恩智浦的最新举措加快了这种趋势。在当今的中端汽车中,采用多达 50 个 ECU 非常普遍,它们针对不同汽车型号和功能选项而设计,需要可扩展的 MCU 平台,以实现硬件和软件的快速功能扩展或优化。车身 MCU 现在承担的任务还包括解读复杂的传感器算法、管理高带宽通信外设和实施高级安全功能,且执行所有这些任务时都要保持最低功耗。不断发展的软件要求(例如 AUTOSAR)和传统解决方案的附加性能余量开始到达它们的极限。面对这些情况,基于现成 ARM 的 MCU 成为显而易见的解决方案。某些情况下,要将现有的专有架构提升到具有竞争力的性能水平,其所需的投资是不容小觑的,因此 Strategy Analytics 预测将有更多半导体供应商步恩智浦的后尘,开发基于 ARM 的车身控制解决方案。

汽车市场的变革步伐过去一直比较缓慢,因此,恩智浦的 S08、S12(X) 和 32 位 Power Architecture MCU 将在未来多年内保持量产。但是,随着市场从机动车辆向移动平台迁移,汽车制造商现在竞相顺应系统飞速发展进行变革。即便是相对静态的车身应用,例如泵、车门、座椅、空调控制和车灯,也在进行重新设计,以便将安全性、效率和消费者体验提升到全新层次。新型 S32K1 MCU 系列率先投入设计,其价位在 2 美元至 5 美元之间(*小批量建议零售价),非常适合满足这种演进需求。低端产品方面辅以恩智浦的 KEA MCU 系列,该系列基于 ARM Cotex-M0+,当前正在量产中。KEA 系列成员提供 8 至 128KB 的闪存,是恩智浦基于ARM Cortex技术的通用 MCU 汽车产品组合的入门级型号。随着车身系统要求的提高,基于 ARM 的解决方案对于车身领域中越来越多的应用将具有更大吸引力。