载有TDDI芯片的低温多晶硅(LTPS)液晶面板是汽车市场的重点发展方向。其核心卖点是更低的In-cell内嵌式集成成本、尺寸更小的系统板、更薄的边框和更高的亮度。低温多晶硅液晶面板是TDDI的首选,因为这种面板非常适合应用阵列基板栅极驱动(GOA)技术,其分辨率更高、功耗更低,性能也更优异。不过,非晶硅(a-Si)液晶面板目前仍是车载显示面板的主流技术。中国面板厂商也在推广采用TDDI技术的非晶硅液晶面板。

随着汽车中控屏(CSD)尺寸的增大,外挂触控传感器的成本随之上涨。另一方面,随着良率的提高,In-cell内嵌式触控面板的成本也将低于触控传感器。此外,In-cell内嵌式触控不仅能节约成本,还能减少层压工艺带来的可靠性问题。正因如此,汽车厂商对In-cell内嵌式触控的需求不断增加。据Omdia预计,从2026年起,In-cell TFT LCD TDDI将占汽车触控模组出货量的50%以上。

2022年车载TDDI出货量为3,600万颗,预计2023年将达到5,500万颗尽管2022年全球显示驱动芯片(DDIC)市场需求同比下降10%,但车载显示驱动芯片的需求却显著增长。2022年汽车行业的显示驱动芯片出货量为4.89亿颗,其中车载 TDDI出货量为3,600万颗,是2021年的六倍(如表1所示)之多。

表1:2021—2030年全球车载TDDI出货量预测(单位:百万颗)

来源:Omdia

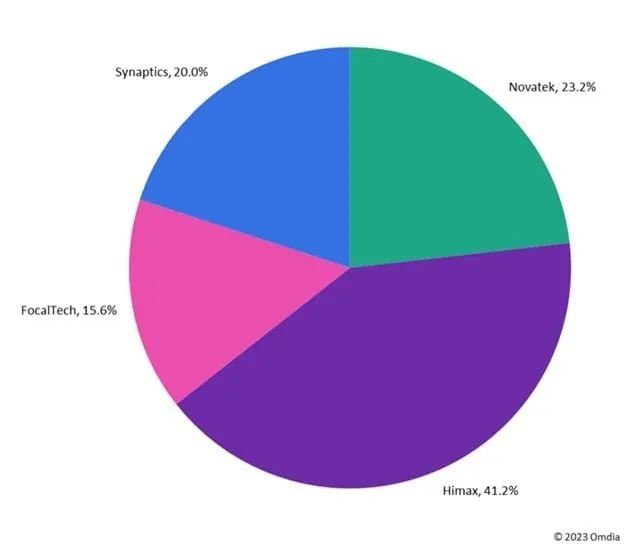

由于电动汽车(EV)价格竞争加剧,中国主要汽车厂商大幅减产并实施严格的成本控制措施,车载TDDI的出货量随之在2023年第一季度出现环比下跌。尽管如此,2023年上半年车载TDDI的出货量仍同比增长39%。据Omdia预计,2023年车载TDDI的总出货量将达到5,500万颗,同比大幅增长53%,并将在2027年前继续保持两位数增长。奇景光电领跑车载TDDI市场奇景光电(Himax)、联咏科技(Novatek)、新思(Synaptics)和敦泰电子(FocalTech)是2023年上半年汽车TDDI市场的最大供应商(如图1所示)。

图1:2023年上半年车载TDDI市场份额

来源:Omdia

奇景光电以41%的市场份额居于首位,在车载显示驱动芯片(包括TDDI和传统显示驱动芯片)市场也处于领先地位。奇景光电向几乎所有面板厂商供应车载显示驱动芯片,车载芯片业务是其最大的营收来源。另一方面,联咏科技主要生产传统的车载显示驱动芯片,而TDDI芯片只占其出货的一小部分。新思和敦泰电子生产的车载显示驱动芯片均为TDDI芯片。