Omdia 云计算和数据中心分析师 Vladimir Galabov、Manoj Sukumaran 和 Aaron Lewis 在最新的分析评论中回顾了服务器市场的主要动向和未来发展趋势。

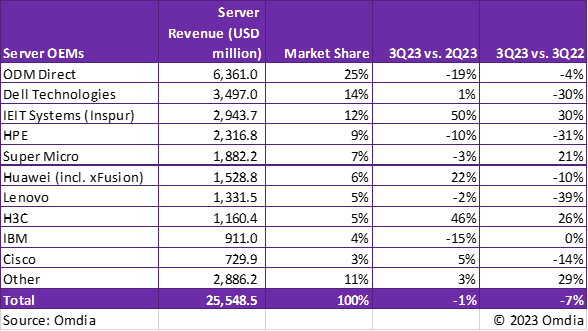

根据 Omdia 的数据中心服务器跟踪报告,23 年第三季度市场总营收同比下降 7%,环比下降 1%,为 255 亿美元。

通用服务器的出货量明显放缓,领先制造商感受到了宏观经济逆风和投资重点变化的热度。需求疲软主要体现在企业和电信运营商领域。服务器的使用寿命达到了历史最高水平,目前企业平均使用7 年的服务器,并推迟了更新换代。

为AI配置的服务器的部署增长与Omdia 的预测一致。英伟达第三季度数据中心收入为145亿美元(同比增长近四倍),与Omdia的预期一致。这向我们表明,正如预期的那样,英伟达在第三季度出货了近50万块H100和A100 GPU。我们预测第四季度的出货量将突破50 万大关。

在云服务提供商细分市场,高配置AI服务器的部署正在抵消通用服务器迭代的延迟。但企业和电信运营商细分市场的情况并非如此,因为服务器制造商很难从英伟达获得足够的GPU 配货。服务器OEM 厂商表示,配置英伟达™(NVIDIA®)H100 GPU 的服务器的交付周期为36-52 周。

由于高成本AI服务器的渗透率不断提高,而通用服务器的更新至少要推迟到 2024 年,3Q23 的服务器出货量同比下降了 26%。我们目前预计 2023 年全年服务器出货量为 1140 万台,比 2022 年下降 19%。

在 2024 年的更新周期中,我们预计服务器将进行重大整合,用一台新服务器取代多台已安装的服务器。这得益于更高核数的 CPU 和以应用优化为核心的新型服务器架构。

本月,我们更新了长期服务器预测,以反映 2023 年的发展势头和对高配置服务器的持续需求。我们现在预计,2027 年服务器市场的价值将达到 1956 亿美元。

在这一预测中,服务器处理器和协处理器所占份额正在增加,其驱动力是向超异构计算发展,即带有许多协处理器的应用优化服务器配置。这方面的例子包括:

运行AI训练和推理的服务器

配备多个定制协处理器的视频转码服务器

Omdia 预计,随着某些应用的需求逐渐成熟,构建优化定制处理器的成本效益也会随之提高,这种趋势只会越来越明显。媒体和AI是超异构计算的早期受益者,但我们预计数据库和网络服务等其他工作负载也会出现类似的优化趋势。