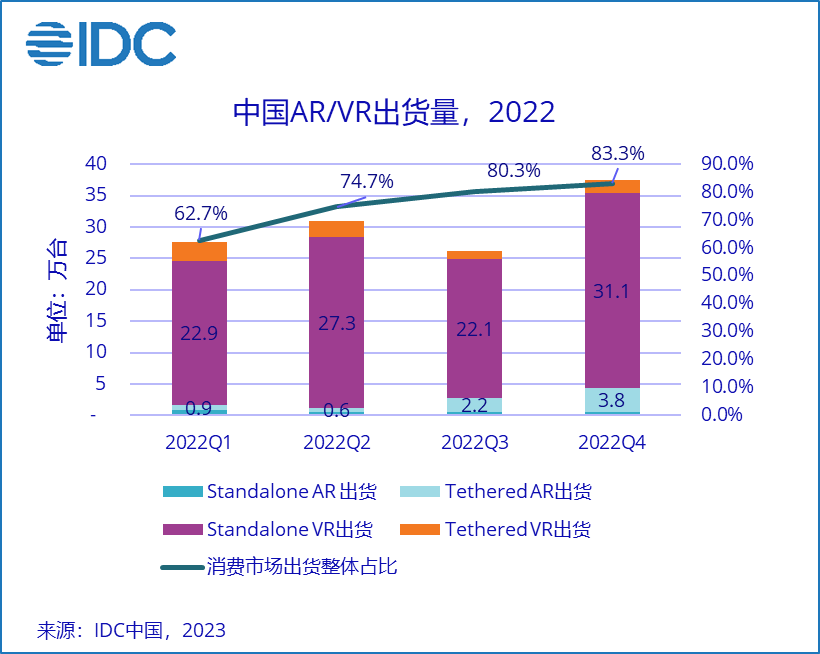

2022年,中国AR/VR头显出货120.6万台(sales in口径),其中AR出货10.3万台,VR出货110.3万台。VR头显中,Standalone VR出货101.4万台,Tethered VR出货8.9万台,这也是Standalone VR自问世以来首次在中国突破年出货量100万台大关。

纵观2022,中国AR/VR硬件市场呈现以下主要特点:

从Standalone VR产品型号来看, Pico Neo 3、Pico 4、Nolo CM1, 奇遇Dream Pro, 奇遇Dream 为2022年度出货Top 5型号,全年出货分别为50.5、21.7、6.6、5.4、2.4万台。

尽管疫情及电商节庆期间物流一定程度冲击了去年的消费者市场,但随着资本涌入和产品迭代的进度加快,2022年仍然呈现诸多亮点:

从产品配置来看,下半年厂商的主打产品基本转为pancake新品;从定价上来看,基本维持在上代新品同等水平的价格区间;

从内容生态来看,健身开始成为重要的吸引力场景;

从销售渠道来看,Standalone VR产品的线下出货渠道占比在2022年提升明显,零售+品牌店通路全年出货占比达10.1%;

从厂商竞争格局来看,头部厂商的领先优势在2022年进一步扩大。

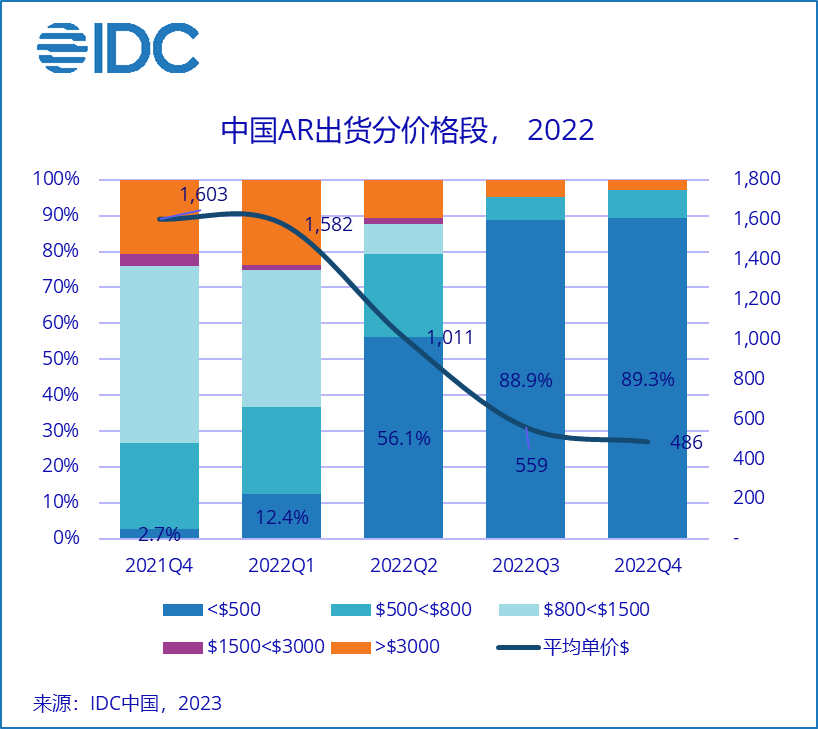

以初创公司为主的AR硬件厂商在2022年接连发布了消费级新品,价格和产品定位较为相似。由于往年AR产品主要为高价位的商用型号,新品涌入使得2022年AR产品的平均单价大幅下滑。到2022年第四季度,500美金以下的AR产品出货占比已经接近90%。当前绝大部分消费级产品仍需连接主机使用(手机、电脑等),最主要功能为扩展屏幕。从出货渠道上看,除个别产品型号大批量出货给特定商用最终用户外,以电商平台为主的线上渠道仍是主要通路。

2023年,厂商团队、产品策略、战略重点均将出现一定调整及变化:

VR市场:

2023年,VR厂商均在一定程度上开始着力降本增效,这意味今年线上线下营销力度较2022年将有所减弱;同时,目前外界对于巨头入场期望值较高,这对国内厂商的新品发布计划可能有所影响。随着疫情影响逐步减小及整体经济状况回暖,厂商对于线下渠道的重视将继续增强,消费者在线下门店体验VR产品的门槛及成本将持续降低。

AR市场:

产品方面,当前消费级AR眼镜普遍存在适配手机型号受限、实体线连接不便等问题,2023年厂商将在接口配件、软件适配等方面加大投入。目前国内头部AR厂商研发团队人员占比均高达60%左右,硬件产品体验提升方面有望实现突破。

IDC中国终端系统研究部高级分析师赵思泉认为, 在经历了近一年的话题热议期后,AR/VR行业于2022年底逐步回归理性。厂商如何实现盈利、用户粘性如何增强、国内内容生态如何丰富等更为现实的考量将在未来成为需要行业各方共同解决的问题。2023年,硬件厂商的策略重点将从营销转向产品和内容本身,从而实现新一轮增长。