前言

汽车产品近两年的发展要从市场、技术两个角度来看,都会发现令人难以置信的革新。从市场角度来看,McKinsey & Company去年的报告预测全球乘用车与轻型商用车(LCV)出货量2019-2030的CAGR年复合增长率约1%,2030年预计会达到1.02亿辆(2019年该值为8900万辆)。[1]

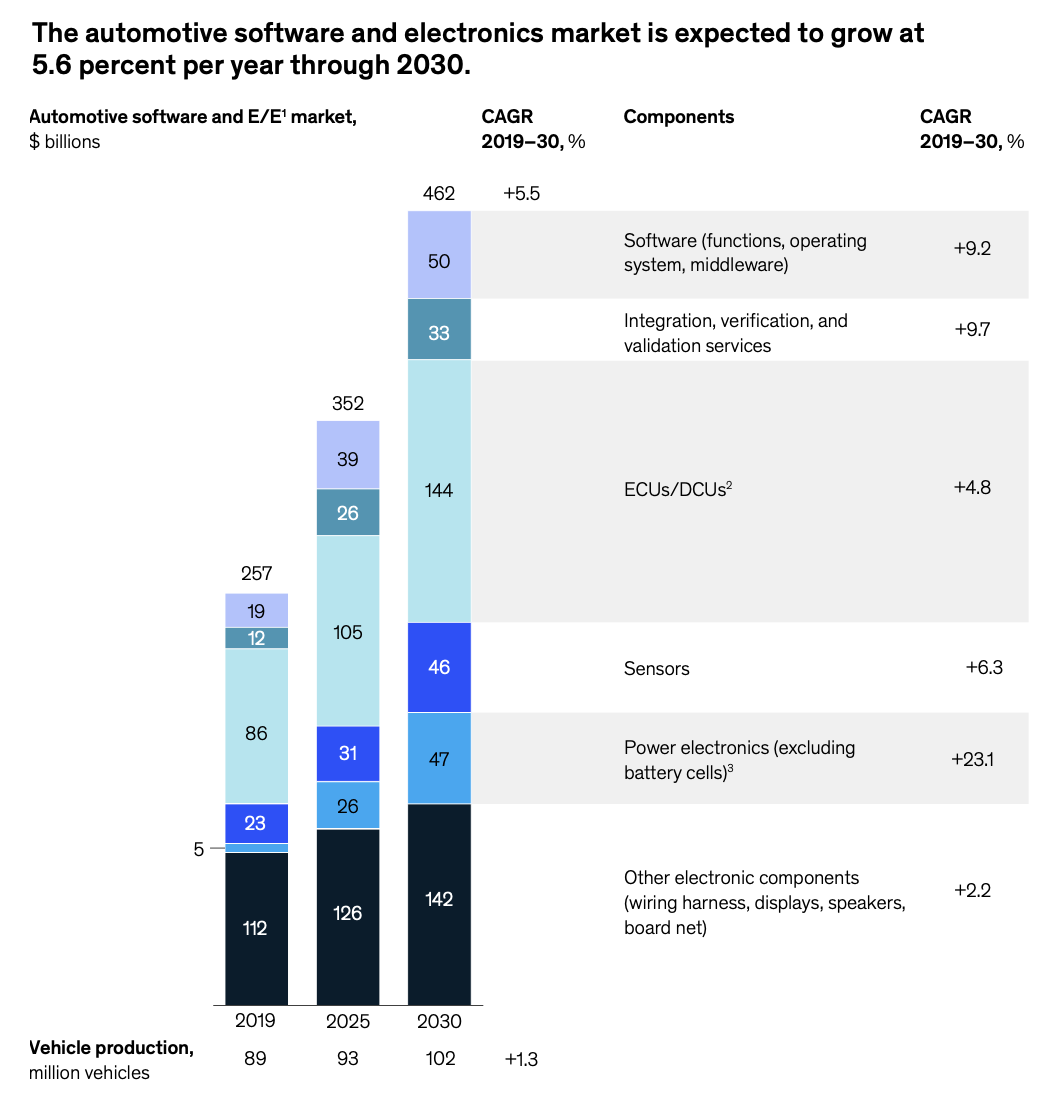

相对的,全球汽车的软件和电子市场规模,会在2030年达到4620亿美元,2019-2030的CAGR年复合增长率5.5%(图0.1)。相较整车销量提升,这个数字是能够反映半导体与软件在汽车价值中的占比增加的。

图0.1:2019-2030年汽车软件与电子市场价值增长预期;来源:McKinsey & Company

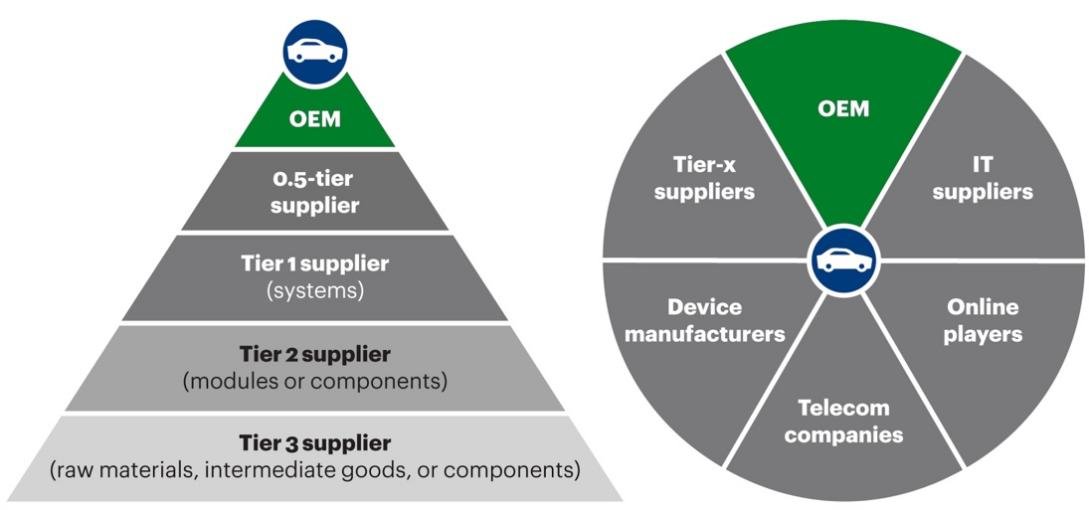

这种变化的直接原因是汽车的电子电气化(数字化)、智能化、网联化。从汽车市场结构角度来看,它带来两个最直接的影响或潜在影响(1)汽车产业供应链原本的链状结构,或者说分工严密的层级结构,走向围绕OEM整车厂的网状结构(图0.2):

a. 汽车OEM厂开始承担更多技术职能;b. OEM厂也开始直接与原本处在Tier 2或更下层级的芯片企业合作;c. 供应链上开始出现Tier 0.5/1.5一类新兴角色;d. 更多原本不属于汽车产业的竞争者纷纷加入竞争,典型如一众科技企业;

图0.2:汽车产业供应链结构变化(左:传统结构,右:新市场角色关系结构)

(2)汽车产品的商业模式发生变化。无论是汽车整车销售后市场,为客户提供软件、硬件层面的增值服务,也将成为汽车产品盈利越来越重要的组成部分;还是自动驾驶技术走向成熟以后,共享出行会逐渐取代个人市场主导的新模式,都代表汽车行业正在发生巨变。

而在技术方面,汽车电子化程度加深,汽车被越来越多的人称作“接了四个轮子的超级计算机/服务器”。软件定义汽车大趋势令汽车EE电子电气架构从原本分散的分布式架构,走向更为集中、中央化的,出现更多中间层、实现了软硬解耦的新布局。

汽车相关的技术与市场发展相辅相成、互为因果,为半导体、电子与软件市场参与者带来了新的发展机会。

一个足以表现汽车电子市场热度的具体现象是,国内进入汽车MCU芯片赛道的市场参与者显著增多。虽然这与2022年以来的缺芯潮关联甚大,造车新势力与国产汽车自主品牌的崛起也让国产汽车MCU有了新的发展机会,但我们认为,电动车市场价值的整体扩增,及相比整车市场发展更快的汽车电子高速迈进,是这一市场现象的根本原因。

普通传统燃油车所用MCU数量在~70个,豪华传统燃油车则由于增配和更复杂的功能达到了~150的MCU数量,当代“智能汽车”的MCU用量 >300个。即便考虑汽车EE架构的中心化趋势,可能令简单功能实现的MCU数量减少,这组数据也足以体现车用MCU市场价值的显著提升了。

另外不得不提的是,除了MCU数量增长,更多32位MCU的启用也让车用MCU的ASP单价得到增长,市场价值增速也快于出货量增速。基于新能源汽车市场发展需求,Omdia的数据是2021-2026年,32位MCU市场价值CAGR年复合增长率预计在12%左右,远高于8位MCU(2%)和16位MCU(10%)[2]。

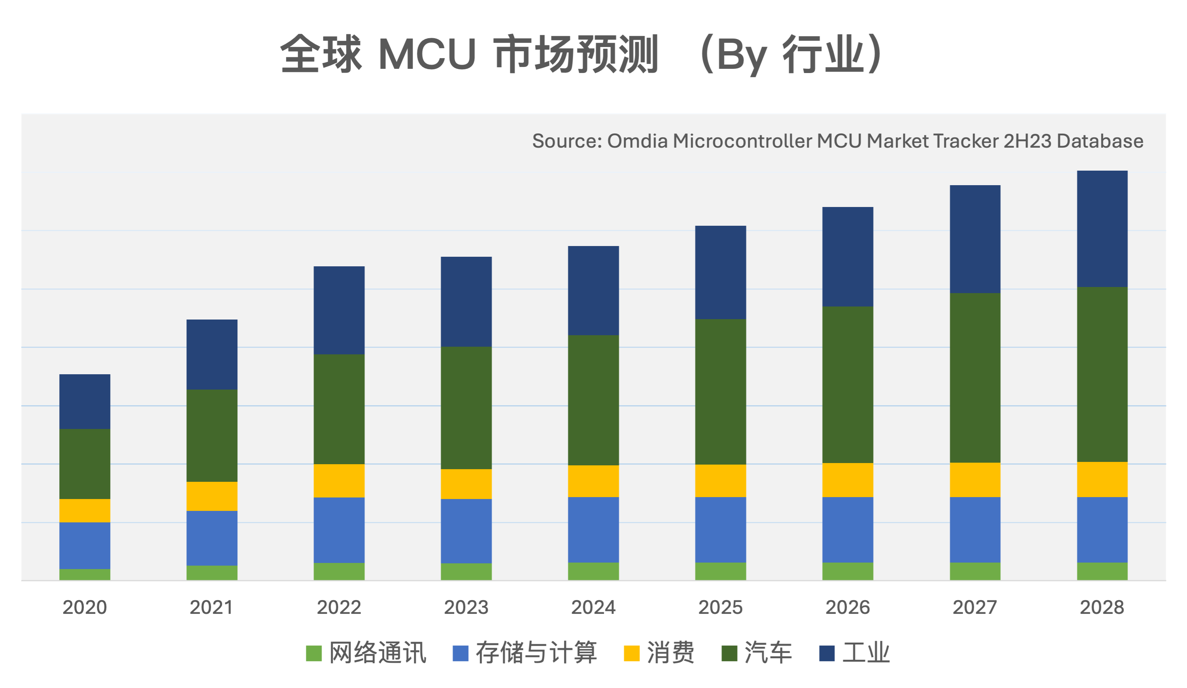

图0.3:基于行业差异的全球MCU市场预测;来源:Omdia[3]

从总体MCU市场的角度来看,Omdia去年下半年的MCU市场追踪数据认为,汽车MCU不仅是当前市场价值最高的行业类别,也将是未来数年内市场价值最高且CAGR增长率(2020-2028)最快的应用。

不同咨询与统计机构提供的汽车MCU市场价值数据存在量级差异,本报告取中值(包括来自Omdia, Yole Intelligence, P3 group, Global Markets Insights等机构,及其不同时期报告预测)。预计到2027年,汽车市场价值会达到155亿美元;届时汽车MCU在整个MCU市场价值占比会在37%左右。

本报告选择汽车动力(Powertrain)与底盘(Chassis)系统中的MCU做探讨,一方面是因为,就车规MCU的角度来看,这两个组成部分更为关键、复杂,对安全性要求更高,更具实现难度;另一方面,即便是传统汽车角度,动力与底盘系统的电子控制也更加由来已久和具代表性。

动力与底盘MCU的这些特性也决定了从硬件更底层的角度不同市场参与者的技术选择:典型如微控制器核心部分的指令集。本报告研究结果显示,从市场份额的角度来看,Power(或称PowerPC,本报告将不对Power与PowerPC做区分)仍然是目前该特定领域MCU所用最多的指令集。其内在逻辑符合动力与底盘系统本身的特性和需要。3.2章节将对这部分做详细探讨。

更重要的是,本报告的1.3章节会提到,动力与底盘系统是汽车MCU市场中,价值占比最高的组成部分——或者说动力与底盘系统所用的微控制器,具备最高的车载MCU市场价值。聚焦这样的细分领域,也将有助于读者更深入地理解车用MCU的独特性。