电子工程专辑讯 2024年第二季度,全球晶圆代工市场显示出明显的复苏迹象。Counterpoint Research最新《晶圆代工季度追踪》报告称,目前晶圆代工行业已经触底,尽管整体逻辑半导体市场复苏相对缓慢。

报告指出,2024 年第二季度全球晶圆代工行业收入环比增长约 9%,同比增长 23%。这部分增长主要来自于强劲的AI需求,尽管包括汽车和工业领域的等非AI半导体的需求复苏缓慢,Counterpoint Research观察到,某些应用也存在一些紧急订单,比如物联网和消费电子产品。

值得注意的是,中国的晶圆代工和半导体市场复苏速度快于全球同行。中芯国际和华虹等中国晶圆代工厂商公布了强劲的季度业绩和积极的指引,因为中国的无晶圆厂客户更早进入库存调整阶段,比全球同行更早触底。

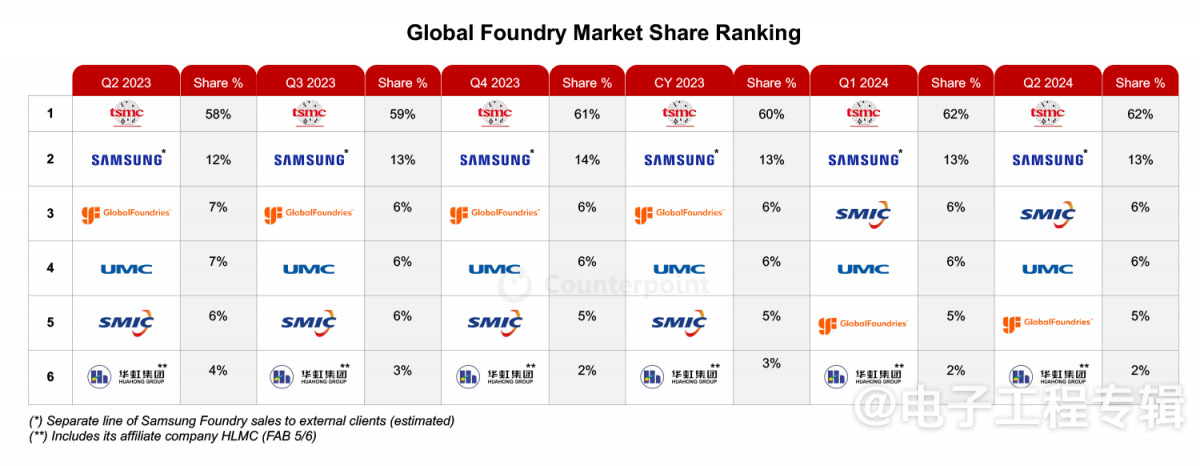

台积电继续领先,市场份额超过62%。受人工智能加速器需求持续强劲增长的推动,台积电2024 年第二季度的季度营收略有超出预期。

台积电在2024年第二季度的营收达到了208.2亿美元,同比增长32.8%。在产能利用率上,台积电的产能利用率处于80%左右的水平。

台积电预计,到 2025 年底或 2026 年初,人工智能加速器的供需平衡将保持紧张。该公司还计划在 2025 年将其 CoWoS 产能至少再翻一番,以满足客户对人工智能的强劲需求。

Counterpoint Research认为,2025 年 3nm 和 5/4nm 等先进节点的价格上涨可能性很高。CoWoS 供应仍然紧张,未来专注于 CoWoS-L 的产能扩张具有潜在上升空间。

三星电子在2024年第二季度的营收为74.06万亿韩元,同比上涨23.42%。具体产能利用率数据未提及,但三星的晶圆代工业务预计将继续扩大,特别是在AI/HPC应用领域。三星代工厂的收入环比增长,主要由于智能手机的库存预建和补货,在 2024 年第二季度以 13% 的市场份额保持第二的位置。

格芯在2024年第二季度的营收为16.32亿美元,同比下滑12%。格芯的平均产能利用率约76%,环比增长约1个百分点。据悉,格芯的汽车业务仍环比增长,智能手机市场的库存正在恢复正常,通信和物联网市场的需求也趋于稳定。GlobalFoundries 的业绩指引表明其整体业务正在温和复苏,这与联华电子等其他非中国成熟节点代工厂的趋势相呼应。

联电在2024年第二季度的营收为新台币567.99亿元(约合人民币127.2亿元),较第一季度环比增长了3.96%。联电的产能利用率提升至68%。联华电子季度业绩强劲增长,这主要得益于有利的汇率和严格的定价能力带来的利润率改善。

联电预计 2024 年第三季度将实现中个位数环比增长,Counterpoint Research称,这符合我们的预测,因为我们观察到除人工智能外,整体逻辑半导体的复苏较弱。联华电子的战略是专注于 22nm HV 和 55nm RF SOI/BCD 等专业技术,并减少对 LDDIC 和 NOR 闪存等商品化领域的投资,预计将支持稳定的定价和长期增长。

中芯国际在2024年第二季度的营收为19.01亿美元,环比增长8.6%,同比增长21.8%。中芯国际的产能利用率为85.2%,环比增长4.4个百分点。这得益于中国需求持续复苏,包括 CIS、PMIC、物联网、TDDI 和 LDDIC 应用。中芯国际的 12 英寸需求正在改善,随着中国无晶圆厂客户的库存补充范围扩大,预计综合 ASP(平均销售价格)将上涨。该公司对其年度收入增长持谨慎乐观态度,预计未来利用率将健康上升。

华虹半导体在2024年第二季度的收入为4.79亿美元,环比下降但环比增长4.0%。在产能利用率上达到97.9%,较上季度提升6.2个百分点。

Counterpoint Research 分析师表示:“2024 年第二季度,全球代工行业表现出韧性,大部分增长主要由强劲的 AI 需求和智能手机库存补充推动。整个半导体行业的需求复苏进展不均衡。虽然 AI 半导体等前沿应用正在经历强劲增长,但传统半导体的复苏速度较慢。由于早期的库存调整和当地无晶圆厂客户增加补货,中国代工厂的反弹速度更快。相比之下,非中国代工厂的复苏则更为缓慢。”

8月20日,台积电德国厂的动土仪式在德国德累斯顿举行,这是台积电在欧洲的首座12英寸晶圆厂。同时,台积电董事长魏哲家在致辞中,给出了可能涨价的信号。台积电向来不评论外传晶圆代工报价变化,董事长魏哲家在动土仪式上提到,选择德累斯顿作为厂址的部分原因是为了环境保护所做的努力,这导致了成本的上升。这种成本上升可能会转化为晶圆代工服务的价格提升,尤其是在公司需要维持甚至提高利润率的情况下。