半导体行业下行周期的阴霾基本是充斥了这两年的,2023年初就有很多企业预期下半年的产业回暖谈不上完全准确,但也有了市场回升迹象了。行业的一致意见是,2024年是市场全面反弹的一年。

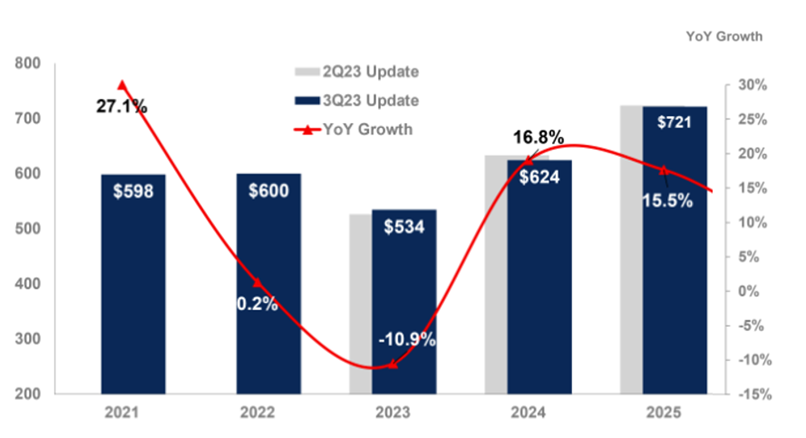

观览整个市场,这次我们选择Gartner和TrendForce两家机构的数据,外加多家存储企业财报数据作为参考。Gartner在年底给出了2023年半导体行业的:2023年半导体行业整体价值在5340亿美元左右,相比前一年下滑约10.9%。这个结果虽说比vdn_h7dQHR5fw" 还要糟糕,但却符合今年下半年全行业的预期。

即便2023 Q3开始有行业转好迹象,而且还出现了生成式AI这样的重大热点,却仍然未能阻止行业价值的整体走低。但2024年的情况就不同了:Gartner预测,2024年全球半导体价值总体会达到6240亿美元,增幅16.8%,比2021、2022年的半导体行业价值都要高,要知道2023年是整个行业的绝对低谷。可见Gartner对于行业新一年的发展是充满信心的。不过这个预测是否过于乐观了?

来源:Gartner

实际上,电子产业不同子领域的差别仍然可能是很大的。比如DSCC此前预估,显示行业的总价值虽然已经在回升,但要回到2021年的水平,起码还得再过两年才行。而Gartner做出此番预测,在半导体产业内,占据价值最大比重的存储会是2024年全行业价值飙升的关键。

存储市场2024年会大幅增长?

2023年全球存储市场价值滑坡预计达到了38.8%,直接原因当然是供过于求导致需求和价格的双重下滑。2023年NAND闪存市场的总营收大约在354亿美元左右。DRAM的周期虽然和NAND不一样,但2023年的整体市场情况也类似,过剩的供给与需求端疲软,导致DRAM价格走低,主要的DRAM供应商也在不断减产、降库存。

但Gartner在12月初就预测了未来3-6个月内,NAND价格会触底。2024年NAND全球市场营收将达到530亿美元,市场增长约49.6%——这是个看起来十分大胆的预估。

而DRAM这边,由于DRAM供应商此前一直在做价格调整以期快速清理库存,2023 Q4 DRAM虽然仍然偏向买方市场,但价格回弹迹象已显。DRAM价格的全面上涨还是要等到2024年——Gartner对于2024年的DRAM市场预期更加激进。他们认为2024年DRAM全球营收会增长多达88%,总计874亿美元。

有这样大胆的预期,一方面是上行周期即将到来几为共识;另一方面Gartner特别提到了生成式AI、LLM的发展,致使搭载GPU、AI加速芯片的服务器,包括AI训练与推理,于存储器的需求增长。在我们看来,AIoT、新能源、电动汽车等热点延续到2024年,也势必带动存储领域的高速发展。

有关未来垂直细分市场机会展望,及宏观市场预期,我们认为观察企业财报仍然是比较好的方法。就国际企业来看,美光仍然是观察当前市场的重要窗口。首先是因为美光这家公司的业务相对简单,基本就是存储;此外TrendForce数据,2023 Q3这家公司在NAND市场份额全球第五,约为12.5%,DRAM市场份额全球第三,约为25.8%。因此美光是具有代表性的。

美光在截至2023年8月31日的FY2023年报中,提到预期FY24财年的CapEx固定成本投入将略高于FY23财年。自8月结束后的2023自然年,按照bit容量来计,DRAM市场需求将呈现百分比个位数增长,NAND容量需求增速在个位到两位数。

而且“虽然宏观经济仍然存在风险,我们预计CY24(2024自然年)DRAM和NAND都将呈现稳健的同比需求增长,主要是终端市场需求增加、客户库存量得到均衡、不同产品的存储需求与AI持续增长。”所以2024年,DRAM容量需求上的提升会超过DRAM市场长期增长率(CAGR),NAND容量需求变化则与长期增长接近。

换句话说,2024年的存储市场不仅将转为卖方市场,而且会在市场增长速度上超过后续的年份。虽然这只是美光的一家之言,但这一预期与Gartner给出的市场数字基本一致。

国内我们倾向于参考在业务构成上与美光类似的东芯半导体。这家公司的主营业务包括NAND Flash、NOR Flash、DRAM和MCP。东芯尚未发布2023年报,半年报与季报也不含基于产品类别的营收构成。参考2022年报可知,NAND与MCP是这家公司的主要营收来源,营收占比分别达到61.8%和19.7%;DRAM营收占比7.1%左右——这部分业务的营收占比未来可能会增长;另外NOR和技术服务部分的营收相比DRAM更低,此处不做展开。

值得一提的是,这里的MCP是指多芯片封装存储器,可归类为衍生产品。东芯的NAND MCP是一种将NAND与低功耗设计的DRAM封装在一起搭配使用的产品,着力于更小的占板面积、降低系统成本、提升集成度。显然MCP也代表了东芯在存储市场上的竞争力。

虽说东芯目前聚焦的是中小容量存储芯片设计研发,但在存储生态下做探讨亦有价值——如近期东芯投资者关系活动记录表提及的国际大厂正逐步退出SLC NAND Flash、NOR Flash等市场,中小容量存储市场也并非大厂重点长期发力方向。东芯也就成为这一生态位的有力补充。

而且我们知道东芯设计研发的1xnm NAND Flash在行业内具备了先进性——2023年半年报中也提到,1xnm NAND Flash产品当时已经完成了晶圆制造及功能性验证,“正在进行晶圆测试及工艺调整”——加上东芯的DRAM自研产品组合也在持续丰富,东芯在国内存储领域也是具备了代表性的。

东芯在2023年半年报中也提到了行业现状,包括宏观经济增速放缓、地缘政治局势紧张、行业周期性波动、需求端疲软。“在市场需求不明朗、库存高涨、业绩普遍亏损等因素叠加影响下,各大IDM厂商纷纷出台减少产出、降低投资、放缓技术升级等措施来调节供需关系缓解价格下降趋势。”

但另一方面,“随着大数据时代的向前推进,元宇宙、自动驾驶、人工智能等数据密集型应用技术不断涌现,势必将引发数据存储的浪潮。”东芯早在半年前强调了“随着未来市场景气度的回升和需求的逐渐恢复,以及国产替代的巨大需求,从全球范围来看,中国市场仍有较大机会”。

NAND与DRAM市场变化剖析

实际从美光FY24 Q1(截至2023年11月30日)季报来看,市场的恢复情况还略好于美光的预期,但美光稍稍下调了2024自然年DRAM与NAND容量需求与CAGR增长率的关系预期,只不过卖方市场大趋势不变,行业整体库存水位线都会走低。东芯这边,今年Q4的季报与2024年报尚未出,届时还可以做进一步的市场观察。

不过今年下半年存储市场整体情况已经基本有了定论,先谈NAND Flash市场。实际从Q3开始,三星就已经做了策略性减产——以逆周期操作闻名的三星做出此番举措,一定程度促成了市场走向增长的潜在信心。三星减产,现阶段也部分导致下游客户开始偏向更为激进的采购策略。TrendForce数据,Q3季末,NAND Flash合约价格就有所抬头,基于bit位计量的出货水平环比有了3%的增长。当季市场总营收来到92.29亿美元,增长大约2.9%。

Q3的NAND市场仍然无法说是全面上涨,包括铠侠、美光在内的企业这一季营收还是出现了下滑的,只不过主要原因是ASP价格与bit出货量一升一降的策略变动,及市场波动变化。三星在存储方面的业绩表现不错,TrendForce评价是消费电子市场表现上佳,尤其PC与智能手机的大容量产品——三星这一季的bit出货量虽然下滑了1-3%,但ASP价格增长了1-3%。美光这一季的PC和移动业务订单也相对稳定,其某些企业SSD客户还开始了持续补货。

TrendForce另外也提到,SK集团(包含SK海力士与Solidigm)与西数(WDC)的市场表现不错也与消费电子市场需求恢复密切相关。NAND市场的整体信号变化已经在这一季表现得格外明显。实际上NAND存储器的ASP价格上涨,也是近期市场可直接被观测到的重要变化。

目前从注重利基市场的东芯近一季的业绩,尚无法清晰地看出这方面的趋势。不过其Q3季报前后,有一些关键信息值得一提。首先是12月6日,东芯的投资者关系活动记录表显示,部分大宗存储产品合约价格开始上涨,半导体周期底部信号开始显现。预计随着包括网络通信、消费电子等下游应用的复苏,公司产品出货量及收入将持续改善。这一动态和NAND市场的几个主要巨头业绩变化相符。

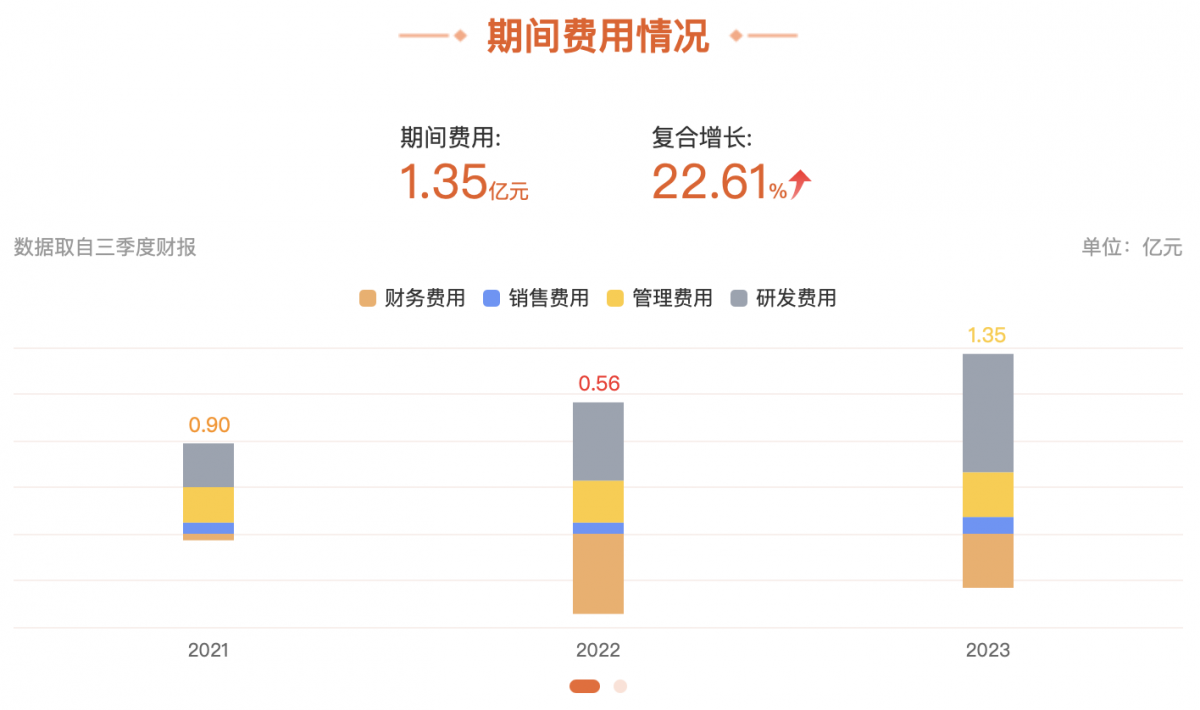

其次是从东芯Q3季报来看,包含财务费用、销售费用、管理费用和研发费用在内的“期间费用”当季有较大幅度增长,尤其是研发费用同比增长了49.17%,2023前9个月的研发投入同比增长51.06%。随市场整体下行,研发投入占营业收入比例2023年也有了大幅提升。季报中提到研发人员、加工服务费等均较去年同期大幅增加。

这些都表明东芯并没有在存储市场下行期间缩减研发投入:除技术发展的必然,也表现东芯对于存储市场未来的信心。这在国际存储巨头间也是常见行为,毕竟这个行业本身就需要持续不断的研发和技术投入。

再来谈谈DRAM市场:,2023 Q3 DRAM市场总营收大幅跃升,134.8亿美元的市场价值环比增长了18%。这当然也是得益于需求端的逐步回升。DRAM合约价格预计在Q4之前就提升了13-18%,但市场需求仍然不会回复到上一个最好的季度。某些市场的DRAM高库存仍然待消化,则Q4的DRAM出货量增幅会相对有限。

2023 Q3,三星、SK海力士、美光的DRAM季度营收都有对应增长,尤其三星与SK海力士的营收增幅还不小。这和AI技术高速发展,以及应用尖端工艺的DDR5/LPDDR5/5X与HBM产品上市有很大关系。

值得关注的是Q3季末三星进行了DRAM减产,整体的晶圆输入都得到缩减,投入扩大会等到2024 Q2。美光此前的减产动作是比较早的,目前其库存水位已经相对健康,预计2023 Q4就会开始增加晶圆输入,2024年则应该会持续稳步增加产量,不过重点会放在先进制造工艺上。其他包括南亚、华邦在内的市场参与者都有季度营收增加.

东芯的DRAM产品布局,主要包括标准的DDR3,以及低功耗LPDDR1, LPDDR2和正在开发中的LPDDR4X。东芯现阶段的DRAM产品布局及市场定位,于整体市场行情仍然是不利的,因为主流DRAM市场参与者的2023 Q3营收增长主要得益于高端应用定位需求,比如AI加速卡和数据中心服务器。不过随2024年DRAM行情的进一步走俏,东芯这部分的营收表现预计也会变得更好。

而且东芯多次提到过在DRAM这个发展方向上,“会不断扩充产品品类,不断丰富DRAM自研产品组合”。DRAM未来有机会成为东芯的营收高增长品类。

长期市场展望

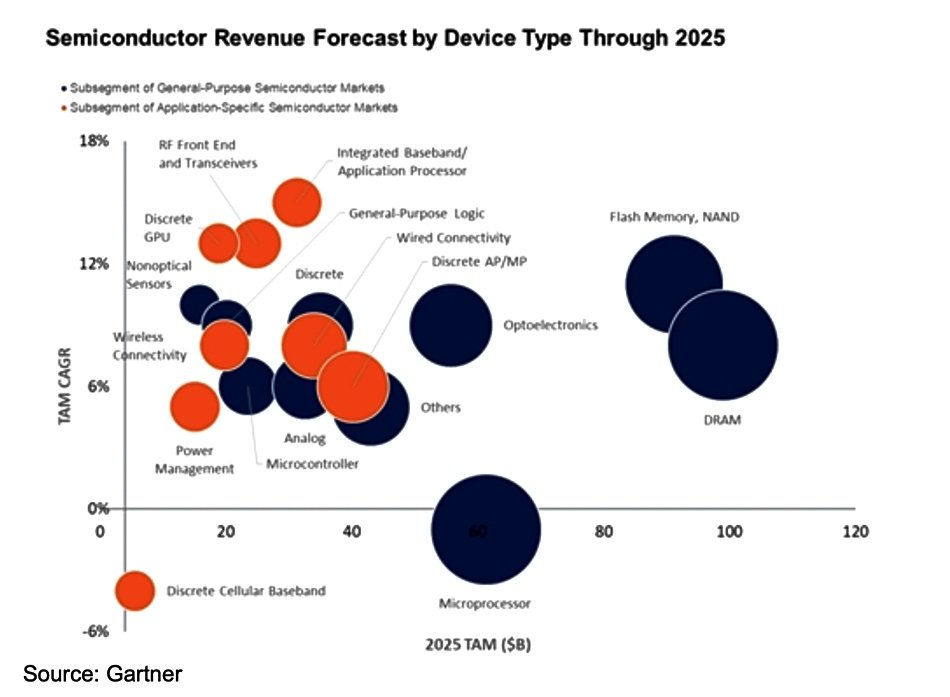

最后援引,预测的是2025年——虽然基数未必准确,大框架应当是不会变的。Gartner给出的预测显示,在所有的半导体产品类别中,DRAM有着最大的TAM市场(total addressable market),随后是NAND和微处理器(microprocessor)。

市场价值基数预测应该是待商榷的,2021年时Gartner认为DRAM市场至2025年可以达到1000亿美元,基于其2024年的市场价值预测,这个数字可能基本在框架内(注意Gartner的数据不能与TrendForce的数据直接比较)。不过这张图更着意于表明,DRAM和NAND不仅市场价值最大,而且市场潜在增长动力仍然相当充沛。

在市场即将进入下一波上涨期之际,盘点过去这段时间下行内,存储行业的市场参与者应当如何渡过行业寒冬,迎接新周期的到来,尤其对于中国半导体企业——东芯财报中列举自家核心竞争力的几个条目应该是颇具参考价值的。

其一是不断完善的研发体系及持续的技术创新能力。这对NAND, DRAM及其自家的MCP产品很重要,也是产品快速迭代、提升技术竞争力的关键。尤其体现在存储市场下行期内,东芯还在扩大研发投入。我们也注意到,东芯前不久面向投资者时提到公司的NAND MCP产品,“凭借设计优势已在紫光展锐、高通、联发科平台通过认证,被广泛应用于功能手机、MIFI、通讯模块等产品。”在消费电子市场回暖的大环境下,这将有助于带动东芯半导体的营收在新周期内获得进一步提升。

东芯2023半年报在介绍业务开展情况时,就提到正在持续完善产品线、升级产品结构,坚持加大研发投入、重视知识产权保护。除了前文已经提到的1xnm NAND Flash研发,以及DRAM产品持续丰富,东芯在研的关键项目还包括车规产品,目前已经有部分产品通过了AEC-Q100验证(包括NAND与NOR Flash),当然还有NOR Flash的新工艺技术及对应产品线的丰富等...

其他几个关键因素还包括稳定可靠的供应链体系、完善的质量和服务体系、优秀的人才团队建设、自主清晰的知识产权。这些组成部分应该也是当前东芯的工作重心:体现到业务开展的多元化布局、建设稳定供应链,关注人才培养、推进实施股权激励计划,以及完善公司治理、强化信息披露及投资者关系管理。

最近TrendForce刚刚预测了移动市场上DRAM和NAND Flash价格与2024 Q1会上涨18-23%——因为手机OEM厂商正在稳步提量;而且2024年存储价格的上涨会比其他组成部分都要更高。当然这只是2024年存储市场前进的惊鸿一瞥。则对于存储行业,及美光、东芯这样的企业,2024年应当会是过往投入等待丰收的一年。