最近一年多,在政治地缘和技术管控的影响下,中国半导体产业发展遭遇更大的发展阻碍。其中,最主要体现在半导体设备上。近日,英国《金融时报》报导了日本最大的半导体设备制造商TEL在出口管制下的产品销售情况,“通过扩大对中国芯片业的低端产品销售,其已在很大程度上抵消了对华出口管制的影响。”

日本拥有全球尖端半导体技术,TEL更是全球第3大半导体制造设备供应商,仅次于美国应用材料公司(Applied Materials)与荷兰半导体大厂阿斯麦(ASML)。该公司的一些经营风向也是有一定的参考意义,意味着中国厂商正在加大抢购半导体设备。

中国大陆有望维持采购首位

2023年,在全球衰退的大环境下,中国大陆半导体设备市场依然保持着活力,主要在于中国大陆仍然处于成长期的发展阶段,以及开始深入人心的供应链本土化和产业安全发展预期。

近日,根据国际半导体产业协会(SEMI)最新预测报告指出,2024年全球半导体制造设备销售额有望恢复增长,2025年预计将呈现强劲复苏、销售额有望创下历史新高纪录,其中中国的采购额将有望继续维持首位。

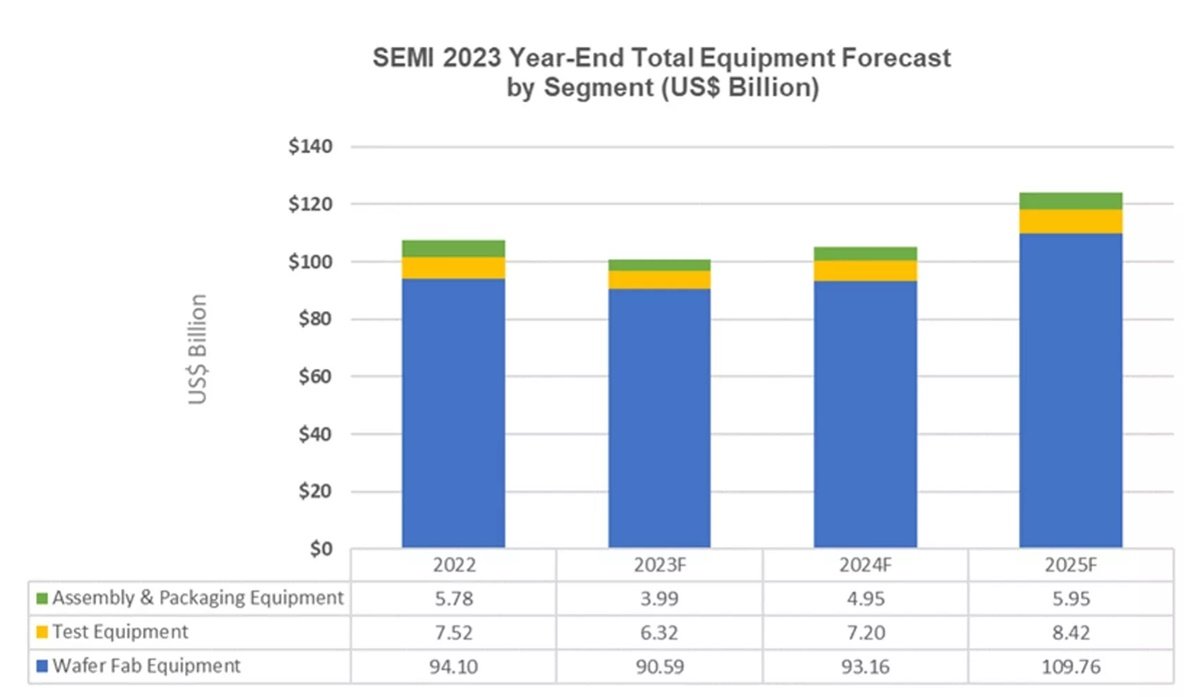

SEMI预测,2023年全球半导体设备销售额预计将同比下滑6.1%至1,009亿美元,这将是4年来首度陷入萎缩,不过预计2024年芯片设备市场将转为增长,销售额预计为1,053亿美元,同比增长增4%。2025年预计将大幅增长18%至1,240亿美元,将超越2022年的1,074亿美元,创下历史新高纪录。

(Source:SEMI)

SEMI CEO Ajit Manocha指出,“半导体市场具有周期性,2023年预估会出现短期下滑,不过2024年将是走向复苏的转泪点,2025年在产能扩增、新晶圆厂兴建以及来自先进科技和解决方案的需求增加,有望呈现强劲复苏。”

从区域销售情况来看,SEMI指出,截至2025年为止,中国大陆、中国台湾、韩国仍将是设备投资的前三大地区。在这段期间,中国大陆的芯片设备采购額有望持续扬升、维持首位。中国市场的半导体设备销售额约在2023年时将超过300亿美元、创下历史新高纪录,将扩大和其他区域的差距。

SEMI表示,全球半导体制造设备2022年销售金额突破1,000 亿美元,达1,026亿美元,创历史新高纪录,成长44%,显示全球半导体产业积极增加产能。SEMI指出,半导体产业扩产的动力不只是因应当前供需失衡,还有半导体产业持续加速发展,以确保广泛的新兴高科技应用。中国大陆第二次成为最大的半导体设备市场,销售额增长58%至296亿美元,接近300亿美元,连续第四年增长。

不过,SEMI也表示,几乎有所区域的设备投资额在2023年减少后,会在2024年转为扬升,不过中国大陆在2023年进行巨额投资后,预估会在2024年略为缩小。

意图通过半导体设备遏制中国

早在2022年,美国就希望日本和荷兰等收紧对华高技术出口审查的要求,使对华出口审核更加严格,特别是对制造14~16纳米以下的逻辑半导体等所需的设备和技术管制出口,实际对华禁止出口。

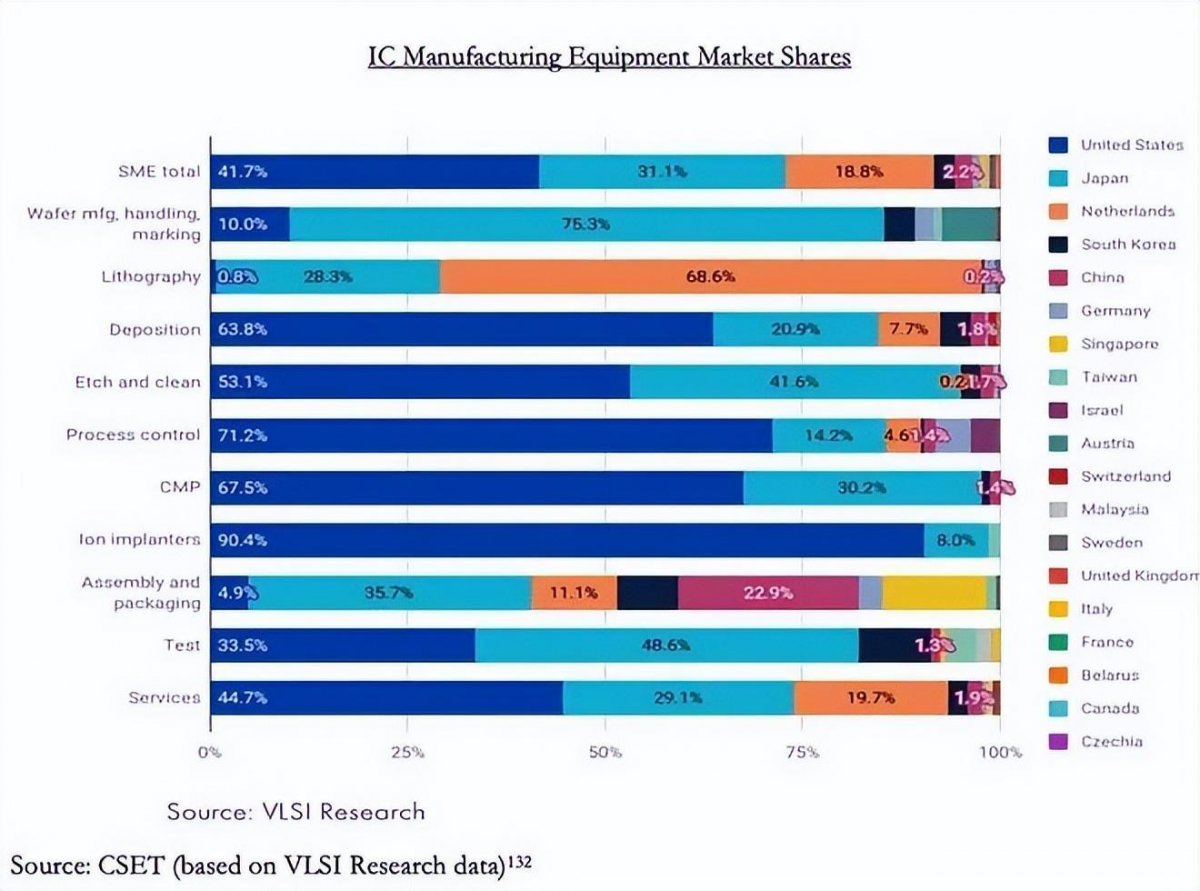

根据VLSI Research的一份数据显示,在整个半导体制造设备市场,主要被美国(41.7%)、日本(31.1%)和荷兰(18.8%)这三个国家所占据。

从全球半导体设备竞争格局来看,美国、日本、荷兰三国在全球具有垄断地位。其中,美国在蚀刻和清洗设备、薄膜沉积设备、CMP设备、过程控制设备、测试设备等领域占据较大优势;日本则在光刻设备、蚀刻设备、划片设备、测试设备等领域具有一定优势;荷兰则是在光刻设备领域具有较大优势。

在美国出台半导体设备管控之后,日本、荷兰基本上“亦步亦趋”。今年7月,尽管日本经济产业省官员声称“自主措施”,但和美国保持了一致步调,开始实施半导体设备出口管制新规。

据悉,出口管制新规实施之后,日本大约有十几家半导体制造设备公司进入严格管制清单,出口时要经过经济产业省的审查与批准,而简化审查手续的国家和地区有美国、韩国、新加坡、中国台湾等42个“友好国家和地区”,但不包括中国大陆。

今年9月,荷兰也随后实施了相关的出口管制,稍有不同的是,随后不久又宣布2000i以及随后引进的浸没式光刻系统的对华出货不受影响。这就是说,荷兰同意ASML继续向中国公司销售2000i和更先进的光刻机型号,并从9月1日起向ASML颁发必要的许可证,允许其在今年内继续发货,但在2024年就将禁止发货。

相对而言,荷兰希望通过这种“打折扣”的形式,尽可能弥补一些市场损失的同时,在中美之间均树立“两方讨好”的形象,即不敢不从于美国的施压,也不愿丢失中国市场。

但总体而言,中国大陆将在2024年面临更严格的半导体设备管制,特别是在比较高端的半导体设备上需寄希望于自身。

日本是我国第一大设备进口来源国。据海关总署统计,2022年我国半导体设备进口总额347.19亿美元,从日本进口额107.36亿美元,占比30.9%。虽然今年上半年日本半导体设备进口额同比下降,但是6月份环比却在增长,光刻设备更是遭遇抢购。

全球供应链分裂化

此前,台积电创办人张忠谋抛出了“半导体全球化已死”的观点。他认为,“有鉴于近期全球地缘政治演变,从全球化历史到世界的优劣来分析,目前国家安全及经济优先趋势已凌驾于全球化之上,或有放宽及部分许可。不过,全球化已不复存在。”

事实上,在半导体设备的管制最为恰当地印证了他的观点。随着美国、荷兰对华禁止出口先进半导体技术,日本半导体设备一些不受限制的较旧技术,正在变现,比如TEL就拿到了更多的较旧技术的订单。

TEL投资者关系部副总高木纯子就表示:“当然,我们受到了一些影响(日本和美国的出口管制),但比我们预期的要小得多”。高木纯子补充说,对较低级半导体设备的需求“确实很大”,TEL第三季度来自中国的收入占其总收入的43%,而去年同期为24%。

而在加大对华一些低端半导体设备销售的同时,TEL还利用其技术专长,与美国、台湾、欧洲和日本的尖端客户合作,加速研究工作。近日,IBM、美光、应用材料、TEL等半导体巨头就达成合作,投资100亿美元在美国纽约州 Albany NanoTech Complex建设下一代 High-NA EUV 半导体研发中心。该研发中心将开发和生产2nm节点甚至更先进的芯片。而TEL不像其他半导体设备厂商,经营业绩受到管控政策很大影响,反而在这种产业政策环境下“如鱼得水”。

战略咨询公司Integrated Insights负责人托马斯(Christopher Thomas)在日本半导体展览会的地缘政治会议上表示:“日本行业领导者确实普遍认为,全球供应链正在分叉,并分裂成两个独立的供应链,一个面向美国,一个面向中国”。

现在,越来越多人认识到,世界正分裂成两块,一块是美国,一块是中国。而他们越来越要考量如何满足美国和中国市场之间分工合作。而在技术管制下,中国将会进一步加大对自主创新的投入,加强本土芯片设计和制造能力,以减少对外部技术的依赖。

美国经济学家大卫·戈德曼曾发出警告,“芯片战可能导致全球出现两条截然不同的芯片供应链,一条由西方主导,而另一条则由中国主导。”这一观点也引起了科技界的广泛关注和讨论。

总体而言,全球地缘政治已极大改变了半导体制造的竞争态势,特别是在所谓“国家安全”驾凌于经济之上后,且全球化及自由贸易不大可能再恢复,至少在半导体这一“科技底座”的关键产业上。