调研机构TechInsights、Omdia、CounterPoint、IDC、Strategy Analytics相继最新发布了全球及地区智能手机市场报告。

TechInsights 无线智能手机战略高级总监隋倩指出,2023年Q3,全球智能手机出货量2.96亿部,同比下降0.3%。这是智能手机销量连续第九个季度出现年度下滑。值得注意的是,年降幅已经大幅放缓,从上一季度的-8%降至本季度的-0.3%,“这表明可能已经触底,并将在2024年出现温和反弹。加上正常的库存水平和终端用户需求的改善,以及三星和苹果等主要厂商的新产品发布周期,全球智能手机市场在该季度已经稳定下来。

三星在全球智能手机市场份额为20%,位居榜首。苹果以约16%的市场份额位居第二。小米,OPPO(包括一加)和传音跻身前五,其次是vivo,荣耀,realme,联想摩托罗拉和华为。

三星智能手机的全球出货量为 5950 万部,市场份额为 20% ,低于一年前的 22% 。虽然该公司的智能手机出货量同比下降了 8% ,但由于严格的成本控制和运营效率,它的运营盈利能力表现非常稳健。库存调整和大众市场新产品更新速度放缓是三星业绩低迷的主要原因。

苹果iPhone以 4660 万部的全球出货量位居第二,占据了近 16% 的市场份额,出货量同比下降 4% ,略高于我们之前的预期。苹果在印度、东南亚、中拉丁美洲和中东非洲的强劲增长在很大程度上弥补了美国、中国、日本和欧洲市场的混合表现。 iPhone 批发平均售价继续上升,同比增长 7% ,达到创纪录的 940 美元,这得益于价格更高的 iPhone 15 Pro Max 和 iPhone 15 Pro 。 iPhone 在该季度运营盈利能力方面也表现非常稳健。

小米保持在第三的位置,该季度全球智能手机出货量为 4150 万部,同比增长 3% ,市场份额为 14% 。值得注意的是,这家中国厂商已经结束了过去六个季度的年度下滑趋势,最终回到了上升轨道。小米在东南亚、中拉丁和非洲中东地区的强劲增长在很大程度上推动了本季度的增长。

在TechInsights的数据中,小米也是前三中唯一实现逆势增长的品牌,已经非常接近第二的苹果。 对于这个结果,卢伟冰表示:手机市场已经从成熟期进入收敛期,竞争就是不进则退。在过去几年产业环境极其具有挑战的情况下,小米依然坚持了积极的全球化战略,做到了逆势增长。

OPPO(含一加)在 2023 年 Q3 出货量为 2770 万部,同比下降 6% 。 OPPO 品牌的出货量为 2270 万部,同比下降 12% ;而一加品牌的出货量为 500 万部,同比增长 43% ,增长主要来自中国和印度。该公司在印度的 Nord 系列和在中国的 Ace 游戏手机本季度都很受欢迎。

传音(包括Tecno、Infinix和itel三个品牌)连续两个季度保持第五。这个中国品牌专注于非洲、中东、亚洲和中拉丁美洲市场,推出了大量价格实惠的智能手机型号,价格低于 100 美元 ( 批发价 ) 。这三个品牌在 2023 年 Q3 的全球智能手机出货量总计为 2640 万部,同比增长 40% ,市场份额为 9% ,高于一年前的 6% 。 Tecno 和 Infinix 占据了大部分份额,而 itel 品牌则专注于价格更低的功能机领域。该公司在低端市场的产品组合增强,以及在亚洲和中拉丁美洲众多新兴市场的分销渠道改善,在很大程度上推动了本季度的强劲表现。

vivo排名第六,除印度外,所有主要市场的需求都在下降,其智能手机出货量在 2023 年 Q3 连续八个季度出现两位数的年降幅 ( 同比下降 17%) 。在印度, vivo 保持了前 5 名的排名,并在本季度实现了 8% 的年增长率,这得益于线下渠道的稳健表现。

荣耀令人印象深刻且富有弹性的旅程在本季度重新开始,在 2023 年 Q3 荣登中国智能手机市场的榜首。这是荣耀第二次在中国排名第一(首次是在 2022 年 Q2 )。本季度,荣耀在中国智能手机市场占据了近 18% 的市场份额,略微领先于 OPPO (一加)和 vivo 。在全球市场,荣耀的智能手机出货量实现了两位数的增长(同比增长 14% ),本季度的市场份额为 5% ,较去年同期有所改善。

realme保持第八位,本季度的市场份额接近 5% 。然而, realme 在印度和中东欧地区的出货量仍下降了 2% 。在印度,管理层的改组扰乱了该厂商的运营和业绩。

联想-摩托罗拉在 2023 年 Q3 以 4% 的市场份额排名第九。同比增长 11% ,在北美、西欧和印度市场也实现了健康增长。该公司在大众市场推出了 G 系列手机,并在本季度在多个市场推出了翻盖手机 Razr 40 和 40 Ultra ,帮助该公司重回上升轨道。然而,拉丁美洲的竞争依然激烈,竞争主要来自崛起的中国品牌。

华为保持在前十名的位置,本季度智能手机出货量实现了两位数的年增长率 ( 同比增长 44%) ,这在很大程度上要归功于其在中国市场的韧性,在标志性的 Mate 60 Pro 机型的推动下,华为在中国实现了 50% 的年增长率。华为凭借自给自足的芯片组在 5G 上卷土重来,是中国半导体行业的一个里程碑和突破。我们预计华为将在未来几个季度大规模重塑中国智能手机市场。这将对其他中国品牌造成冲击,并影响苹果在全球最大智能手机高端市场的表现。

全球排名前十的智能手机品牌中,有 8 个是中国品牌,其中小米、传音、荣耀、联想 - 摩托罗拉和华为 5 家厂商实现了年正增长率。所有这些中国品牌合计实现了 5% 的年增长率,跑赢了整体市场。这种情况从上个季度开始持续改善,表明库存修正结束,终端用户对安卓手机阵营的需求略有改善。

隋倩表示:“ 2023 年全年全球智能手机出货量将同比下降 5% 。地缘政治问题、经济不确定性、通货膨胀和价格上涨将继续影响 2023 年假期期间全球消费者需求。然而,我们预计市场将在 2024 年出现温和反弹,预计年增长率为 3% 。到 2024 年,三星和苹果将继续保持前两名的地位,但市场份额将继续输给中国品牌。华为的回归将在很大程度上重塑明年中国和全球智能手机市场。我们预计智能手机厂商排名将在接下来的几个季度发生重大变化。”

Omdia:2023可能以下滑收尾,但复苏迹象已现

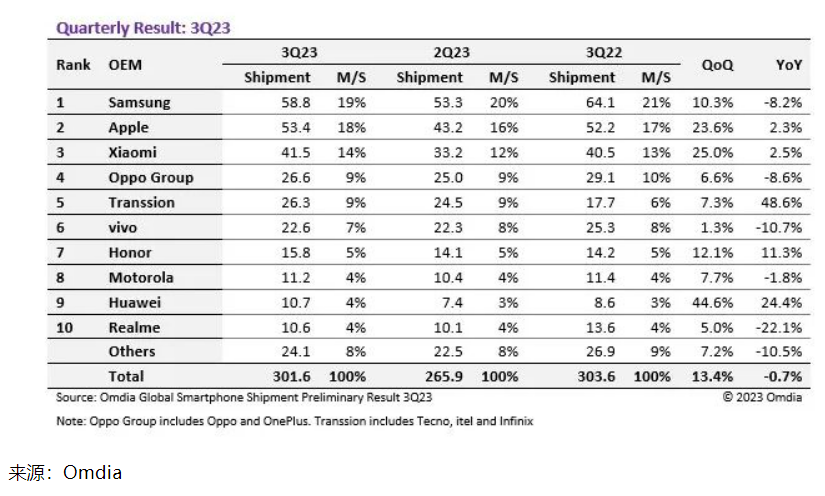

Omdia也在11月4日披露最新的智能手机出货报告称,2023年第三季度的出货量总计3.016亿部,同比仅下滑0.7%,环比增长了13.4%。今年第一次,前十大智能手机品牌中有一半出现了增长,包括苹果、小米、传音、荣耀和华为。但三星、vivo和Realme,继续跌幅较大。

Omdia指出,这是全球智能手机市场连续第九个季度下滑。在4Q20到3Q21疫情期间,智能手机一度需求强劲,但是由于产业和全球政治经济出现众多消极因素,导致市场无法持续跟进扩张步伐,比如,中国曾出现的智能手机制造短缺问题,俄罗斯和乌克兰冲突,美元加息之后带来的全球高通胀也严重影响了消费的信心和需求。

从厂商排名来看,三星继续稳定在全球智能手机出货之最,3Q23,三星录得全球出货5880万台,环比增长了10.3%,同比下滑仍然下滑了8.2%。由于三星出货同比下滑同时,其他品牌在增长,三星的全球市场份额从去年同期的21%下滑至本季度的19%。

Apple从上个季度的下滑中快速恢复,本季度全球出货录得5340万台,环比增幅达到了23.6%,同比增长2.3%。在今天早上财报会议上,库克表示,iPhone 的营收创纪录。因此,Apple智能手机市场份额从上季度的16%上升至本季度的18%。

“中国作为Apple的主要市场之一,由于华为新5G旗舰智能手机的推出,新款iPhone的销售遭遇一些阻力。尽管如此,由于高端需求仍稳步增长以及iPhone 15标准机型的硬件升级,Apple第四季度和今年整体的全球出货量预计将比去年有所增加。”Omdia消费电子研究高级经理Jusy Hong表示。

小米智能手机的智能手机出货在遭遇数个季度的下滑之后,终于在本季度出现逆转,3Q23,小米智能手机出货量为4150万台,环比大幅增长了25%,同比也增长了2.5%。

OPPO(含一加),本季度出货2660万台,同比下滑8.6%,这意味着它的复苏还没有开始,正如其他品牌一样,它仍在努力应对2023年带来的市场挑战。

传音智能手机出货量继续呈爆发式增长,本季度出货为2630万台,环比增长了7.3%,与同比增长了48.6%,去年第三季度销量为1770万台。本季度传音的出货继续领先vivo,成为全球第五大智能手机公司。同时,其出货量增在向OPPO逼近,本季度两者差距缩小至仅30万台。

Vivo 本季度出货2260万台,同比下滑了10.7%,位居全球第6的位置。尽管如此,它仍保持着8%的稳定市场份额,并且主要着眼于中国国内和亚太地区市场,因此它在很大程度上受制于该地区的市场趋势。但vivo持续保持稳健的市场经营和产品战略,随着这些区域的需求恢复,相信vivo的智能手机出货也能随之增加。

与许多竞争对手所看到的趋势相反。荣耀在2023年第三季度的出货量为1580万台,比去年同期多160万台,增长11.3%。海外出货的大幅增加,带动了荣耀的整体出货量增加。尽管有这种增长,但由于荣耀在2023年第一季度的出货量大幅下降,它在2023年不太可能达到与2022年相同的出货量水平。今年到目前为止,它的出货量为4100万台,去年同期的出货量为4500万台,下降了7.6%。

Realme的出货仍然没有恢复,今年第三季度的出货为1060万台,虽然环比增长5%,但同比下滑达22.1%。这意味着,在2023年期间,截至目前,所有主流手机品牌中,Realme 的下滑幅度最大。2023年前三个季度,realme 出货为2900万,同比去年的4200万,下滑幅度达到了30.5%。

摩托罗拉(联想)本季度出货为1120万台,环比增长7.7%,同比略微下滑了1.8%。但累计来看,今年出货总量为3200万台,同比下滑幅度为11.8%。但其拉大了与 Realme的出货差距,从上个季度的30万台到本季度的60万台。

在备受炒作和猜测的华为Mate 60系列发布之后,这家公司的智能手机出货量有所增长。2023年第三季度,该公司的出货量为1070万台,比2012年第三季增加190万台,增幅为24.4%。使其成为本季度的全球第九大智能手机公司。总的来说,华为在非常严峻的市场条件下表现良好,从国内竞争对手手中夺回了市场份额。在其新手机成功推出后,该公司处于强势地位,将在今年以高姿态结束。

Jusy Hong 总结道:“智能手机行业的出货量仍略低于我们去年同期看到的出货量,但已经有迹象表明市场正在复苏。与去年相比,所有主要品牌中有一半的出货量都有所增加,传音、荣耀和华为的出货量尤其超过预期。因此,很明显,2023年智能手机行业面临的问题正在结束;全球通胀正在放缓,消费者的信心也随之增强。到目前为止,与2022年前三季度相比,2023年整个市场下降了7.5%,这意味着2023年的全球智能手机出货总量仍以同比下滑收尾。但有迹象表明,复苏已经缓慢开始。"

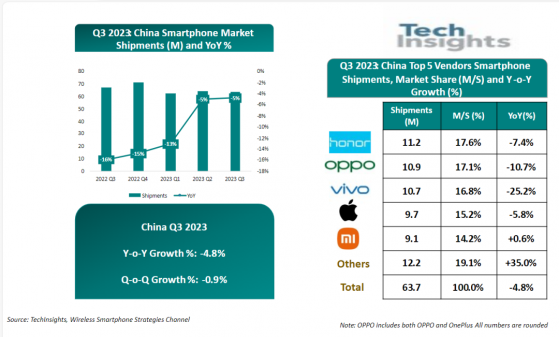

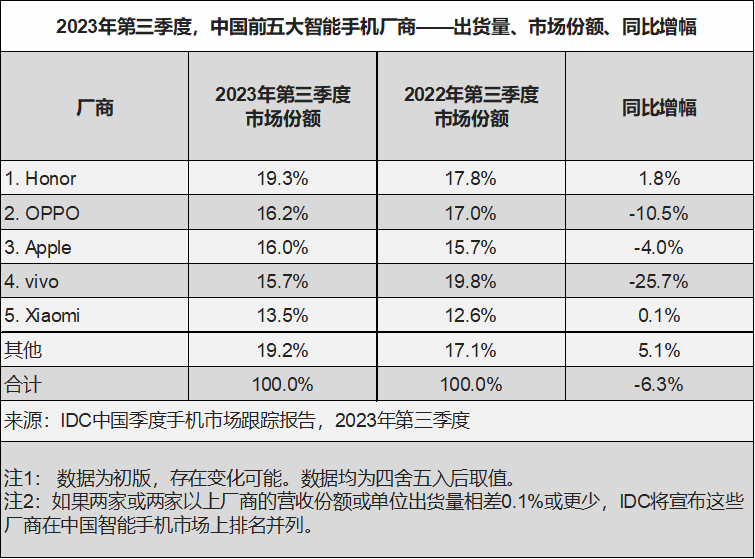

IDC:中国市场有望Q4迎来拐点

国际数据公司(IDC)手机季度追踪报告显示,2023 年第三季度,中国智能手机市场出货量约 6,705 万台,较去年同期下降 6.3%。

随着新一轮换机周期逐渐开始,各品牌大量竞争力十足的新产品集中上市以及年终电商平台的促销推动,IDC 最新预测,中国智能手机市场出货量预计在 2023 年第四季迎来拐点,实现近 10 季以来首次反弹。

同样持乐观态度的还包括卢伟冰。 在前不久举行的高通骁龙峰会上,卢伟冰谈及了自己对于接下来手机市场行情的判断,他表示,全球手机市场已经到达了低谷,并预计到 2024 年将实现 5% 的增长。

至于中国市场,他认为 2023 年中国手机销量预计约 2.68 亿部,明年期待中国手机市场销量提升至 2.8 亿以上。

IDC 中国高级分析师郭天翔表示,“随着上游供应链库存水位基本上处于低位,加上消费端目前也有一定好转,整体呈现一种初步回暖的状态。”但他也进一步强调 ,出于过去几年的经验,以及对于未来市场发展趋势依然充满不确定性,整个行业上下游基本都持乐观谨慎态度,不会盲目增加产能,增加出货。

从中国市场Q3五大畅销品牌来看,“荣耀”以 19.3% 的市占率再次回到国内手机市场第一的位置。 600 美元以上高端市场以 3 款折叠新品市占大幅增长,最轻薄折叠屏幕手机深入人心。 X50 系列凭借外观、续航力、防摔以及流畅的系统优化成为线下市场最受欢迎的产品之一。

OPPO 位居中国国内市场出货量第二,市占率 16.2%。 新品 Find N3 Flip 系列帮助 OPPO 在竖折折叠屏幕手机市占率排名第一。Reno 10 系列持续热销,稳住 OPPO 线下 400 至 600 美元价位段市场基本盘。子品牌一加仍维持三位数年增,提升其线上 400 至 600 美元市场的竞争力。

苹果市占率 16.0%,位居第三。 新款 iPhone 15 系列市场反应低于预期。 更多消费者需求偏向 iPhone 15 Pro&Max,但由于供应问题无法完全满足。 后续随着供货问题的好转,苹果的出货量可望得到改善。

vivo 中国市场第三季处于第四位,市占率 15.7%,垂直折产品 X Flip 市场表现稳定提升。 但 vivo 该季度处于调整阶段,无太多新品发布,为下个季度极具竞争力的新款旗舰系列上市做准备。 子品牌 iQOO 性能旗舰产品 11S 作为亚运电竞比赛项目用机提升了对电竞消费者的吸引力。

小米以 13.5% 的市占率仍居第五,已连续三个季度维持季增,出货量逐渐提升。 Redmi Note 12&13 两代产品分别凭借强悍的性能和出色的外观质感,以及一直以来极具吸引力的价格受到市场青睐。

在 IDC 的数据中,还有一项变化,是“其他”部分在第三季大幅提升 5.1%。 不出意外,上述增幅均出自华为之手。

华为 Mate 60 系列的强势发布,算是为这沉闷的市场增添了一丝生气。 今年 8 月 29 日,华为突然宣布推出“先锋计划”,开始在华为商城销售 Mate 60 Pro,售价 6999 元人民币。

这是华为首款“未发先售”的机型,6 周内就获得了超 160 万 台的销量。 值得关注的是,新机在第五和第六周的销量均超过 40 万台,这一积极的反应使华为在 iPhone 15 系列上市后,迅速跻身中国智能手机品牌前二名。

不过,新品未发先售,且出货量不足,再加上华为其他老款产品都处于清尾阶段,因此华为 Q3 出货量并不像目前的市场热度那么高,上涨的销量主要还是会在下 一季度有所体现。

与此同时,折叠屏幕手机的普及开始进入快车道。 报告显示,2023 年第三季度,中国折叠式屏幕手机市场延续快速增长趋势,出货量达 196 万台,较去年同期成长 90.4%。 在整体市场大盘未有起色的情况下,折叠屏幕手机市场的表现可圈可点。

今年前三季度,华为稳居该市占率第一,达 31.7%,优势明显;OPPO 排名第二,占 17.9%,其中在竖折产品市场位居全年 (31.4%) 及当季第一 (25.0%)。

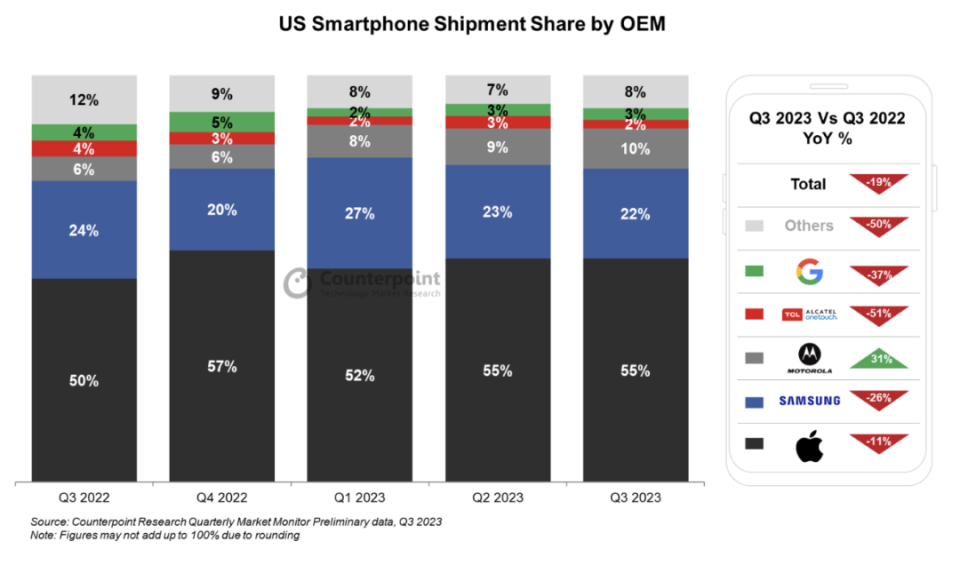

Counterpoint:美国智能手机市场持续低迷

研究机构Counterpoint统计,2023年第三季度美国智能手机出货量同比下滑19%,显示出当地消费者换机需求低迷,这也是连续4个季度同比下降。

三星、谷歌、TCL下滑幅度较大,分别达到26%、37%、51%,但摩托罗拉、诺基亚HMD出货量分别上涨31%、17%。

苹果依旧主导美国智能手机市场,尽管iPhone出货量同比下滑11%,但市场份额仍维持在55%,下滑的原因包括iPhone 15系列的出货时间稍晚,部分推迟到了第四季度。预计23年Q4 iPhone的出货量有望迎来显著增长。三星排名第二,占比22%;其次是摩托罗拉,占比10%。

机构分析师表示,OEM厂商在消费需求低迷的情况下,谨慎增加产能。运营商渠道的升级需求在第三季度相比第二季度小幅上升,但仍远低于往常水平,因为消费者的换机周期延长。此外,目前智能手机更耐用,性能更强,外加宏观经济环境不景气,皆导致美国智能手机市场销售低迷。

机构认为,折叠屏手机是美国市场的一个潜在亮点,Android可折叠手机的选择越来越多,包括三星Galaxy Z Flip5/Fold5、一加首款折叠屏手机OnePlus Open、摩托罗拉Razr 2023等。

对于iPhone 15系列的市场前景,分析师表示,预计第四季度会出现季度反弹,但仍可能低于去年同期水平。美国有大量的iPhone 11、iPhone 12用户,他们很可能会在今年升级至iPhone 15系列。不过,由于iPhone 15首发的热度不及往年,这可能预示着智能手机需求的低迷将延续至第四季度。

印度前五大智能手机厂商排名出炉:中国品牌占据四席

市调机构Counterpoint在报告中指出,印度智能手机出货量在2023年第三季度保持平稳,尽管苹果在此期间创下了有史以来最高的季度出货量。在经历了近一年的下滑之后,印度智能手机市场正显示出复苏的迹象,消费者需求逐渐回升。

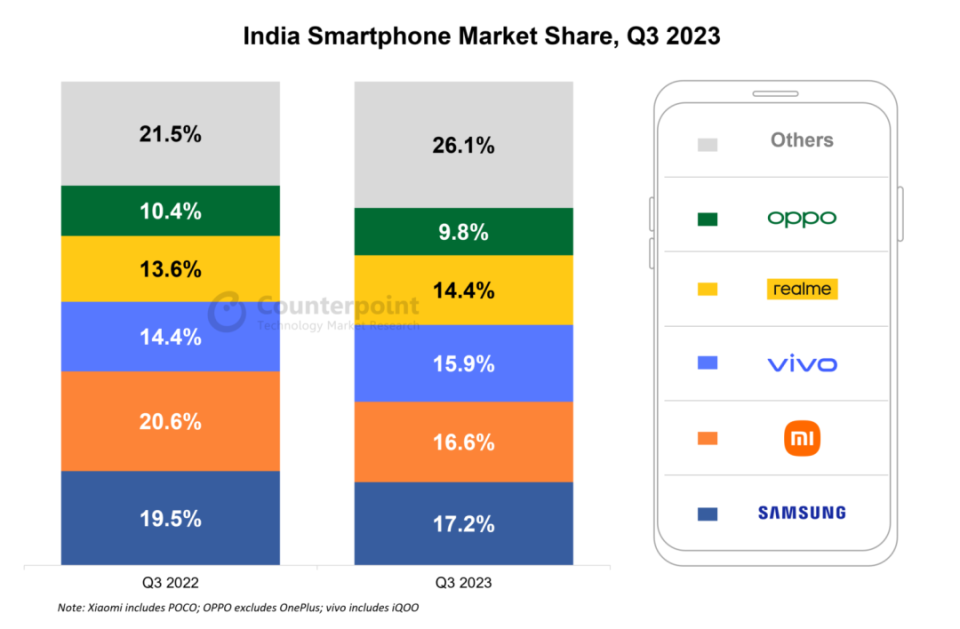

从厂商排名上看,三星以17.2%的市场份额连续第四个季度保持领先地位;排名第二的是小米,其市场份额为16.6%,该公司正在有效地利用在预算细分市场提供5G技术的机会,最新的Redmi 12 5G系列得到了消费者的热烈反响;vivo保持了第三的位置,是前五名中增长最快的品牌,同比增长11%;realme和OPPO分别排名第四、第五。

Counterpoint高级研究分析师Shilpi Jain在评论市场动态时表示:“在2023年第三季度,OEM专注于推出新设备,并不断填补渠道,为即将到来的节日季节做准备。我们看到了一些有趣的产品发布,5G和更高内存(8GB)等关键功能正在向经济实惠的智能手机(低于10000印度卢比,约120美元)扩散,另外高端市场和5G是两个重点领域。许多原始设备制造商现在通过与金融机构合作,以及通过推销购买新设备的每日成本,想出了有趣的方案。”

Strategy Analytics:前五只有苹果正增长

市场研究机构Strategy Analytics的报告数据显示,2022年Q3全球出货量2.97亿部,同比下降9%。

2022年第三季度,全球智能手机市场出货量排名前五的厂商分别为:三星、苹果、小米、OPPO(一加)、vivo。

三星2022年第三季度在全球智能手机市场出货量6440万部,同比下降7.1%,以21.7%的市场份额继续领跑全球智能手机市场。

苹果2022年第三季度在全球智能手机市场出货量4850万部,同比增长6.4%,以16.3%的市场份额排名第二,这是其过去12年来Q3的最高水平。

小米2022年第三季度在全球智能手机市场出货量4050万部,同比下降8.0%,以13.6%的市场份额排名第三。这与前面两家机构的上升结论不太一样。

OPPO(一加)2022年第三季度在全球智能手机市场出货量2940万部,同比下降20.1%,以9.9%的市场份额排名第四。

vivo 2022年第三季度在全球智能手机市场出货量2670万部,同比下降20.5%,以9.0%的市场份额排名第五。

从上述报告数据来看,前五名厂商中只有苹果取得正增长,其他品牌均出现不同程度的下滑。

Strategy Analytics同时指出,在2022年Q3,除了前五名之外,其他主要智能手机品牌之间的全球竞争非常激烈。传音、荣耀、realme、联想-摩托罗拉和华为分列前十,但本季度业绩好坏参半。其中,传音在中东欧和中美、拉美地区保持了第六的位置,并取得了健康的增长,但由于亚太和非洲中东地区的疲软表现,本季度智能手机出货量出现了两位数的负增长率;由于中国市场在2022年Q3的缩水,荣耀令人印象深刻的复苏之旅也出现了停顿,并出现了年度下滑;realme录得两位数的年下降率,除在行业洗牌的中东欧地区收益以外,该公司在其它所有地区都失去了阵地;联想-摩托罗拉仍然在前十的名单中,但也出现了年度下滑,而联想-摩托罗拉在亚太地区(主要是印度)见证了稳固的增长。相比之下,华为本季度的智能手机出货量实现了年度增长,主要受中国4G智能手机的健康需求推动,如Nova 10系列、P50、Mate 50。在前十名品牌中,有8个中国品牌。然而,所有这些中国品牌加起来的年跌幅为-13%,表现逊于整体市场和前两大品牌。