2023年8月16日,英特尔宣布由于无法及时获得合并协议所要求的监管批准,已与高塔半导体(Tower Semiconductor)达成一致,终止此前的收购协议。根据合并协议条款,英特尔将向高塔支付3.53亿美元的“分手费”。

2022年2月,英特尔拟54亿美元收购高塔半导体

2022年2月14日晚,据《华尔街日报》报道称,英特尔拟收购以色列高塔半导体(Tower Semiconductor)公司。

很快,在2月15日,英特尔和高塔半导体双方宣布达成了最终协议。根据协议,英特尔将以每股53美元的现金收购高塔半导体,该价格比14日的收盘价溢价60%,总价值约为54亿美元。

英特尔表示,此收购将大力推进公司的IDM 2.0战略,进一步扩大公司的制造产能、全球布局及技术组合,以满足前所未有的行业需求。 英特尔CEO帕特·基辛格(Pat Gelsinger)为加强其力主推进的芯片代工业务,动作频频,2022年曾计划花费 250 亿至 280 亿美元来提高产能,并宣布俄亥俄州 200 亿美元扩产计划,规划未来十年的总投资额达 1000 亿美元。

高塔半导体

高塔半导体公司总部位于Migdal HaEmek,1994年在美国纳斯达克市场及以色列特拉维夫股票交易所双重上市。据高塔半导体介绍,目前在以色列有一座 6 吋晶圆厂(工艺在 1 微米至 0.35 微米之间)及一座 8 吋晶圆厂(工艺在 0.18 微米至 0.13 微米之间)运作,在美国加州及德州各有一座 8 吋晶圆厂,供 0.18 微米(德州厂)及 0.18 至 0.13 微米(加州厂)的工艺服务。

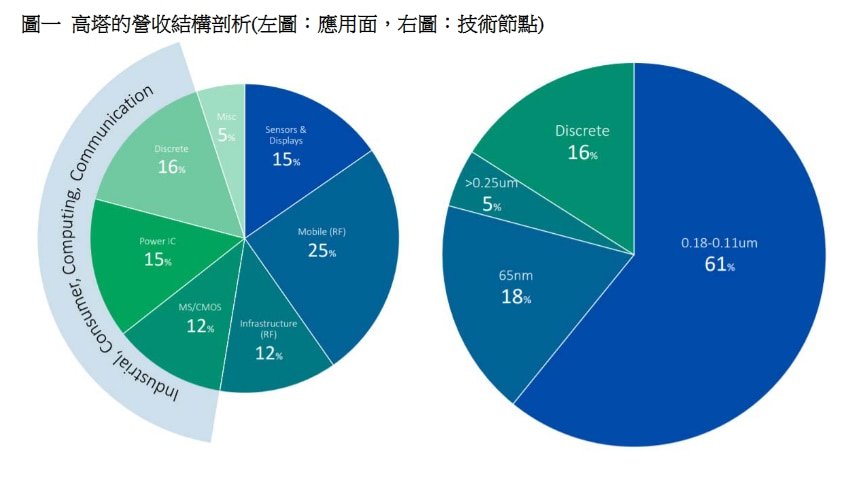

高塔半导体在特种工艺晶圆代工行业处于领军地位,尤其是在模拟芯片代工领域排名第一,其射频、电源、工业传感器和高性能模拟电路领域技术可支持众多消费类、工业设施级和汽车电子应用的高速、低功耗产品。除了各类型模拟 IC 代工外(占营收合计 84%),高塔半导体也代工分立器件(占营收 16%),在技术节点部分,0.18 到 0.11 微米工艺是最主要营收来源,占 61%;65 纳米工艺次之,占营收18%。

图自高塔半导体 2021Q2 营运报告

集邦咨询分析

据TrendForce集邦咨询当时的分析,2021年第四季Tower营收在全球晶圆代工市场位居第九名,分别在以色列、美国及日本设立共计7座厂房,整体12英寸约当产能占全球约3%。其中,以8英寸产能较多,占全球8英寸产能约6.2%。工艺平台方面,Tower可提供0.8µm~65nm少量多样化的特殊工艺,主要生产RF-SOI、PMIC、CMOS Sensor、discrete等产品,将助Intel在智能手机、工业以及车用等领域扩大发展。

尽管Intel投入一系列计划欲与台积电(TSMC)及三星(Samsung)竞争,但Intel过往皆以制作CPU、GPU等处理器平台技术为主,且部分采用10nm以下先进工艺客户与Intel之间仍存在竞争关系,如AMD、英伟达(NVIDIA)等亦长期深耕于服务器、PC CPU、GPU、或其他HPC相关芯片,故被Intel吸引而委托其代工产品可能性较低,成为Intel发展代工的限制。

TrendForce集邦咨询认为,Intel收购Tower考量有二。

其一,可助Intel补足成熟工艺技术和拓展客户基础,由于Tower长期专注于多元成熟工艺,受到通讯技术升级、新能源车渗透率增加等因素带动,其中又以RF-SOI及PMIC需求相对强劲,正能弥补Intel代工型态较单一且客户局限的问题。

其二,地缘政治下本土化生产与供应分配的考量,Tower工厂据点分布于亚洲、EMEA与美洲三大区域,符合Intel降低供应链过度集中于亚洲的策略方向,且Intel在美国与以色列皆有长期投资及工厂据点,产能调度可望藉由收购更加弹性,进一步避免因地缘政治风险伴随而来的断链危机。

2022年4月,高塔股东会批准收购议案

4月,高塔半导体宣布,其股东会已经批准英特尔收购高塔议案,双方在交易完成前需要获得所有必要的监管批准和惯例成交条件。

在临时股东大会上,高塔的股东以多数票通过批准了英特尔收购高塔:

(a) 合并协议;

(b) 合并本身,根据合并协议中规定的条款和条件;

(c) 高塔股东在合并中将收到的对价,包括 53.00 美元现金,不计利息,减去任何适用的预扣税,就在紧接之前拥有的 高塔 每股面值 15.00 新谢克尔的普通股合并的生效时间;

(d) 合并协议设想的所有其他交易和安排。

据介绍,直到交易完成前,英特尔代工服务事业部(IFS)和高塔半导体将独立运营。在此期间,英特尔代工服务事业部将继续由Thakur领导,高塔半导体将继续由Ellwanger领导。交易结束后,英特尔旨在让这两个组织成为一个完全整合的代工业务。届时,英特尔将分享有关整合计划的更多细节。

虽然该交易在宣布时,就已获得Intel和高塔半导体董事会的一致批准,但仍需要获高塔半导体股东的批准(2022年4月底已经获得批准),以及达成惯例成交条件和获得相关国家的监管部门的批准。当时交易双方预计,这项交易将在约12个月内完成,即在2023年2月15日前完成。

交易延长2次依然未批获

由于中国国家市场监督管理总局在2023年2月15日尚未批准该交易,因此,Intel与高塔半导体宣布延长了交易期限,将收购交易期延长至6月15日,之后又再次延长到了8月15日。

但到目前为止,中国国家市场监督管理总局尚未正式批准此项交易。

此前有报道称,今年4月中旬,Intel CEO帕特·基辛格(Pat Gelsinger)首度访华,其中一项重要的任务就是的希望推动中国监管机构批准Intel收购高塔半导体的交易。

如今,在仍未获得批准的情况下,英特尔正式放弃了收购计划,向高塔支付3.53亿美元的“分手费”。这对于英特尔的IDM2.0计划是一个小小的挫折。

收购高塔半导体是原IDM 2.0战略的关键一环

对于Intel CEO基辛格来说,成功收购高塔半导体是其践行最初“IDM 2.0战略”的关键一环。

早在2021年3月,基辛格在出任Intel CEO之后就宣布了“IDM 2.0战略”,希望重新将Intel的制程工艺技术带回到全球领先地位,同时提升Intel的全球制造能力,并重启晶圆代工业务,希望打造世界一流的Intel代工服务(IFS),以便与台积电进行竞争。

收购高塔半导体成为英特尔快速提升其在晶圆代工市场影响力的关键举措之一。

国际半导体行业格局已变

从2022年2月到2023年8月,尽管只经历了一年半时间,但国际半导体行业格局已经发生了重要的变化。

首先是半导体行业出现衰退

对于2023年半导体全球市场趋势,各大分析机构均下调了增长预期。2023年2月,IDC预测:受库存调整及需求疲软影响,2023年全球半导体总营收将衰退5.3%。

IDC全球半导体与赋能科技研究集团总裁Morales预估2023年全球半导体总营收将年减5.3%,前三季度均较2022年有所减少,第四季有所增长。其中,2023年物联网市场恐将衰退3.1%,数据中心市场将下滑5.5%,储存市场将衰退达23.8%。

晶圆代工方面,营收表现将相对平稳,预估将小幅衰退1.8%。Morales表示,台积电因在先进制程技术具领先地位,表现可望优于半导体产业水平。

Morales预估,2024年晶圆代工营收可望增长18.6%至1438亿美元,2026年将逼近1947亿美元规模。

中芯国际则表示,2023上半年行业周期尚在底部,外部不确定因素带来的影响依然复杂。

汽车电子市场已被几大巨头占据大部分市场

尽管汽车电子在这场半导体衰退中一枝独秀,但这个领域被ST、TI、瑞萨等历史悠久的传统巨头占据了大部分市场份额。

根据最新财报,这几大专供汽车电子市场的巨头在半导体市场整体下滑的大环境下表现突出,市场继续深化,技术和市场粘性进一步加强。要想从中分一杯羹,越来越难。

中国半导体市场崛起

全球最大的新能源市场在中国,毫无疑问,最大的汽车电子市场也在中国,随着美国的打压,中国本土半导体产业的国产化升级越来越深入,技术也越来越成熟。

同时,中国半导体的成熟工艺也越来越成熟,产能越来越大,市场化程度越来越高。

而高塔的主业和优势恰恰就在这方面,因此,随着中国半导体产业的崛起,高塔在这方面的优势将逐渐褪去。

结语

尽管表面上是由于监管原因一直未能通过,但在英特尔收购高塔的过程中,全球半导体趋势和局面已经改变,现在再收购高塔的意义可能不再如初衷那么重要。因此,这或许是英特尔主动放弃收购的重要原因之一。