当地时间周四,英飞凌发布了2023财年第三季度财报:营收40.89亿欧元,调整后的利润10.67亿欧元,低于预期。

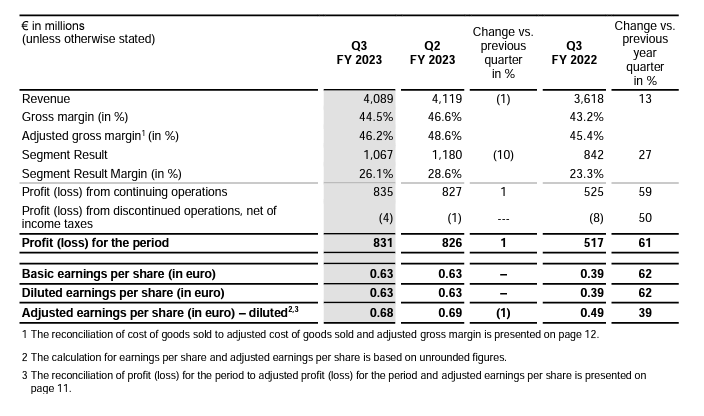

财报显示,英飞凌Q3营收为40.89亿欧元,同比增长13%,略高于市场预期的40.5亿欧元,调整后的利润10.67亿欧元,环比下降10%,利润率为26.1%,低于预期。摊薄后每股收益为0.63欧元,上年同期为0.39欧元;毛利率44.5%,上年同期为43.2%。

按业务划分,汽车电子(ATV)部门营收环比增至21.29亿欧元,但分部业绩利润率(Segment Result margin,衡量运营盈利能力的指标)从上一季度的31.1%降至27.4%;绿色工业电源(GIP)营收为5.65亿欧元,分部业绩利润率为30.3%,上一季度为32.4%;电源与传感系统(PSS)营收环比下降1%至9.17亿欧元,分部业绩利润率为20.8%,上一季度为21.3%;安全互联系统(CSS)营收为4.74亿欧元,分部业绩利润率为25.1%。

市场反应

由于英飞凌给出的第四季度指引引发了市场对该芯片制造商盈利能力的担忧,该公司欧股股价创两年多来最大跌幅。

财报公布后,英飞凌欧股股价跌幅一度高达10%,创下2020年以来的最大盘中跌幅。该股今年已累计上涨23%。

公司首席执行官Jochen Hanebeck表示,半导体市场趋势“阴晴不定”,电动汽车与新能源需求较高,但个人电脑与智能手机等消费电子产品需求较低。

公司计划

英飞凌将马来西亚Kulim工厂扩建列为重点投资项目之一——公司计划在当地建设全球最大的8寸碳化硅功率厂,Kulim厂计划投资总额从20亿欧元增至70亿欧元。

英飞凌透露,Kulim工厂的扩建计划已得到客户约50亿欧元(约合391亿元人民币)的design-win合同与10亿欧元左右(约合78亿元人民币)的预付款。

客户包括福特、奇瑞、上汽、SolarEdge及三家中国光伏制造商。英飞凌和施耐德电气就产能预留达成协议,后者已为碳化硅产品及硅半导体产品支付预付款。

英飞凌还在扩建其位于德国Dresden的半导体工厂,投资额高达50亿欧元;且公司已在奥地利Villach开设了一家新工厂,该厂将转向生产碳化硅。

Q4预测

英飞凌预计第四财季营收约为40亿欧元,低于市场预期的41.3亿欧元,分部业绩利润率约为25%,也低于市场预期的26%。2023财年全年方面,预计营收约为162亿欧元,调整后毛利率约47%,分部业绩利润率约27%。

Jefferies分析师Janardan Menon对此评论道,第三季度利润率比上一季度有所下降,盈利能力可能进一步下降的前景令投资者担忧。他表示,该公司关键的汽车部门利润率的下降尤其令人担忧。

英飞凌目标到2025财年,碳化硅收入超过10亿欧元;到2030年,碳化硅年收入70亿欧元,并占据全球30%的碳化硅半导体市场份额。

到2025年,全球碳化硅器件市场规模有望达74.3亿美元。2025年前,供需将持续趋紧,也是是国内本土化碳化硅市场发展的高速期。