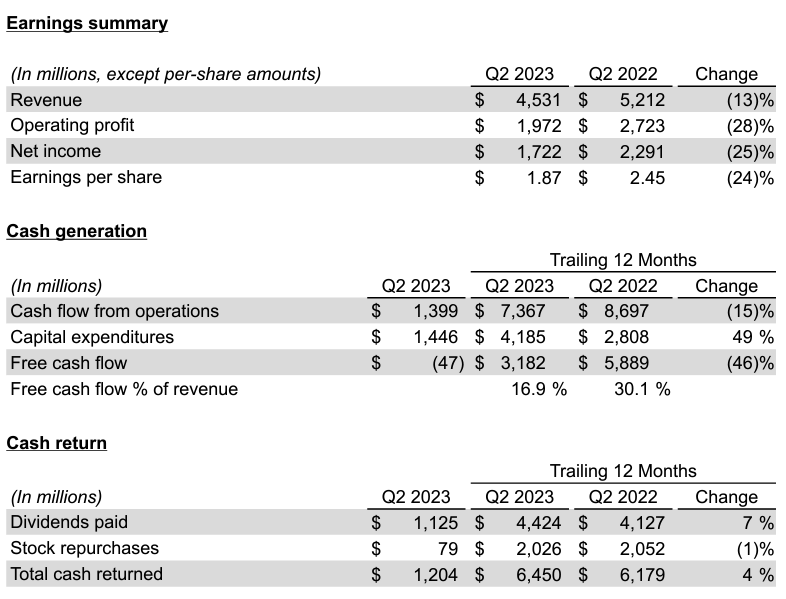

7月25日,德州仪器(TI)在官网公布了2023年第二季度业绩:营收45.31亿美元,净利润为17.22 亿美元,每股收益1.87 美元 。

来源:TI

尽管第二季度收入环比增长3%,但由于除汽车以外的所有TI终端市场疲软,其收入较去年同期下降13%。

TI高层解读

对此业绩,TI 总裁兼首席执行官表示::

“收入环比增长 3%,较去年同期下降 13%。与上季度类似,我们的终端市场(汽车除外)均表现疲软。”

“我们的经营现金流74 亿美元过去 12 个月再次凸显了我们业务模式的实力、产品组合的质量以及 300 毫米生产的优势。同期自由现金流为32亿美元和收入的17%。”

“在过去的 12 个月里,我们投资了36亿美元研发和销售、管理及行政 (SG&A) 方面的投资42亿美元资本支出和回报65 亿美元给业主。

“TI 第三季度的收入前景为43.6亿美元到47.4 亿美元和每股收益之间1.68 美元和1.92 美元。我们仍然预计 2023 年的有效税率约为 13% 至 14%。”

TI指出,与2023年第一季度相比,个人电子和汽车芯片市场均出现低个位数百分比增长。通信设备下降十几位数百分比,而企业系统下降个位数百分比。工业市场表现平淡。

在模拟领域,销售额环比下降18%至32亿美元。嵌入式处理销售额增长9%,达到8.94亿美元。

TI副总裁兼投资者关系主管Dave Pahl在财报电话会议上指出,TI的绝大多数产品均可立即发货。Dave Pahl说,每当需求增加时,公司都会有可用的产品及其背后的产能来支持需求。

鉴于TI强调内部制造以及比竞争对手更多的300mm产能,Dave Pahl表示该公司的定价策略没有改变,定价方面“没有什么异常”。

作为TI在未来几十年为客户提供支持的长期300mm制造路线图的一部分,该IDM厂商于2023年2月宣布将在犹他州建造了一座300mm晶圆厂,毗邻另一座现有300mm晶圆厂。新晶圆厂预计将于2023年下半年开始建设,最早将于2026年投产。得克萨斯州谢尔曼还有四座新的300mm晶圆厂正在建设中。

为了补充其不断扩大的制造能力,TI还在马来西亚建造了两个新的组装和测试设施,以符合该IDM到2030年将内部组装和测试业务提高到90%以上的计划。据TI称,其全球制造足迹包括12家晶圆厂、7家组装和测试工厂以及遍布全球15个地点的多个凸点和探针设施。

Q2超出预期

尽管每股收益预期在1.68美元至1.92美元之间,低于(分析师)预期的1.91美元。不过,德州仪器(TI)第二季度的营收和利润还是超出了预期。

尽管面临需求危机,TI表示,即使牺牲利润率,仍将继续增加供应,以支持长期需求并创造“地缘政治上可靠的产能”。

但Summit Insights Group分析师Kinngai Chan表示,在需求复苏仍难以实现之际,这可能会损害其毛利率。

Q3预测:下调营收及利润预期

TI预计2023年第三季度的营收在43.6亿美元至47.4亿美元之间,营收和利润均将低于华尔街目标,原因是终端市场需求复苏缓慢,迫使客户取消订单,此外该预测还受到中国市场疲软的影响。

Edward Jones分析师Logan Purk表示:“截至2022财年末,中国市场约占销售额的一半,因此中国市场对TI业务的影响最大。”

TI发现除汽车以外的所有终端市场均表现疲软。

通货膨胀和利率上升侵蚀了各个部门的支出,包括占其收入约40%的工业部门,这是其主要市场。

Dave Pahl对未来嵌入式业务的增长和长期市场份额的增长充满信心,并指出TI正在建立支持这种增长的内部能力。他指出,过去两年TI在嵌入式市场面临着更大的供应限制,迫使IDM不得不依赖代工厂。

“如果客户想在交货时间内下订单,那么整个周期内的交货时间并没有太大变化。”Dave Pahl指出。随着TI每个季度都会增加产能,TI将获得更大的灵活性来满足客户需求。

Dave Pahl表示:“(订单)取消量仍然处于较高水平……我们相信客户正在继续减少库存,以使其更符合他们的需求。”

包括台积电和英飞凌科技在内的顶级芯片制造商也表示,全球经济困境削弱了更广泛的终端市场芯片需求,前者表示,即使对人工智能的高需求也无法抵消广泛的弱需求。

Refinitiv调查分析师的预测收入将为46亿美元。

Q1预测Q2:准确度非常高

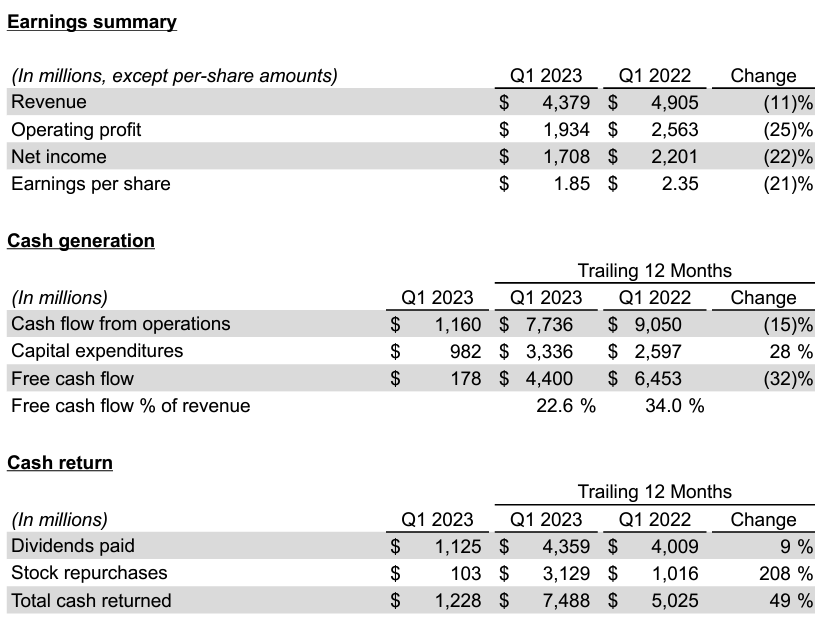

4月25日,TI公布了第一季度财务报告,报告显示,营业收入43.79亿美元,净收益17.08亿美元,每股收益1.85美元。营收环比下降6%,同比2022Q1下降11%。

来源:TI

对于Q1的营收,TI总裁及首席执行官Haviv Ilan 表示:

“收入环比下降6%,比去年同期下降11%。正如预期,在本季度我们除汽车以外所有终端市场都出现了需求疲软。

“过去12个月中,经营现金流达77亿美元,再次体现了公司商业模式的优势。其中自由现金流在过去一年中达44亿美元,占营业收入的23%。这体现了我们高质量的产品组合,以及高效的制造策略,其中包括12英寸模拟产品的生产优势。

“过去12个月在研发和销售及行政管理开支的投资达35亿美元,资本支出投资达33亿美元,给股东的回报达75亿美元。

“德州仪器对2023年第二季度的预期是:营业收入在41.7亿美元至45.3亿美元之间,每股收益范围在1.62美元至1.88美元之间。我们预计2023年的实际税率约为13%到14%。”

当时,TI预计Q2的营收为41.7亿美元到45.3亿美元,每股收益之间1.62 美元和1.88 美元。

Q2的财报说明,TI预计准确度非常高(营收45.31亿美元,每股收益1.87美元)。