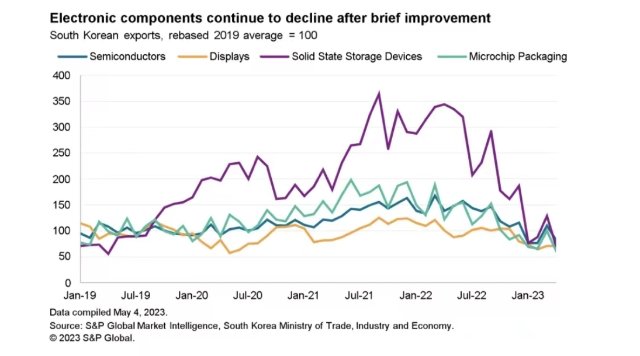

从2022年下半年开始的半导体下行周期,至今仍看不到复苏迹象。早先标准普尔全球市场情报(S&P Global Market Intelligence)(下称“标普全球”)发布最新供应链报告称,全球对半导体的需求仍然低迷,而复苏要到今年晚些时候。

图自:标普全球报告

Q1全球各地区半导体销售额均下滑,中国最多

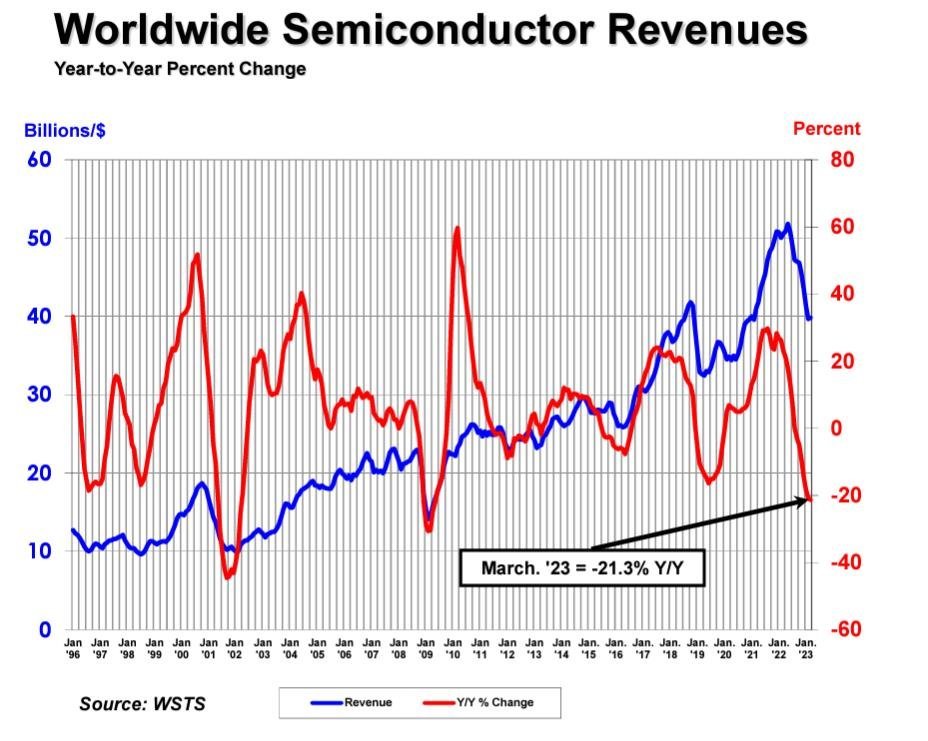

半导体行业协会(SIA)发布的2023年一季度报告印证了这一说法,2023Q1全球半导体销售额总计1195亿美元,与2022年第四季度相比下降8.7%,较2022年第一季度下降21.3%。与2023年2月相比,3月销售额增长了0.3%。

从地区来看,3月欧洲、亚太地区/所有其他地区和中国的半导体销售额实现环比增长,增速分别为2.7%、2.6%、1.2%,但日本和美洲的半导体销售额有所下降,增速分别为-1.1% 、-3.5%。欧洲、日本、美洲、亚太/所有其他国家和中国(-34.1%)的半导体销售额同比出现下滑,增速分别为-0.7%、-1.3%、-16.4%、 -22.2%、 -34.1%。

“由于市场周期性和宏观经济逆风,2023 年第一季度全球半导体销售额继续下滑,但 3 月的月度销售额在近一年来首次出现上升,为未来几个月的反弹提供了乐观情绪, ”SIA 总裁兼首席执行官 John Neuffer 称。

根据SIA公布的数显显示,今年2月,日本半导体销售额同比略有增长至1.2%,但欧洲、美洲、亚太地区/所有其他地区和中国出现不同程度下滑,增速分别为-0.9%、-14.8%、-22.1%、-34.2%。欧洲、日本、亚太地区/所有其他、美洲 和中国地区的月度销售额均出现下降,增速分别为 -0.3%、-0.3%、-3.6%、-5.3%、-5.9 %。

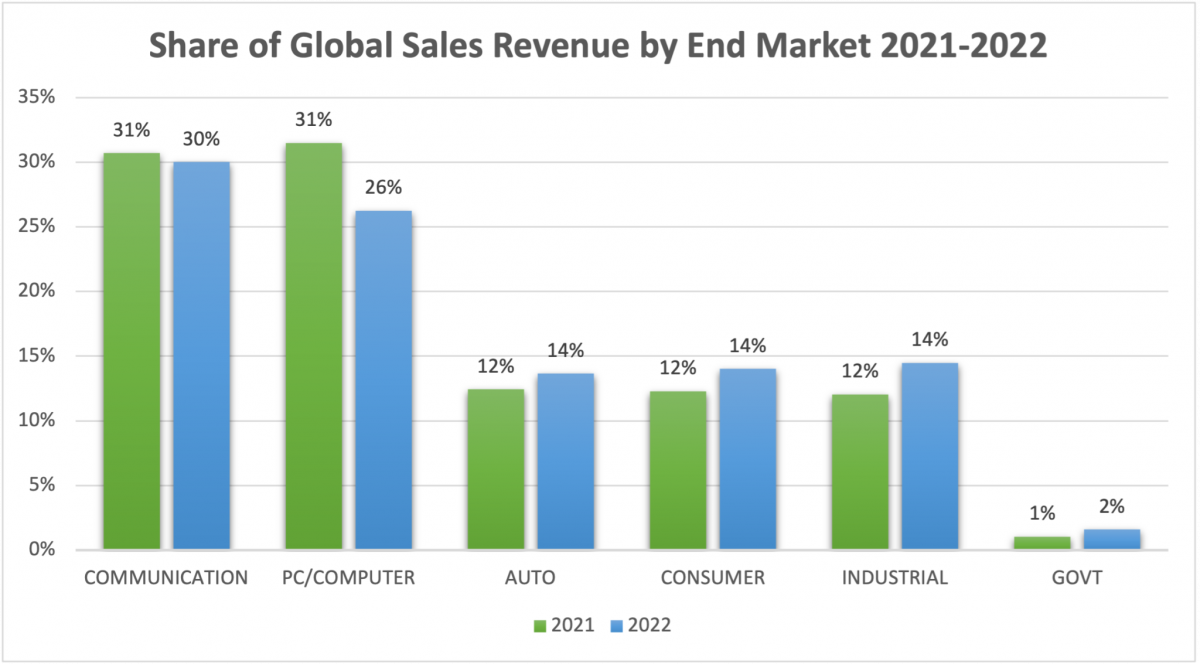

消费类占比下滑,汽车和工业上升

此外,据2022 年半导体销售数据按广泛的产品类别(称为“最终用途”)显示,PC/计算机和通信终端市场约占半导体总销售额的三分之二,其他市场主要为汽车、工业和消费电子等。

不过,据世界半导体贸易统计 (WSTS) 组织的半导体最终用途调查结果显示,2022 年半导体终端市场的销售额发生了显着变化。虽然 PC/计算机和通信终端市场在 2022 年仍占半导体销售额的最大份额,但领先优势有所缩小。与此同时,汽车和工业应用实现了全年最大的增长。此外,麦肯锡的一项分析显示,到2030年,汽车和工业应用将分别占芯片销售平均增长的14%和12%,从而推动这十年的需求增长。

图自: WSTS and SIA analysis

存储器和微处理器是下滑重灾区

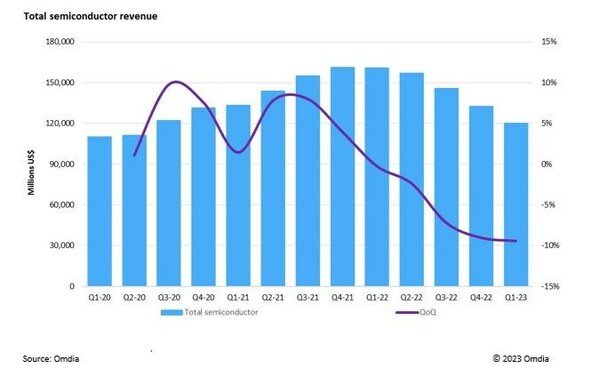

Omdia在其最新研究中也揭示,半导体市场收益率下跌态势从2023年第一季度连续至第五个季度。 这是自2002年Omdia开始追踪半导体市场以来的最长下跌期。 2023年第一季度的收益为1205亿美元,较2022年第四季度下降9%。 半导体市场具有周期性特征,全球新冠疫情推动了半导体需求增加,从2020年第四季度到2021年第四季度,半导体市场每个季度的收益都达到了创纪录的水平,但此后,半导体市场收益持续下滑。

2020年第1季度至2023年第1季度半导体总收入环比(图自:Omdia)

内存和微处理器 (MPU) 市场是导致半导体市场下滑的主要领域。 MPU市场在2023年第一季度的规模为131亿美元,仅为2022年第一季度(200亿美元)的65%。内存市场的表现更糟,2023年第一季度的市场规模为193亿美元,仅为2022年第一季度(436亿美元)的44%。MPU与内存市场在2023年第一季度共下跌19%,环比下跌9%。

高级分析师Cliff Leimbach就Omdia的最新分析评论道:"半导体市场一直受到需求不足的困扰,这种情况已持续多个季度,进而导致许多组件的平均销售价格 (ASP) 下降。 然而,由于生成式人工智能,半导体市场仍有需求。 英伟达(NVIDIA)收入增长强劲,因为其在生成式人工智能领域处于领先地位,从2023年开始扭转大多数半导体公司面临的业绩颓势,但其他半导体公司尚未以类似的方式利用这一领域。"

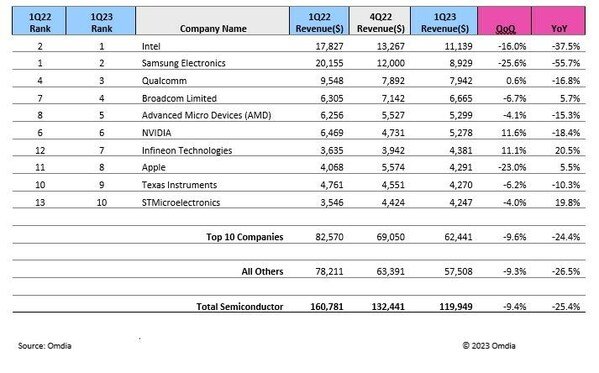

内存市场在最近3个季度呈萎缩趋势,因此市场份额排名发生了变化。 一年前,收入排在前5名的半导体公司中,有3家是内存公司:三星(Samsung)、SK海力士(SK Hynix)和美光(Micron)。 目前只有三星仍排在前十。 SK 海力士和美光上一次未能跻身前十是在2008年,这表明了专注于内存的半导体公司正面临困境。

英伟达在CLT报告发布后公布了其财务业绩,由于生成式AI持续火爆,带动了AI芯片的强劲需求,其财务业绩大超预期。

英飞凌(Infineon)在汽车芯片领域的雄厚实力,使其今年的环比增长了11%,从而挤入前十。

2023年6月CLT Tracker十佳公司(图自:Omdia)

何时触底?龙头公司这样看

标普全球在报告中引述了苹果公司等8家行业领先企业的前瞻性评论。这些行业领先企业认为,目前半导体需求仍在下降,业绩在短期内难以得到改善。但一些企业认为,到第三季度或年底,情况应该可以出现好转。

高通(Qualcomm)报告称,截至2023年3月26日的三个月内,其生产下降了17%,并预计由于“全球手机销量疲软和渠道库存下降”而进一步下降。对于全年,高通预计全球智能手机销量将“下降个位数百分比”,而这一“个位数”的数字可能较大。

恩智浦半导体(NXP Semiconductors N.V.)预计其2023年第二季度的收入将“与去年同期相比下降约3%”,原因是汽车需求增长,但其他方面有所下降。这意味着“我们在过去两年中经历的严重短缺应该会随着今年年底的进展而消退”。

AMD预计,由于个人电脑需求疲软,其2023年第一季度收入同比下降9%,第二季度将加速至19%。该公司一直在寻求“使供应链中的库存正常化……这将在今年下半年发生。”

英飞凌的预期是“智能手机、个人电脑和家用电器等消费品市场的改善尚不明显”,尽管汽车和绿色工业电源领域的收入增长预计将“略有增加”。

美国特种化学品供应商Avantor报告称,2023年第一季度收入下降9%,其中包括“我们的半导体客户对配方解决方案的需求疲软”。该公司预计全年收入最多下降3%,其中包括2023年第二季度将“温和加速”的“更明显的半导体逆风”。

美国杜邦公司(DuPont de Nemours)报告称,2023年第一季度其电子和工业销售额下降了16%,原因是“终端市场需求疲软和渠道库存积累导致半导体工厂利用率下降”。在今年剩余时间里,它预计“利用率将在短期内触底,并在第三季度有所改善”。

苹果则报告称,在截至2023年4月1日的三个月内,收入同比下降3%,其中Mac和iPad的销售额分别下降了31%和13%。该公司将“宏观经济问题”以及一年前的新产品发布列为拖累因素。苹果认为业绩不会出现改善,称“6月季度的同比收入表现与3月季度相似”。

其中,iPhone销量有所改善,这使苹果的总销量超过了分析师的预期。该公司称,“第二季度供应不是问题”。在经历了过去三年电子供应链的“恐怖游行”之后,该公司“将继续在各地进行投资”。

据报道,苹果供应商纬创资通(Wistron Corporation)将出售其在印度的一家工厂。自2018年以来,该公司一直在工厂为当地市场生产苹果的iPhone。

广达电脑有限公司(Quanta Computer)则将在越南南定省开始代工生产苹果的MacBook。这对广达和个人电脑制造业来说都是不寻常的举动。

计算机外围设备制造商罗技国际集团公司(Logitech International S.A.)表示,“供应链问题似乎已成为过去”。尽管如此,由于其企业客户“支出更加保守”,它预计未来六个月的收入将同比“下降约22%至18%”。