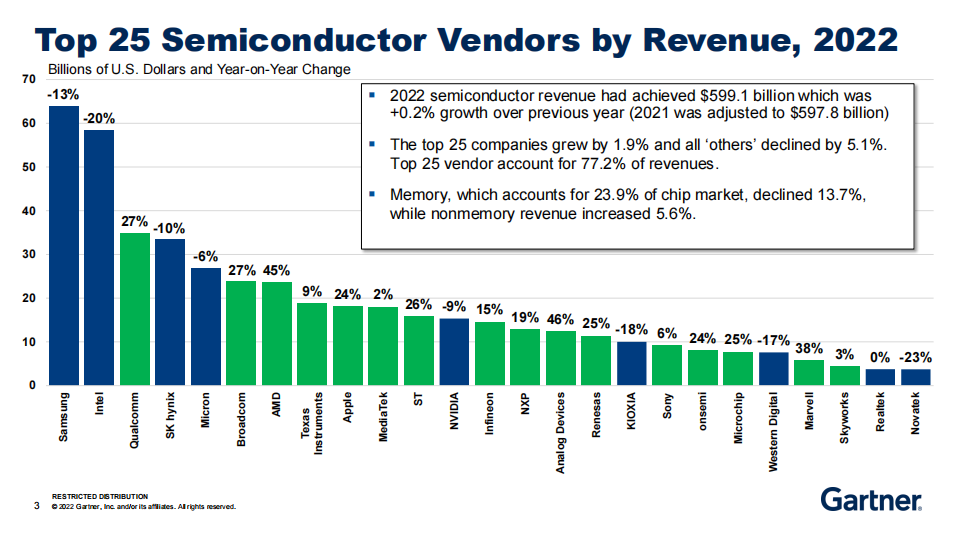

市调机构Gartner近日发布的报告展示了全球以及中国大陆前25名半导体厂商的排名情况,其中三星(Samsung)、英特尔(Intel)和高通(Qualcomm)依然位列前三。

数据显示,2022年全球半导体收入达到5991亿美元,仅同比微幅增长0.2%,排名前25半导体厂商总收入同比增长1.9%,“其它”公司总收入则下降5.1%。

全球范围内,ADI涨幅最高

从厂商排名上看,三星、英特尔、高通、SK海力士(SK Hynix)和美光(Micron)占据了前五的位置。其他TOP25厂商分别为:博通、AMD、德州仪器、苹果、联发科、意法半导体、英伟达、英飞凌、恩智浦、ADI、瑞萨、铠侠、索尼、安森美、Microchip、西部数据、Marvell、Skyworks、瑞昱(Realtek)、联咏(Novatek)。

从厂商的地区分布来看,美国上榜的公司最多,有14家。中国台湾上榜3家公司,无中国大陆厂商上榜。

从收入涨跌幅来看,ADI去年营收同比增长46%,在全球TOP25半导体厂商中营收增长幅度最大。据了解,该公司去年在工业、汽车和通信领域的业务均实现大幅增长;涨幅排名第二的是AMD,年增45%,AMD则受益于嵌入式,数据中心和游戏业务的增长。

跌幅最大的公司是联咏(-23%),主要是受到了2022年面板市场下滑对于显示驱动芯片减少的影响;其次是英特尔(-20%),主要是受到了整个PC市场需求下滑的影响。

此外由于2022年整个存储市场的持续下滑, TOP25厂商中主营业务是存储的厂商2022年收入均减少,SK海力士(-10%)、美光(-6%)、西部数据(-17%),三星受存储业务拖累营收也减少13%。

存储器件表现不佳,模拟与分立器件增长

Gartner研究副总裁Andrew Norwood表示:“许多半导体器件在2022年刚开始时由于缺货而延长交货时间并涨价,导致许多终端市场的电子器件产量减少,使得原厂开始通过囤积芯片库存来对冲缺货风险。”

“但到了2022年下半年,全球经济在高通胀、加息、能源成本上升和中国疫情封控的多重压力下开始放缓,影响了许多全球供应链。消费者也开始减少支出,使得个人电脑(PC)和智能手机的需求下降。之后,企业也因为全球经济衰退预期而开始减少支出。这些因素都影响了整个半导体市场的增长。”

其中,存储器在2022年占到半导体销售额的25%左右,其收入下降了10%,是表现最差的器件类别。由于电子器件原厂纷纷开始减少当初在预测需求走强时所积累的存储器库存,因此到2022年中期,存储器市场已显示出需求大幅跳水的迹象。现在情况已经恶化到了大多数存储器公司宣布削减2023年资本支出(capex)的地步,并且一些公司为了降低库存水平和试图恢复市场平衡而削减了晶圆产量。

2022年非存储器收入总体增长5.3%,但各个器件类别之间的表现差异很大。模拟器件以19%的涨幅位居第一,分立器件以15%的涨幅紧随其后。在汽车电气化、工业自动化和能源转型长期增长趋势的支撑下,汽车和工业终端市场产生了强劲的需求,进而推动了模拟与分立器件的增长。

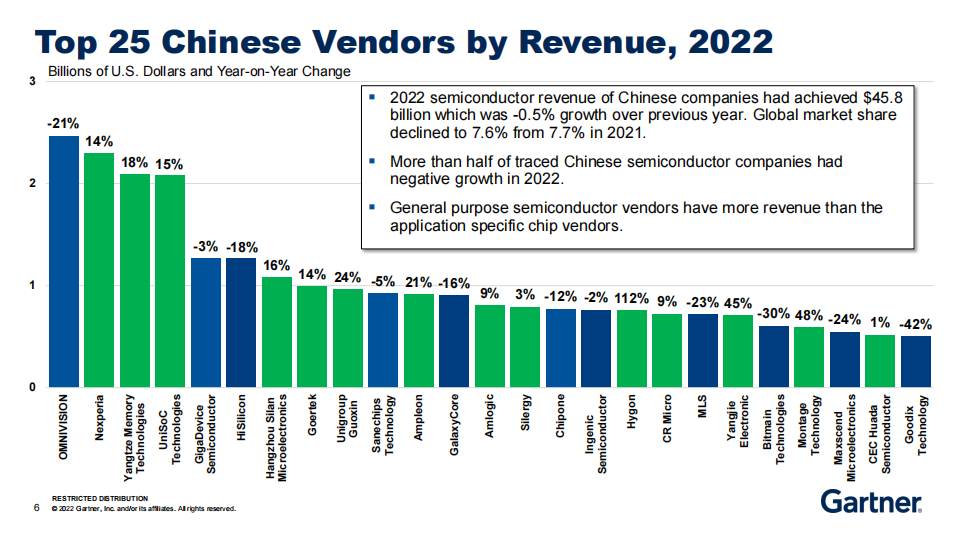

中国大陆半导体公司整体营收小幅下滑

2022年中国大陆企业半导体收入达到458亿美元,比上年减少0.5%。全球市场份额从2021年的7.7%降至7.6%。由此可见,中国大陆半导体企业在2022年受到市场影响较大,且近半数的企业营收在2022年出现下降。

从中国大陆厂商排名来看,豪威科技(OMNIVISION)、安世半导体(Nexperia)、长江存储(Yangtze Memory Technologies)、紫光展锐(UniSoC Technologies)和兆易创新(GigaDevice Semiconductor)排名前五。

其余TOP25大厂商分别为:海思半导体、士兰微、歌尔股份、紫光国芯、中芯微电子、安谱隆(Ampleon)、晶晨、格科微、矽力杰、集创北方、北京君正、海光信息、华润微、木林森(MLS)、杨杰电子、比特大陆、澜起科技、卓胜微、华大半导体、汇顶科技。

值得注意的是,由于受到美国的制裁,海思半导体(HiSilicon)从去年第五的位置跌到了第六,营收也同比减少18%。

营收增长方面,海光信息同比增幅最高,达到了112%;涨幅排名第二的是澜起科技,同比增长了48%;扬杰科技同比增幅也达到了45%。营收同比跌幅最大的公司是汇顶科技,达到42%;其次是比特大陆,同比下滑了30%。

中国大陆公司在哪些细分领域占比较高?

与此同时,Gartner在报告中揭示了中国大陆半导体厂商在各个细分领域的市占率,以市占10%为基准线,超过10%则证明我国在这一领域有一定的影响力。从下图中可以看到,中国大陆在Other memory(23%)、TDDI(触摸/显示集成,21%)、Discrete(分立器件,20%)、LED(20%)、Image Sensors(图像传感器,17%)、Non-optical sensors(非光学传感器,13%)和Analog(模拟器件,11%)等领域占有率较高。

这里的Other memory主要是指NOR Flash,此前根据IC Insights数据,2021年NOR Flash仅占整个闪存市场的4%,但NOR Flash产品的销售额飙升63%至29亿美元,NOR出货量增长了33%,平均售价则上涨23%。该机构预测2022年NOR Flash市场还将继续增长21%。在这里领域国内主要玩家是排名第五的兆易创新和排名第十六的北京君正,且兆易创新在NOR Flash领域全球排名第三。

在全球图像传感器领域,韦尔股份旗下的豪威科技长期排名第三;分立器件领域,闻泰科技的全资子公司安世半导体已经冲到了国内产业前端。

不过中国大陆厂商在GPU(图形处理器)、DRAM(动态随机存取内存)、MPU(微处理器和内存保护单元)、FPGA、PMIC(电源管理集成电路)、NAND(计算机闪存设备)等领域的占有率较低,意味着国内在这些领域仍有较大的提升空间。