用于嵌入式控制和计算功能的MCU应用场景极为广泛。2020年因疫情引起了全球经济衰退,但在2021年强劲反弹,加速了MCU的普及化,被用在了更多的系统设计中。6月14日,IC Insights更新了最新版的《麦克林报告》(2022 McClean Report),公布了供应商排名和历史变化情况。报告指出,MCU的最新增量主要由嵌入式自动化和传感器的普及所推动。

MCU销售额曾在2019年因全球经济疲软而下跌7%,2020年因新冠危机而下跌2%,但在2021年全球缺芯大背景之下迎来反弹,同比增长27%,达到创纪录的202亿美元。

2021年的激增是自2000年以来MCU的最高百分比增长。MCU的平均售价(ASP)在2021年攀升了12%,这是自1990年代中期以来的最高年度增幅。但由于产能受限,MCU出货量在2021年仅增长13%至312亿个。

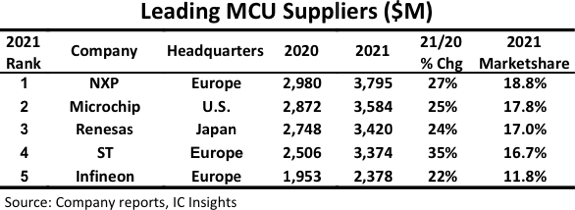

根据最新版的麦克林报告,5大MCU供应商的销售排名与2020年相比保持不变。2021年排名前五的MCU供应商中的三家(恩智浦、意法半导体和英飞凌)在欧洲,一家在美国(Microchip),一家在日本(瑞萨电子),如下图:

五家最大的MCU供应商主要开发和销售基于Arm架构的MCU,他们在2016年的市场占比为72.2%,而到了2021年,这一数字已经达到82.1%——这意味着由于重大收购和合并,MCU领域的头部公司规模越来越大。

根据报告,五家最大的MCU供应商明显大于MCU前10名中的其他供应商。例如,前10名中的后半部分——德州仪器(TI)、新唐(Nuvoton)、罗姆(Rohm)、三星和东芝,去年的MCU销售额为23亿美元,占市场总额的11.4%。在前10名之外,其他所有MCU供应商在2021年的市场份额仅为6.5%。

TOP5 MCU供应商的布局重点

2021年,恩智浦的MCU销售额达到37.95亿美元,相较于第二名Microchip的领先优势为1.03亿美元。根据IC Insights的第二季度更新报告的最新估计,Microchip去年的销售额为35.84亿美元,领先于排名第三的瑞萨电子的34.20亿美元。

排名第四的意法半导体在MCU排名中的销售额增长最为强劲,2021年销售额为33.74亿美元,同比增长了35%,这几乎使该公司超越了瑞萨电子,仅落后其4600万美元。瑞萨在过去十年的前五年一直是最大的MCU供应商,但在2015年底恩智浦收购美国飞思卡尔(Freescale)后,瑞萨在2016年被夺去榜首位置。瑞萨在MCU销售中的市场份额在2021年为17.0%,而在2011年为33.1%。

德国英飞凌在2021年MCU排名中仍位居第五,销售额增长22%至24亿美元,比ST去年在MCU领域的销售额少了约9.96亿美元。英飞凌在2020年4月以93亿美元收购美国赛普拉斯半导体(Cypress)以进一步扩展汽车MCU、电源管理和其他嵌入式系统应用后,跻身MCU排名前五。

从TOP5 MCU大厂布局来看,恩智浦与瑞萨定位较为相似,其中恩智浦前期在医疗、通讯市场均有所布局,在 2015 年通过收购飞思卡尔进军汽车电子领域。瑞萨在汽车 MCU 市场具有领先地位,2014年起就已占据汽车半导体全球市场份额第一。

Microchip、意法半导体侧重于中低端工控、消费电子。Microchip 2016 年通过收购 Atmel,在工业控制领域形成全面覆盖的产品线。意法半导体在物联网和消费电子领域全面布局,包括了工业网关、电信设备、家庭自动化等产品,但在高端的工控、车规领域仍有所局限。

其他公司,英飞凌在汽车电子、工业控制、医疗等领域长期经营,定位高端,价格偏高。在 收购赛普拉斯后,完善汽车电子产品线的同时进入了消费电子领域。德州仪器主要深耕工业控制与通信领域,在低功耗产品上有绝对的技术优势。

国产MCU厂商何在?

作为唯一进入前十的大中华区厂商,新唐在市场上的排名跃进,主要是因为从2020年9月1日起,正式将并购的日本Panasonic半导体事业(PSCS)纳入旗下,成为子公司NTCJ,使得其业绩表现大增,MCU产品线布局也更为多元。

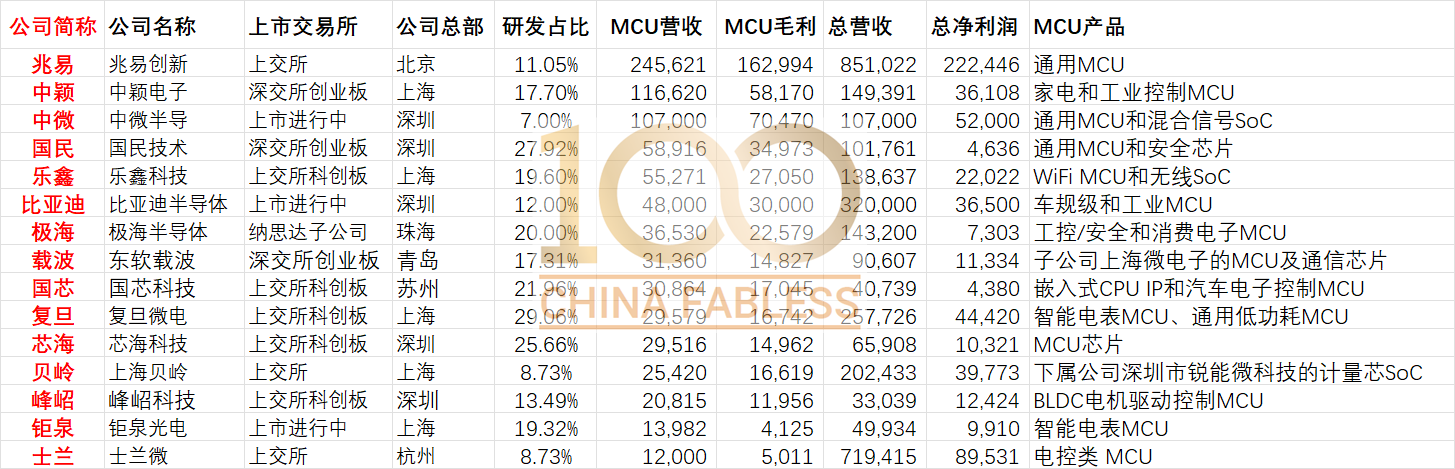

中国大陆地区最接近前十的MCU厂商是兆易创新(GigaDevice),根据AspenCore分析师团队发布的China Fabless系列报告之国产MCU报告,对15家国产MCU上市公司2021年的综合实力进行了对比。 其中,综合实力排名第一的兆易创新MCU营收(24.56亿元人民币),体量与TOP5厂商还有较大差距,NXP MCU业务的营收约254.98亿元人民币,大概相当于10个兆易创新。

IC Insights报告中并非公布全球6-10名这五家公司的MCU销售数据,只知道这五大厂商的销售额合计达23 亿美元(约154.5亿元人民币),除以5可得平均销售额为30.9亿元人民币。全球第十名东芝的MCU销售额应该低于这个平均数,那么兆易创新与东芝在MCU上的营收规模差距并不太远。

这也意味着兆易创新与MCU前十的入榜门槛较为接近,未来如能借国产替代风潮冲刺,则有望入榜。另一方面,兆易创新在车规级MCU上布局较早,近年来兴起的汽车电动化为MCU拓展了增量空间。根据IC Insights数据,2020年全球车规级MCU市场规模为61亿美元,预计2025年有希望达到116亿美元。兆易创新的MCU产品种类非常多,在21年总数超过354款,其中以工业用途居多。

中国MCU市场预测情况(图自:长江证券)

未来的国产MCU行业:今天是对手,明天可能成同事

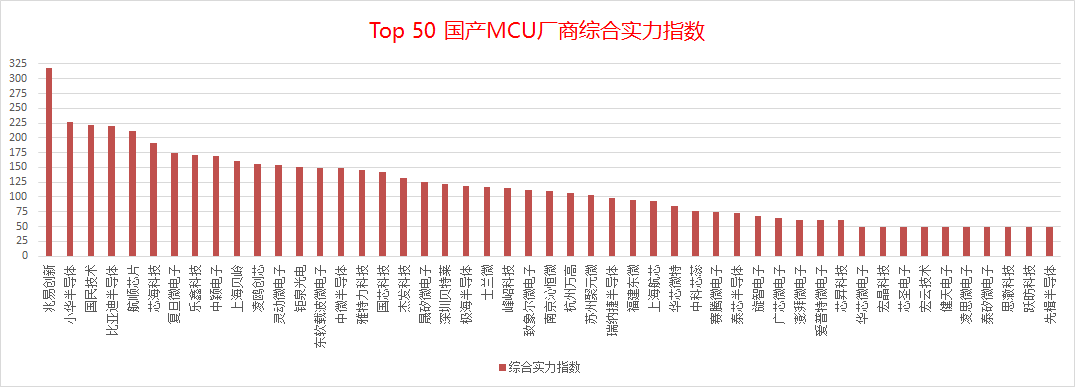

其他大陆MCU厂商在营收上距离前十差距还比较大,也有一些厂商因为没有上市,所以无法获取详细的营收数据。AspenCore也同样采用专有的量化模型对TOP50国产MCU厂商做了综合实力指数排名,主要参数包括2021年营收和利润、公司总员工人数和研发人员人数、研发投入占营收的比例,以及累积专利数量。

不过特别需要指出的是,MCU并非芯片领域的高精尖板块,容易形成产能拥挤进而成为竞争蓝海。当前国内MCU厂商初步估计已有100余家,在日前Aspencore举办的2022全球MCU生态发展大会上,就有嘉宾指出,国内MCU行业已经经历了从无到有的第一阶段,目前正处于快速扩张的第二阶段,马上就要迎来大规模整并的第三阶段。这与全球MCU产业的发展规律是一样的,“现场很多来自不同MCU厂商的朋友,未来可能都会变成同事。”这位嘉宾说到。

作为国产MCU企业,除了MCU产品线,其实也都有其他核心技术在同步发力。例如兆易创新的存储器和传感器,国民技术的安全芯片,中颖电子的电池管理和显示驱动芯片,比亚迪半导体的功率器件等。

联发科董事长曾提出过“一代拳王”理论,意思大致是如果没有新的技术和产品,企业就没有办法实现持续高速增长。这也是当下大量国产IC厂商面临的问题,依赖单一产品线容易受到市场周期影响,唯有寻求多元化才是国产厂商做大做强的出路。通过观察不难发现,TOP5 MCU厂商都有些丰富的产品线,或自行研发,或并购获得,在适当的时候业务之间能够互相支持,有利于形成更受欢迎的整体解决方案。

2022年6月29日,全球领先的专业电子机构媒体AspenCore将与深圳市新一代信息通信产业集群联合主办【2022国际AIoT生态发展大会】,同期将举办工业互联网、智慧家庭、智慧机器人、智慧可穿戴、智慧两轮车等多场分论坛,多家企业将在论坛现场探讨AIOT领域的前景机遇。 【一键报名】现场与行业资深人士交流与互动!点击这里了解大会详情。

- 竞争蓝海?????

- 唯有寻求多元化才是国产厂商做大做强的出路