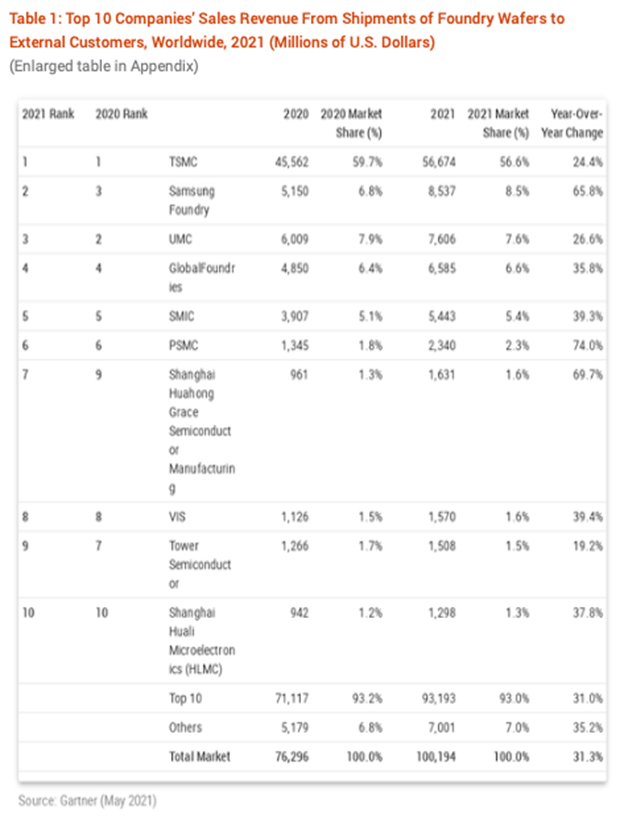

市场研究公司Gartner数据显示,2021年全球晶圆代工产业的营收增加了31%,达到了1002亿美元,带动了整个半导体产业的成长。该机构认为,晶圆代工厂销售额的成长,主要得益于硅片平均销售价格上涨11.5%和单位出货量上升18%。

Gartner的报告还显示,全球半导体产业2021年总营收增加了26%,达到5,950亿美元。其中,中国台湾和韩国的晶圆代工厂的营收受益于AMD和MediaTek等无晶圆厂商的强劲需求。

2021年全球晶圆代工产业的产能利用率超过95%,其中电源管理IC、显示驱动器和指纹传感器对8英寸晶圆的需求尤为强劲。Gartner表示,因为缺乏相应的半导体生产设备,导致晶圆厂的扩张受到限制,所以8英寸晶圆的短缺或将持续“很长时间”。

此外,受到与客户签订的长期协议和预付款的鼓励,领先的晶圆代工厂在未来几年的资本支出提高了一倍,创历史新高。

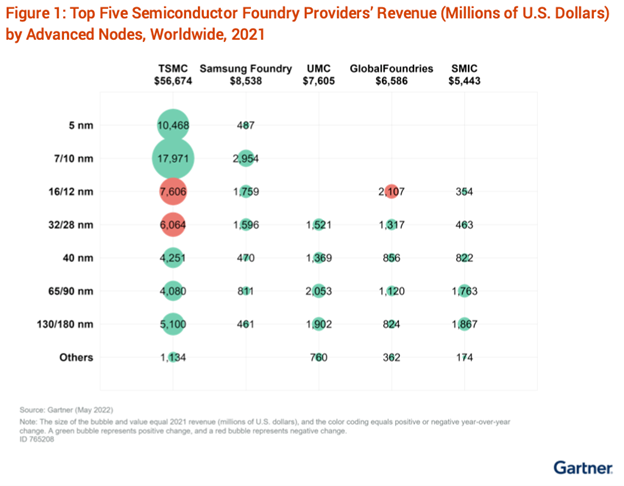

2021年营收前五的半导体晶圆代工厂。(来源:Gartner)

不过,台积电(TSMC)因涨价速度慢于其他竞争对手,2021年其市场份额下降了3个百分点,降至57%。值得注意的是,台积电在7nm、5nm节点芯片上的市占率超过了90%,这些芯片的主要客户是Apple、AMD和MediaTek。

台积电最新营收数据显示,2021年公司生产了全球四分之一以上的逻辑芯片,主要是为Apple、AMD、MediaTek、Nvidia、Qualcomm和Marvell等客户生产的应用处理器、CPU、GPU和FPGA芯片产品。与此同时,三星、力积电和华虹宏力2021年的营收成长率超过了台积电,均达到了60%以上(台积电2021年的营收YoY%为24.4%)。

三星的主要客户有Qualcomm、Nvidia和Tesla,后三者依赖三星的8纳米和14纳米芯片。三星先前拿下了Qualcomm Snapdragon 888系列的订单,Nvidia的Ampere和GeForce芯片订单。Gartner的报告显示,在台积电宣布小幅涨价后,三星也在2021年底上调了20%的晶圆片价格。

Gartner称,排名第三的联华电子(UMC)宣布其在传统的28纳米和更成熟的工艺节点上实现了“最佳性能”。2021年,联华电子的晶圆价格上涨了14%。联华电子是首家能为AMOLED显示驱动器开发28纳米高压工艺的公司,这帮助该公司赢得了三星的订单。

排第四的GlobalFoundries专注于RF-SOI、SiGe和FD-SOI等技术。该公司位于马耳他和德国的12英寸晶圆厂专注FinFET和FD-SOI,位于美国和新加坡的相对较旧的8英寸晶圆厂则提供SiGe和BCD技术。由于去年全球汽车芯片短缺非常严重,GlobalFoundries与Ford、BMW和博世(Bosch)等汽车产业的客户建立了重要合作关系。

在美中贸易战期间,美国政府宣布对华为断供芯片,华为在芯片禁令正式生效前,把芯片库存提高到6个月的水平,这一举动促进了晶圆代工产业的迅速发展。另外,全球新冠肺炎的爆发加速了亚马逊(Amazon)、Google等超大型科技公司转向居家办公,也促使他们增加了对数据中心业务的投资,以应对日益成长的在线活动需求。

2021年排名前十的晶圆代工公司的销售收入。(来源:Gartner)

Gartner对其他市场的预测

Gartner还针对芯片短缺问题做了讨论,该机构认为芯片短缺将继续成为2022年电子设备供应链关注的问题,并将根据不同的半导体组件类型对主要电子设备市场产生不同的影响。随着生产进入淡季,加上市场上的半导体供应增加,大多数个人计算机和智能手机芯片短缺情况有所缓解。

Gartner还预测了内存市场、智能手机芯片市场、汽车市场的未来一年的供应情况。在预测期内,内存市场仍将是最大的半导体组件市场,预计到2022年将占整个半导体市场的31.4%。DRAM和NAND将在2022年第二季供不应求;预计2022年第四季NAND市场将进入供过于求状态。百万字节出货量和更高的年均ASP结合,2022年两个市场将维持收入成长,预计DRAM成长22.8%,NAND成长38.1%。

2022年智能手机芯片收入将成长15.2%,因为5G智能手机的产量将在2022年成长45.3%,达到8.08亿只,占所有智能手机产量的55%。到2023年,汽车应用将继续受到组件供应限制,尤其是在微控制器(MCU)、电源管理IC和稳压器方面。

(参考原文:Foundry’s 31% Growth in 2021 Outpaced Overall Chip Industry,by Alan Patterson)