5月26日,半导体巨头博通(Broadcom Inc., AVGO)发布声明称,已经就收购云计算公司VMware Inc.达成了协议。该交易对VMware的估值约为610亿美元。截至发稿前,博通市值约为2262亿美元,VMWare市值为527亿美元。博通还表示,将会接手VMWare 80亿美元的净债务。

博通关于收购VMware的官方声明

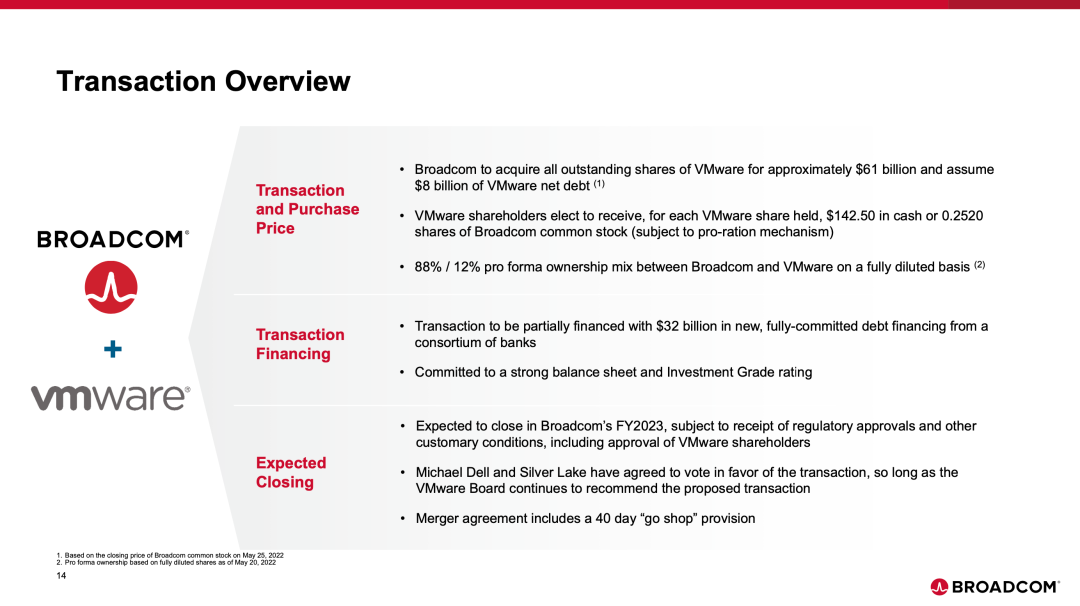

这笔交易在美国时间上周日被华尔街日报首次披露,交易形式为大量现金加股票的形式。VMware股东们所持的每一股将获得142.50美元的现金,或者换取0.2520股的博通普通股。本周一,VMware股价上涨25%,报价119.43美元。

这是有史以来规模最大的科技业交易之一,也是今年全球的第二大并购,仅次于今年1月份,微软官宣以687亿美元收购视频游戏开发商动视暴雪(Blizzard)。CNBC称,这是仅次于微软收购动视暴雪,戴尔收购EMC之后的全球第三大科技行业并购。

博通试图摆脱半导体依赖,相中高利润软件行业

博通是半导体领域巨头,成立于1991年,超过80%的宽带基础设施、超过4.5亿台客户端设备都离不开博通的产品和技术。在2021年,博通的存储和数据保护被用于70%的企业服务器。

2017年11月,博通拟以1300亿美元收购高通,不过这笔震惊全球科技圈的巨额交易,最终被美国政府以国家安全为由叫停。该次叫停可能与博通的控股背景有关。博通虽然在1991年创办于美国,但后来在2016年被新加坡安华高(Avago)以约370亿美元收购。这笔收购交易完成后,博通成为全球第五大半导体公司,其总部曾迁至新加坡,后来又搬回美国。

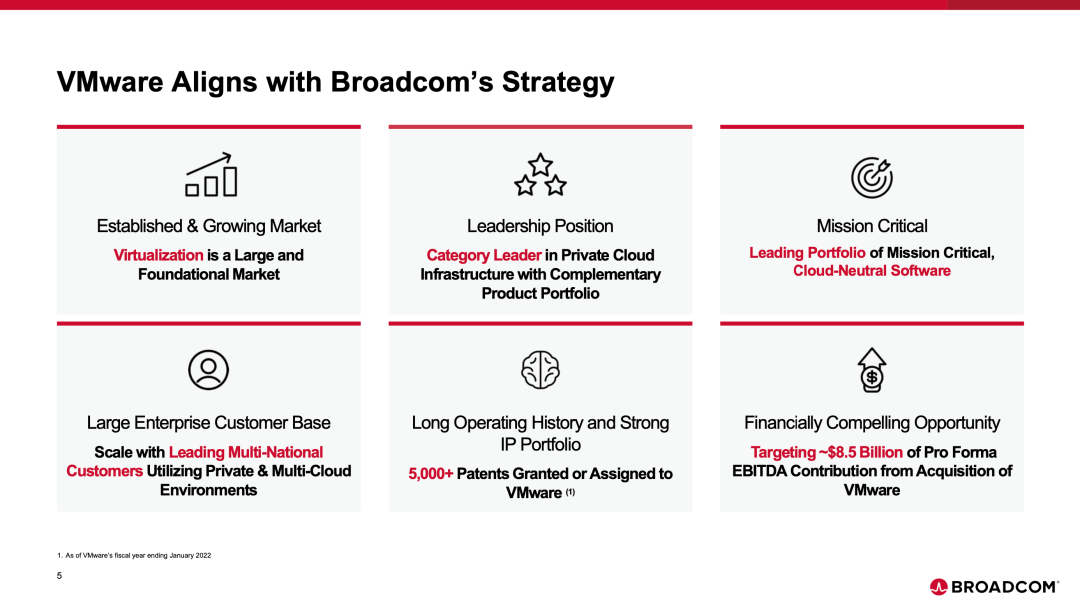

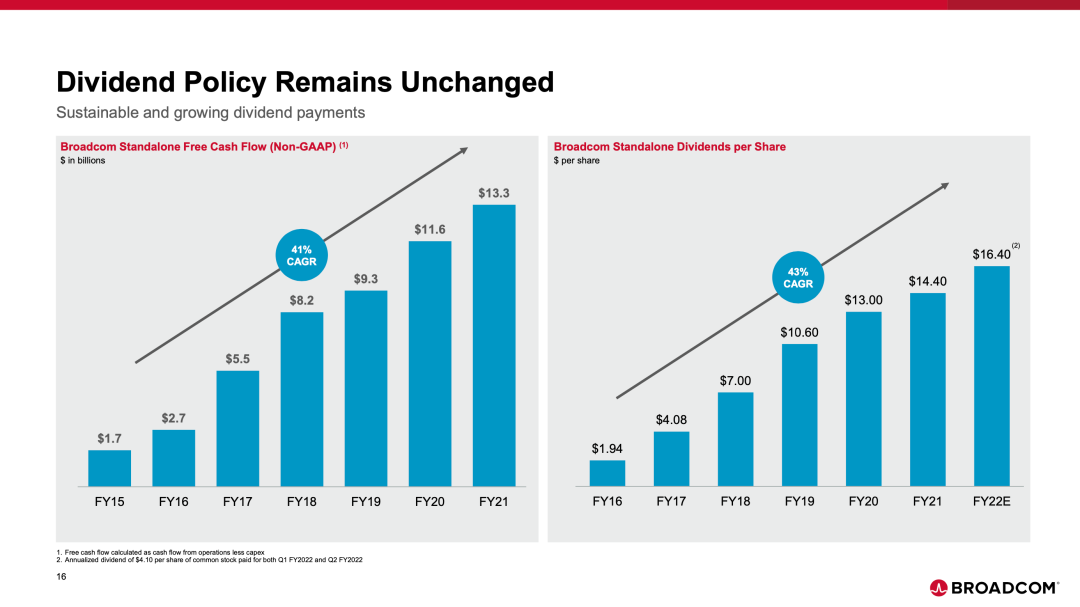

尽管收购高通告败,但博通并未因此放缓并购步伐。从2018年起,博通将目光放到了利润丰厚的软件行业上,并且投入几乎都是大手笔,对软件抱有巨大野心也符合博通首席执行官陈福阳(Hock Tan)对芯片业务的“悲观”看法。

近两年,全球芯片短缺,让芯片也迎来高速增长期,但Hock Tan在今年三月的财报说明会中曾表示,半导体行业将无法保持目前的发展轨迹,他预计芯片业务将减速至5%左右的历史增长率。他同时指出,那些声称半导体行业可以在很长一段时间内以目前的速度增长的行业领导者是在“做梦”。

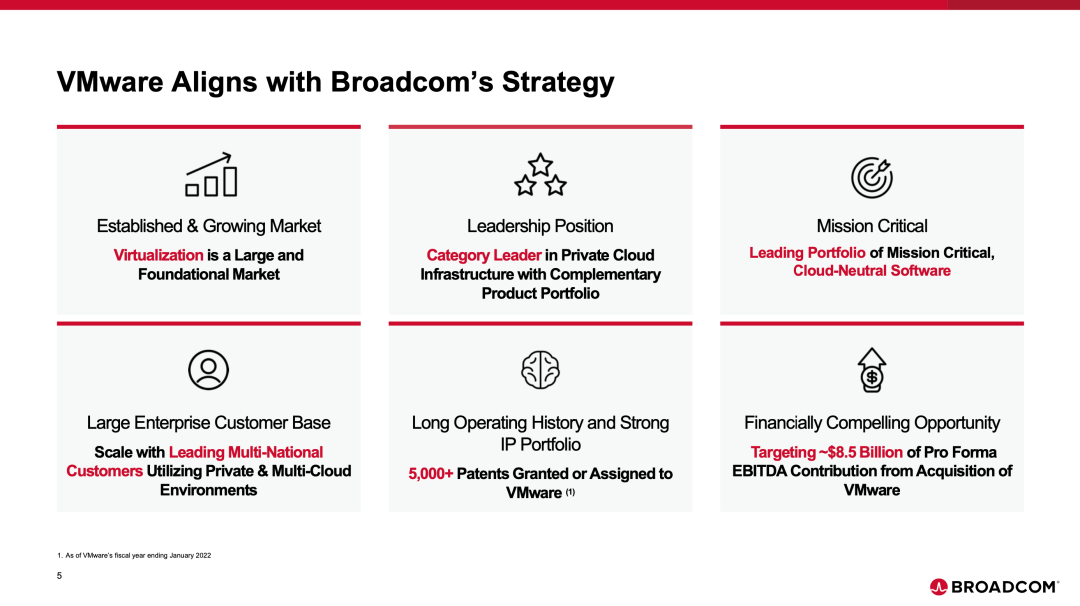

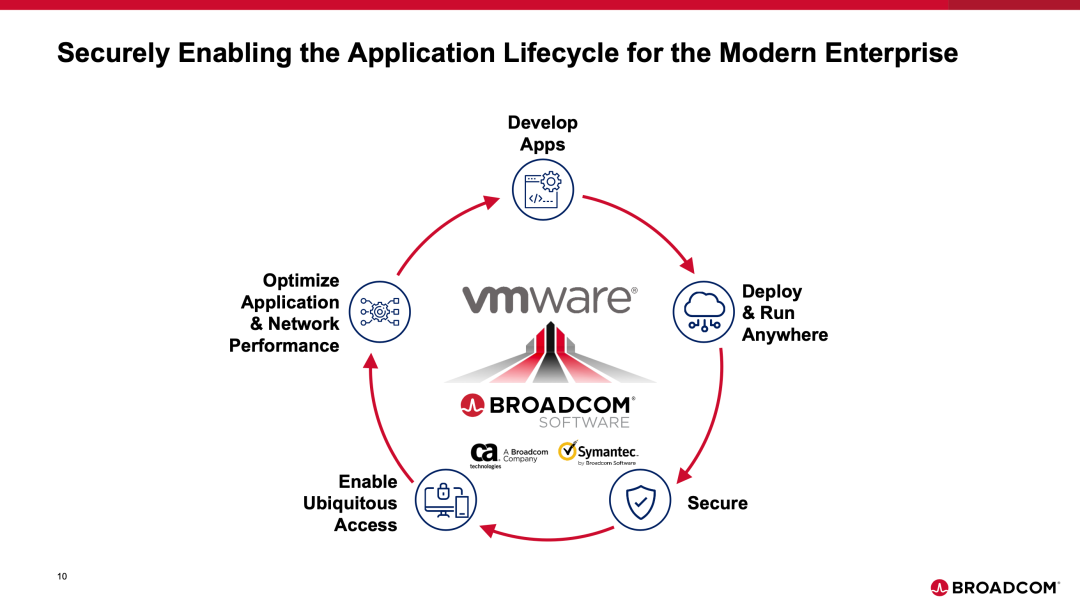

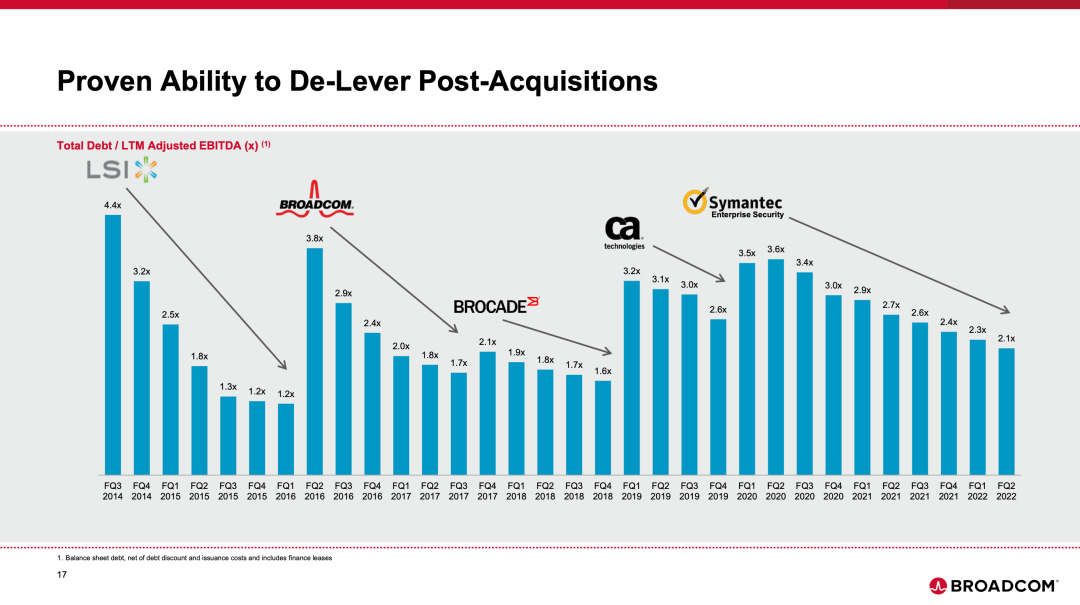

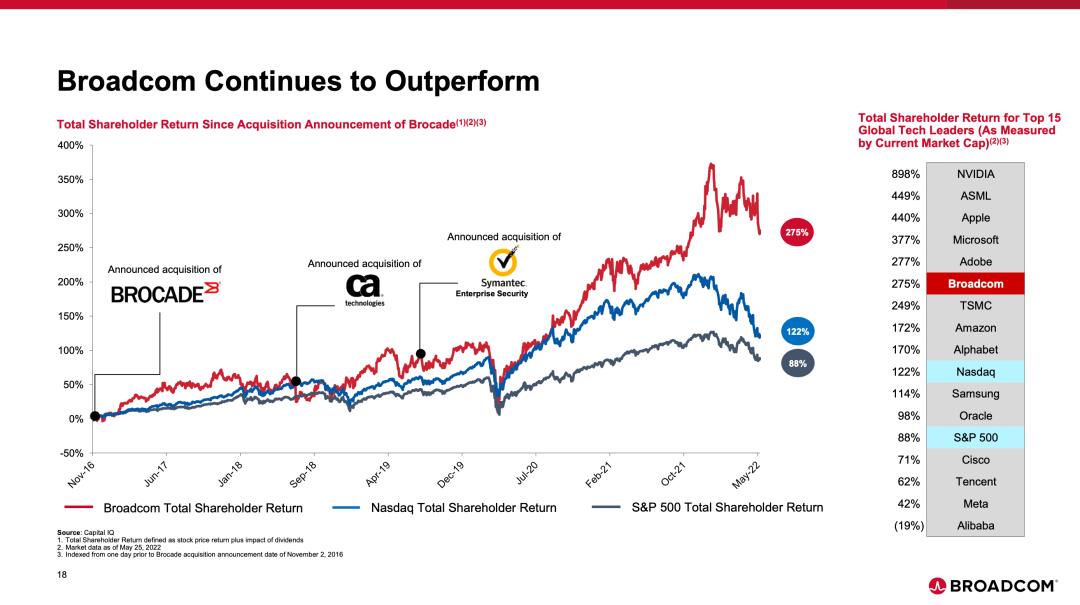

本着以多元化业务减轻对芯片的依赖的指导思维。2018年,博通以以190亿美元收购了美国老牌IT管理软件和解决方案供应商CA Technologies,后来斥资107亿美元收购美国网络安全领域老牌玩家赛门铁克(Symantec)的企业安全业务。

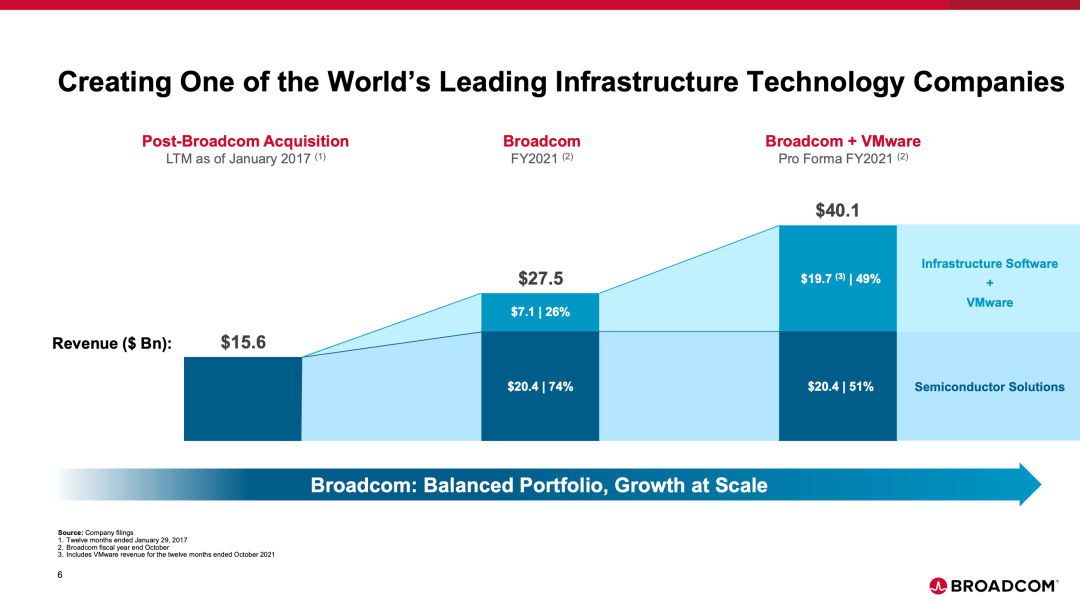

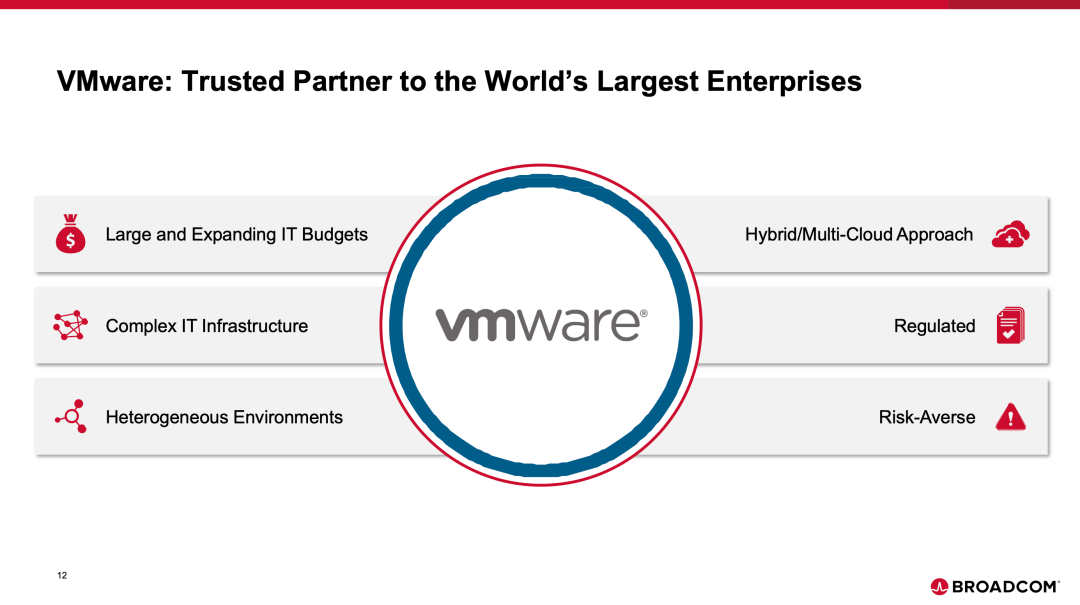

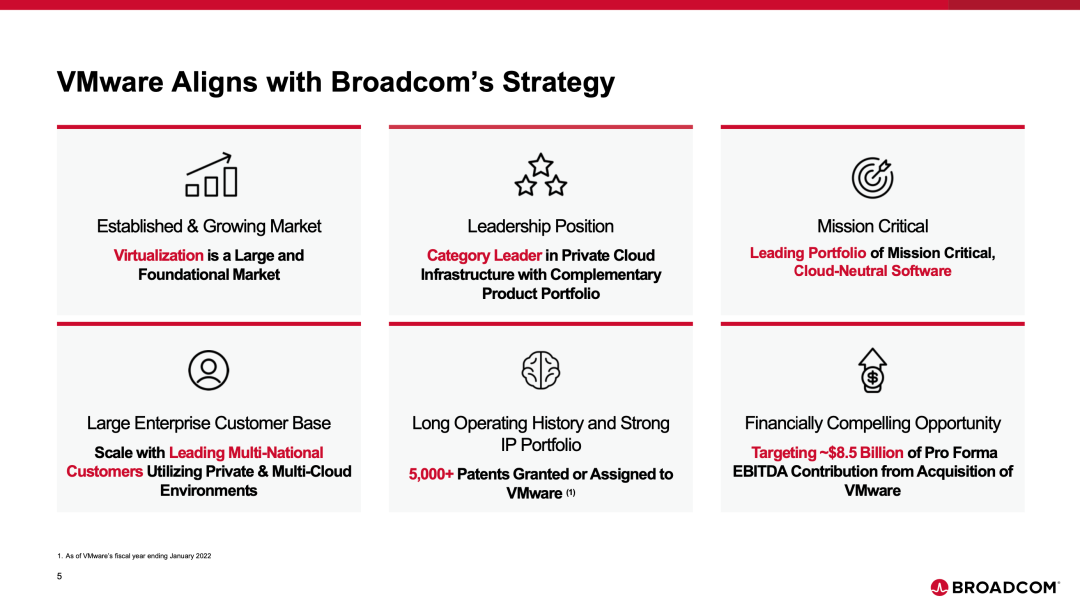

对博通而言,收购VMWare,更多是为未来想要进入的领域占位。市场研究公司Gartner估计,包括私有数据中心和云计算在内的全球信息技术支出今年可能每年增长4%,达到4.4万亿美元,其中云技术的增长速度更快。

博通收购VMware将有助于该公司实现业务多元化,从设计和销售半导体的核心业务转向企业软件,后者可以产生更高的利润。VMware的产品被企业用来更高效地运行自家服务器以及云服务器。

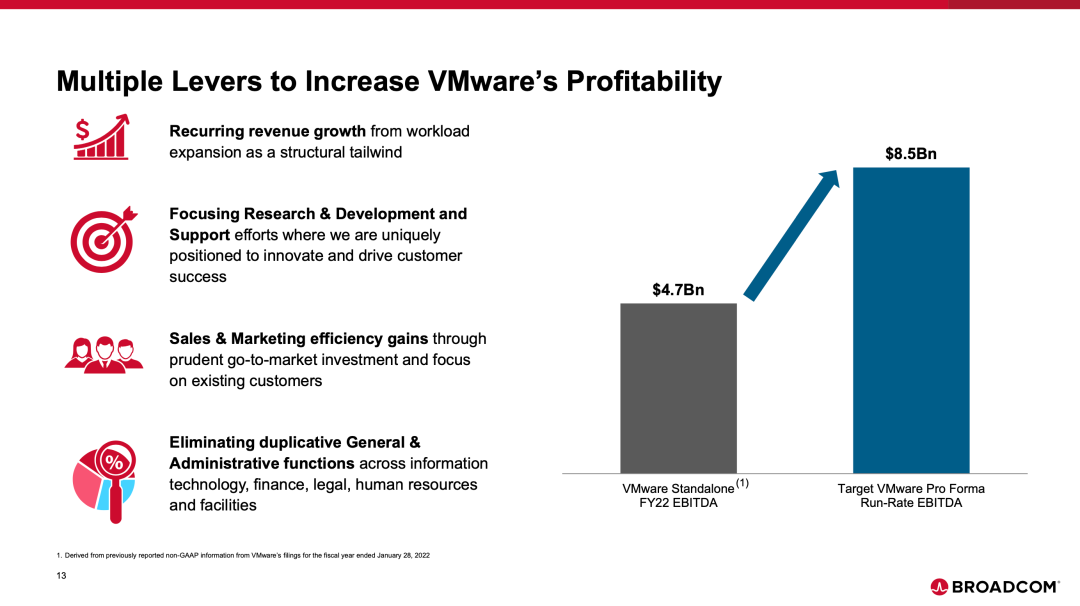

博通软件主管汤姆·克劳斯(Tom Krause)表示,博通将专注于增加VMware的经常性收入来源,并将其与其他软件投资结合起来。他说:“我们更专注于从品牌角度和运营角度,把CA和赛门铁克这样伟大的特许经营权业务纳入一个更大的计划中。”

专注于技术咨询和分析的Futurum Research公司首席分析师丹尼尔·纽曼(Daniel Newman)表示,博通越来越多地寻求进军对企业至关重要的软件领域。他称:“VMware让博通对企业变得更加重要。”

博通的思路在于收购成熟软件厂商,在所处领域中具有领导地位,能够让博通在不投入过多的情况下仍有良好利润,此前的收购也都符合这一原则。

三易其主的VMware为什么还那么香?

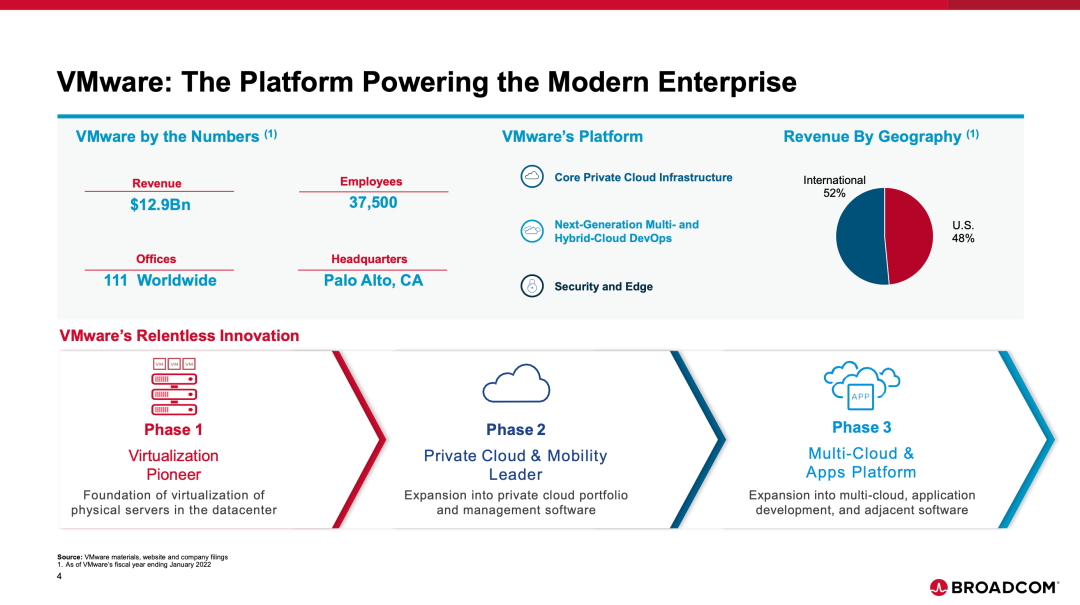

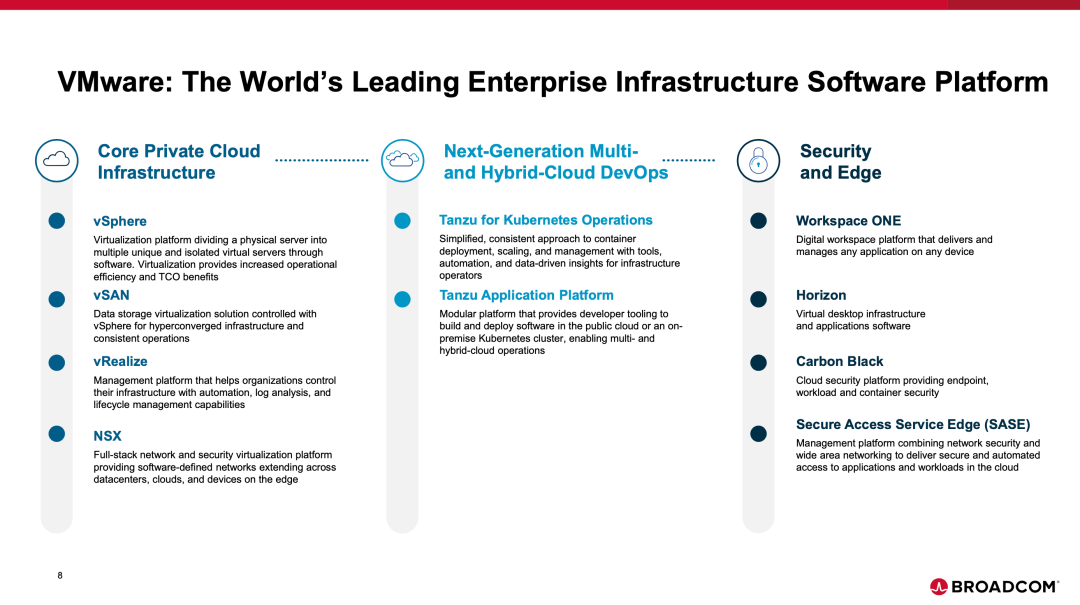

VMWare成立于1998年2 月 10 日,总部位于美国加利福尼亚州帕洛阿尔托市,是全球云基础架构和移动商务解决方案厂商,提供基于VMware的解决方案,企业通过数据中心改造和公有云整合业务,借助企业安全转型维系客户信任 ,实现任意云端和设备上运行、管理、连接及保护任意应用。

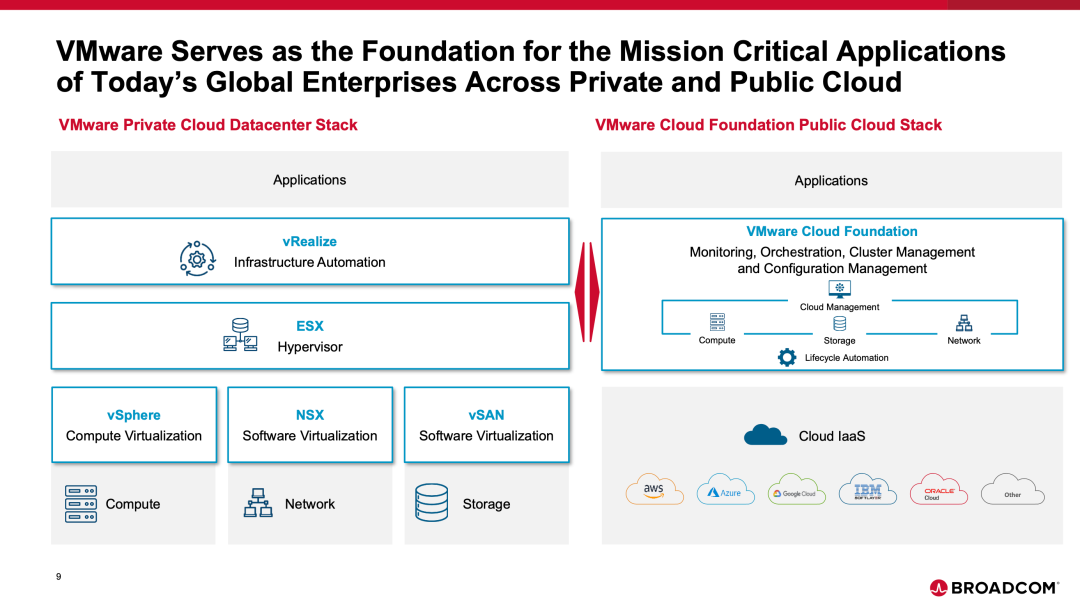

虚拟化技术是云计算的核心,相当于在一堆服务器上搭建一个虚拟的软件层,对底层的服务器接口进行抽象,提供给上层软件,进行高效管理和调度。VMWare的核心技术给数据中心带来了彻彻底底的改革,推动了云计算时代的到来。除了虚拟化以外,VMWare在私有云、混合云、SaaS等业务上也都布局颇多。

1999年5月,VMware交付了公司的第一个产品VMware Workstation。这是一款桌面虚拟计算软件,具有Windows、Linux版本,目前该软件已有很多版本的更新。该软件可以提供虚拟机功能,使计算机可以同时运行多个不同操作系统。

历史上,VMWare曾三易其主,最令人印象深刻的莫过于和戴尔的分分合合。

早在2003年,VMWare就被存储服务商EMC以10亿美元的价格收购。2016年,戴尔以670亿美元收购EMC,VMWare也成为戴尔子公司。这补足了戴尔从硬件到软件的全产品线,也让戴尔收入实现快速增长。

VMWare在戴尔麾下仍能保持较为独立的公司治理结构,增长很快。2020年11月,戴尔宣布已完成对VMware 81%的股权的分拆,这意味着VMware又成了一家独立的软件开发商,市值达到620亿美元。

当时VMware表示作为独立公司可以更灵活地与云计算和基础设施公司进行深入合作,帮助客户更好地驾驭分布式、多云、混合工作。VMware 现任 CEO Raghu Raghuram 接受媒体采访时认为,与戴尔技术公司分拆后,VMware 在重新定位和重新调整公司方面做得很好,尤其是围绕当下的巨大机遇。

随着云计算技术发展,VMWare在各个领域都存在强劲的竞争对手。一开始,VMWare曾长期与亚马逊为敌,还曾想过将领域延伸至公有云中。这是因为VMware 的客户都在慢慢转变成数字公司,这意味着他们正在重写自己的业务应用程序,会使用到新的数据中心,新的公有云、多云、边缘计算等等。有数据显示,在当前 IT 多云时代,VMware 有 75% 的客户在其应用程序上使用两个或多个公有云,有 40% 的客户使用三个或更多的公有云,同时还有许多客户公司在进行边缘计算的相关建设。

此外,在VMWare的核心业务虚拟化里,也出现了docker(容器)等更轻量的虚拟化技术,docker的迅速普及让VMWare增长陷入放缓。今年美股市场剧烈震荡,VMWare等软件公司估值都处于低点,VMware 目前市值 507.5 亿美元,博通市值为2217亿美元,这是大型并购的好时机。

交易或受到反垄断审查

目前,戴尔创始人迈克·戴尔是VMware的最大股东,持股40%。此前投资博通的私募股权公司Silver Lake是VMware第二大股东,持股10%。

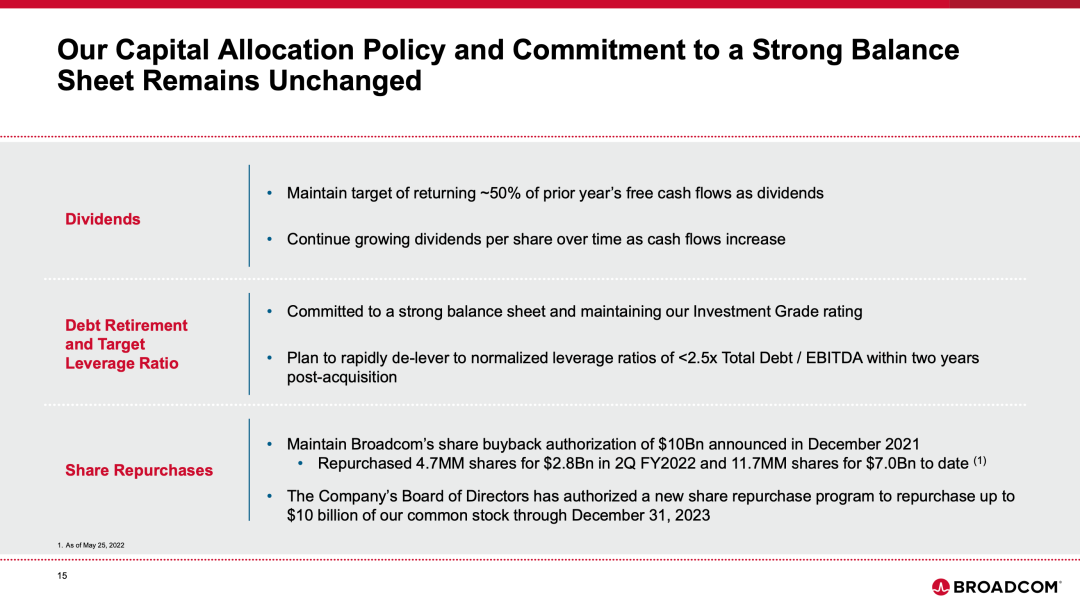

在这笔交易的同时,博通发布了第二财季财报,其销售额为81亿美元,净利润25.9亿美元,这两个数字都高于分析师的普遍预期。同时,该公司预计第三财季销售额为84亿美元,也高于华尔街80亿美元的预测。

交易进展方面,当前博通已经取得银行财团320亿美元的资金支持,还需要与VMWare股东进行进一步谈判。不过,彭博指出,鉴于博通对高通失败的收购历史,反垄断监管机构可能会对此展开调查,比如此次交易是否会给合并后的公司带来更大的影响力,要求客户排他等等,后续交易可能还会有变动。

克利夫兰州立大学法学教授、反垄断专家克里斯托弗·塞格斯(Christopher Sagers)认为,美国联邦贸易委员会(SEC)可能会提起诉讼阻止这笔交易,因为博通可能会利用其主导地位迫使客户购买其他产品或支付更高的价格。

合并协议规定,VMware可以在7月5日结束的40天期限内积极征集其他方案。

塞格斯说,博通过去的行为也可以作为反垄断案诉讼的参考,包括去年与SEC就其垄断机顶盒芯片市场的指控达成和解。SEC已经表明态度,可能会对大型科技交易进行干预。2021年12月,SEC提起诉讼,要求阻止芯片制造商英伟达斥资400亿美元收购英国芯片设计公司Arm的交易,该交易随后被取消。

有评论认为,随着VMWare被硬件厂商并购,这家虚拟机巨头将再度失去“独立软件公司”的身份。这和软件定义、开源等软件行业的趋势或许会背道而驰,这或许会影响VMWare的未来发展。

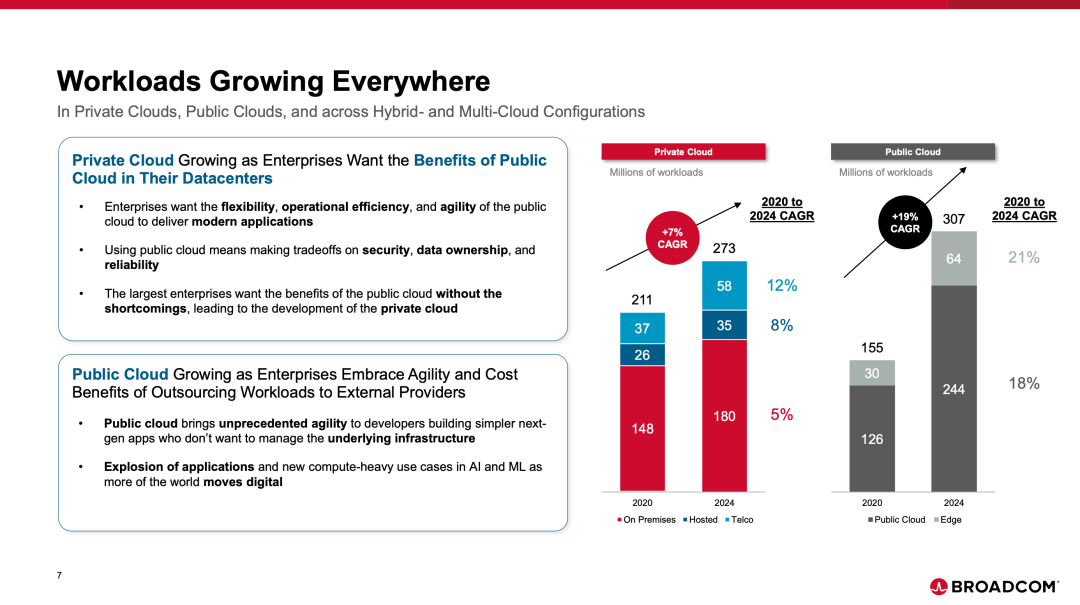

附录:博通关于收购VMware的投资者宣讲PPT

本文内容参考博通投资者宣讲、新浪科技、36kr、华尔街见闻、网易科技报道