2021年即将收官的最后一周,锂电池产业链投扩产的热情依旧不减,正极材料行业也频频传来新消息。

12月24日,宝丰能源总投资692亿元的储能电池全产业链项目签约落户银川,号称银川历史上投资最大的工业项目。据悉该项目还将在宁东能源化工基地建设磷酸铁锂正极材料、石墨负极材料、电解液项目。

12月27日,德方纳米公告与宁德时代经友好协商,双方决定对曲靖麟铁共同增资人民币9亿元,而双方目前正在合作推进四川宜宾年产8万吨磷酸铁锂项目的建设。

而就在2021年即将结束的最后几天,正极材料领域再次传来新项目消息。12月29日,中创新航年产10万吨锂电正极材料项目正式签约落户四川眉山。12月30日,长远锂科公告拟20.88亿投建年产6万吨磷酸铁锂正极材料项目。

2021年伊始以动力电池企业订单暴涨开始,之后贯穿整个动力电池产业链2021年主旋律的都是产能紧张。

于是乎“疯涨”、“紧缺”、“争抢”成为了2021年锂电池产业的年度关键词,锂电产业链各环节也按下了扩产加速键,其中以磷酸铁锂为代表的的正极材料环节扩产更为大胆。

产能无限遐想,磷酸铁锂突破500万吨不是梦

以高性价比、循环寿命高和安全性优势突出的磷酸铁锂产销量在近两年开始显著回暖,在此前政策补贴倾向高能量密度之时,三元材料一度力压磷酸铁锂,出货量和产量甚至为磷酸铁锂的两倍(如2018年和2019年)。

图1:2016-2020年中国锂电池正极材料各细分产品产量(单位:万吨)

Source:鑫椤资讯,集邦咨询

而就在近两年,磷酸铁锂吹起了反攻的号角,2021年甚至上演了动力电池领域铁锂反超三元的一幕。

数据显示,2021年1-11月中国市场动力电池装机量约为128.3GWh,同比增长153.1%。从月度装机量数据来看,中国市场磷酸铁锂电池的装机量从7月份开始便反超了三元电池的装机量,此后连续5个月装机量继续反超三元电池,预计全年两者市场占比将基本持平。

图2:2021年1-11月磷酸铁锂与三元电池装机量对比(单位:GWh)

Source:动力电池应用分会,集邦咨询整理

7月份国内磷酸铁锂电池装机量首次反超了三元电池,也就是在7月份及之后的几个月里,大批的化工企业密集涌入磷酸铁锂赛道,尤以磷化工和钛白粉企业最为疯狂。

如钛白粉行业的龙佰集团、中核钛白、安纳达等,磷化工领域入局磷酸铁锂的就更多了,如兴发集团、湖北宜化、川金诺、云天化、云图控股、川发龙蟒、新洋丰、司尔特等无一例外都加入了扩建大军。

回望整个2021年,年初之时国内磷酸铁锂企业未来的产能规划大约只有100多万吨,2月初中核钛白公告拟投建年产50万吨磷酸铁锂项目顿时惊呆了整个行业,彼时国内磷酸铁锂总产能规模还不到40万吨,中核钛白一出手就打算干到全国甚至全球规模最大,不禁让传统铁锂正极企业德方纳米、湖南裕能等头部企业唏嘘。

而此后随着更多的磷化工、钛白粉厂商宣布入场,磷酸铁锂的产能规划开始无限遐想,对外宣布的扩产规模小则10万吨/年,大则达到了50万吨/年,到年底时据Trendforce集邦咨询统计,正极材料磷酸铁锂总规划产能达473万吨,若加上年底宝丰能源(据报道将建设年产50万吨磷酸铁锂正极材料)、长远锂科等企业的产能规划,国内铁锂正极未来5年总规划产能俨然已超500万吨。

图3:2020-2025年国内正极材料产能规划(单位:万吨)

Source:集邦咨询(注:此统计未算上年底时宝丰能源、长远锂科等企业宣布的扩产规划)

磷酸铁锂大火的背后是谁在带动?

要回答这个问题,还得从技术和市场两方面来寻找答案。首先是技术上,这就不得不提到一个关键人物——王传福。

在三元锂电池乘政策东风力压铁锂电池时,2020年年初,一直坚定选择磷酸铁锂路线的比亚迪对外发布了“刀片电池”,通过电池成组技术的结构创新,刀片电池将传统磷酸铁锂电池包的体积利用率提升50%以上,系统质量能量密度以及体积能量密度得以大幅提升,挽回了部分磷酸铁锂电池能量密度低的劣势。

此后,宁德时代和国轩高科的CTP技术和JTM技术也陆续应用在了磷酸铁锂电池上,能量密度同样大幅提升。

另外一点更为关键的是,刀片电池技术上的另外一项突破是通过了号称电池测试界的“珠穆朗玛峰”测试——针刺实验,比亚迪刀片电池针刺测试表现优异,能做到电池被刺穿时无明火,无烟,表面温度60℃。而同样针刺测试条件下,三元锂电池爆燃;普通磷酸铁锂电池无明火,有烟,表面温度400℃。

在安全性上,比亚迪刀片电池做到了新高度。

这在经历了2019年接连不断的新能源汽车自燃事件之后,新能源汽车安全问题成为行业的敏感神经,稍有不慎就会面临大批电动汽车因电池问题被召回而遭受上亿损失的风险,同时安全性也成为消费者最为在意的东西。在安全性方面,磷酸铁锂版的刀片电池无疑又搬回了一局。

然而光靠磷酸铁锂安全性和能量密度的提升还不足以引爆2021年的市场。这里面还离不开另外一个男人——马斯克,新能源车的带货大王。

2020年年中,特斯拉开始在国产车型上正式使用宁德时代的磷酸铁锂电池。之后,马斯克也曾在各种场合为磷酸铁锂带货。作为新能源汽车风向标企业,特斯拉开始使用磷酸铁锂电池也让外界彻底改变对磷酸铁锂电池的态度。

图4:马斯克Twitter上“带货”磷酸铁锂

而之所以磷酸铁锂电池获得马斯克青睐,或许与动力电池“卡脖子”原料钴、镍等资源有关,全球主要的钴镍资源都不在新能源汽车的生产国和消费国,而这也是比亚迪董事长王传福的担心。

王传福曾在几次演讲中谈到,中国70%以上的石油需要进口,电动车同样会遇到燃油车的“卡脖子”问题,他表示:“发展新能源汽车最主要是为了解决石油卡脖子问题,但是中国的钴资源几乎没有,镍资源也很少,中国不可能走回头路,从被石油卡脖子到被金属钴和镍卡脖子。”

图5:2020年全球可采钴、镍资源储量分布

Source:USGS,集邦咨询

这便是比亚迪推崇磷酸铁锂电池的原因。用王传福的观点来说,相比于要使用大量镍、钴的三元锂电池,使用磷酸铁锂作为正极材料的刀片电池不仅安全性更好,而且完全不依赖稀有金属,没有卡脖子的后顾之忧。

事实上,镍、钴作为三元电池的核心材料,其战略价值逐渐凸显,尤其是钴元素价格居高不下,行业内人士直呼“钴”元素为“钴奶奶”,既然高攀不起,电池厂商便被倒逼着开发难度更高的高镍低估甚至无钴电池。

相比之下,磷酸铁锂涉及的主要元素为锂、铁、磷,所需原料主要为大宗化工原料,不依赖稀有金属,这一点上确实占据更大优势。这也是磷酸铁锂正极价格只有三元正极的三分之一左右。

根据测算,三元锂电池的成本约为0.23-0.29元/Wh,磷酸铁锂电池的使用成本约为0.08元/Wh,这一成本优势,对于车企来说至关重要,相当于一辆带电量50KWh的中低端电动车,成本能省下上万元。

从2020年比亚迪发布刀片电池以来,说比亚迪带红了磷酸铁锂也不为过,数据更能说明问题。

据比亚迪2021年10月份公布的销量数据,比亚迪卖出了81040辆车,其一家的销量是“小鹏+蔚来+理想+威马+哪吒+零跑十广汽埃安+极氪+大众I.D系列+岚图”总和的1.22倍,足足的“以一打十”。在随后的11月份,国内累计销售了36.6万台新能源汽车,其中比亚迪销量就占比24%,约为9.01万台。

当然,让化工行业众多企业大步入局磷酸铁锂赛道的,除了比亚迪、特斯拉等明星企业的带动,还在于中国“3060双碳目标”的大背景下,储能锂电池的广阔市场空间对磷酸铁锂需求的巨大想象力。

但是,当大家蜂拥而至上马磷酸铁锂项目时,背后又有哪些扩产“陷阱”需要警惕?

磷酸铁锂扩产背后的产能和壁垒“陷阱”

当产能远远高出市场需求时,产能规划背后的数字其实意义并没有那么大。

Trendforce集邦咨询预计至2025年全球动力锂电池对正极材料需求将突破215万吨,若加上储能、消费电子等领域,正极材料需求或将超过360万吨。而单单是国内磷酸铁锂的规划总产能至2025年便超过了500万吨,还不包括三元正极,这背后的产能过剩“陷阱”需要警惕。

因此,未来巨大的市场需求下,谁能抢占市场份额关键还得看实际出货量。产能再大,对于材料企业,保障不了原料的稳定供应,也将面临无货可出。

这也是为何今年以来,出现多起正极厂商或电池厂商联合上游传统化工企业投建正极前驱体材料项目的原因,如欣旺达牵手川恒股份合作在瓮安县扩建60万吨磷酸铁项目,湖北万润与河北佰利合建年产10万吨磷酸铁项目,华友钴业与兴发集团合作建设50万吨/年磷酸铁项目。这些传统化工企业对原料的掌控、加工、环保等优势是电池厂和传统正极厂商所不具备的。

除了碳酸锂等锂源原料,磷酸铁锂产能扩建还涉及了一种重要原料——磷酸铁,而磷酸铁的制备所需的磷源就涉及磷化工的范畴,这就关乎磷酸铁锂扩建背后的另一个需要注意的“陷阱”——行业壁垒“陷阱”。

诚然磷酸铁锂正极相对三元高镍正极技术壁垒低,似乎有点钱的企业随便都能踏入这个行业,但是行业进入壁垒低的领域,往往意味着将面临着激烈的竞争,竞争对手可以凭借成本优势进行大规模的扩建挤占市场,而这正是磷化工、钛白粉等大化工企业擅长做到的。

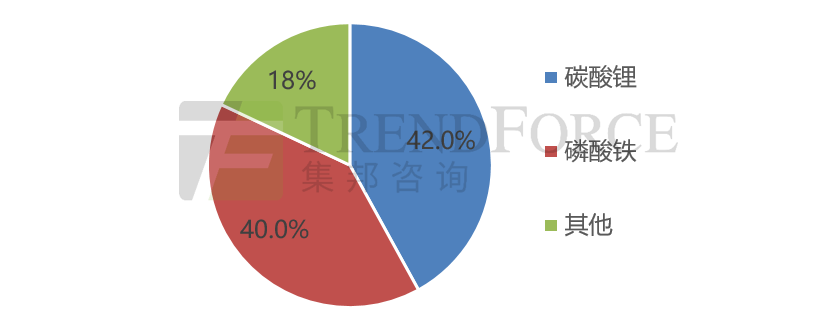

相关数据显示,在磷酸铁锂正极材料成本构成中,磷酸铁占据了大约40%的成本,且每生产1吨磷酸铁锂材料,需要配套1.184吨二水磷酸铁(约1:1.2)或0.956吨无水磷酸铁(约1:1)。

图6:磷酸铁锂正极材料成本构成

Source:CBC金属网,集邦咨询

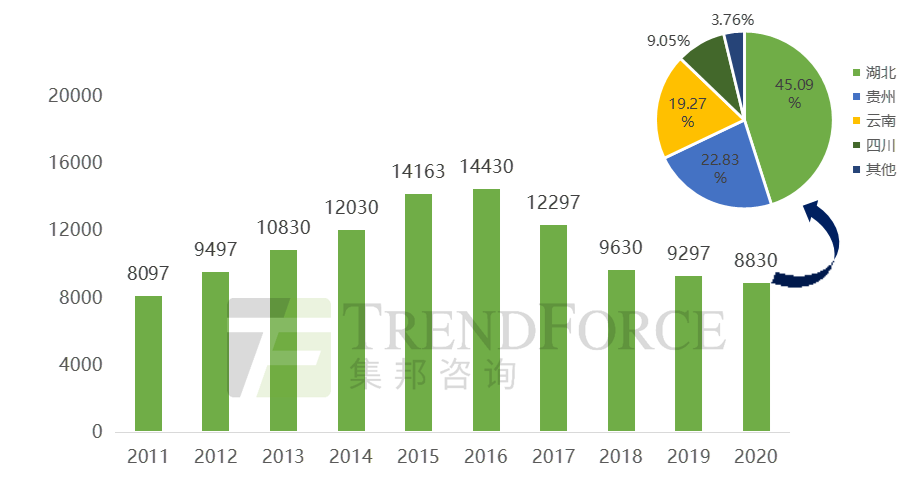

而前驱体材料磷酸铁产能的释放又依赖于磷酸行业,这就涉及磷化工产业的现状。在我国,磷矿资源主要分布在湖北、云南、贵州等地,由于磷矿的生产对环境影响较大,其相关的产品诸如磷矿石、黄磷、磷酸和磷铵在政策层面均有限制。

近年来,在国家能耗双控和环保约束下,我国磷矿石产量逐年缩减。因此,未来大规模的磷酸铁锂产能是否能有效释放,还得关注上游磷矿产能的供给是否充足。

图7:2011-2020年中国磷矿石产量(单位:万吨)

Source:国家统计局,集邦咨询

从原料端来看,由于高纯磷酸或工业级磷酸一铵是磷酸铁锂生产中的重要磷源材料,而磷酸铁锂产品可大幅提高磷资源附加值,因此成为众多大型磷化工企业“大象转身”的机会窗口,磷化工企业凭借磷资源和技术积累大举切入磷酸铁锂赛道,未来行业或将面临较为剧烈的洗牌。

短期来看,即使众多化工企业入局磷酸铁及磷酸铁锂领域,磷酸铁供应紧张形势也将难以缓解。

长期来看,由于磷酸铁直接磷源——磷酸或工业磷铵下游消费占据相当比例的农肥磷铵产品还涉及国家粮食安全问题,在总产能受政策限制而无法新增情况下,磷矿资源也将难以大幅向磷酸铁锂倾斜,磷矿石资源需求仍将较为紧张。

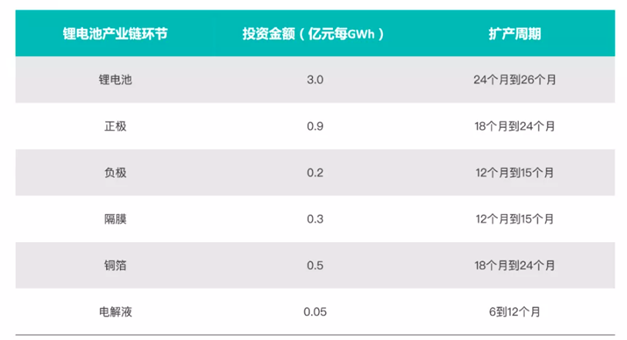

因此,磷酸铁锂行业看似进入壁垒低,实则为一大“陷阱”,因为其上游磷源的保障涉及较为严格的环保监管要求。同时,一般来说,单位GWh电池产能的扩建对应正极材料的扩建周期在18-24个月,是锂电池四大主材中产能爬坡最慢的环节。

图8:锂电池产业链的投资金额和扩产周期

Source:猫班的课代表

总体来看,对于磷酸铁及磷酸铁锂材料行业而言,产量大、投产快的企业将优先进入市场,与客户形成绑定;而长期来看,由于磷矿资源整体收缩,且磷酸铁所需的原料净化磷酸技术壁垒较高,未来行业整体大规模有效产能的释放将面临较大的考验,新进入者需谨防行业壁垒“陷阱”。

写在最后

2021年注定是锂电池产业不平凡的一年,是新周期、大时代的开始。未来正极材料行业会走向何方?不仅取决于行业本身,更与下游应用和市场需求以及碳中和的大背景有关。

正极厂商的命运,或许不是同行业的此消彼长,而是新周期下共迎TWh大时代的到来。毕竟每种材料都没有绝对的优劣势,谁输谁赢尚未可知。此外,在钠离子电池、固态电池等新电池技术还未横空出世之前,对正极材料行业的预判还为时过早。

2021年也许只是开始,未来3-5年磷酸铁锂等正极材料行业会上演怎样的大幕更值得期待。

- 电池价格还是比较贵,普通电动轿车的电池价格,差不多够油钱了。