长期的集成电路短缺预计将持续到2022年,这是推动晶圆行业涨价的主要力量,多数二线厂商到最近的台积电,涨价情况情况在过去1-2年中多次发生。在给客户的最新通知中,台积电将从2022年初开始,提高其各主要节点的晶圆价格。与其较小的竞争对手相比,台积电曾相当长的时间内一直保持其晶圆价格稳定。从2022年开始,其定价策略的改变不仅意味着未来更强的市场需求,也意味着未来几个季度产能将维持目前的紧张状况。除了市场机制外,新的价格策略还会保护晶圆厂免受短期和长期不确定因素的影响,这些不确定因素包括如双重预订效应(大量订单取消)、供应链中断(运输成本增加)和地缘政治的复杂性。这些因素都可能影响厂商生产利润。

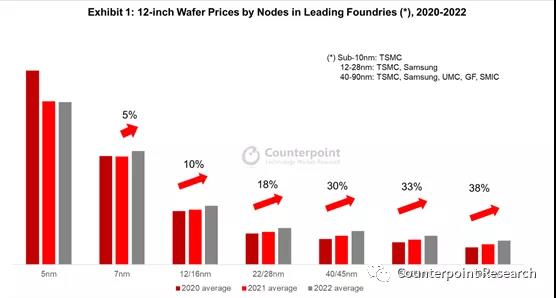

如果我们将成熟节点定义为22/28纳米及以上,自2020年以来,我们已经看到二级供应商,特别是在成熟的节点产品的晶圆价格上涨。在2020年一季度的基础上,晶圆价格上涨了25-40%,并有可能在2022年再上涨10-20%。相对而言,10纳米以下的先进/前沿节点的晶圆价格上涨较为温和,根据台积电对2022年的最新报价,我们可以看到7/6纳米节点的平均涨幅为5%。在下图中,我们展示了2020-2022年期间主要代工厂各节点产品价格。

我们可以看到,成熟节点的晶圆价格上涨已经持续近一年,一些节点的价格差距(如28纳米与40纳米)有所缩小,主要是由于联华电子和中芯国际等小型代工企业价格上涨较快,这些企业在2021年上半年获得了强劲的利润提升。

如何预测2022年以后的晶圆价格?这主要取决于各个节点主要集成电路产品的需求和供应前景。我们在8月26日发表的报告中对所有成熟的节点进行了分析。我们认为,虽然全球集成电路短缺将从2021年底开始缓解,特别是在DRAM/NAND这类产品,但主流/成熟节点上制造的逻辑集成电路仍将处于紧张状态,预计要到2023年中期才会达到供需平衡。对于代工厂的客户(无晶圆厂的公司和IDM)来说,相较于晶圆成本增加10-20%,供应短缺对客户业务的影响要大得多,他们可能会将这些成本转嫁给其终端客户(设备ODM/OEMs)。

晶圆涨价后对智能手机需求的影响

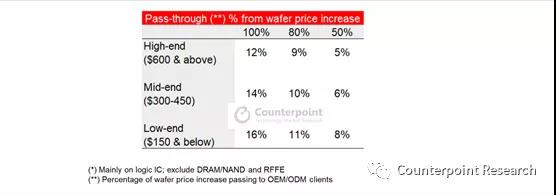

逻辑IC(主要是由代工厂为智能设备制造的芯片)占总BoM(物料清单)成本的30-40%。假设其他组件和装配成本在2022年后保持稳定,逻辑IC的价格上涨将会反应在智能手机ODM/OEM的总产品成本中。为了分析这种影响,我们对不同价格段的智能手机,在不同比例的逻辑集成电路供应商成本转移的场景下,进行了敏感性测试。例如,在高端/高档机型中,如果所有供应商(从AP处理器到电源管理芯片)都将晶圆价格上涨传递给OEM,那么在2022年,逻辑IC在智能手机成本增长约为12%,如下图中左上角的单元所示。

智能手机--晶圆价格上涨带来的集成电路(*)成本增加的情况

我们的结论是,智能手机IC总价格上涨的百分比对低端智能手机的影响更大,因为成熟节点的芯片(如8英寸晶圆厂的PMIC、90-65纳米的显示TDDI和28-12纳米的AP/SoC)在这一类产品的BoM中占了较大的比例。在乐观情况下,IC供应商可能会吸收一半的增量成本,但如果智能手机IC供应持续紧张,我们上述乐观场景不会在2022年初发生。

2022年的智能手机行业将会有何什么影响?虽然现在元器件价格上涨对出货量的影响还不明朗。但在竞争激烈的手机中端市场,元器件价格上涨对OEM的缓解成本压力似乎不利。例如,在今年,中端5G智能手机在中国销售量并没有达到预期,明年的情况可能会变得更糟。如果中端5G手机再涨价10%,而手机还没有任何有意义功能提升的话,在许多新兴市场,中端5G智能手机可能会输给更便宜的4G和5G机型。另一方面,在发达国家和中国市场,OEM厂商更愿意推广更多的旗舰/高端机型,因为这些产品能带来更高的销售收入。我们同时还预计4G智能手机的价格也会上涨,因为OEM厂商能够将IC成本上涨反应在终端设备。因此,明年晶圆价格上涨对智能手机出货量增长的影响可能是负面的,而对行业平均售价(ASP)来讲则为利好消息。

责编:Luffy Liu