北京君正3月31日晚间公告,由于近期国内证券市场环境、政策等发生较大变化,公司拟终止126.22亿收购北京豪威100%股权、视信源100%股权及思比科40.43%股权的重大资产重组事项。另拟终止3.44亿购买集成电路设计园办公楼事宜,该办公楼原拟提供给北京豪威使用。北京君正将于4月5日召开投资者说明会,并计划于4月6日股票复牌。

君正公司3月28日公告称,证监会在2月相继发布了《关于修改〈上市公司非公开发行股票实施细则〉的决定》、修改后的《上市公司非公开发行股票实施细则》以及《发行监管问答—关于引导规范上市公司融资行为的监管要求》等相关文件。 公司本次重大资产重组总体方案因此受到影响。鉴于近期国内证券市场环境、政策等客观情况发生了较大变化,预计本次方案将无法继续推进。

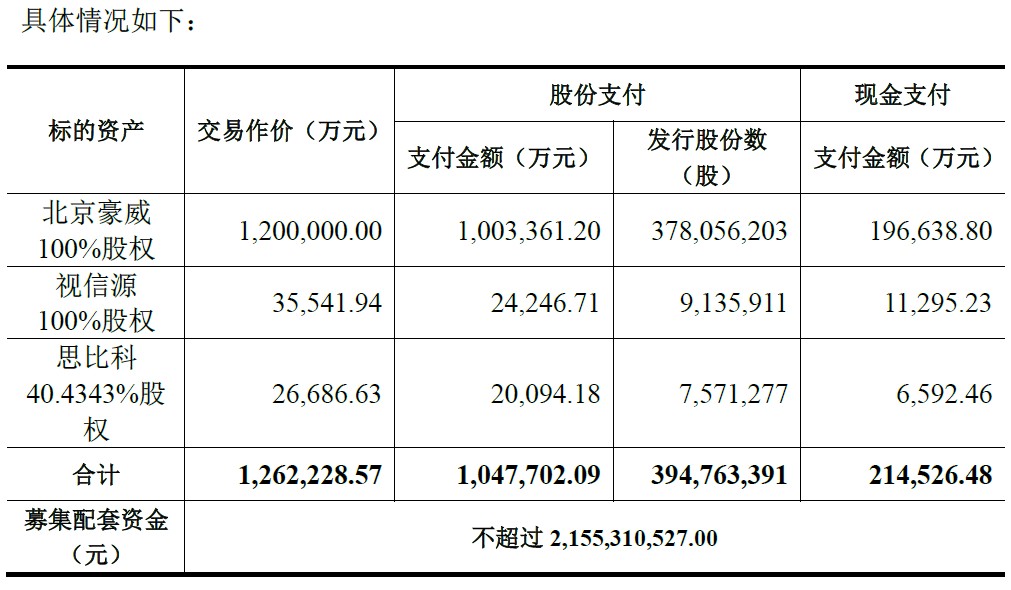

对于北京君正的重组无法推进的原因,公司在公告中表示受到了证监会近期发布的“再融资新规”影响。2016年12月2日,停牌半年之久的北京君正发布收购预案,公司计划以发行股份及支付现金的方式,作价126.22亿元购买北京豪威100%股权、北京视信源科技发展有限公司100%股权(下称“视信源”)、北京思比科微电子技术股份有限公司(下称“思比科”)40.43%的股权,发行股份每股作价29.49元。

其中,重组预案中配套募资所发行股份占本次发行前公司总股本1.66亿股的比例超过44%,大大超过2017年2月17日出台“拟发行股份数量不得超过此次发行前总股本20%”的规定。

另一方面,北京君正重组预案中LBO(杠杆收购)的巨大规模引起了监管层的关注,根据美股公告,此次私有化交易总作价为19亿美元,其中11亿美元全部来自华创投资、中信资本、金石投资组成的中资财团。另外8亿美元为中国银行澳门分行和招商银行纽约分行组成的借款银团提供的私有化借款。根据《信贷和担保合同》,8亿美元贷款中有5亿美元的定期贷款和3亿美的过桥贷款。为贷款进行担保的是私有化财团所设的境外主体以及美国豪威及其主要子公司,抵押物为上述主体的全部资产和其已发行股份。巨大的借款造成了高杠杆。

北京君正最新收盘价对应市值为80.54亿元,收盘价48.4元/股,总股本1.66亿股。本次收购美国豪威总作价120亿元人民币,其中19.66万元现金支付,100.34万元以股份进行支付,本次发行股份总数约3.78亿股。如此大体量的跨境并购,且对价的83.62%通过股份进行支付,意味着上市公司原实际控制人的持股比例将被大幅摊薄,很可能面临控制权不稳的情况。也引来监管层的密切关注。

3月28日,北京君正发布公告称重组方案无法继续推进。

泰康人寿准确踩点

重组方案无法推进的背后是北京君正的十个交易日上涨59%,巨大的涨幅引来的是市场关于内幕盘交易的猜测。深交所披露的公司2016年6月1日龙虎榜数据显示,在买入前五中,两家机构席位分别买入1400万元和996万元,卖出榜前五位中的两家机构卖出了1189万元和1168万元,北京君正当日放量涨停。

北京君正的2016年12月1日的关于公司股票停牌前股价波动达到《关于规范上市公司信息披露及相关各方行为的通知》第五条相关标准的说明公告显示,泰康人寿旗下12个保险产品集体参与了此次短炒。

泰康人寿旗下产品的短线操作主要集中在4月18日至6月1日。“泰康人寿—传统—普通保险产品—019L—CT001深”从4月18日开始买入北京君正29万股,期间虽有卖出但以买入为主,持续买入直至5月中旬最高持股117万股。随后该款产品开始卖出,到了6月2日也就是北京君正停牌前的最后一个交易日,这款产品全部清仓完毕。“泰康人寿-分红-个人分红-019L-FH002深”也是从4月18日开始买入北京君正28万股,随后有买有卖最高持股达到142万股,到了6月1日仅剩余20万股。

北京君正停牌前,泰康人寿12个保险产品中有9个产品全部清仓完毕,剩余3个产品合计持股也仅剩71万股。泰康人寿从4月18日开始大规模介入,绝大部分仓位在6月1日和2日清仓,随之北京君正宣布停牌。

同时需要提到的是泰康集团是北京豪威的股东之一,在北京君正入股北京豪威的同时,泰康旗下产品却在敏感时期集体短炒北京君正。

此次北京君正重组失败与低仓位的泰康人寿旗下产品关系不大,下一步北京君正要复牌,被停牌锁定的筹码复牌的表现呢?

关注最前沿的电子设计资讯,请关注“电子工程专辑微信公众号”。