作者 | 郭紫文/王树一

图源 | 网络

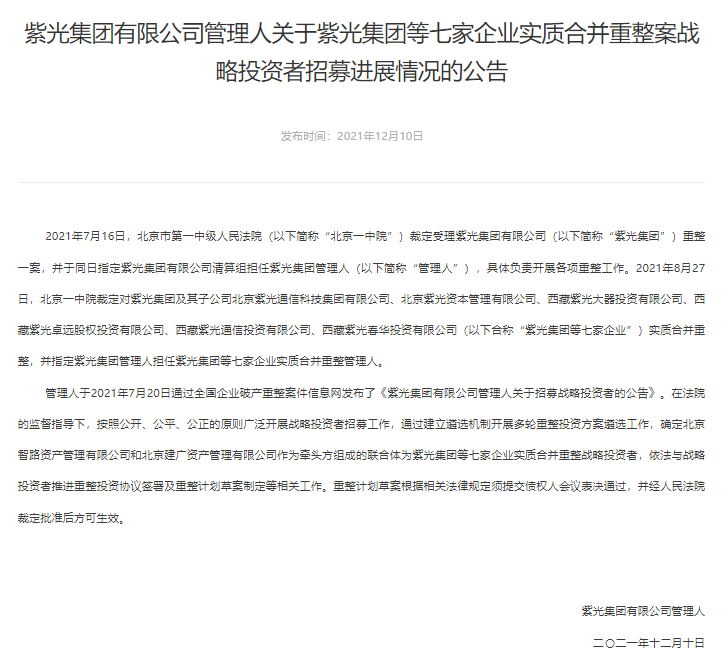

12月10日,紫光集团有限公司(以下简称“紫光集团”)在其官网发布公告称,通过建立遴选机制开展多轮重整投资方案遴选工作,最终确定北京智路资产管理有限公司和北京建广资产管理有限公司作为牵头方组成的联合体(以下简称“智路建广联合体”)为紫光集团等七家企业实质合并重整战略投资者,依法与战略投资者推进重整投资协议签署及重整计划草案制定等相关工作。

挤掉阿里,智路建广联合体最终胜出

2021年7月9日,紫光集团发布重大公告称,该集团收到北京市第一中级人民法院送达的《通知书》,相关债权人徽商银行股份有限公司以其资不抵债为由,向法院申请对其进行破产重整。由于紫光集团频繁的并购和资产扩张,资产负债率高企,于2020年底出现债券挤兑和违约。据公司公告称,截至7月,紫光集团累计有9只人民币债券违约,违约规模高达234.5亿元,逾期本息和为68.84亿元;累计有4只美元债券违约,违约规模高达15.6亿美元。

为化解债务危机,紫光集团管理人于7月20日通过全国企业破产重整案件信息网发布《紫光集团有限公司管理人关于招募战略投资者的公告》,在法院监督指导下开展战略投资者招募工作。公告显示,本次引战为整体引战,战略投资者需整体承接紫光集团或紫光集团核心产业。招募公告发出后,广东国资广东恒健、北京地方国企北京电控、无锡国资无锡产业发展集团、阿里巴巴集团和浙江国资联合体、智路建广联合体、中国电子、武岳峰科创与上海国资上海国盛联合体等均传出有意参与竞购的消息。

据财新网于10月18日披露,阿里巴巴集团和浙江国资联合体、智路建广联合体胜出,进入最终决战局。12月9日左右,外媒报道,阿里集团或由于自身资质等原因,考虑退出对紫光集团的竞购。12月10日,紫光集团正式官宣,智路建广联合体成为该集团破产重组的战略投资者。

紫光集团,从癫狂并购到悬崖刹车

资料显示,紫光集团成立于1993年,前身是清华大学科技开发总公司,公司于2004年经过改制重组,控股股东为清华控股有限公司。自2013年起,紫光集团已经完成了超过60宗投资和收购,涉及展讯通信、锐迪科、长江存储、新华三等一系列企业,累计资产近3000亿元,形成了以集成电路为主导,从“芯”到“云”的半导体完整产业生态。

据紫光集团官网信息,该集团旗下主要芯片和云网两大产业,芯片产业整体种类繁多、销量全国领先,极具国际竞争力。面向智能安全、存储、通讯等领域,该集团旗下紫光展锐、紫光国微、长江存储、紫光存储等核心企业均处于国内龙头地位。该集团云网业务种类全面,服务能力广泛,主要包括紫光股份、新华三集团、紫光西部数据等企业,产品广泛应用于5G网络、人工智能、大数据、物联网等场景。

然而,超速扩张,但对半导体产业发展规律并不熟悉,因而对并购来的资产整合困难重重,再加上现金流不足,终导致紫光集团经营失衡,债台高筑。据紫光集团申报情况显示,破产重整合计1084家债权人申报,总金额为1868.93亿元,最近披露审定债券达1462亿元。

整合能力突出,智路建广的投资收购史

2015年至今,智路资本和建广资产分别主导了多起金额超百亿元的半导体及硬科技领域重大并购案,涉及半导体ODM、IC设计、封装、材料、工业软件等多个领域,几年来投资总额超过千亿。智路建广联合体注重投后管理和协同,完美结合技术、资产和本土优势,堪称中国最具战略投资能力的机构。

2015年,建广资产与恩智浦成立合资企业瑞能半导体,专注于功率半导体业务;同年,建广资产收购了恩智浦旗下射频功放业务安谱隆;

2017年,建广资产以27.5亿美元收购恩智浦(NXP)标准产品业务,并将该业务部门整合成新公司并命名为安世半导体(Nexperia);

2018年,智路资本与建广资产、大唐电信、联芯科技、高通等正式成立合资公司瓴盛科技;

2019年11月,智路资本斥资3645万美元与AMS成立了MEMS传感器合资公司睿感(济南)传感器;

2020年6月,智路建广联合体共同完成香港上市公司ASMPT旗下AAMI(先进封装材料国际有限公司)的控股性收购;

2020年7月,智路资本与ASMPT联合成立引线框架合资公司,由智路资本控股;

2020年7月,智路资本收购西门子旗下高端核心元器件制造企业Huba Control(瑞士富巴);

2020年7月,建广资产投资河南东微电子;

2020年8月,智路资本正式完成对新加坡封测大厂联合科技(UTAC)的收购事宜;

2020年11月,建广资产收购德国ficonTEC公司80%股权;

2021年3月,韩国半导体Magnachip Semiconductor(美格纳半导体)宣布同意智路资本收购交易,总价约14亿美元。不过,目前这笔交易仍未获得韩国政府批准;

2021年11月,智路资本宣布收购全球排名前四的半导体载具供应商ePAK;

2021年12月,智路资本斥资14.6亿美元收购日月光旗下四家大陆封测厂;

经过数十宗投资收购交易,智路资本和建广资产已经形成了完整的半导体产业链,拥有丰富的芯片产业管理、运营和并购整合经验。尤其在投后管理上,智路建广联合体颇多经典案例。

投后管理成绩优秀,

智路建广联合体已初具最强芯片大模样

例如,2017年建广资产全资收购了从恩智浦剥离出来的安世半导体(Nexperia),这成为近几年我国产业资本国际并购额最大(27.5亿美金)的半导体案例,也是最成功的案例。在拆分之前,作为恩智浦旗下的标准产品部,由于产品成熟、公司投入少,增长率仅在个位数徘徊。建广资产收购之后,3年营收增长50%,达到16亿美元。之后建广资产将安世半导体出售给闻泰科技,闻泰科技从此转型为中国最大的IDM(垂直整合器件)半导体公司,市值超过1000亿。

实际上早在2015年,建广资产就从恩智浦剥离了功率半导体部门,与恩智浦合资成立了瑞能半导体,现在营收比其成立合资公司时已经翻倍,并将准备近期在国内证券市场上市,既大幅改善了经营状况,给员工和客户带来了成功,又给投资人以非常好的回报。

特别值得关注的是,虽然过去两三年中国资本国际并购难度大幅增加,但智路资本却异军突起,创造了多起成功收购案例。2020年7月,智路资本就全资收购全球第三大汽车电子封测企业UTAC,经过近一年多的改造,UTAC在营收和净利润上都有了极大改善,智路资本希望通过装入优质资产,对接国内资源,将UTAC打造成为全球收入前五、中国利润第一的半导体封测企业。

当前,智路建广联合体在半导体产业链上的布局已初具大模样。在半导体制造业上游,从设备、材料到IP,均有落子;而在晶圆制造上,除了有瑞能这样的IDM,也在寻觅并购类似Magnachip的特色晶圆代工厂;在封测端,正准备通过UTAC建立起完整的封测生态链;在模组和终端方面,与华勤、闻泰等合作密切。

如今再把紫光集团收入囊中,无疑已经打造出中国资本的最强芯片布局。

紫光集团虽然现金流惨淡,但旗下资产组合价值不菲。据“并购的逻辑”文章《重磅!3000亿紫光破产重组花落智路建广!》统计,云业务板块主要有紫光股份,目前总市值734亿元,紫光集团旗下公司持股55.47%。芯片业务有紫光国微,目前市值1329亿元,紫光集团旗下西藏紫光春华投资有限公司持有紫光国微32.39%的股份,芯片业务板块还有未上市公司紫光展锐,估值在500亿元以上,是国内两家自主5G手机芯片之一。在存储芯片上,紫光集团间接持股长江存储51%股权,长存储是自主3D NAND闪存设计制造一体化的IDM集成电路企业。

当然,病入膏肓的紫光集团虽然账面资产好看,但也隐患重重,尤其是其中的芯片资产:展锐自被紫光集团并购以后多年亏损,人才流失严重,多次冲击IPO失败;长江存储所在的存储器行业十分依赖资金投入,没有贯穿半导体产业链起伏全周期的高强度资金投入,很难在市场上获得生存空间。

即便对半导体产业规律把握到位,也具备丰富的投后管理经验,但紫光集团重组也应该是智路建广联合体在半导体领域里最难攻克的要塞,也是必须要攻克的要塞。只要智路建广联合体能顶住压力,遵守其被实践证明有效的“稳团队、理流程、补弹药、放潜力”投后整合理念,充分挖掘原紫光集团专业团队潜力,这一场可能决定中国半导体未来十年走势的战役胜率并不低。

如一位资深投资人在社交媒体的言论:国之重器,在存储、基带、CPU和GPU,紫光占其二。

因此,把紫光集团的死棋走活,对中国半导体产业意义重大。

+

推荐阅读

《中国半导体需要什么样的产业资本》