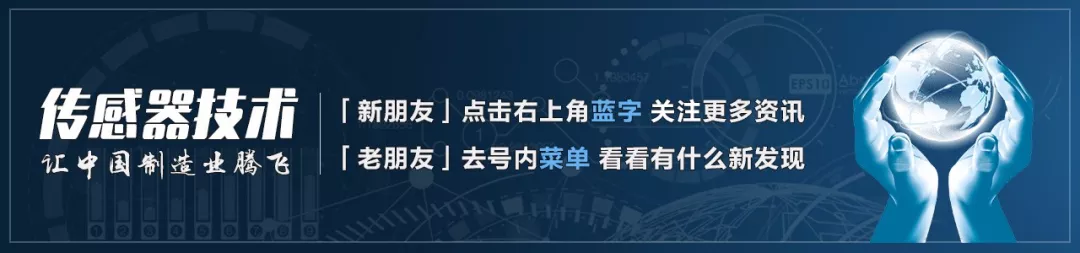

随着汽车智能化的发展,消费者对于行车安全的提高及自动驾驶技术的不断成熟,汽车搭载的摄像头和传感器数量也在大幅增加。根据汽车电子大厂 NXP 的数据,L2+级别以上的自动驾驶至少需要 6 颗摄像头和 5 颗雷达,相较 L1 级别的 1-2 颗摄像头和 1-3 颗雷达,摄像头和雷达数量有翻倍的增长。具体到搭载 L2 级自动驾驶的车型来看,以奥迪 A8、特斯拉 Model 3 和卡迪拉克 CT6 为例,三款车型均使用了 5 颗及以上的摄像头,还有多颗超声波和毫米波雷达进行辅助。

三款自动驾驶车型搭载的感知系统对比

来源:汽车之家,信达证券研发中心

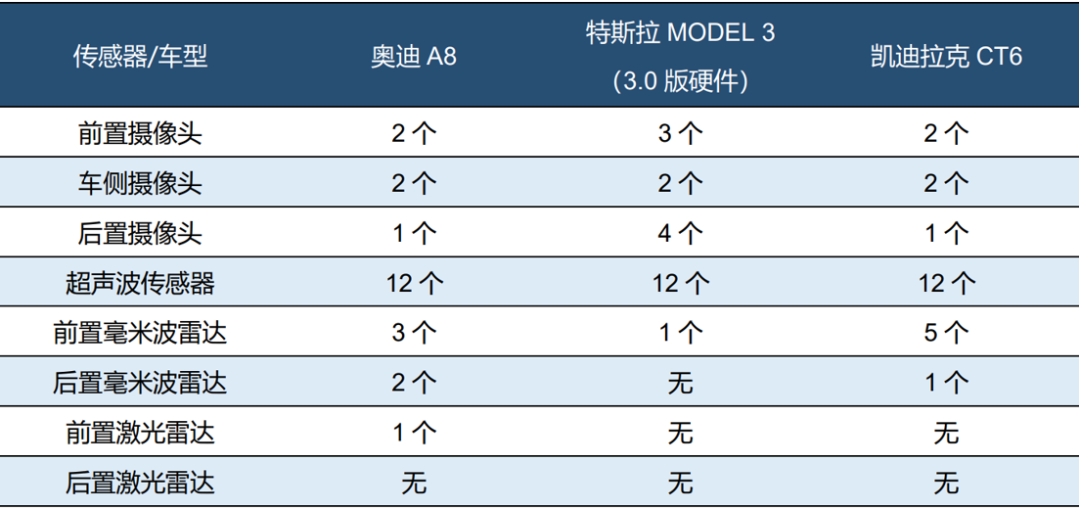

自动驾驶带动下车载毫米波雷达市场空间广阔。毫米波雷达具有体积小、性价比高、可全天候工作的特点,是自动驾驶的核心传感器。目前 77GHz 的毫米波雷达系统单价在 1000 元左右,24GHz 毫米波雷达单价 500 元左右。根据ICV Tank数据,随着越来越多企业采用“摄像头+毫米波雷达”的自动驾驶方案,预计 2025 年全球车载毫米波雷达市场可达 130 亿美元(约845 人民币)。预计 2025 年中国车载毫米波雷达市场为 211 亿元。根据 OFweek预测,到 2025 年中国的毫米波雷达市场规模将超过 300 亿元。根据 DIGITIMES Research 数据, 2025年全球车 用毫米波雷达市场规模总计约 462 亿美元,2021-2025 年 CAGR 为 40.7%,增速 低于激光雷达,但高于车载摄像头。

全球/中国车载毫米波雷达市场规模(亿元)

来源:ICV Tank

ADAS一般需要“1长+4中短”5个毫米波雷达,奥迪A8搭载5个毫米波雷达(1LRR+4MRR)。假设目前短距24GHz的毫米波雷达单价500元,长距毫米波雷达单价1000元。同时假设2020年国内毫米波雷达渗透率为10%,未来每年渗透率提升5%。预测2021~2025年国内毫米波市场总容量达千亿元。

国产毫米波雷达市场空间达千亿

国产毫米波雷达市场空间达千亿

来源:太平洋证券

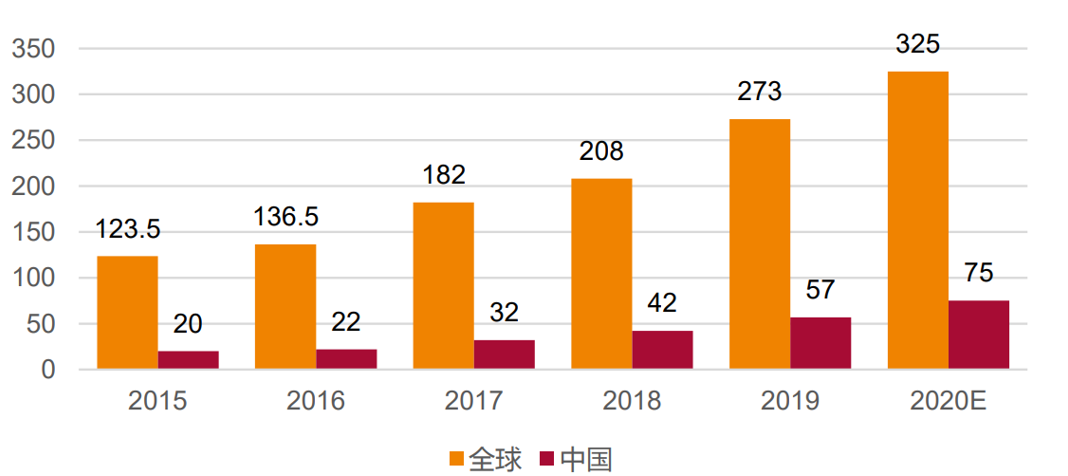

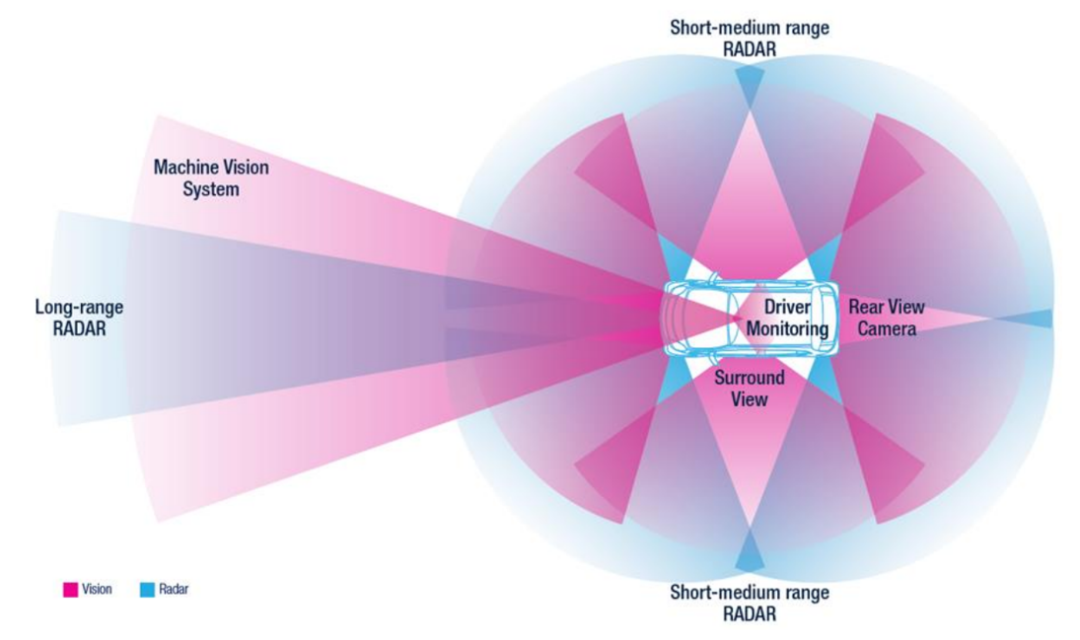

为实现汽车周围环境的全方位感测覆盖,一辆汽车需要多个毫米波雷达。比如 L3 级别的自动驾驶,至少需要 5 颗毫米波雷达(1 长、4 短);随着自动驾驶等级的增加,毫米波的数量也是不断增加,到了 L5 级高级自动驾驶阶段毫米波雷达将增加到 10 颗以上。“短程+中程+长程”毫米波雷达三者结合一起共同完成自适应巡航(ACC)、自动紧急制动(AEB)、前方/后方碰撞预警(FCW/RCW)、变道辅助(LCA)、盲点检测(BSD)、倒车辅助(BPA)、泊车辅助(PA)等多种 ADAS 功能。

在早期的ADAS中认为,毫米波雷达只要能感测到前方的车辆就可以了。但是随着路况的复杂提升,要去毫米波雷达也要能检测到行人、儿童,电动车、三轮车等非常规车辆的需求。对于毫米波雷达的感知范围也有提高,要求实现360°的环视感知,用到L3以上的辅助泊车功能。这些都对毫米波雷达芯片有了更高需求。

如果整车四个位置要有四颗角雷达,角雷达的需求,传感器小型化,集成度高,功耗要低,成本要低,要有高分辨率的感知能力。距离分辨率、空间分辨率、俯仰角感知。正前方、后方都要放上一颗雷达,分别应用于前向的ACC,和后方的AA功能和倒车防撞雷达,第五代要实现前向雷达要实现超过200米的最大探测范围,第三代是4D成像雷达,这个毫米波雷达具有行业最大的距离和空间、角度分辨率,具有最强的探测距离、测速范围、电源输出能力。

不同等级自动驾驶摄像头配备情况

来源:东北证券

自动驾驶的冗余度和容错性特性,要求越是高阶的自动驾驶需要越多的传感器。根据产业链调研,2020 年起国内外已正式进入 L3 级自动驾驶阶段,2021 年后将呈现加速状态,

毫米波雷达是 ADAS 核心的传感器之一。毫米波雷达通过天线向外发射波长 1-10nm,频率在 30GHZ-300GHZ 之间的毫米波,接收反射信号并处理后快速准确地获取汽车车身周围的物理环境信息,然后根据所探知的物体信息进行智能处理和决策。它首先运用于军事领域,随后进入汽车领域。

前世今生:

从24GHz到77GHz

毫米波雷达在ADAS中的应用

来源:ST

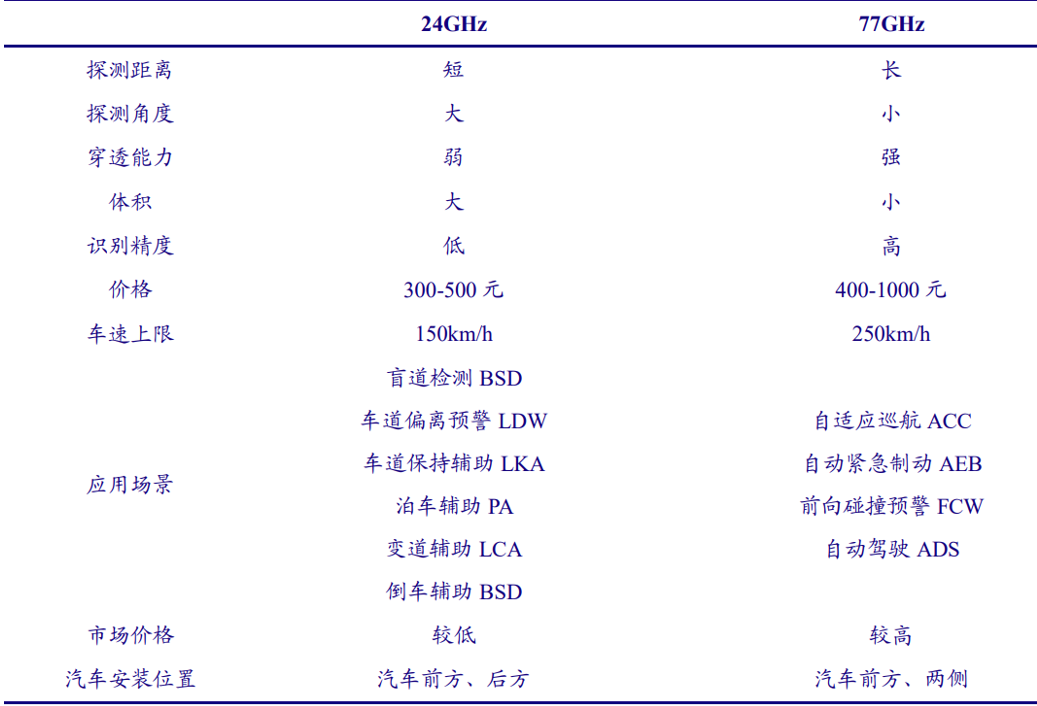

毫米波雷达按照频率可分为24GHz 和 77GHz 以上的毫米波雷达。24GHz 毫米波雷达主要适用短距离范围,应用范围多为盲点监测,车道保持和自动泊车等场景。77GHz 毫米波雷达测距范围可达 100-250 米,探测距离长、识别精度高且穿透力强,主要用于自适应巡航、向前碰撞预警和自动紧急刹车等场景中。

毫米波雷达的优势主要有以下几方面:(1)毫米波具有穿透烟、灰尘和雾的能力,可全天候工作。相比于激光雷达等其他传感器来说,毫米波的特性让毫米波雷达的应用环境更为广泛,能实现全天候待命。(2)毫米波雷达天线孔径小、空间辨识率高、易携带且方向性好。(3)毫米波雷达波束窄、抗电子干扰性好。(4)价格成本低廉,目前价格在千元级别,相比其他传感器如万元级别的激光雷达,成本较低。

但其自身也有不足之处,例如交通信号的识别、车道线检测等,这方面需要与摄像头配合使用,互为补足和冗余。距离远,可以在雨雪天气等各种恶劣环境中稳定工作,但是精度不高。

2015年以前,市场上主要出现的毫米波雷达是24GHz,主要基于褶硅工艺。这一代毫米波雷达主要用于场景是前向AAB防盗预警,后向盲区检测,主要用于正前方和后角两个位置。24GHz雷达存在两个缺陷:

天线的尺寸跟波长有关,24GHz波长较长,因此天线尺寸较大,因此安装起来需要预留较大空间。

毫米波雷达测距的分辨率和扫频带宽有关,24Ghz的扫频带宽较窄因此限制了毫米波雷达测距的分辨率,当时ACC、AEB、BSD这些功能都无法实现较高分辨率的感知。24GHz 目前大量应用于汽车的盲点监测、变道辅助。雷达安装在车辆的后保险杠内,用于监测车辆后方两侧的车道是否有车、可否进行变道。

2015年以后,市场上出现了77Ghz的毫米波雷达。77GHz 雷达在探测精度与距离上优于24GHz 雷达,主要用来装配在车辆的前保险杠上,探测与前车的距离以及前车的速度,实现的主要是紧急制动、自动跟车等主动安全领域的功能。完全实现 ADAS 各项功能一般需要“1 长+4 中短”5 个毫米波雷达。77GHz 雷达的优点还包括:

因为波长短,天线尺寸可以做小,可以做到半个名片那么大。

扫频带宽,77Ghz的有效带宽,这个频段内有上G赫兹的扫频带宽,可以看到毫米波雷达在车的前向雷达中大量使用,用于车的自适应巡航、ACC、紧急制动AEB这样的关键驾驶辅助功能。同时在后脚雷达发现77Ghz毫米波雷达也有很强的竞争力。从工艺来看,2015年之前还是以褶硅工艺为主,特点是发射功率大,功耗较大,成本比较高,很难做高集成度。

77GHz 的技术要求和生产成本更高,具有较高的技术壁垒,当前市场上的主流产品为 24GHz 雷达。未来,随着技术的成熟以及成本的下降,77GHz 雷达将逐渐取代 24GHz 雷达成为未来毫米波雷达市场的主流发展趋势。

24GHz 和 77GHz 毫米波雷达性能对比

24GHz 和 77GHz 毫米波雷达性能对比

来源:迦太科技

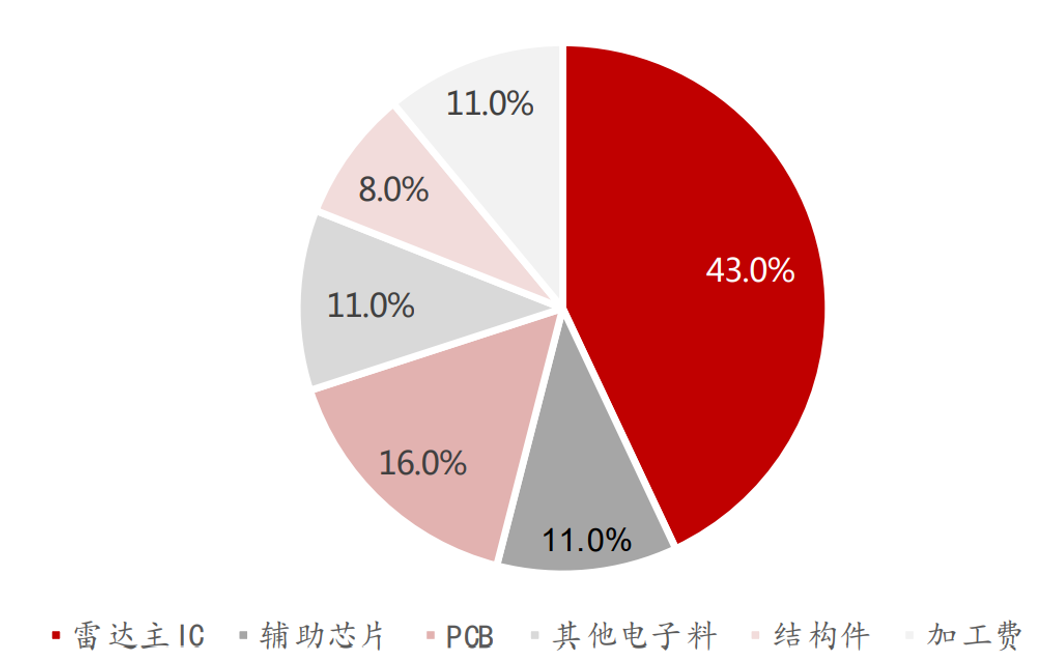

毫米波雷达核心器件为雷达主 IC。毫米波雷达系统主要由阵列天线、前端收发射频组件(MMIC 芯片)、数字信号处理器(DSP/FPGA)及控制电路等部分构 成,其中天线及前端收发组件为核心硬件。成本构成上,雷达主 IC 成本占比达 43%,辅助芯片、PCB、其他电子料成本占比分别 11%、16%和 11%。

毫米波雷达成本构成

毫米波雷达成本构成

来源:承泰科技

毫米波雷达上下游产业链

在车载雷达中,超声波雷达技术门槛较低,供应商较多;激光雷达最获得资本市场的追捧,但因成本高昂,未能商业化;毫米波雷达成本在前两种雷达之间,技术门槛较高,是目前自主和外资企业主要的雷达商品方向。

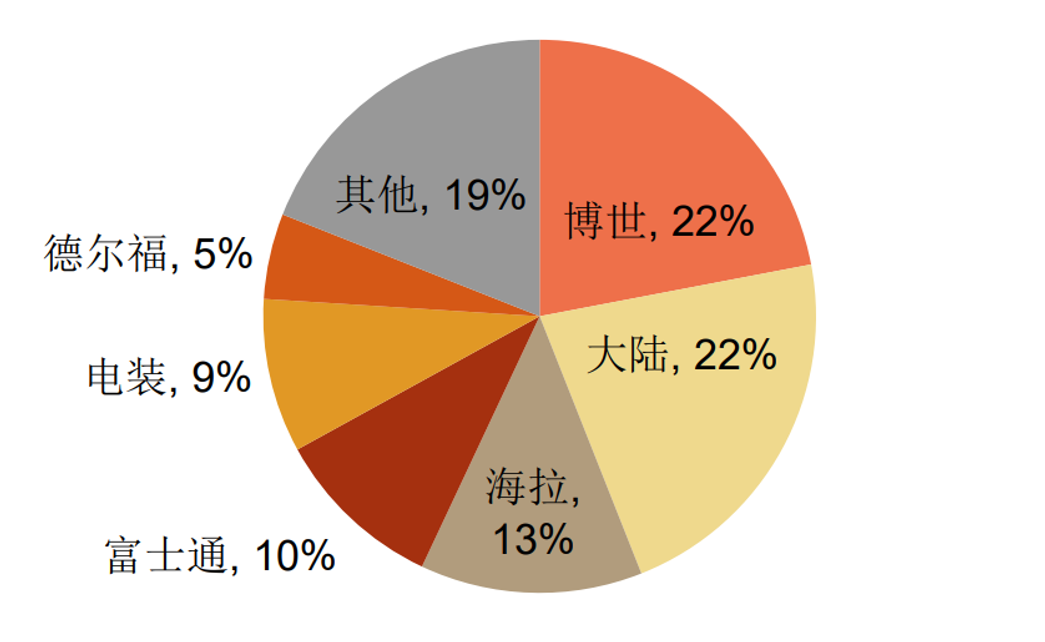

全球毫米波雷达市场中,前五大市场主体分别为:博世、大陆集团、海拉、富士通、电装,合占 2018年全球市场份额的 68%,其中博世、大陆集团、海拉、电装均为传统 Tier 1 供应商,富士通是全球领先的信息通信技术企业,在毫米波雷达领域也具有较强实力。博世的主要毫米波雷达产品集中于 76-77GHz,主攻中远距离探测,LLR 产品最大探测距离可达 250 米。大陆集团的 77GHz 和 24GHz 的产品领先,主攻 77GHz 产品,第五代 LRR 的远程最大探测距离可达 300 米。德尔福公司也是垄断 77GHz 技术的国际公司之一;而海拉以 24GHz 频率的毫米波雷达为主,短距毫米波雷达技术领先。

全球毫米波雷达企业市场份额

全球毫米波雷达企业市场份额

来源:中研普华产业研究院

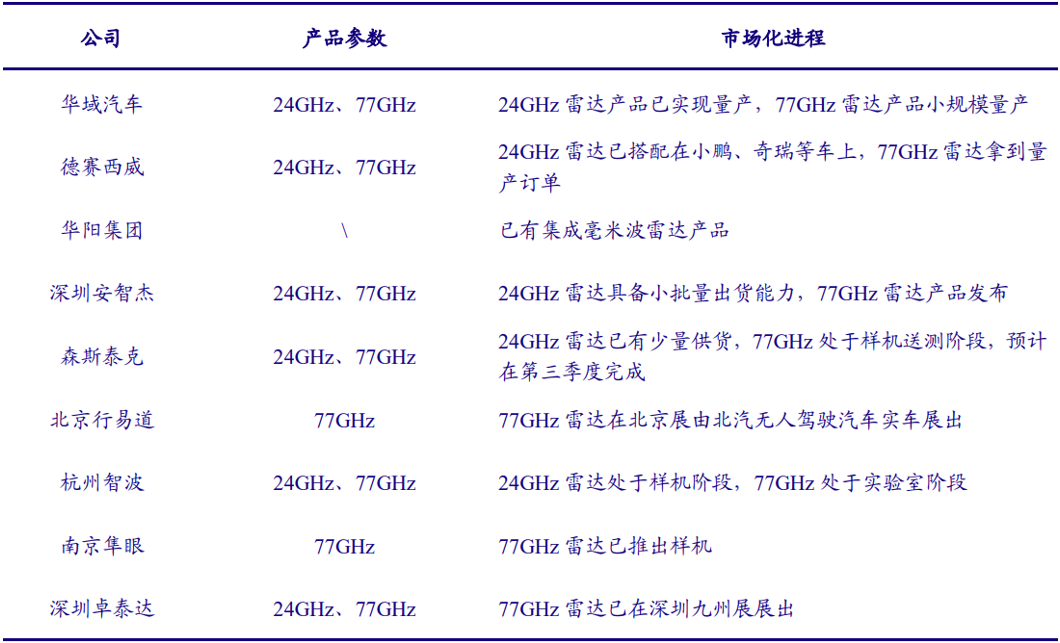

面对外资企业接近垄断的市场,近年来内资企业加大毫米波雷达研发力度,寻找市场突破口,加速追赶外资脚步。市场化产品即将问世;不过由于技术和资源的限制,主流方向仍然集中在 24GHz 雷达方面。在 77GHz 毫米波雷达方面,核心技术仍被外资零部件制造商所掌控,国内仍处于初级阶段,只有极少数企业能做到 77GHz 雷达的样机产品。

国内毫米波雷达主要厂商

来源:中国银河证券研究院

作为毫米波雷达的核心器件——雷达芯片,一般主要分为射频的发射、接收芯片和基带处理芯片。雷达芯片在整个雷达产品中不仅成本占比大(目前占到毫米波雷达总成本的 70%),同时由于在雷达中属于上游技术,毫米波雷达芯片向来是巨头的战场。站在这些毫米波雷达巨头背后的,是英飞凌、恩智浦NXP、飞思卡尔、意法半导体、德州仪器等芯片巨头。NXP的毫米波雷达已经经历了至少5代的迭代。2011年就推出了第一代毫米波雷达的芯片产品,到2018年已经到了第四代,包括业界最强大的MR3003收发器,以及TEF810X收发器,还有S32R27处理器,这套芯片实际上是在毫米波雷达处理上常见的一套解决方案。2019年,NXP落地并量产了RFCOMS工艺的产品,显著降低了功耗,也降低了成本,为日后大规模铺开毫米波雷达打下了基础。同时因为77Ghz的采样率也提高了,中频带宽也比较大,对应的处理单元是要专门定制的处理器,而不是通用的MCU能够做得了的。NXP也专门定制了针对毫米波雷达操作的集成处理器,完成雷达的感知、处理、执行的全部工作。

2021年,NXP的第5代高性能成像雷达方案也在陆续的开放中。

射频芯片和DSP芯片分别占毫米波雷达成本的1/3。上游射频芯片我国国产实力相对薄弱,国外主要厂家有英飞凌、德州仪器、意法半导体等,国内厂商有清能华波,矽杰微电子等。DSP 芯片供应商有亚德诺半导体、美高森美等公司。

国产毫米波雷达迎头追赶,近期中电科38所发布77Ghz毫米波芯片,德赛西威先后发布24GHz、77GHz毫米波雷达,国产毫米波雷达在精度、距离等方面和国际厂商如博世、大陆、奥托立夫、德尔福的产品差距仍然明显。下游毫米波雷达主要用于无人机、车联网、ADAS等领域,国产厂商均有涉猎。比如无人机领域的大疆、航天彩虹等,ADAS的东风、长安等汽车厂商,车联网的大唐电信、百度等。华域汽车毫米波雷达已实现对上汽等客户稳定供货,其他国内的毫米波雷达厂商有德赛西威、杭州智波科技、芜湖森思泰克、南京隼眼科技、苏州安智汽车、北京行易到、深圳安志杰等。

毫米波雷达产业链

来源:ITTbank

在毫米波雷达的上游硬件方面,主要包括天线PCB板、前端收发射频组件(MMIC芯片)、数字信号处理及控制电路,其中天线 PCB 板与 MMIC 芯片是核心组件。天线 PCB 板作为毫米波雷达的核心部件,国产替代取得较大突破。当前毫米波雷达天线的主流方案为微带阵列,高频天线 PCB 板要求在较小的集成空间保持较高的信号强度,因此行业技术壁垒较高,毫米波雷达成本占比约为 10%。德国 Schweizer 全球市场占比达 30%,居于行业领先地位。近年来,国内天线 PCB 板企业取得较大突破,主要生产厂商包括沪电股份、深南电路、景旺电子、生益电子等,其中沪电股份是大陆、博世的 PCB 板供应商,深南电路也已具备车载高频 PCB 板供应能力,生益电子的毫米波雷达用 PCB 板已经具备量产能力,潜在客户包括博世、大陆等,预计 2021~2023 年可实现量产出货。

2018 年厦门意行半导体自主研发的 24GHz SiGe 雷达射频前端 MMIC 套片,率先实现了中国该领域零的突破,现已实现量产和供货。

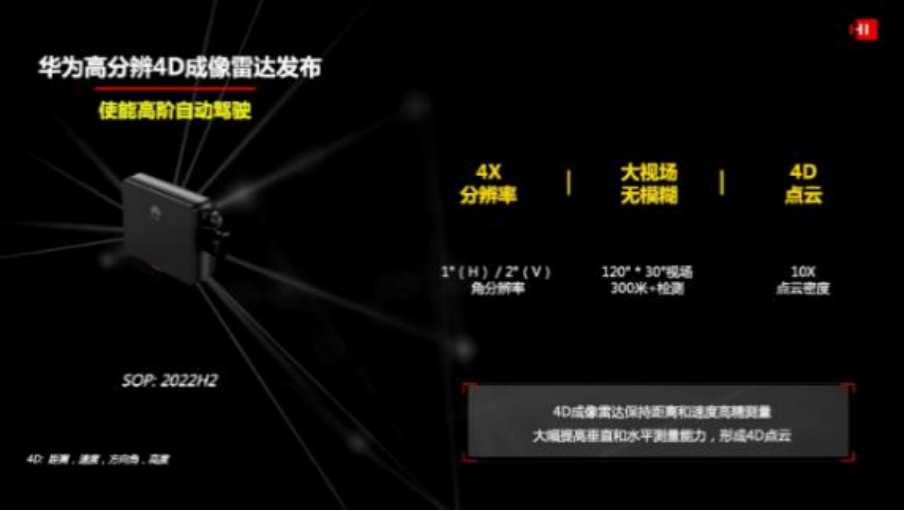

近年来,也有不少科技公司杀入毫米波雷达市场。2021年,4 月 18 日华为发布毫米波雷达产品,探测距离达 300m,属于中长距毫米波雷达。根据发布会成像效果视频显示,其针对特斯拉过往因“长尾场景”引致的意外如路边斜置静止车、下闸道等场景探测效果较好。华为发布高分辨率 4D 成像毫米波雷达,有望切入中长距毫米波雷达市场。

华为高分辨 4D 成像雷达发布

华为高分辨 4D 成像雷达发布

来源:华为

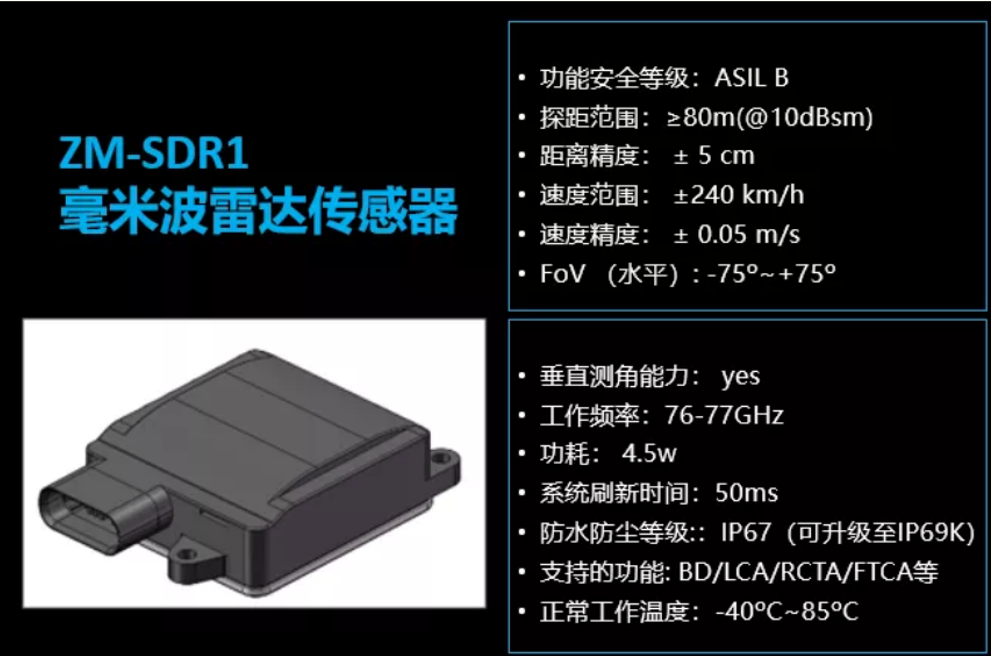

小米集团 2021 年 6 月投资的纵目科技推出了“ZM-SDR1”4D 毫米波雷达,兼顾低速泊车和高速行驶场景,输出可比拟激光雷达的致密点云信息,清晰勾勒出周边建筑物轮廓,从而实现基于雷达点云的高精度定位。2021 年 7 月参与几何伙伴融资过程,公司与上汽集团合作,研发以 4D 毫米波成像雷达为主传感,辅之以可见光和红外成像多传感融合的感知系统,再通过感知、规划、决策、控制一体化软件模块与工具链,集成软硬件一体的自动驾驶系统软件。

纵目科技4D毫米波雷达

纵目科技4D毫米波雷达

来源:纵目科技

毫米波雷达的未来在哪里?

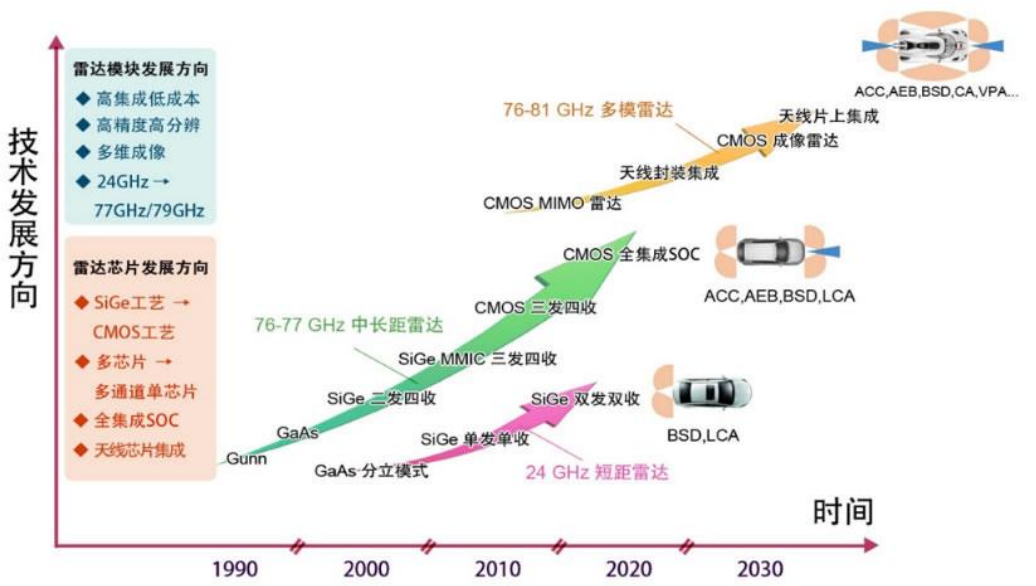

随着技术的成熟以及成本的下降,77GHz 雷达将逐渐取代 24GHz 雷达成为未来毫米波雷达市场的主流。随着 ADAS 系统的逐渐升级,对毫米波雷达的要求会更高。毫米波雷达的技术总的趋势是朝着成本更低、体积更小、功耗更低、集成度更高的方向发展。在雷达芯片技术上,高集成化的单片微波集成电路(MMIC)成为了主流;而在芯片工艺上,朝着利用 CMOS 工艺,将MMIC 做得更小的方向发展。随着毫米波雷达对性能要求更高、体积要求更小、成本要求更低,不少毫米波雷达芯片企业都开始研发 CMOS 芯片,将 MMIC、MCU、DSP 等集成在一颗芯片中。国外主流供应商为 TI、英飞凌和 NXP,国内企业有加特兰微电子、岸达科技等。

毫米波雷达技术发展趋势

来源:麦姆斯咨询

4D点云成像毫米波雷达有望在激光雷达之外形成有效补充。基于虚拟天线技术,4D 点云成像雷达相比传统雷达性能大幅提升(探测距离+角分辨率),成本却基本类似。虽点云数相比激光雷达仍有较大差距,如傲酷 Eagle 前向雷达点云数大致相当于法雷奥 4 线激光雷达 Scala1,但在 L3 及以上自动驾驶中仍有望得到广泛应用,以对激光雷达形成有效补充。

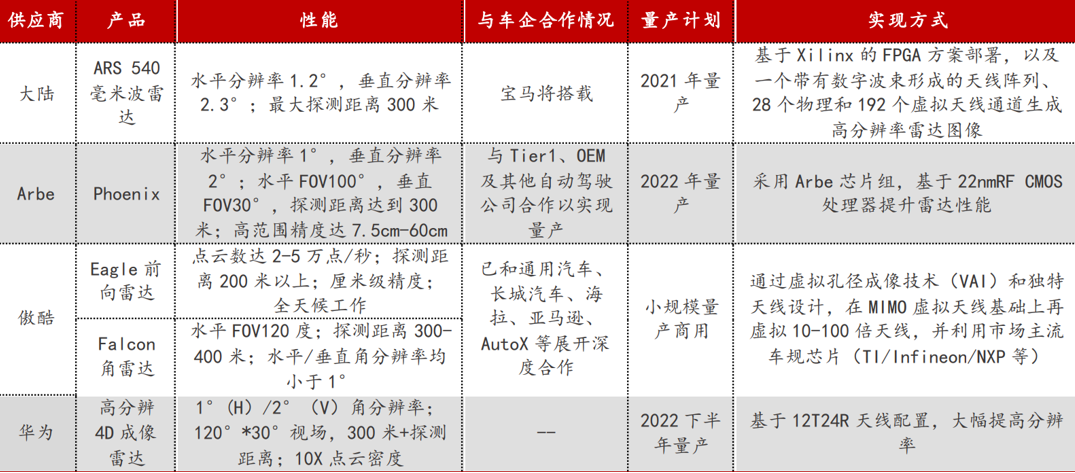

4D 点云成像雷达代表产品

来源:各公司官网

当前 ADAS 应用最多已达 5 颗(1 前向雷 达+4 角雷达),L3 及以上大概率需要 6-8 颗;ASP 方面,77GHz 及高分辨率雷达 占比提升预计会带动平均价格提升。L 3 及以上大概率需 6-8 颗,预计 2025 年全球毫米波雷达市场逾 460 亿美 元。毫米波雷达具有受环境影响小、探测距离长等优势,伴随 4D 点云毫米波雷达技术成熟,应用场景有望进一步拓展。

- END -

来源:与非网

免责声明:本文版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准支付稿酬或立即删除内容!本文内容为原作者观点,并不代表本公众号赞同其观点和对其真实性负责。

为您发布产品,请点击“阅读原文”