小小的小企业,却是特斯拉、宁德时代、康明斯等国内外众多知名企业的零部件供应商。

小小的小企业,却是特斯拉、宁德时代、康明斯等国内外众多知名企业的零部件供应商。

新三板上的吉冈精密(836720.NQ)目前市值仅4亿,但是这个小企业却是特斯拉、宁德时代、小米集团、佳能、科沃斯、康明斯、牧田等国内外众多知名企业的零部件供应商。

那么,这个小企业到底有什么神奇之处呢?

吉冈精密是一家从事铝合金、锌合金精密零部件制作的企业,公司在2002年刚成立时是一家日本独资企业,创始人周延从在日本工作的姐夫那里筹资1000万日元创办公司,为做大规模公司于2016年由日资改转为内资股份制公司在新三板挂牌。

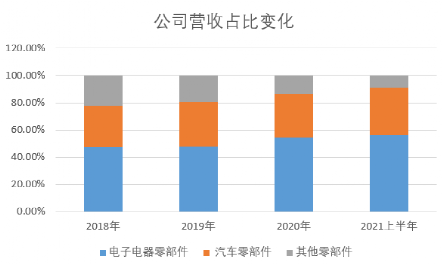

公司的核心业务主要有三方面:电子电器零部件、汽车零部件和其他零部件。

公司专注于精密铸造领域,有丰富的铝锌合金压铸行业经验。在主营业务收入构成中,电子电器零部件占比最多,然后是汽车零部件和其他零部件。

其中,电子电器零部件营收占比逐年增长,2020年达到54%;汽车零部件占比较为稳定,平均每年占比31%;而其他零部件营收呈现逐年递减趋势,与下游客户订单的逐年减少有关。

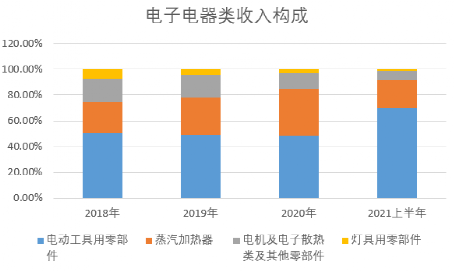

电子电器零部件包括蒸汽加热器、电动工具零部件、电机及电子散热器零部件等,主要应用在电动工具、家用清洁器和通讯设备上。

近年来该类产品销售收入持续增长,营收占比也在不断提高,为公司的主要收入来源。

电动工具是以电动机或电磁铁为动力,通过传动机构驱动工作头的机械化工具如电砖、电锤,公司主要生产电锤座和齿轮座等配件。

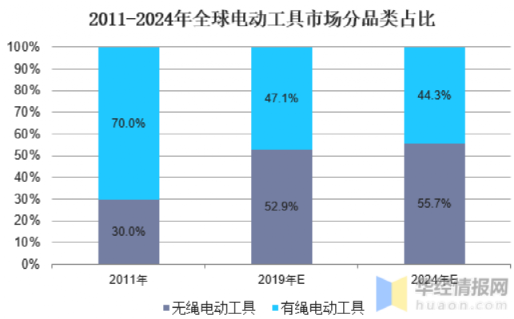

电动工具零部件在该类产品营收占比最多,近三年一期销售收入分别为9356万、9893万、13986万和9486万,2021上半年电动工具零部件销售占电子电器零部件销售额比重为69.5%,同比增加20.88个百分点,增长较快。主要是因为电动工具的无绳化趋势延续,带动了电动工具的更新换代。

电动工具分为有绳和无绳,与有绳相比无绳结构轻盈、携带操作便利且运行效率高能耗低,未来电动工具无绳化趋势将继续延续,预计2024年将占55.7%的市场份额。

参考北美的无绳电动工具市场占比超过一半,且普及率和替换率仍在不断上升,国内无绳电动工具的数量在国内市场占比约1/3,国内电动工具零部件成长空间巨大。

数据来源:华经情报网

数据来源:华经情报网

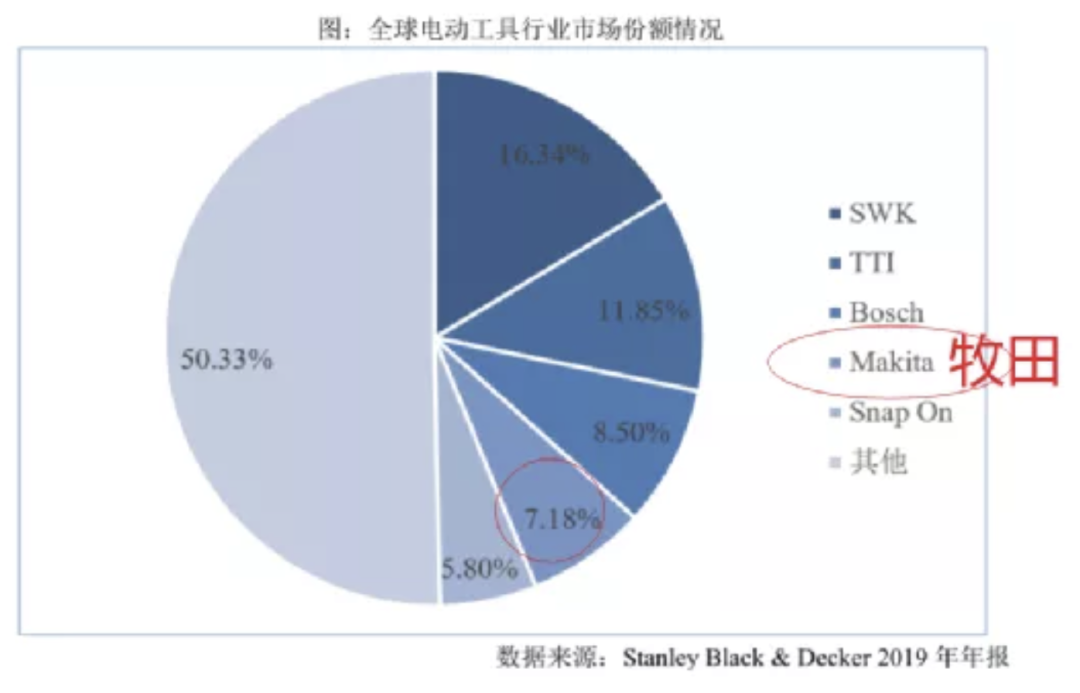

当前全球电动工具行业已形成较为稳定的竞争格局,牧田、史丹利百得、TTI、博世等大型跨国企业占据了主要的市场份额,同时我国电动工具零部件行业在承接国际分工的过程中也得到了快速发展,已成为全球最重要的电动工具零部件供应国之一。

目前国内电动工具零部件主要参与者除了公司以外,还有山东威达(002026.SZ),锋龙股份(002931.SZ),奇精机械(603677.SH)和海昌新材(300885.SZ)等。

其中威达是电动工具配件行业隐形龙头,其产品电动工具钻夹头销量连续20年居世界第一;锋龙从事园林机械、汽车和液压零部件的研发生产,国内园林机械配件行业领导者;奇精主要生产家电、汽车及电动工具零配件,占据洗⾐机离合器市场领先地位。

而公司主要生产电锤座和齿轮座等配件,与这些公司在各自细分领域形成差异化竞争。

电动工具因高参透率和低值易耗的特性,一直保持着较高的出货量。近年来电动工具市场不断扩容,2020年全球电动工具行业的市场规模约为360亿美元,全球和中国电动工具产量在2020年分别为40150、26800万台。

未来受益于电动化、环保等趋势,可能会继续提升。根据ChinaMarketMonitor的数据显示,预计2025年市场规模会达到460亿美元左右,5年CAGR大致为5.3%。

数据来源:ChinaMarketMonitor

公司电动工具最大客户牧田,隶属于牧田株式会社为目前世界上大规模专门生产专业电动工具的制造商之一,根据StanleyBlack&Decker2019年年报数据,牧田在全球电动工具市场中市占率排名第四,约占7.18%。公司近年来与牧田合作关系稳定,预计此类业务收入将继续保持增长势头。

蒸汽拖把原理是通过把水加热,产生压力和高温,直接通过高温高压蒸汽来消毒除菌,清洁居家环境。2020年,拖把中关键技术自清洁模块的技术突破,解决了中国家庭拖把产品的配适问题,释放了中国拖地电器的市场需求。

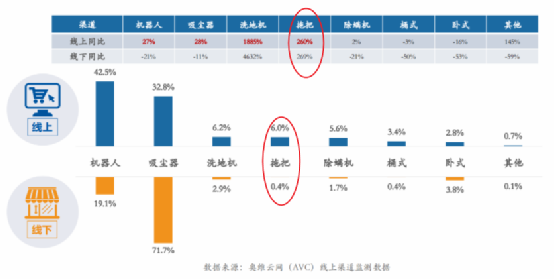

根据奥维云网数据显示,2020年上半年清洁电器销售额97亿,同比增长7.80%,销售量达1216万台,同比增长17.80%。而拖把增速更是实现了260%的爆发性突破,在清洁电器中市场份额提升高达12.6个百分点。考虑在疫情大背景下,蒸汽拖把实用性强,操作便利且能高温杀菌,市场未来增长将会持续。

2020年国内清洁电器各细分市场销售额占比及同比情况

公司的蒸汽加热器主要应用在蒸汽拖把上,近年来销售收入及占比均持续上升。三年一期销售收入分别为2268万、2833万、5095万和2067万,占电子电器类比重分别为24.24%、28.64%、36.43%和21.80%。

该产品的终端客户为世界蒸汽拖把行业龙头Shark,其在海内外市场销量稳定增长,行业发展前景较好。作为Shark公司指定的蒸汽加热器配件商,公司这块的销售收入增长具有可持续性。

作为清洁电器新兴品类,2019年蒸汽拖把并不广为人知,当年一季度拖把的零售额在吸尘器所有细分品类中占比仅有0.5%。

而到了2020一季度占比已达到7.9%,按同期吸尘器市场规模44亿元测算,市场规模已达到2.74亿元。其中蒸汽拖把份额占比为58.6%,考虑去年同期蒸汽拖把还没有上市,所以参考上一季度增速为42%,占比在不断扩大。

主要因为2020年1月国家卫健委专家李兰娟指出,新型冠状病毒不耐高温,56℃30分钟冠状病毒就能够死亡,所以能够实现高温灭菌的蒸汽拖把关注度开始提升,销售量及增速不断上涨,俨然成为清洁电器行业的消费新贵。由此也带动了公司销量的增长,2020年度公司蒸汽加热器产品销售额为5095万,同比增长79.79%。

电机及电子散热器销售占比有所下降,主要因为电动工具零部件销售增长较快所致,但销售收入保持稳定。灯具用零部件占比少,且销售收入自2019年起不断下滑,主要原因是公司在产能有限的情况下优先满足毛利率高、采购稳定的订单所致。

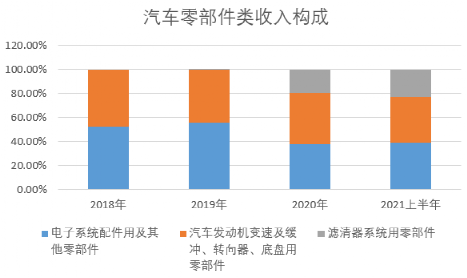

汽车零部件包括电子系统配件,滤清器系统零部件,转向器、底盘零部件,动力、缓冲变速系统零部件三个部分,主要应用在车身主架构、车载主机系统、动力系统及制动系统上。

汽车零部件类产品在总收入中占比较为稳定,其中电子系统配件在汽车零部件类收入销售占比有所下降。三年一期销售收入分别为3206万、3767万、3123万和2302万,主要因为其下游客户三立车灯产量下降导致公司相关产品订单减少所致。

公司通过开拓新用户,今年上半年销售同比增长55.24%,已经有所回升。汽车发动机、转向器和底盘用零部件三年一期销售收入分别为2919万、2945万、3503万和2253万,营收占比及增长保持稳定。

汽车轻量化推动公司汽车零部件持续增长。汽车轻量化是节能减排的有效方式。研究表明,若汽车整车重量降低 10%,燃油效率可提高 6%-8%,百公里油耗可降低 10%。

欧洲铝业协会报告显示,汽车质量每降低 100kg,每百公里可节约 0.6L 燃油,减排 800-900g 的 CO2;根据西门子公司的研究,在动力系统、动力电池等众多节能措施中,汽车轻量化以 46%的节能潜力位列榜首。

铝合金逐步成为汽车轻量化的主流材料。因为铝合金相比高强度钢,比强度高,密度较小,减重潜力大;相比镁合金,成本较低,成型工艺和连接方式较为成熟。

另外,铝的储量较大,耐腐蚀性好,回收利用率高,因此逐步成为汽车轻量化的主流材料。

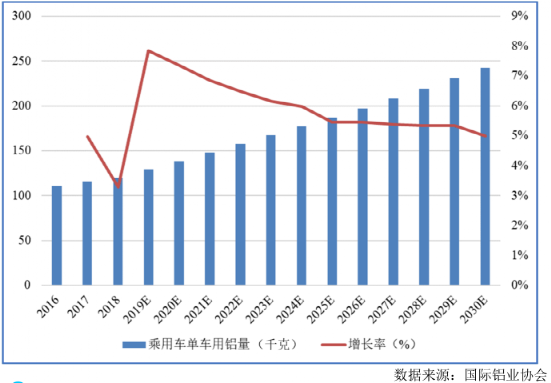

纯电动汽车单车铝合金使用量较非纯电汽车增长超过 40%。以北美轻型车为例,对比非纯电动汽车(包含燃油车和混合动力车),2020 年北美纯电动汽车单车用铝量为 643 磅(291.7Kg),较非纯电汽车增加 41.6%。

其中,在动力总成、燃油变速和传动系统的用铝量分别减少 24%、18.9%,在纯电动力总成(电机壳、电控、减速器等)、纯电结构件(车身结构件和覆盖件、电池壳等)的用铝量分别增加 14.5%、68.9%。随着新能源汽车渗透率的提升,汽车整体的单车用铝量将大幅提高。

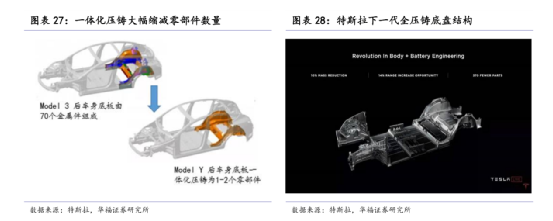

为解决各种材料混用的连接难题,特斯拉率先引入一体化压铸技术,在提高汽车制造生产效率的同时,或正引发汽车制造的工艺和材料革命,进而加快车用铝合金材料的使用进程。

特斯拉一体化压铸 Model Y 后车身底板,零部件由 70 个减少至 1-2 个。传统的汽车后底板结构由 70 个左右冲压钢板焊接而成,特斯拉利用 6000 吨压铸机 GigaPress 将上述 70 个零部件一体化压铸为 1-2 个大型铝铸件。

这使得零部件重量可以减轻 10%-20%,连接点数量由 700-800 个减少到 50 个,制造时间由原来 1-2 小时缩短到 3-5 分钟,大幅度地精简了制造流程、提升了生产效率。

根据规划,特斯拉下一步计划将应用 2-3 个大型压铸件替换由 370 个零件组成的整个下车体总成,重量将进一步降低 10%,对应续航里程可增加 14%。

在特斯拉的示范作用下,行业积极探索一体化压铸工艺。钢板易于冲压和焊装,因此广泛应用于传统的汽车制造工艺;铝合金是压铸的主要材质,随着一体化压铸的逐步引进,铝合金也将部分替代钢铁。一体化压铸有望带动铝铸件使用量的大幅增长。

Model Y 后车身底板一体化铸造后的铝合金铸件重约 66Kg,较尺寸更小的 Model 3 减重约 10-20Kg。未来整个下车体总成一体化压铸后,铝合金压铸件的用量将更大。

简单以 66Kg 增量计算,目前欧洲乘用车和北美轻型车铝合金铸件的单车用量分别为 116.0Kg 和 135.6Kg,单车用铝量分别为 179.2Kg 和 208.2Kg,即仅后底板一体化铸件一项将使铝合金压铸件单车用量增长 50%左右,单车用铝量增加 30%-40%。

根据国际铝业协会的预测,中国乘用车单车用铝量在2030年将达到242.2千克,年复合增长率达5.77%,市场前景较好。

公司约有30%的营业收入来源于汽车零部件的销售,2020年公司电池连接件实现量产,其终端客户为宁德时代;起动机壳体实现量产,成为全球汽车知名厂商博格华纳一级供应商。

2021年8月LG电机转子产品实现量产;2021年与客户共同开发的电机结构件产品已通过测试阶段,并成功进入特斯拉供应链体系,未来将应用在特斯拉Model3及ModelY车型上。

可以预见,汽车行业未来的发展将为公司铝合金金属零部件的市场开拓提供持续动力,公司在汽车轻量化领域进入快速发展阶段。

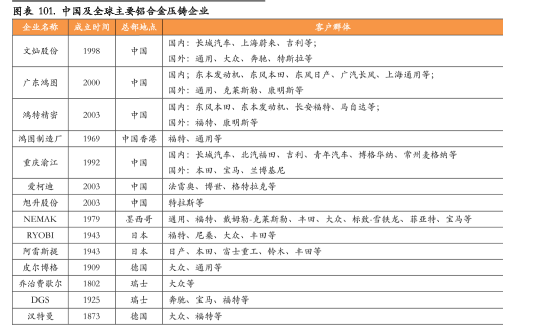

压铸行业是一个充分竞争的行业,发达国家的压铸企业呈现数量少、单个规模大、专业化程度高的特点,在资金、技术、客户资源等方面具有较强优势,代表性企业有日本 RYOBI、瑞士 DGS 等。

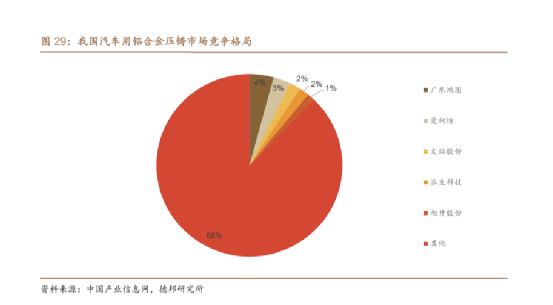

中国压铸行业集中度较低,以车用铝合金压铸件为例,规模较大的企业有文灿股份、广东鸿图、派生科技、爱柯迪、旭升股份、拓普集团等。

文灿和爱柯迪都致力于汽车铝合金精密铸件的生产研发,其中文灿领先布局电动车一体化压铸新赛道,将成为该赛道的领军者。

铝合金精密铸件需要使用的设备主要是压铸机。世界上最大的压铸机生产商是力劲科技。从2020年底到现在,公司股价已经高达20倍涨幅,可见铝合金压铸市场需求的高速增长。

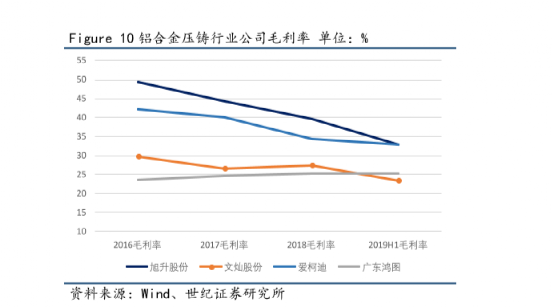

不过,由于市场竞争激烈,行业企业大部分的毛利率都呈现下滑趋势。

公司其他零部件包括打印机齿轮、纺织机零部件和制动器安装架,主要应用于办公设备、纺织机、专业医疗床等。此类产品在营业总收入中占比呈下滑趋势。

其中设备用零件如办公设备及纺织机零部件下游主要客户为佳能和铁美机械,由于纺织业不景气导致铁美机械营收下滑,公司相关产品订单减少;同时由于佳能生产线逐渐向东南亚地区转移,也导致公司办公设备零部件订单相应减少。

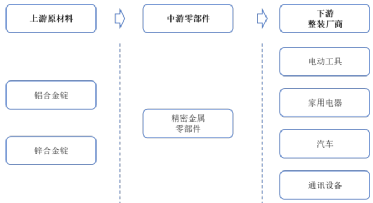

公司作为金属制品商,处于产业链的中游,从上游原材料供应商采购,为下游品牌制造商提供金属零部件,最终应用在电动工具、清洁电器和汽车等终端产品上。

公司的产品主要以铝合金锭和锌合金锭作为原材料,属于完全竞争市场,供应短缺风险小且厂家可替代程度高,采购主要受大宗商品价格波动影响。

其中锌锭采购较少且价格稳定,铝锭近年来市场价格涨幅较大,导致公司采购成本上升。

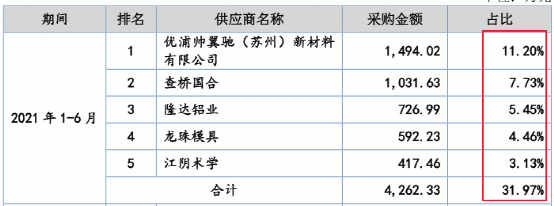

2021上半年铝锭价格同比增长29%,但公司毛利率并没有下降,因为公司与主要客户之间存在调价机制,能够把原材料价格的较大波动传导到商品价格上。同时公司前五大供应商采购总额占比不超过50%,不存在依赖少数供应商的情况。

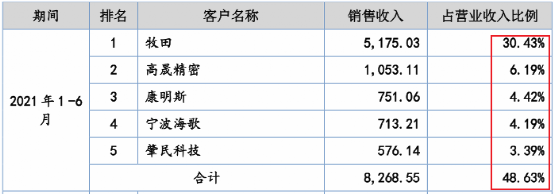

精密金属制品下游应用场景非常广泛,公司产品聚焦行业市场容量大,未来成长性较好,但如果没有自己的核心竞争优势,也会很容易被取代。公司前五大客户的销售占比小于50%,客户集中度并不高。

目前精密金属制品行业中大多数企业具备一定的生产制造实力,但整体市场集中度并不高,前十大金属制品企业的营业收入占金属制品年产值的7.32%,目前还没有形成绝对的龙头企业。

而该行业的核心竞争优势主要体现在自主研发能力、先进的制造技术以及稳定的产能和客户资源,这对拟进入金属制品行业的企业形成了较高的壁垒。

公司同行业可比上市公司在电动工具零部件领域有山东威达(002026.SZ)、奇精机械(603677.SH)、锋龙股份(002931.SZ)、海昌新材(300885.SZ)和福立旺(688678.SH),在汽车零部件领域有爱柯迪(600933.SH)、东岩股份(430286.NQ)和文灿股份(603348.SH)。

以主营业务在细分领域占比大小为标准,选取山东威达和锋龙股份作为电动工具零部件可比公司,爱柯迪和文灿股份作为汽车零部件可比公司。

公司与这些公司相比,虽然规模较小,但是形成了差异化竞争,而且产品是定制化的,具有一定优势。

在研发能力上,公司目前拥有85项专利,其中2项发明专利,83项实用新型专利。公司自主研发并获得发明专利的蒸汽加热器,由于具有先发优势目前占据蒸汽加热器垂直领域的领先地位,不仅是蒸汽拖把行业龙头Shark指定的配件,同时与小米公司的合作也进入到产品试样改型阶段。

公司自主研发及合作研发的产品部分已实现量产,并成功进入到国际知名公司如特斯拉、LG和宁德时代的供应链。

总体上看,公司具备一定的自主研发能力。

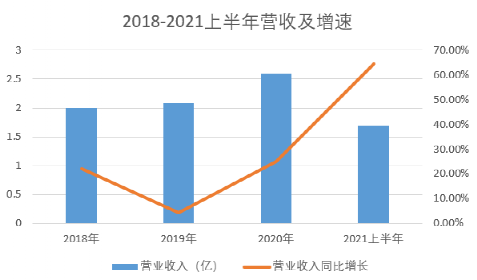

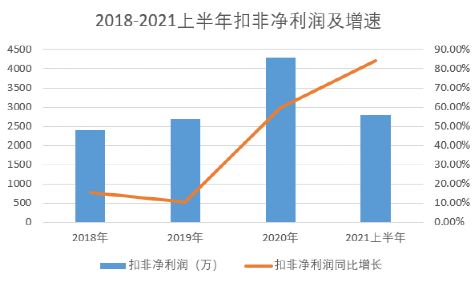

公司三年一期营业收入分别为2亿、2.08亿、2.6亿和1.7亿,年复合增长率为9.24%。三年一期扣非净利润分别为2423万、2682万、4284万和2799万,年复合增长率为20.92%,成长性不错。

公司近年的营收和净利润增长,主要来源于公司自主研发的明星产品蒸汽加热器销售收入的大幅增长,另一方面则是来源于公司大客户牧田电动工具销量大幅增长,其带动了公司相关零配件销量的增长。

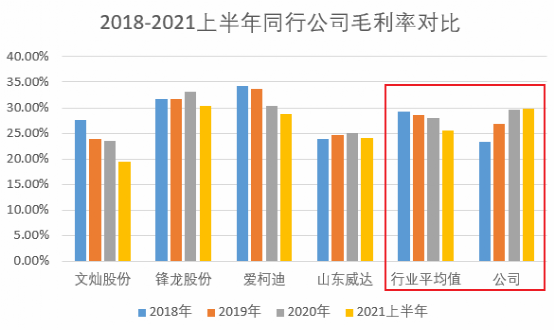

在盈利能力上,公司三年一期毛利率分别为23.37%、26.8%、29.63%和29.84%,增长趋势较明显。主要因为公司调整了产品销售结构,提高了蒸汽加热器和滤清器系统用零部件销售收入占比,使得毛利率较高的产品销售量有所增加。

公司毛利率水平逐年提高,已略高于行业平均水平。可见,公司较强的研发能力提升了产品竞争力。

公司三年一期经营活动产生的现金流量净额分别为2003万、3659万、2549万和1426万,经营活动产生的现金流量净额较为充足,体现公司有良好的获取资金能力和运营能力。

公司资产负债率为53.95%(行业平均39.69%),高于行业平均水平;流动比率为1.28(行业平均2.31),速动比率0.81(行业平均1.75),两者均低于行业平均水平。且主要以短期借款为主,存在一定的流动性风险。

但考虑公司资本结构尚在合理范围,不存在重大或有负债且盈利能力较强,总体风险可控。

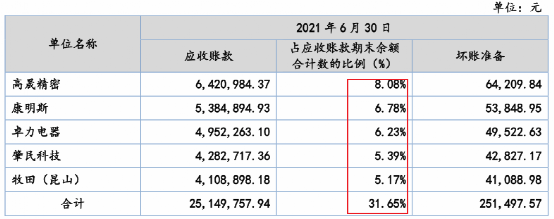

在回款能力上,公司近年来应收账款不断提高,这与公司业务规模不断扩张有关。但应收账款前五名客户集中度并不高,且为公司主要客户,信用状况良好,坏账风险较小。

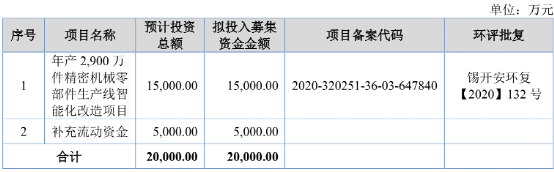

公司计划募集资金2亿,主要用于生产线智能化改造和补充流动资金。生产线智能化改造项目出于业务规模扩张的考虑,公司现有产能已无法满足市场及下游客户日益增长的需求。

2018-2020年公司产能分别为2811万件、2861万件和3571万件,计划项目建成后年产增加2900万件,产能几乎翻倍,将有效提高公司的供货能力。预计项目建成后三年内可实现全产能生产,将会给公司带来每年2.6亿的营收增长和5719万的净利润增长。

考虑到公司近年来产品销量大幅增长,产能利用率平均每年保持在90%以上,且通过减少毛利率相对较低的产品来应对产能不足的现状,下游潜在客户较多且在手订单逐年增长,该项目建设具备合理性。

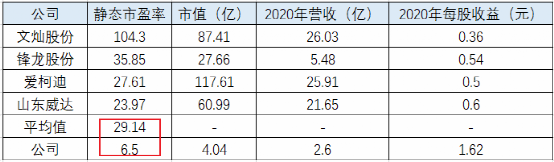

公司发行底价为10.5元每股,对应2020年静态市盈率为16.66倍,对应2021年TTM市盈率为16.72倍。行业平均静态市盈率为29.14倍,公司与可比公司估值差距较明显。

注:文灿股份2020年利润大幅下滑导致静态市盈率过高,参考价值不大故剔除

1.公司应收账款占比较高,且短期负债较多,存在一定的流动性风险;

2.随着公司业务规模的持续扩张,存在一定的存货规模增加风险。

3.目前我国金属制品行业竞争日益激烈,如果公司不能持续得进行研发创新和业务模式升级,将会在市场竞争中处于不利地位。

这是一家小而美的精密零部件生产公司,拥有自主研发且已实现量产的核心产品,是蒸汽加热器细分领域的隐形龙头。

公司近年来营业收入增长较快,盈利能力不断增强,产品市场发展前景看好。下游几个行业都处于高景气度,且进入大客户供应链:Shark、LG电子、特斯拉、宁德时代、小米集团、康明斯等。

随着电动工具、清洁小家电渗透率的提升,汽车轻量化趋势提升铝合金压铸件用量提升,公司与行业内大客户的绑定,预计公司业绩持续向好。