它们可能会有不俗的股价上行潜力。

来源 | 智通财经

作者 | 陈诗烨

智通财经APP注意到,石油价格今年可谓是一路上涨,目前市场普遍都预期油价还会继续攀升,主要原因在于全球经济复苏带来的需求复苏以及此前的低库存将刺激油价上涨。

此前,一些分析师和投资者曾预测,石油需求永远不会从疫情中完全恢复,或者油价将保持在更温和的水平。例如,方舟投资公司(ARK Invest)的创始人“木头姐”凯西•伍德(Cathy Wood)就曾预言,在她的有生之年,油价将永远不会回升至每桶70美元。仅仅几个月后,油价就突破了每桶80美元。

此前,在2020年的中疫情封锁导致短期内石油需求下降,许多石油公司,从OPEC+国家的国家石油公司到石油巨头和独立钻井公司,都削减了他们的勘探预算。从长远来看,随着经济的复苏,需求的恢复。这种投资不足确实会导致供应问题——随着企业和国家对新石油基础设施的投资减少,现有油井产量下降会给未来的供应带来压力。

同时,由于全球天然气价格居高不下,特别是在欧洲和亚洲,在某些情况下,天然气消费将转向石油消费,例如,通过燃烧石油而不是燃烧天然气发电。一些分析人士预测,这可能会使石油日消耗量增加至200万桶,主要由于在一些市场上,天然气的交易价格过高,如果可能的话,人们将很大程度将希望转向石油。在这种投资不足与需求强劲复苏相匹配的情况下,油价今年迄今大幅反弹也就不足为奇了。高盛预测油价可能在今年年底攀升至90美元,其他公司则认为油价可能进一步攀升。

目前,许多能源公司的估值仍然非常低,许多投资者在这一领域投资不足。在下文中,我们将展示5个目前估值相对较低的能源公司,它们在这次石油牛市中可能会有不俗的股价上行潜力。

加拿大自然资源(CNQ.US)

加拿大自然资源公司是一家油砂生产商,从历史数据回顾,该公司资产负债表的表现稳固,自由现金流也充足。即使在2020年油价崩盘跌至负数期间,该公司也一直有着正的自由现金流。而在今年随着油价大涨,公司很可能产生大量的自由现金流。

在今年上半年,该公司经调整后的的现金流为58亿加元(折合46亿美元),随着能源价格在过去几个月的大幅攀升,下半年应该会更进一步上升。即使保持上半年的现金流水平,对于一家估值仅为470亿美元的公司来说,年现金流达到超过90亿美元,那也是将是极具投资吸引力的。

目前,该公司的股息收益率为3.7%,高于大盘股中的大多数股票。

以目前的价格与今年的预期受益作比较,该公司市盈率仅仅为9倍,而且伴随着全球石油需求的持续复苏,2022年的前景甚至更好。

荷兰皇家壳牌石油公司(RDS.A.US)

虽然有观点认为,荷兰皇家壳牌公司已经不再被视为一家单纯的石油和天然气公司,因为该公司目前将重心转向电力和可再生能源。然而,该公司仍然是一家极具体量的传统能源公司。

该公司预计,未来石油和天然气的产量将以1%-2%的速度下降。极低的下降速度,意味着在可预见的未来,该公司的盈利仍将高度依赖于油气价格。而且,该公司拥有相对较大的天然气和液化天然气业务,而在目前天然气价格飘升或将使该公司获得显著收益。

该公司预计,TTF基准荷兰天然气的价格每上涨1美元,将会让公司获利超过1.5亿美元。而TTF的价格在第三季度上涨了超过18美元,在其他条件不变情况下,或能为公司带来27亿美元的利润。

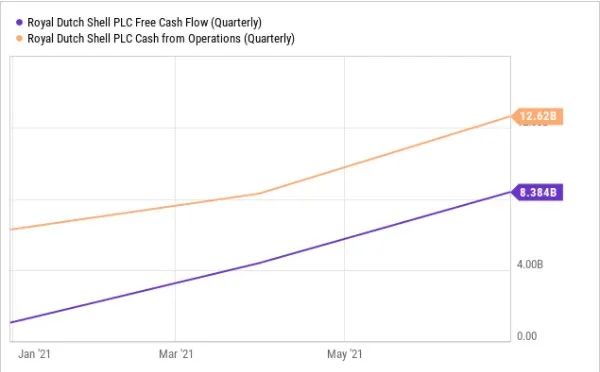

同时,壳牌也将是一家现金流非常充沛的公司。在今年上半年,壳牌的经营性现金流达到约200亿美元和自由现金流达到120亿美元。

壳牌经营性现金流和自由现金流

在油价的上涨、汽油需求的增长以及炼油厂利用率的提高的推动下,有理由相信,该公司下半年的现金流数据会更进一步提高。而对于一家估值1800亿美元的公司来说,每年200亿美元以上的自由现金流似乎也颇具投资吸引力。壳牌提供的股息收益率略高于4%,而仅根据今年的盈利所预估的市盈率约为9倍,股价相对来说比较便宜。

埃克森美孚(XOM.US)

埃克森美孚(Exxon Mobil)将是估值过低的大型石油公司。2019年新冠疫情爆发之前,埃克森美孚每股股价估值超过了80美元。而目前石油和天然气的价格远高于2019年,但埃克森美孚的股价仍在60美元以下。同时,埃克森美孚似乎不会在可预见的未来停止开采石油和天然气,所以该公司将从当前的高油价的市场环境中受益匪浅。

基于今年盈利预期,埃克森美孚的市盈率为13倍,但同样,股价可能过低。并且,有分析师预计,明年该公司每股收益将增长10%。若按2022年收益来计算,市盈率则为12倍,因此,有观点认为目前股价可能过于保守。

目前埃克森美孚的股息收益率为5.6%,在当前高油价的大环境下,公司的现金流应该是有保证的。毕竟,在2020年油价暴跌的情况下,该公司甚至都没有削减股息。

康菲石油(COP.US)

康菲石油公司是一家较为纯粹的上游石油公司,更高的油价自然会推动公司的盈利。最近,它收购了壳牌在美国页岩油主产区二叠纪盆地(Permian)的所有资产,可谓时机不错。这笔交易进一步提高了康菲的石油产量,但在此之前,该公司就已经在高油价中获利。

得益于较低的成本,该公司即使在今年上半年(平均油价远低于当前水平)时,也有着可观的现金流:

康菲的现金流在上半年中持续稳健提升

康菲在第二季度的营运现金流超过40亿美元,而自由现金流达到了30亿美元,尽管但是当时每桶石油价格平均仅为50美元。随着油价来到较高的位置,该公司的盈利很大可能会在第三季度和第四季度中继续飙升,因此康菲的自由现金流在今年下半年可能会相当强劲。

虽然康菲石油并没有很高股息收益率,但这仍远远超过了目前大盘中的大多数股票的水平。

康菲的管理层更喜欢通过股票回购的方式将收益派发给股东,从过去一年的股价表现来看,这或许一个不错的决定。投资者可以预期该公司未来会有更多的股票回购,而股息也很可能会继续增加。基于明年的收益,康菲石油的市盈率为12倍,但由于近期油价上涨势头强劲,因此可能存在估价过低。

EOG能源(EOG.US)

EOG能源是一家页岩油公司,虽然该公司的股息收益率并不高,仅为1.8%,但EOG的股息增长却表现的非常可靠——近5年内的股息增长率高达19%。

EOG在过去一年中(从2020年第三季度至2021年第二季度)的资本回报率为12%,这段时期的平均WTI原油价格仅仅为52美元。随着油价自第二季度末以来攀升至每桶80美元以上,这一指标将或将出现较大的增长。

EOG在第二季度有超过10亿美元的自由现金流,预计在第三季度和第四季度这一指标将再次大幅攀升。按目前股价估算,EOG的估值仅为530亿美元,因此股价还处于低估的水平。

而且,该公司债务处于仍较低的水平(第二季度末净债务为13亿美元,现在可能已经接近于0)。因此,作为一家成长型公司,有观点认为,该公司在2022年中的自由现金流和可能会超过50亿美元。