英伟达投资价值在哪里?

2021年二季度英伟达又取得了68%的高增速,公司已经连续3个季度实现60%以上增长。此外自动驾驶、AI、AR/VR等领域的兴起,英伟达又站在了赛道王者的位置。“高增长”、“性能领先”、“新市场”,市场对英伟达充满想象。英伟达市值在接近6000亿美元的背后,是来自业绩和估值的双轮驱动。

在本篇文章中,海豚君主要来解决以下问题:

英伟达的高增速能否维持?

英伟达季度收入的同比增长连续五个季度达到50%,主要贡献来源于营收占比最大的Gaming和Datacenter。

分阶段看,2020年的收入增长主要来自于Datacenter的高增长,英伟达于2020年第二季度实现对Mellanox的并表,在随后4个季度成为营收增长的主要拉动因素。并表的影响在2021年第二季度消除后,英伟达仍保持68.3%的同比增速,则主要来自于游戏业务85.1%的同比高增拉动。

资料来源:公司公告、海豚投研整理

游戏业务在此前三个季度同比增速分别达到67%/106%/85%,那么英伟达游戏业务的高增速能否持续呢?

英伟达的游戏业务中主要包括公司传统GPU业务以及任天堂Switch的SoC业务,由于任天堂SoC业务相对占比较小。游戏业务中主要以传统GPU业务为主,适用于DESKTOP和NOTEBOOK两个应用场景。从量价的维度来,分析英伟达游戏业务的增长持续性。

量的维度:

由于英伟达的GPU主要面向独显市场,而显卡的主要下游应用在PC领域。那么在考虑英伟达GPU的出货量时,首先要考虑独显市场的出货量情况。

独显市场出货量=PC市场出货量*独显适配比

在整个PC市场中,独显适配比大多处于在25%-30%的区间内,相对比较稳定。而独显市场的需求量更多地受PC整体市场出货量的变动影响。

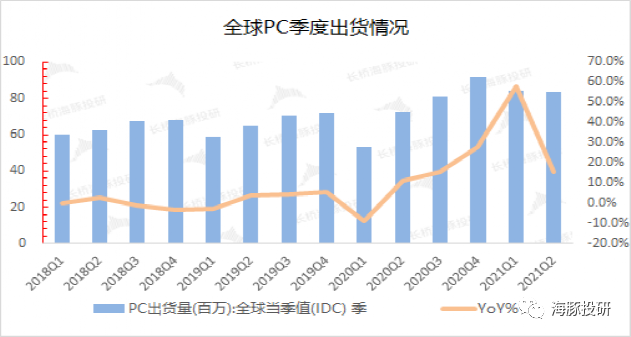

PC市场原本是个相对稳定的市场,但由于突来的疫情带来居家、远程办公、网上娱乐等需求的增加,使得PC出货量迎来了双位数的增长。那么在疫情下对于独显市场的带动,大约在出货量上同比提升10-20%的幅度。

资料来源:IDC、海豚投研整理

由于英伟达主要以独显产品为主,那么对于英伟达出货量的考虑上,除了整体独显市场以外,还要考虑公司自身市占率的变化。

英伟达出货量=独显市场出货量*英伟达市占率

疫情期间凭借优秀的产品力,英伟达在独显市场的市占率上升。结合独显市场出货量和英伟达的市占率情况,大致可以推测英伟达GPU出货量同比增长在20%左右。

资料来源:JPR、海豚投研整理

价的维度:

英伟达游戏业务连续三个季度同比增长达到60%以上,而其中量的维度大约贡献有20%的增长,同时英伟达GPU在价的维度也有较大的提升。

英伟达产品价的提升,主要来源于公司2020年推出的Ampere架构GeForce RTX30系列产品。而系列产品中的“甜品级”显卡GeForce RTX3060Ti将公司“甜品级”显卡的价格进一步向上抬升。

“甜品级”显卡是指当年最经典、最受玩家的显卡。“甜品级”显卡不是最高性能旗舰的代表,更多地是消费者真正最乐于接受、性价比最高、综合表现最受欢迎的显卡产品。

从英伟达近二十年来的“甜品级”显卡看,公司“甜品级”显卡价格呈现上升的趋势。从2000年初500元左右的TNT2提升至2020年发布价格3000元左右的RTX3060Ti,价格带的上移带动公司收入规模增长的同时也提升了盈利能力。

资料来源:海豚投研整理

游戏业务的量价综述:

英伟达前面三个季度游戏业务的高增中,20%左右的增长来自于出货量的带动,其余更多地来自于出货价的拉动。

随着疫情之后生产活动的恢复,PC市场独显出货量的高增长可能会出现回落。而英伟达目前已经占据80%以上的独显市场,公司GPU在量维度上的驱动力面临减弱的压力。

英伟达游戏业务的增长将更多地关注价维度的拉动。由于Gefore RTX3060Ti产品较前一代“甜品级”显卡GTX1660 Super在价格上已经有较大的提升,在后疫情时代公司主流价格提升幅度可能相对趋缓。

综合量价维度,英伟达游戏业务的高增长可能面临不可持续的情况。作为目前英伟达营收的主要驱动力,游戏业务增速下滑将影响公司整体收入增长情况。

从GPU国产化进程来看英伟达的壁垒

全球GPU市场由英特尔、AMD、英伟达三家垄断,尤其在独显市场更是由英伟达和AMD两家占据几乎全部市场份额。打破国外垄断,也是GPU国产化道路的长期方向。

GPU国产化道路上,长沙景嘉微是国产GPU的主要参与者,也是唯一自主开发并已经规模化商用的企业。

景嘉微原本从事军工领域,通过对ATI的逆向破解实现在GPU硬件端的突破。随着商用版本JM7201的推出,公司期待从军用领域往民用领域进行突破。既然要进入民用领域,那么要从市场商业化的角度进行产品对比。由于公司JM9系列还未发布,在产品对比上对公司量产的JM7201进行分析。

2.1)客观认识差距:与全球主流厂商至少5年以上

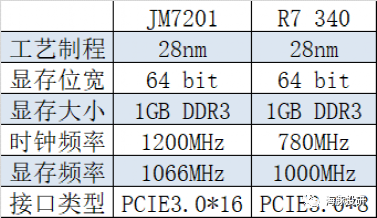

由于景嘉微的GPU突破来自于对ATI的逆向破解,而今ATI已经被AMD收入囊中。对JM7201比照,先从AMD的产品中进行寻找。从下面两张显卡结构图看,AMD于2015年发布的入门级OEM显卡产品R7 340与景嘉微2019年发布的JM7201相似。

资料来源:公司官网、海豚投研整理

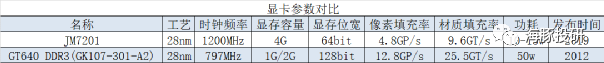

从公布的硬件性能指标看,JM7201与AMD的R7 340基本比较接近。两款显卡都采用28nm的制程工艺,显存位宽和显存大小都分别为64bit和1GB DDR3。在时钟频率和显存频率上,JM7201也都做到了1200MHz和1066MHz。

资料来源:海豚投研整理

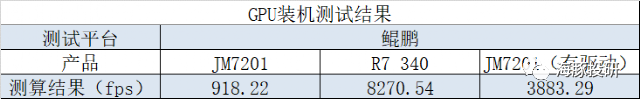

从装机效果,看具体性能差距。在GPU装机测试结果中,JM7201(有驱动)的测算结果3883.29 fps,而R7 340的测算结果有8270.54 fps。虽然两款显卡在硬件指标上接近,但是在装机测试结果中JM7201(有驱动)跑分不到R7 340的1/2。

PS:此外从测试结果反应,有驱动和无驱动的使用结果差异也很大,JM7201在有驱动下的跑分提升至4倍左右。相比于硬件端的追赶,GPU驱动的差距可能更大。这也一部分使得JM7201和R7 340,即使在硬件指标上两者接近,但在装机使用中差距明显。

资料来源:海豚投研整理

国产化GPU除了性能的追赶,更重要的是能在什么场景下使用。JM7201和R7 340都作为亮机卡,主要的定位在日用办公。

资料来源:海豚投研整理

从以上的对比中可以看出,虽然JM7201硬件端已经与AMD的R7 340接近,但是在使用上仍明显落后于后者。R7 340只是AMD在2015年入门级产品,与AMD当年发布的旗舰R9 Fury X性能差距明显。根据显卡性能测试结果,5张R7 340也不如1张R9 Fury X的显卡。综合看国产GPU和AMD的差距远在5年以上。

GPU领域王者是英伟达,国产GPU的差距更为明显。当时JM7201发布时,市场普遍认为性能接近英伟达的GT640。从具体在两者参数比较中看,JM7201和GT640都采用28nm工艺。在显存容量和时钟频率中,JM7201高于GT640。但在像素填充率和材质填充率上,GT640远高于JM7201。

虽然表明看数据各有千秋,但实际上还是GT640有明显优势。JM7201的优势项目显存和时钟频率比较对象是2012年的显卡。而目前英伟达的显卡时钟频率上2GHz轻轻松松,显存方面“甜品级“显卡都普遍带有4G的显存容量。而JM7201在像素填充率和材质填充率上也仍远远不如2012年的GT640。综合看国产GPU和英伟达的差距更是在7年以上。

资料来源:海豚投研整理

2.2)积极展望未来:即使差距大,但梦还是要有的

虽然国产GPU与主流厂商的差距仍很大,但是GPU国产化的道路仍在持续推进。2021年,景嘉微的JM9系列芯片流片、封装顺利。虽然比此前公司的量产计划晚了1-2年,但产品研发量产工作仍在稳步推进。

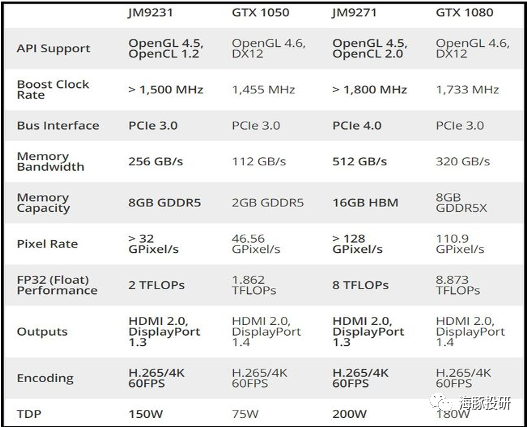

JM9系列产品对标英伟达的GTX1080。虽然按之前JM7系列情况看,在使用上可能出现效果打折的情况,但比上一代产品有望实现较大的提升。

资料来源:公司资料、海豚投研整理

GPU的使用效果主要受硬件和驱动两方面的影响。从国产GPU的发展情况看,硬件端的追赶更容易实现。工艺制程、显存位宽、显存大小、时钟频率和显存频率等GPU的表观指标,可以通过逆向开发较快实现。即使在相同的硬件情况下,GPU驱动也将明显影响使用效果。之前AMD显卡出问题,也大多是驱动造成的。而对于国产GPU在驱动方面需要更长的时间去追赶。

国产GPU在性能和使用效果方面的差距,还是难以打开民用市场。但是国产GPU已经能完成日常办公等需求,顺利完成Word、Excel等基本办公任务,有望先从军工领域拓展至国内政企办公领域。

2.3)产品的差距:体现行业高壁垒

GPU产品的好坏,不仅仅是硬件的追赶,还有驱动等层面的技术差异。即使用一样的制程工艺等做到硬件指标的相近,驱动等方面的薄弱会显著影响产品的使用效果。

从国产GPU与国际主流厂商的产品比较来看,国产化的道路需要长时间的努力。由于GPU市场的高壁垒性,市场给予“龙头”英伟达高估值的溢价。

英伟达投资价值在哪里?

对英伟达的投资价值,从产品领先和业绩持续性两方面来看。产品领先性给予了英伟达享受高估值的待遇,业绩表现或许影响估值的持续性。

回溯历史,英伟达在2016-2018年受益于挖矿等需求增加,产品价格出现剧烈提升。公司2016年发布的“甜品级”产品Geforce GTX1060,从发布当年的1500元左右暴涨至2018年高点时的3000元左右。受益于下游强烈的需求,公司同样出现了量价齐升的情况。然而随后在2018年四季度开始,受下游景气度下降影响,公司出货量和出货价都出现了不同程度的下跌。而英伟达的股价,也从2018年高点的72.66美元下滑到30.92美元。

3.1)产品领先享受高估值的待遇

英伟达凭借产品优势在显卡市场建立显著优势,尤其在高端独显市场占据80%以上的份额。全球top 2显卡厂商的最新旗舰产品对比,英伟达的GeForce RTX 3090采用8nm工艺制程, AMD的Radeon RX 6900XT采用7nm工艺制程。然而英伟达性能仍明显好于AMD,其中英伟达旗舰产品的流处理器数高达10496,是AMD旗舰产品的2倍以上。

英伟达通过对产品的打磨,从众多显卡厂商中脱颖而出。在持续的产品更新后,英伟达铸就了GPU高端市场的垄断地位。自动驾驶、AI、AR/VR等领域兴起,拥有领先优势的英伟达有望继续领跑市场。产品的领先性和稀缺性,使得英伟达享受高估值的待遇。

资料来源:EXP Review、海豚投研整理

3.2)业绩的表现影响估值的持续性

英伟达在经历2019年的下滑后,从2020年一季度以来持续迎来较高增长的表现。主要受益于Datacenter业务中Mellanox的并表以及游戏业务的高增长。

在2020年第二季度并表的并表影响逐渐消除,Datacenter业务的增长将更多地回落到行业增长,而公司业绩的主要拉动力将转向游戏业务。

游戏业务在2020年后获得高增长,主要受益于量价齐升的推动。量的维度,受益于疫情中带来了在家办公等的需求;价的维度,主要受益于GeForce RTX30系列新品的推出,对公司整体出货价有显著拉动。

然而在疫情后,随着PC出货量回到正常水位,量的推动力面临减弱的压力。GeForce RTX30系列产品把公司产品价格带有较大的跃升,根据此前公司产品发布情况,预期新品提价幅度也可能减弱。综合来看,原本公司业绩拉动力主要来源游戏板块,然而目前游戏业务可能面临增速下滑的压力。

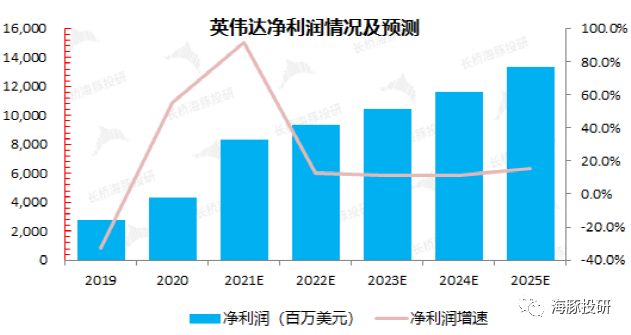

海豚君对各业务分拆进行测算,英伟达的净利润情况仍会受益于下游市场的增长,但是增速在2022年面临较大的下滑,公司的内生增长速度将回归低两位数的区间内。

资料来源:海豚投研测算

3.3)总结

英伟达在产品力上的领先优势,奠定了公司在行业内的绝对优势地位。技术和产品的领先性,让公司享受较高估值的待遇。流动性充裕的大背景下,英伟达作为优质的稀缺资产也尤为受益。

英伟达在经历业绩高增长后,面临增速下滑的压力。Datacenter中并表影响褪去后,游戏业务也将受疫情后PC市场回归平稳的影响,整体业务增速可能从高增长回落至低两位数区间。

低端独显市场的对手入局,部分下游有景气度回落的可能。长期耕耘集显市场的英特尔预期将推出“Intel Xe Graphics”独显产品,从市场数据看接近于英伟达的中低端产品“GTX 1660 Super”。英特尔的入局,给中低端独显市场带来不确定因素。“挖矿”等下游领域,可能在政策的管制以及电力的紧缺等影响下出现景气度回落的风险。

长期来看,英伟达具有显著的高壁垒和持续成长动力,但是在中短期内可能受到业绩增速下滑等因素带来的调整压力。好公司也要有好价格。