微软在过去十年提供了丰厚的回报,

并且在过去五年的表现优于大盘。

来源 | 俊世太保

作者 | Bradley Guichard

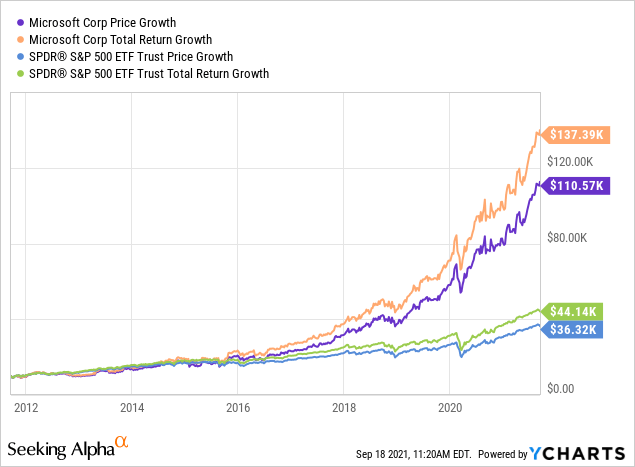

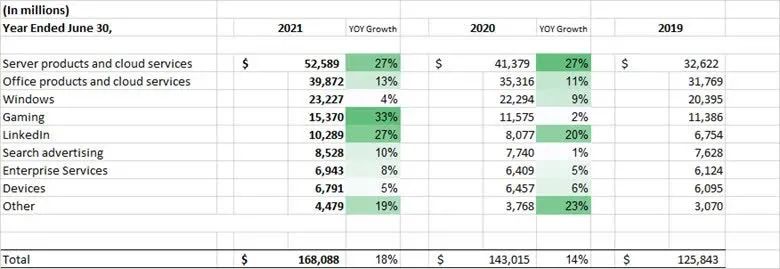

微软公司(纳斯达克股票代码:MSFT)在过去十年中为投资者提供了丰厚的回报,并且在过去五年中的表现明显优于大盘。如下所示,十年前的 10,000 美元投资(包括股息)将超过 137,000 美元。

当公司处于或接近历史最高点时,许多投资者可能很难开仓或增持仓位,但这通常是正确的举动。从长远来看,优秀的企业往往会继续跑赢大盘,而许多所谓的“被低估”的企业往往会出于某种原因保持这种状态。

以接近历史高位的价格收购微软

大约 15 到 20 年前,当我第一次对投资感兴趣时,我认为在低点附近找到被低估的股票是一种成功的策略,应该避开历史高点的股票。

幸运的是,我当时没有太多资金工作,并开始阅读我能找到的所有内容,跟踪市场并学习。我现在认为这是“轮盘赌策略”,投资者基本上是在押注球在超过 50 次旋转中没有落在Black 11 上,因此它应该被击中。

我会把钱放在那里。但从长期来看,市场并非如此。具有远见、创新、领导力和基本面的优秀公司往往会继续远远超过该领域的其他公司。通常对赢家加倍下注并弃掉输家要好得多。

以合理的价格购买一家优秀的公司,远比以优惠的价格购买一家公平的公司要好得多。- 沃伦·巴菲特

微软就是这样一家企业。

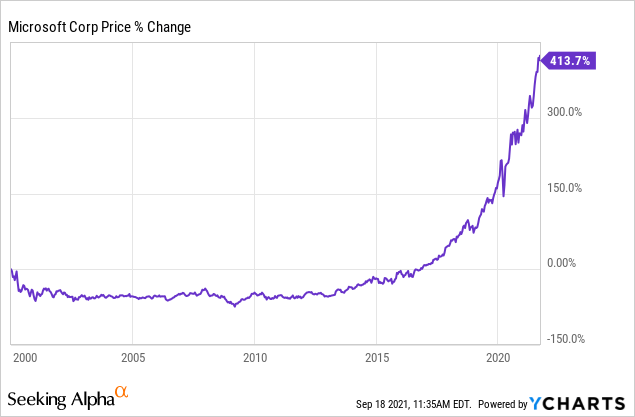

我见过一些人将微软和其他一些科技巨头比作泡沫,并用图表来证明这一点。就像这张从千禧年到今天的图表:

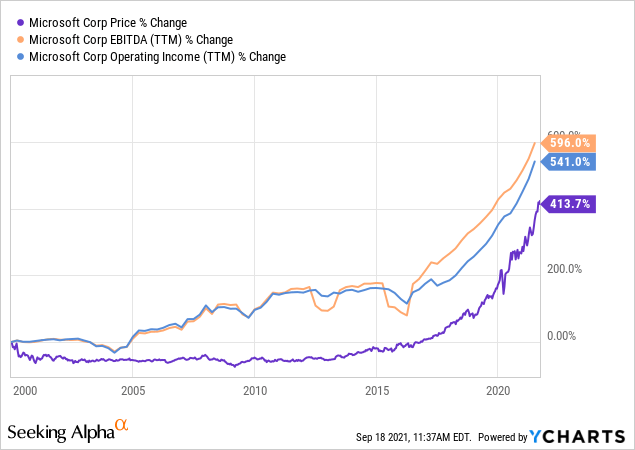

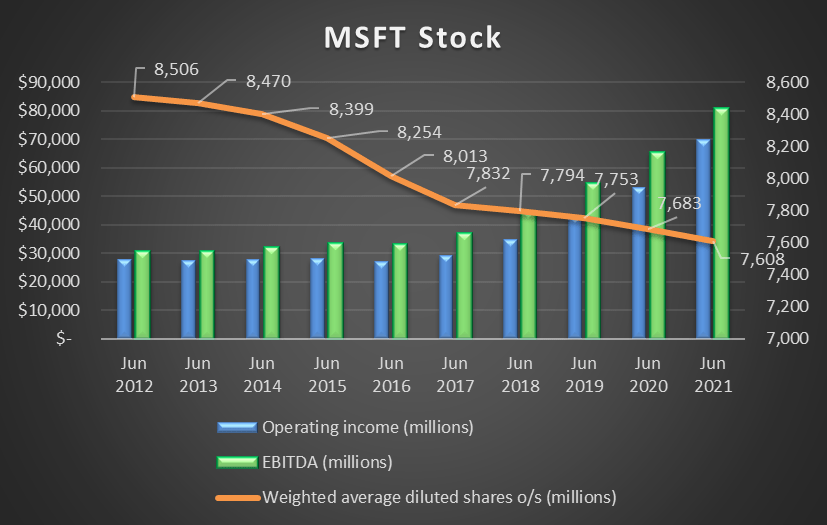

令人不安,对吧?那么,如果我将 EBITDA 的增长和营业收入的增长添加到图表中呢?在此期间,它们的增长实际上超过了股价。

感觉好多了?好吧,我们都应该也不应该感觉更好。我可以轻松地从不同的日期运行相同的图表并获得不同的结果。它是精心挑选的,就像那些试图说服你崩溃即将来临或没有长期收益的人一样。这可能对交易者有用,但对长期投资者则不然。为了为突然的下跌趋势做好准备,我尝试遵循并在此处写了一些常识性策略。

微软是成长股还是股息股?

长期投资者应该关注增长、自由现金流 (FCF) 和杠杆自由现金流 (LFCF)、营业收入和利润率扩张。这些是丰富长期股东的指标,提供股息增长和股息安全。它们还允许企业对自身进行再投资,并随着时间的推移进一步发展该领域。

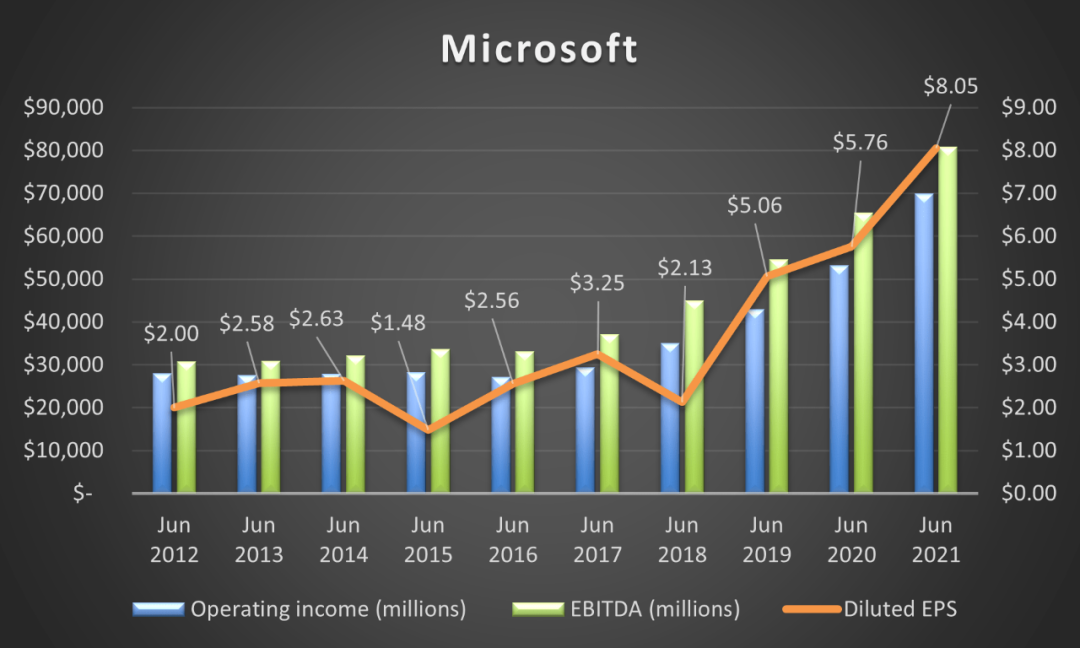

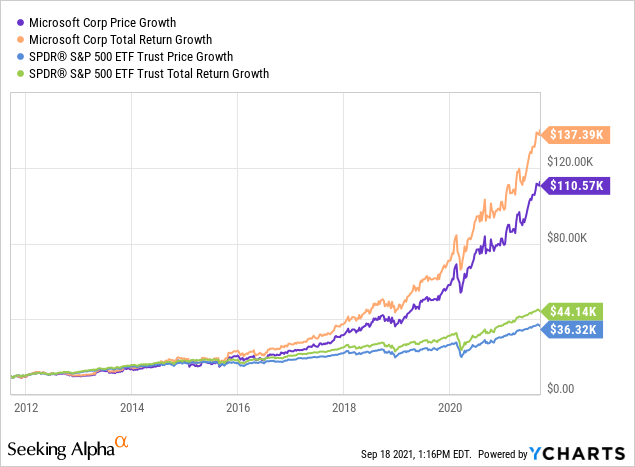

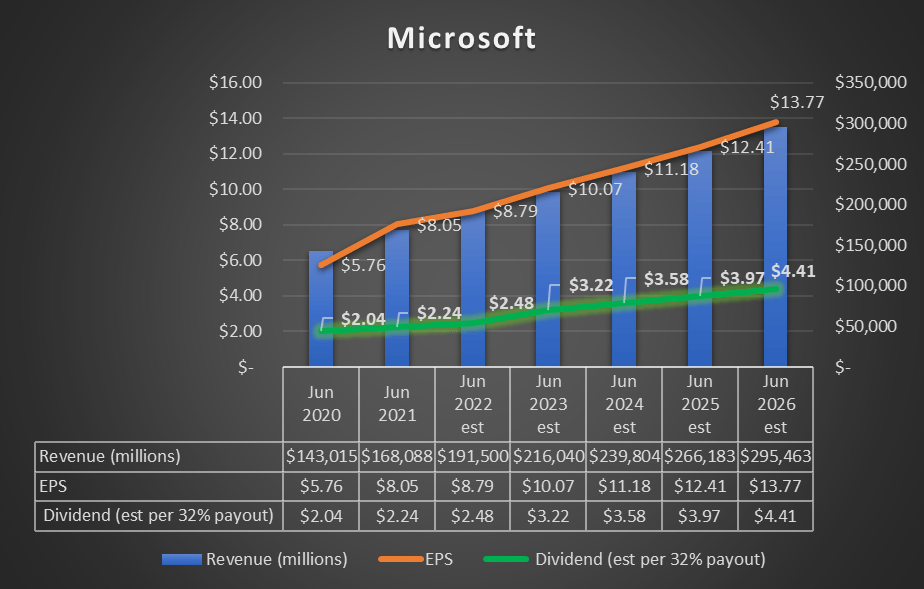

在这十年的早期和中期努力获得牵引力之后,微软在过去几年中发布了令人印象深刻的结果,如下图所示。

这些最近的收益大部分是基于云产品和服务,包括 Azure,如下所示。这种增长还有另一个优势,因为这些都是高利润领域,微软在与 AWS 的战斗中正在慢慢获得市场份额。为此,在 2021 财年,微软公布了至少十年来最好的营业利润率、净利润率和 EBITDA 利润率。此外,竞争鼓励创新、专注和结果。

微软当然既是股息又是成长股,就像我最近在这里讨论的星巴克(纳斯达克股票代码:SBUX)一样。产量看起来很小,不到 1%,但还有其他考虑因素。首先,该公司正在以令人印象深刻的速度回购股票,并且刚刚授权了 $60B 的回购计划。

接下来,正如下面将要讨论的,买入和持有将显着提高投资者的有效收益率。最后,复利法则大有帮助。这是过去十年MSFT 与标准普尔 500 指数 ( SPY ) 的对比。它在各个方面都表现出色,但红利使蛋糕锦上添花。

微软股票支付多少股息?

微软最近将股息每季度提高到 0.62 美元,增幅为 11%。以约 300 美元的股价计算,这相当于 0.83% 的收益率。显然,这绝不是高收益,但投资者知道必须在适当的背景下考虑每个数字。评估股息增长股票时有几个考虑因素:

1、长期投资者的有效收益率。

2、公司如何处理未以股息支付的现金?例如,回购减少了股票数量,并且是对股东的免税奖励。

3、将现金再投资回企业是否有回报?很多时候,尤其是在动态领域,低收益股票的总回报优于高收益股票。

4、股息安全吗?

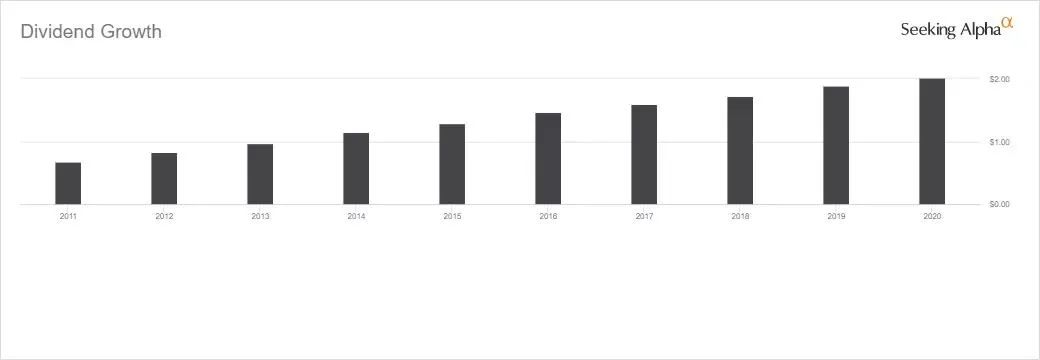

对于寻求创造持久财富的长期投资者来说,有效收益率是巨大的工具。近20年来,微软每年都在增加分红。回顾过去 10 年,MSFT 股票以超过 13% 的复合年增长率增加了股息,股息从 2011 年的每年 0.68 美元增至现在的每年 2.48 美元。

如果有人在 2011 年的最高点(约 28.80 美元)购买 MSFT 股票,那么今天每股对这位投资者的有效收益率将超过 8.5%。通过购买和持有这种股息增长股票,投资者将有效地获得比当今许多高杠杆高收益基金更多的收益——下文将进一步讨论。同一位投资者还将获得超过其初始投资 10 倍的长期资本收益。这是股息增长投资的本质。

第二,微软在这段时间内将总份额减少了约 12%。因此,随着营业收入和 EBITDA 的上升,每一股的所有权都更大。下图显示了 EBITDA 和营业收入的上升以及股票数量的稳步减少。

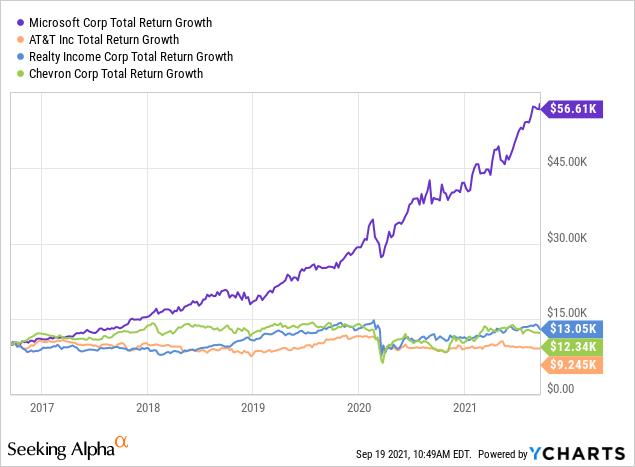

第三,微软有效地利用现金重新投资于业务并为所有者创造更多价值,从过去几年的结果可以看出。通过这种方式,总投资回报率远高于一些知名的高收益公司,如 Realty Income Corp. (纽约证券交易所代码:O)、雪佛龙公司(纽约证券交易所代码:CVX)和 AT&T (纽约证券交易所代码:T)。下图显示了过去五年中 10,000 美元的增长。结果与十年内的图表相似。

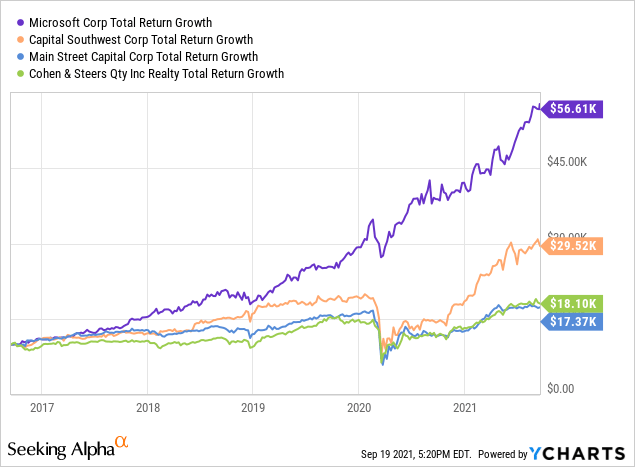

我还绘制了 10,000 美元与其他一些在 Seeking Alpha 上有很多表现的高收益债券的增长情况,并在下面展示了该图表。需要明确的是,我也拥有其中一些,并且这两种类型的投资在投资组合中都有一席之地。

练习它来说明人们不应该立即忽视较低的收益率。此外,与以下收益率不同的是,像 MSFT 这样较低的收益率并不依赖于同样的杠杆作用,人们可以在下面看到 2020 年 3 月崩盘期间下降的差异。简而言之,MSFT 股票的风险远低于许多高收益股票,而且总回报也更高。

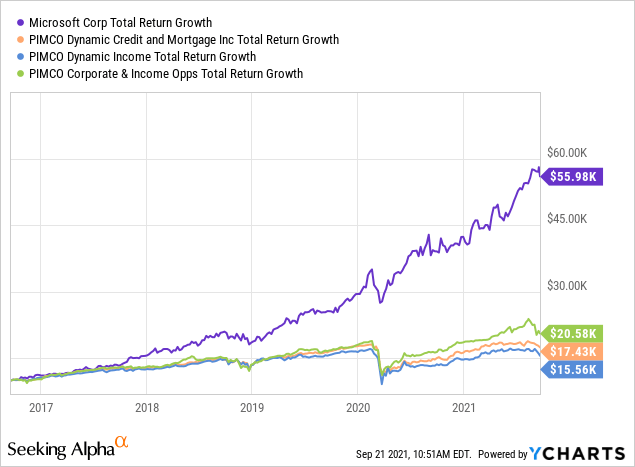

下面我将总回报与几只热门基金进行了比较。如图所示,即使在最近的升级之前,微软的表现也超过了它们。

最后,微软的派息率,即每股股息除以每股收益,多年来一直在稳步下降,从远远超过 50% 下降到今天的不到 30%。在这个比率下,股息非常安全,预计会有实质性增长。

如果微软被迫削减股息,我们可能会在整个经济范围内遇到巨大的问题。微软在大萧条期间没有削减开支。无论是在 2008 年高点 35 美元以上还是 2009 年低点 18 美元以下买入,那些能够度过这场风暴,甚至手头有现金可以在衰退低点增持的长期投资者都坐得住。

微软是一个好的股息股票吗?

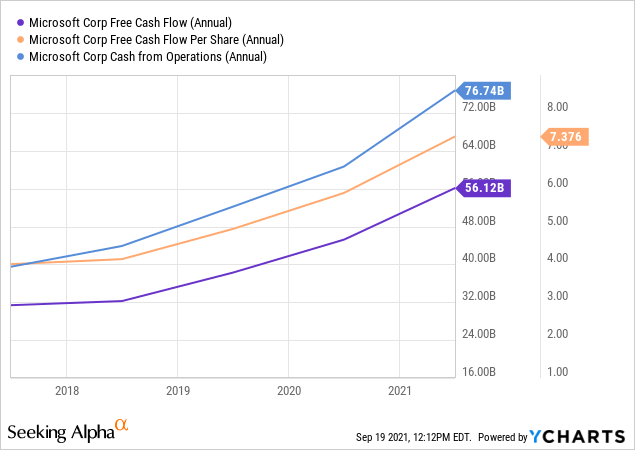

现金对许多投资者来说可能是垃圾,但自由现金流是评估许多公司的王道。对于成熟的公司,我将利润率、LFCF 和 CFO 视为成功的指标。简而言之,公司为所有者创造了多少自由现金?

MSFT 股票目前正在产生巨大的现金流,预计未来几年这种情况将持续下去。在过去的五年中,如上图所示,该公司在这方面非常成功。自由现金流增长,而78%,由于减少股数,现金流每股已超过84%增加。运营现金在五年内几乎翻了一番,增长了 94%。

EBITDA 利润率达到非常健康的 48%,高于五年前的 36%。同样,经营利润率从五年前的 29% 上升到 41%。

远期估计表明,截至 2022 年 6 月和 2023 年 6 月的财政年度的收入增长率分别为 14% 和 13%,年复合增长率。同样,每股收益预计将以 12% 的复合年增长率增长。

如果我们使用更保守的 11% 复合年增长率将其推断到 2026 年 6 月,那么在 2023 年之后的几年里,MSFT 股票可以产生 13.77 美元的每股收益是合理的。这意味着 2026 年的净利润率为 32.8%。微软 2021 财年的净利润率超过 36%,因此这也是合理的。我在下面绘制了这些项目。

这意味着以今天的价格计算的有效收益率约为 1.5%,并且可能会带来巨大的资本收益。如果 MSFT 股票要保持其远期市盈率,根据这些假设,该股票在 2026 年的交易价格可能会达到每股 519 美元。

公司也有可能像过去那样开始支付其收益的更大部分,从而创造更高的有效收益率。保守地推断,十年后每股收益约为 23.20 美元,股息约为每股 7.30 美元。最重要的是,这是一个一贯的赢家,即使在这样的价格下,长期投资者也有很多值得期待的地方。

结论

对我们中的许多人来说,购买或添加接近历史高点并不是自然而然的事情。它可以更像是一种习得的技能。MSFT 股票很有可能在短期内出现某种程度的回调。我坚信通过增加或购买增量来降低短期风险。华尔街也非常看好 MSFT 股票。根据Seeking Alpha 的分析师评级摘要,有 34 个看涨或非常看涨和 2 个中性评级。

多年来,作为投资者,我所做的最大改变之一是继续逐步增加赢家,并认真考虑放弃输家。微软为长期股东提供了丰厚的回报,很可能在未来很长一段时间内继续为他们创造持久的财富。