受疫情之扰,六月开始传英飞凌、ST等国际大厂在马来西亚的IDM厂被迫停工,生产链惨遭冲击,MOSFET缺货情况加剧,交期一再延长。

在海外MOSFET供给有限的情况下,寻找替代产品成MOSFET市场主旋律。国内有哪些MOSFET厂商能够解市场之渴?

马来西亚IDM大厂停工扩大供应缺口,近期国内市场更是出现疯狂囤货的行为,导致MOSFET缺货情况愈加紧张。

据集微网报道,有消息人士表示,国内有个贸易商近期采购单个型号充电用MOSFET产品的金额就有几亿元。

市场传出多家MOSFET原厂的多款产品涨价幅度超过3倍,预计将在Q4开启新一轮涨价潮。

市场现转单潮,国内IDM厂订单爆满

进入下半年,家电、无线充、新能源车等需求持续释放且将迎来旺季。

然而一些IDM大厂传出下半年将把消费性电子用的MOSFET产能大幅转至车用等高端芯片市场,以满足车用、工控等客户订单,令中低压芯片缺口加大,部分相关产品的达到52周以上的超长周期。

作为功率器件消费大国,中国MOSFET市场规模占全球将近三分之一的份额,往年约90%的产品依赖于进口。

虽然国际大厂优势明显,但产能受限、物流受阻和轮番提价,导致国外供应已经无法满足国内庞大的市场需求。

在MOSFET供给有限的情况下,国内本土厂商有望迎来转单潮。业内人士透露,市场需求旺盛,国内IDM大厂年底的订单均已爆满。

业绩暴涨!多家本土厂商就位

缺货涨价利好具备制造能力的IDM厂,兼具产能优势和成本优势的国内功率IDM企业获利比以往多。国内MOSFET领先IDM厂商华润微、扬杰科技、捷捷微电在今年一季度和上半年的业绩表现都不错。

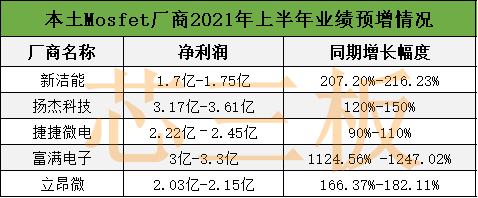

芯三板统计了以下国内主要MOSFET厂商上半年的业绩:

华润微

中国MOSFET市场中排名第三,仅次于英飞凌和安森美,同时也是国内最大的MOSFET厂商。

该公司尚未公布半年报,但由于在国内MOSFET行业的地位重要,芯三板也将其纳入本文加以说明。从其第一季度的财报来看,近来业绩表现同样喜人。今年一季度实现营收约20.45亿元,同比增长47.92%;归属于股东的净利润约4亿,同比增长251.85%。

业绩增长主要原因是,公司的解释是,行业景气度较高,公司整体产能利用率较高,毛利率提升、产品获利能力好于去年同期。

华润微除了有最为人所熟知的代工业务之外,还有产品业务,MOSFET便是其最主要的产品之一。其是国内少数能够提供 -100V至1500V范围内低、中、高压全系列MOSFET产品的企业,其生产的器件包括沟槽栅MOS、平面栅VDMOS及超结MOS等。

在华润微自有产品中,约70%用于消费类电 子,其余产品主要用于工业控制和汽车电子类。

新洁能

国内最早同时拥有沟槽型功率MOSFET、超结功率MOSFET、屏蔽栅功率MOSFET及IGBT四大产品平台的本土企业之一,目前已成功进入中兴通讯、富士康、宁德时代、三星电子等下游应用领域龙头客户的供应链体系。

上半年实现归属于上市公司股东的净利润1.7亿元-1.75亿元,同比增长207.20%-216.23%。

业绩增长的主要原因是,行业景气,产品供不应求,公司利用自身综合优势,持续优化市场、客户与产品结构,促进了销售规模的扩大与毛利率的提升。

捷捷微电

是国内电力半导体器件领域中,晶闸管器件及芯片方片化IDM厂商,现有MOSFET器件定位于消费级的中低端市场,业务占比20%。2020年9月成立“捷捷微电科技”,承担高端制造产线的建设任务,为公司MOS实现IDM打下坚实基础。

上半年实现归属股东净利润2.22亿元–2.45亿元,同比增长90%-110%。

业绩增长主要原因是,一方面聚焦主业发展方向,推进功率半导体进口替代为契机,另一方面加大研发投入,持续发挥募投项目的产能利用效应和产品结构匹配功率半导体产业结构发展之需要的团队建设。

扬杰科技

国内功率器件龙头,也是为数不多的IDM厂商之一,目前MOSFET产品约占营收8%左右,其多款MOSFET产品通过海康威视等终端客户的试样和验收。

公司上半年实现归属于股东净利润3.17亿元- 3.61亿元,同期增长120% - 150%。

业绩增长的主要原因有两个,一是功率半导体国产替代加速,并且国家对新能源产业出台利好政策,公司实现满产满销,销售收入同比增长 70%以上;二是公司前期在研发上的大力投入逐步释放效益,新产品业绩突出:MOS、小信号、IGBT 及模块等产品的业绩同比增长均在 100%以上。

新产品方面,2020年2月扬杰科技与中芯绍兴达成战略合作伙伴关系,在8寸高端MOS和IGBT的研发生产领域展开深度合作,同时SMEC保证公司获得的产能支持不低于2000片/月。

富满电子

目前的主营业务为高性能模拟及数模混合集成电路的设计研发、封装、测试和销售。主要产品涵盖电源管理、LED屏控制及驱动、MOSFET、MCU、快充协议、RFID、射频前端以及各类ASIC等类芯片。目前MOSFET占比不到22%。

预计上半年归属股东净利润3亿元-3.3亿元,同比增长1124.56% -1247.02%。

业绩增长主要原因是,得益于公司新产品成果显现,加之公司产品市场需求旺盛,产品销售额、毛利率、净利润较上年同期大幅增长。

立昂微

立昂微是国内少有的同时具备硅片及功率器件制造能力的完整产业链平台。其半导体功率器件业务基于 6 英寸制造平台,在光伏市场占有较大市场份额,具备车规级资质,通过技改和扩产,实现由平面向沟槽,由肖特基向MOSFET 的工艺和产品迭代升级,有望受益于国产化替代和新能源产业趋势实现快速成长。

目前公司功率半导体业务主要包括三大类产品,分别是 SBD、 MOS 和 TVS,SBD 每月出货量为 10 万片,MOS 每月 3 万片,TVS 每月 5000 片;新产品FRD 正在客户验证,预计 22Q1 通过验证并实现销售。公司的功率半导体产品主要用于汽车电子、光伏专用(肖特基芯片)、电源管理、驱动控制等领域

预计上半年归属股东净利润2.03亿元-2.15亿元,同比增长166.37%-182.11%。

业绩增长主要原因是,市场景气度不断提升,市场需求旺盛,公司销售订单饱满,产品供不应求,公司营收同比稳步增长;衢州硅片基地产能大幅释放,综合规模效益凸显。

蓄能转战中高端芯片市场

由于国内外具备传统封装MOSFET器件的生产厂商较多,市场竞争相较于先进封装的MOSFET器件更加激烈,导致市场平均毛利率较低。因此多数本土厂商积极蓄能转战中高端芯片市场。

据了解,国内功率器件龙头扬杰科技于6月份宣布投建集成电路及功率半导体封装测试项目,主要建设智慧终端用超薄微功率半导体芯片封装测试及配套设施,总投资30亿元。项目投产后可形成月产2000KK、年产240亿只智能终端用超薄微功率半导体器件的生产能力。

项目投产后,扬杰科技将成为国内拥有系列化晶圆生产线以及集成电路封装测试的中高端半导体功率器件制造商。

定位于消费级中低端市场的捷捷微电也在加快原有芯片产线技术,改造升级。该公司近期拟发可转债12 亿元加码车规级先进封测,加速进入车规级高端产品市场,并提升MOSFET 产品毛利率。

与此同时,国内最大的MOSFET厂商华润微正在拓展工控和汽车领域。这两个领域也是功率器件需求增长最快的,如果能够顺利获得工控和汽车客户的认证,对华润微后续产能有更好的利用率,进而保证有稳定的业绩增长。

小结

海外大厂缺货涨价利好国内具备制造能力的IDM厂,兼具产能优势和成本优势的企业更多赢得市场,获利比以往多。

目前国内以低压MOSFET产品为主,中高压产品相对薄弱。随着晶圆厂产能的持续紧张,不少公司将更多的资源从低毛利产品向高毛利产品转移,加大力度投建高端功率器件。

芯三板期待国内企业早日从消费级中低端芯片为主发展到工业、汽车等高端市场全面开花的局面。