东芝在1989年推出了NAND闪存架构。这些存储器的访问方式与块设备(例如硬盘)非常相似。每个块由许多页面组成。这些页面的大小通常为512或2,048或4,096字节。与每个页面相关联的是几个字节(通常是数据大小的1/32),可用于存储纠错码(ECC)的校验和。

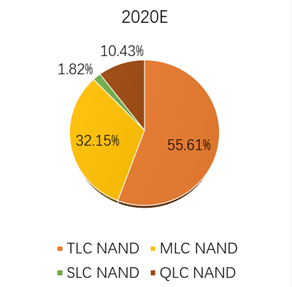

NAND闪存包括SLC NAND, MLC NAND, TLC NAND和QLC NAND。

存储器分类

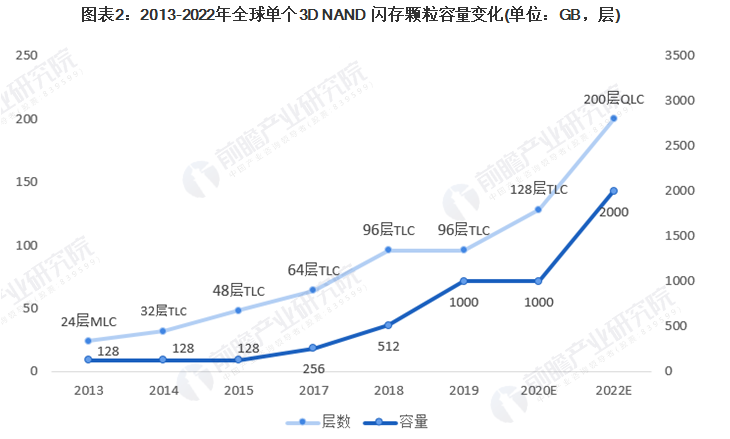

NAND闪存卡的主要分类以NAND闪存颗粒的技术为主,NAND闪存颗粒根据存储原理分为SLC、MLC、TLC和QLC,从结构上又可分为2D、3D两大类。Flash技术主要分为SLC、MLC、TLC和QLC四大类,对应不同的空间结构,这四类技术可又分为2D结构和3D结构两大类。2D结构的存储单元仅布置在芯片的XY平面中,为了提高存储密度,制造商开发了3D NAND或V-NAND(垂直NAND)技术,该技术将Z平面中的存储单元堆叠在同一晶圆上。3D NAND正与不同的NAND技术相结合(SLC、QLC),未来更高堆叠层数的3D NAND是行业发展的趋势。

SLC即为Single-Level Cell,即1 it per cell,1个存储器储存单元可存放1 bit的数据,只存在0和1两个充电值。以此类推,QLC即Quadruple-Level Cell,即4 bit per cell,1个存储器储存单元可存放4 bit的数据。

从原理上看,QLC的每个单元可储存4个数据,那就意味着与前三种闪存相比,QLC闪存可以在同等的面积上,存储更多的数据。拥有成本更低、容量更大、高密更高等特点,适合于读取密集型应用。

四种类型的NAND闪存颗粒性能各有不同。SLC单位容量的成本相对于其他类型NAND 闪存颗粒成本更高,但其数据保留时间更长、读取速度更快;QLC拥有更大的容量和更低的成本,但由于其可靠性低、寿命短等缺点,仍有待后续发展。目前主流的解决方案为MLC与TLC。

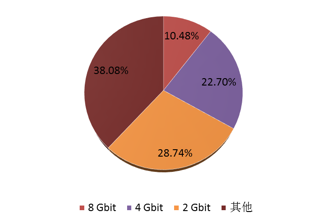

SLC(Single-Level Cell, SLC )NAND是原始的NAND架构。其更高的耐用性(vs.MLC)使其非常适合各种消费和工业应用,其具有较长的使用寿命。低密度SLC是指(<16-Gbit)SLC NAND闪存。

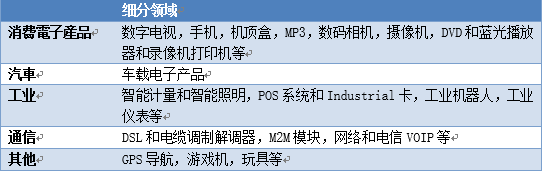

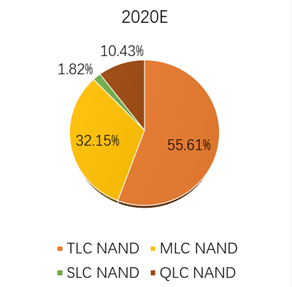

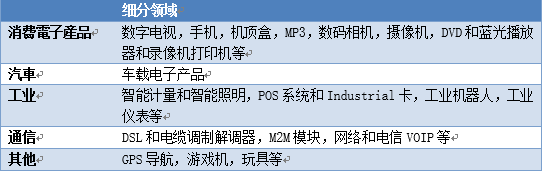

研究统计范围包括8 Gbit、4Gbit、2Gbit以及其他小于16Gbit的SLC NAND闪存,产品应用于消费电子产品、物联网、汽车、工业、通信和其他相关行业。

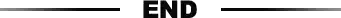

目前市场上应用最广泛的是TLC NAND, QLC作为新兴产品将在未来几年快速占领市场,SLC NAND的市场份额会进一步缩小。

目前市场上应用最广泛的是TLC NAND, QLC作为新兴产品将在未来几年快速占领市场,SLC NAND的市场份额会进一步缩小。

虽然2019年存储市场经历了贸易战,出现了需求趋缓、价格下跌、库存压力等情况,但市场需求一直在,产品技术也不断提高。中国闪存网统计,2019年NAND闪存颗粒存储密度将达到3050亿GB当量,较2018年增长35%。

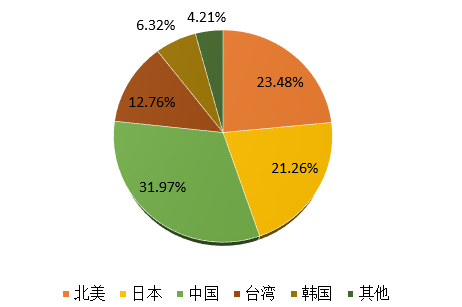

中国市场低密度SLC NAND闪存主要出口目的地为亚洲地区。中国市场未来发展的有利因素、不利因素分析

虽然2019年存储市场经历了贸易战,出现了需求趋缓、价格下跌、库存压力等情况,但市场需求一直在,产品技术也不断提高。中国闪存网统计,2019年NAND闪存颗粒存储密度将达到3050亿GB当量,较2018年增长35%。

中国市场低密度SLC NAND闪存主要出口目的地为亚洲地区。中国市场未来发展的有利因素、不利因素分析

随着信息技术的三波创新革命,以移动互联网、大数据、云计算和物联网为代表的新一代信息技术发展正在推动信息产业转型升级,对海量数据的处理、存储提出了越来越高的要求。NAND Flash 具有更大的存储容量、更高的擦写速度和更长的寿命,是实现海量存储的核心,已经成为大容量存储的主要选择。

当前阶段,NAND Flash 市场的发展主要受到智能手机和平板电脑需求的驱动。相对于机械硬盘等传统存储介质,采用NAND Flash 芯片的SD 卡、固态硬盘等存储装置没有机械结构,无噪音、寿命长、功耗低、可靠性高、体积小、读写速度快、工作温度范围广,是未来大容量存储的发展方向。随着大数据时代的到来,NAND Flash 芯片将在未来得到巨大发展。

2、本土市场优势

经过30 余年的发展,我国本土电子产业成长迅速,已成为电子产品生产制造大国,该产业的迅速发展为本土芯片设计企业提供了重要的竞争优势。相对于海外竞争对手,中国企业一方面更加贴近、了解本土市场,能够快速响应客户需求,予以充分的服务支持,可以稳步占据供应链的关键位置;另一方面,中国企业与本土电子产品制造企业在企业文化、市场理念和售后服务等方面更能相互认同,业务合作通畅、高效,形成了密切的且相互依存的产业生态链。

3、政策性壁垒不明显

芯片设计行业本身高度市场化,闪存芯片作为通用芯片,面临着充分竞争的市场,不存在政策性壁垒。

目前,闪存芯片设计行业技术进步快、市场竞争激烈,中国企业一方面面临国际知名厂商的竞争,如美国美光科技和飞索半导体、台湾旺宏和华邦等,上述著名厂商在该行业经营多年,在资金实力、技术储备、渠道及品牌等方面都具有明显的竞争优势,另一方面,中国企业还面临新进入者可能采用的低价格竞争,如果不能建立有效的策略,保持和增强自身的动态竞争能力,则将会对中国企业经营业绩产生不利影响。除国际市场外,国内市场也存在众多相关企业,华润上华、联华电子、和舰科技、华力微电子等厂商也为企业在中国市场的发展带来了更大的竞争。

2、受技术及下游产业影响较大

闪存芯片设计行业处于电子产品产业链的中上游,其行业利润水平变动整体上与下游终端电子产品行业的景气状况相关。此外,行业利润率水平与其创新能力也息息相关,电子产品更新换代很快,总体呈现落后技术产品利润水平降低、先进技术产品利润水平升高的变动趋势。因此,产品技术更新速度与下游产业对NAND Flash芯片市场影响较大,容易出现较大的产业波动。

3、存在行业壁垒

(1)技术壁垒

合格的闪存产品不仅需要在体积、容量、读写速度等性能指标满足市场要求,对于通用型闪存而言,还需要能适用于市场上种类繁多的各种电子系统。这要求相应的闪存设计公司具备从芯片、应用电路到系统平台等全方位的技术储备,这些都要求设计公司有深厚的技术积累和行业经验,对后进者而言,这种积累和经验构成壁垒。

(2)产业整合壁垒

对于闪存芯片设计企业而言,打通从晶圆厂、封装厂、测试厂、整机制造商等上下游产业链,获得整合能力,是其获得发展的前提。在上游,业内高端工艺的晶圆生产线较为稀缺,为确保产品质量、控制成本和稳定的产能供应,闪存芯片设计企业需要与其主要的晶圆厂、封装及测试厂商建立紧密的合作关系。

在下游,为确保产品能顺利推向市场,需要已有客户的支持,也需要不断地拓展新客户和新渠道,积累品牌知名度。对后进者而言,市场先入者已建立的、稳定运营的产业生态链构成其进入壁垒。

(3)客户壁垒

闪存芯片的可靠性和稳定性对电子产品安全性而言意义重大。因此,下游客户对上游芯片供应商的选择极为谨慎。客户若要大批量采购,势必对市场上符合基本要求、口碑较好的多款闪存芯片进行可靠性、稳定性、兼容性等验证,从中挑选出合适的芯片方案。

因验证时间长,客户一旦选定芯片方案,通常不会轻易对闪存芯片等核心器件进行更换。因此,在某一细分领域,一旦某一款芯片或者某几款芯片获得了客户认可,形成了良好的市场口碑,将对后进者形成壁垒。

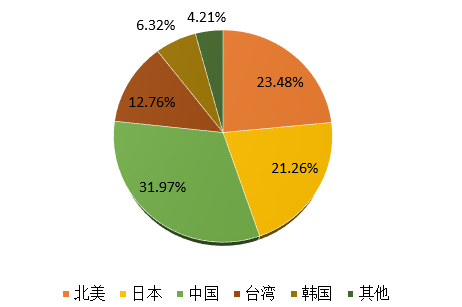

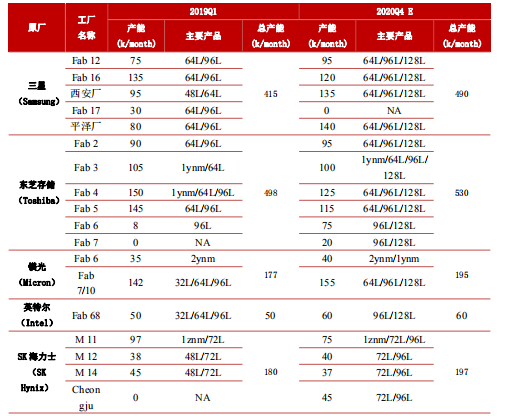

国际原厂引领3D NAND 技术发展。在 NAND Flash 市场中,三星、东芝存储、镁光、SK 海力士、西部数据、英特尔这六家原厂长期垄断着全球 99%以上的份额。此外,国际原 厂持续引领着 3D NAND 技术研发,形成了较为厚实的技术壁垒。但各原厂在设计方案上 的差别将会对其产出产生形成一定影响。

根据 64 层 3D NAND 产品相关情况,在已量产 512GB 产品中三星、东芝存储和镁光在同等容量下,其单 Die 面积也有所不同,三家原 厂单 Die 尺寸大小分别为 128.5mm²、132mm²、和 110.5mm²。在相同情况下,基于单 Die 尺寸的优势,镁光将获得更大的产能。

目前,无论是在已量产3D NAND 产品,还是相关技术储备,国际原厂引领 3D NAND 技术发展。在产品方面,虽然部分领先厂商已经量产 128 层产品,但 96 层产品在 2020 年依然是主流产品。

2020年11月12日,美光宣布已批量出货全球首款176层3D NAND闪存,一举刷新行业纪录,实现闪存产品密度和性能上的重大提升。美光全新的 176 层工艺与先进架构共同促成了此项重大突破,使数据中心、智能边缘平台和移动设备等一系列存储应用得以受益,实现性能上的巨大提升。

该款176 层 NAND 产品采用美光第五代 3D NAND 技术和第二代替换栅极架构,是市场上最先进的 NAND技术节点。与美光的上一代大容量 3D NAND 产品相比,176 层 NAND 将数据读取和写入延迟缩短了35%以上,极大地提高了应用的性能。美光的 176 层 NAND 采用紧凑型设计,裸片尺寸比市场最接近同类产品缩小近 30%,是满足小尺寸应用需求的理想解决方案。

有关NAND深入技术内容请参阅“3D NAND 国产替代深度报告”,报告内容如下,下载链接:3D NAND 国产替代深度报告

1、行业深度报告:GPU研究框架

2、信创产业研究框架

3、ARM行业研究框架

4、CPU研究框架

5、国产CPU研究框架

6、行业深度报告:GPU研究框架

1、2020信创发展研究报告

2、中国信创产业发展白皮书(2021)

3、信创研究框架

4、云计算行业:新基建和信创云计算进阶

5、深度研究:云计算与信创产业持续快速发展

6、深度:信创产业系列专题(总篇)

7、计算机行业研究:信创和鲲鹏计算产业链

免责申明:本号聚焦相关技术分享,内容观点不代表本号立场,可追溯内容均注明来源,发布文章若存在版权等问题,请留言联系删除,谢谢。

电子书<服务器基础知识全解(终极版)>更新完毕,知识点深度讲解,提供182页完整版下载。

获取方式:点击“阅读原文”即可查看PPT可编辑版本和PDF阅读版本详情。

温馨提示:

请搜索“AI_Architect”或“扫码”关注公众号实时掌握深度技术分享,点击“阅读原文”获取更多原创技术干货。