国芯网[原:中国半导体论坛] 振兴国产半导体产业!

不拘中国、放眼世界!关注世界半导体论坛↓↓↓

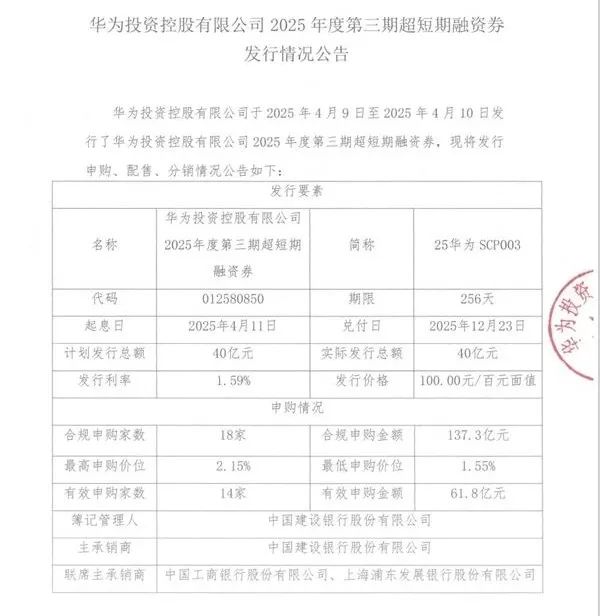

4月15日消息,华为宣布完成今年第三期超短期融资券的发行工作,发行总额达到40亿元,这是华为近一个月内第三次发债融资,三次融资额已达到120亿元!

据上海清算所公告,华为投资控股有限公司发行的2025年度第三期超短期融资券于4月11日完成登记,合规申购18家,合规申购金额137.3亿元,最高申购价位为利率2.15%,最低申购价位为利率1.55%,最终有效申购14家,有效申购金额61.8亿元。最终,此次债券利率定为1.59%。

第一期发行简称为“25华为SCP001”,代码为“012580699”,期限设定为270天,起息日为2025年3月20日,兑付日定于2025年12月15日。发行利率为1.7600%,发行价格为100.00元/百元面值。

第二期发行简称为“25华为SCP002”,代码为“012580748”,期限设定为268天,起息日为2025年3月26日,兑付日则定于2025年12月19日。发行利率为1.70%,发行价格为100.00元/百元面值。

据了解,超短期融资券是中国非金融企业在银行间债券市场发行的无担保短期债务工具,期限通常为270天以内(含),属于《银行间债券市场非金融企业债务融资工具管理办法》规范范畴。

其发行需经中国银行间市场交易商协会注册,资金用途以补充流动资金为主,主要面向信用评级AA+及以上的央企、地方国企或上市公司。

常见期限为7天、14天、21天、1个月、2个月、3个月,最长不超过270天。利率由市场定价,通常低于同期银行贷款基准利率,且无承销费外的隐性成本。

***************END***************

半导体公众号推荐

加群步骤:

第一步:扫描下方二维码,关注国芯网微信公众号。

第二步:在公众号里面回复“加群”,按照提示操作即可。

爆料|投稿|合作|社群

文章内容整理自网络,如有侵权请联系沟通

投稿或商务合作请联系iccountry

有偿新闻爆料请添加微信

iccountry