作者 | Akim Guerreiro

编译 | 华尔街大事件

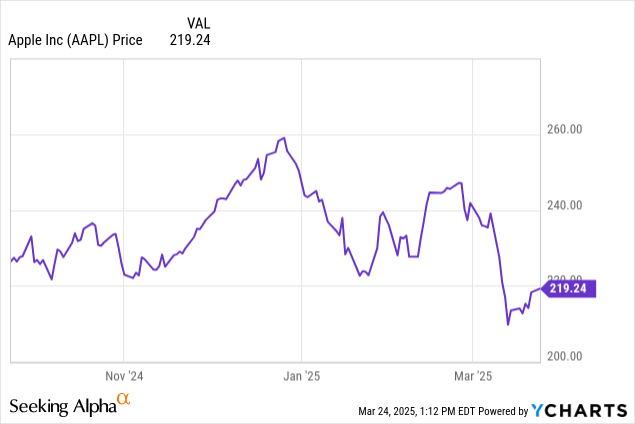

苹果公司 ( NASDAQ: AAPL ) 是一只 MAG-7 股票,其交易价格与成长股相似,但增长率却很低。其溢价估值是不合理的,在过去 12 个月的人工智能热潮中,股价上涨了。该股今年迄今下跌了 12%,表现远逊于标准普尔 500 指数,

在 2021-2024 年的 4 年期间,该股不合理地上涨了 50% 以上,而收入仅增长了 10%,因此需要进行大幅调整。更高的负债/现金比率、长期极低的增长、超高估值和极低的股息收益率,再加上业务挑战和即将到来的逆风,使得该股成为强力卖出股票。

当“奥马哈先知”有所作为时,值得关注。自 1970 年以来担任伯克希尔哈撒韦公司首席执行官的沃伦·巴菲特 (Warren Buffett)大幅减持了苹果股票(这些股票曾占伯克希尔投资组合的 50% 左右)。巴菲特将该公司持有的苹果股份减少了三分之二,降至 3 亿股。该公司面临的挑战是真实存在的,而且该公司似乎陷入了低增长的困境。

首先,Apple TV 存在一个严重的问题:苹果的流媒体服务 Apple TV+拥有接近 4500 万订阅用户,但尽管订阅用户群庞大,苹果每年仍在该业务上花费约 10 亿美元,而且短期内看不到盈利的迹象。自 2019 年以来,苹果每年在内容上花费约 50 亿美元,最近将其削减至约 45 亿美元,但尽管削减了开支,每年仍在花费 10 亿美元。他们无法进一步削减成本,因为这将严重影响内容并减少订阅用户群。流媒体是一项复杂的业务,对于像奈飞这样完全专注于单一细分市场的公司来说是实现盈利的最佳商业模式。原因是订阅用户和内容的数量都足够大,可以达到规模经济。而这是苹果不愿意做的事情(指投资削减),也是由于其业务多元化而无法做到的。

其次,苹果也存在 Siri 问题:苹果内部负责 Siri 部门的高管 Robby Walker 称,Siri 改进版的延迟“令人不快”,该公司还补充道:“实现这些功能需要的时间比我们预想的要长,我们原本预计明年就会推出这些功能”。苹果对高管进行了改组,希望能够挽救局面,最终Robby Walker 被免去了 Siri 的职务,机器学习和人工智能战略高级副总裁 John Giannandrea 也同样被免职。

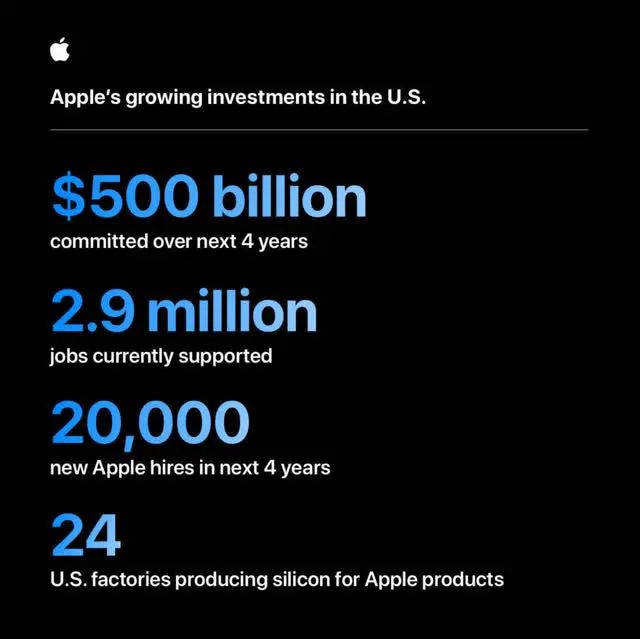

第三,苹果最近的投资让我深感不安,市场也对这一消息做出了负面反应。苹果计划在未来四年内在美国投资 5000 亿美元,消息一出,股价下跌了 1.3%。这笔巨额投资并非针对任何特定的增长催化剂,或者至少除了“苹果智能”、Apple TV+(迄今为止未能盈利)和“直接就业”(增加员工人数)之外,没有准确描述这些催化剂。该公司计划再招聘 20,000 名员工,这导致投资者总是担心官僚主义可能加剧,创新减少。要投资的资本可能会给自由现金流带来巨大压力,并最终影响资产负债表。更多的员工和更多的公司层级会增加扼杀计划和创新的风险。没有一个具体目标的巨额支出可能是管理层没有想法的表现。3 月 24日,苹果宣布在华设立新的清洁能源基金,并承诺投资 9,900 万美元,这些支出在分析师看来与苹果的核心业务无关:这只会分散该公司的注意力,而该公司本应提高销售额。

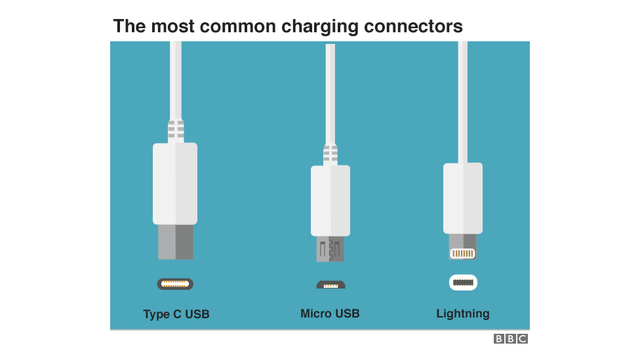

除了内部业务挑战之外,还有一些外部因素和事件代表着强劲的阻力,将进一步给营收增长带来压力。第一个是监管。事实上,在苹果最近的诉讼上诉失败后,德国显然决心打破苹果在其市场的主导地位。德国联邦法院启动了一项监管程序,将在德国对苹果实施更严格的控制,这可能会导致德国乃至欧盟出现一系列监管坏消息。在欧盟,新法规(如通用 USB-C 端口充电法)已经增加了苹果配件销售额下滑的风险,而这些配件占苹果总收入的 9.5%。

另一个强大的阻力是在华市场消费者的疲软:在华市场的销售额正在暴跌。iPhone 销量在2024年第四季度下降了 18.2%,苹果不得不对部分产品打出高达 500 元的折扣,这可能会严重影响苹果的高端品牌形象。目前还不清楚特朗普的关税将如何影响该公司及其在华的业务,但苹果可能是首批受到影响的公司之一。

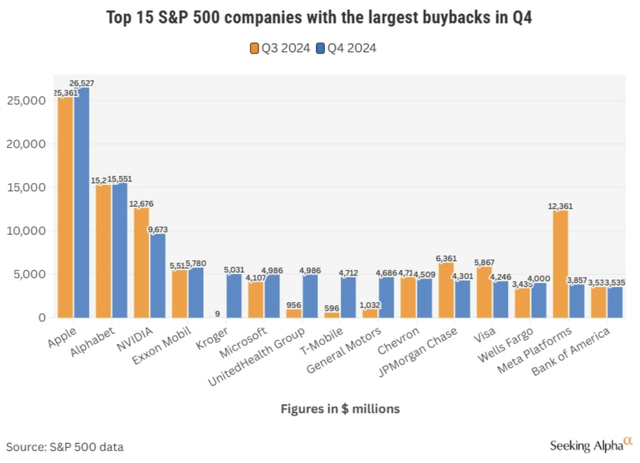

首席财务官凯文·帕雷克在截至 2025 年 12 月的 2025 财年第一季度 (日历年第四季度) 宣布,苹果“创纪录的收入和强劲的营业利润率推动每股收益创下两位数增长的历史新高,并允许向股东返还超过 300 亿美元”。但还有另一种观点:虽然收入确实创下了 1243 亿美元的纪录,但增长率仅为个位数。每股收益也创下了 2.40 美元的纪录,但重点显然是在“S”上:由于回购导致股票减少,每股收益自动增加。事实上,稀释每股收益同比下降 2.17%,而作为增长可靠指标的净收入在截至 2024 年 12 月的 12 个月中实际上同比下降了 4%。

苹果的股息收益率很低(远期收益率约为 0.5%),但其股票回购规模巨大且不断增长。这不一定是好消息。事实上,增长正在下降,总现金从 2024 年 9 月的 652 亿美元急剧下降到 2024 年 12 月的 538 亿美元。这一轨迹更加令人担忧,因为五年前,即 2019 年 9 月,现金储备达到 1005 亿美元,这意味着现金水平几乎减少了一半(准确地说是 -46.5%)。在同一时期,总债务从 1080 亿美元增加到 968 亿美元,仅下降了 10.4%。

苹果的利润率仍然很高,但如果资本和新增员工人数无法带来利润,并且无法推动销量大幅增长,那么苹果在 5000 亿美元投资中新增 20,000 名员工可能会对其产生影响。高利润率被低增长甚至零增长所抵消,无法证明高估值的合理性。

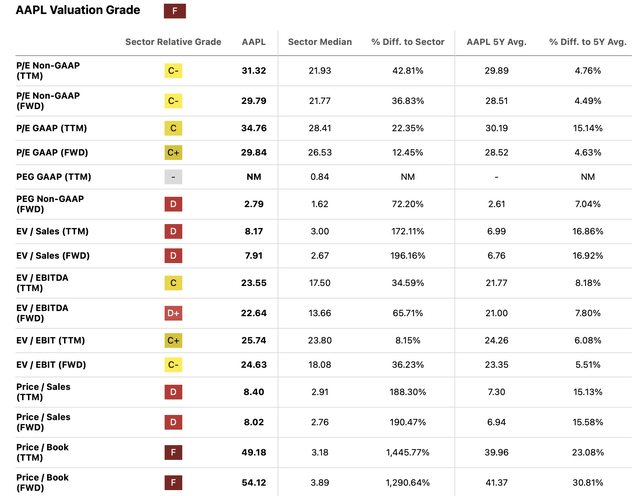

苹果的市盈率 GAAP 在 TTM 基础上达到 34 倍,FWD 达到 30 倍,而市净率约为 50 倍,显示出估值、收益和账面价值之间的脱节。从市盈率角度来看,该股的估值与亚马逊公司 ( AMZN ) 相当(亚马逊的市净率为 7 倍),但亚马逊的收入以两位数的增长率增长(+11%),稀释每股收益几乎翻了一番(+90%),预计未来 3-5 年每股收益将继续以 20% 以上的速度增长。其他 Mag-7 股票的情况也类似,它们的价格也很昂贵(相对于标准普尔 500 指数的 26 倍市盈率),但它们无一例外都拥有更高的增长率。苹果必须迅速提高其增长率,而过去五年它都没有做到这一点,而且考虑到我所讨论的不利因素,我认为未来几年也不会发生这种情况。因此,该股即将迎来大幅回调。

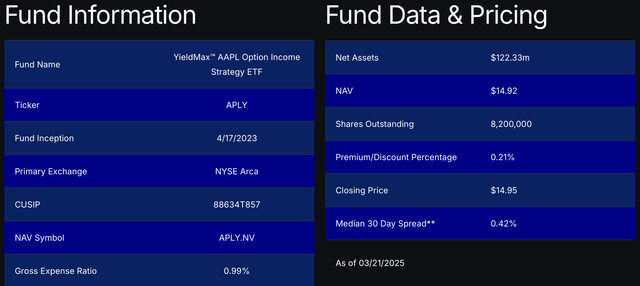

ETF YieldMax AAPL 期权收入策略 ETF ( APLY )是获得苹果敞口的良好替代方案,甚至可以起到对冲作用。APLY 使用备兑看涨期权策略,不直接投资股票。ETF 将根据苹果的股票价格回报买卖看涨期权和看跌期权合约的组合。

APLY 出售这些看涨期权,使购买者有权以特定价格购买。APLY 以溢价出售它们,并将其返还给投资者。目前,ETF 的 30 天 SEC 收益率为 3.15%,相当于年化分配率超过 26%。

如果 AAPL 的价格快速上涨,APLY 将表现不佳,因为其潜在回报受到期权执行价格的限制。如果苹果下跌,APLY 的收益率将抵消跌幅,ETF 的表现将优于股票。如果苹果横盘整理或价值缓慢上涨,APLY 仍将表现出色。该 ETF 相当新(2023 年 4 月),因此上述价格走势并非一成不变,而是基于理论基础。该 ETF 相当昂贵,收益率为 0.99%,规模相对较小,净资产为 1.2233 亿美元。不过,这只 ETF 可能成为希望抛售股票的苹果股东的绝佳对冲或替代品。

预计该股未来几个月不会出现强劲反弹,而且考虑到 ETF 支付的收益率颇具吸引力,这可能是一个有趣的选择。

事实是,苹果有着重塑自我、凤凰涅槃重生的历史。虽然在苹果每一次重大创新之前都是如此,但在未来几个月或几个季度内不会发生这种情况。逆风太大,管理层的干扰太令人困惑,以至于公司无法重回高增长轨道。亚马逊等其他股票的增长路径更确定,估值也差不多。不过,一旦苹果宣布“下一件大事”,分析师就会相应更新这一评级。与此同时,机会成本实在太大。

过去几年,该公司的债务相对于现金而言越来越多,处于低增长甚至零增长的境地,管理层继续在短期内关注每股收益,进行不可持续的股票回购。多重阻力、业务导向干扰和人员过剩风险导致溢价估值过高且不合理。低股息收益率加上更好的替代品(亚马逊或 APLY)导致股东持有股票的时间更长,面临巨大的机会成本风险。

【如需和我们交流可后台回复“进群”加社群】