“ 该公司有两个主要的增长动力。 ”

作者 | Nelson Alves

编译 | 华尔街大事件

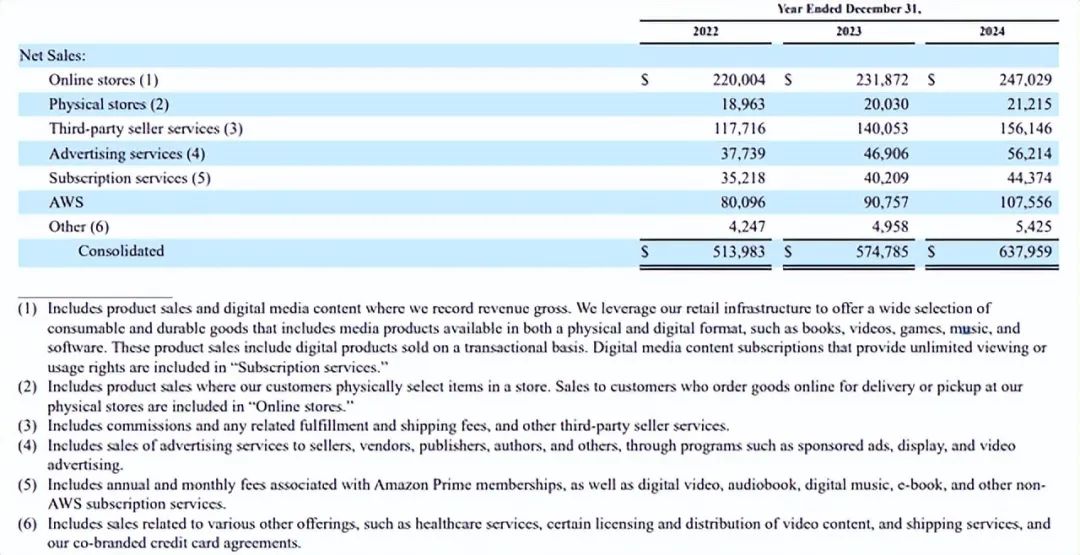

亚马逊 ( NASDAQ: AMZN )的零售业务大幅放缓,广告收入和 AWS 现在正在推动增长。

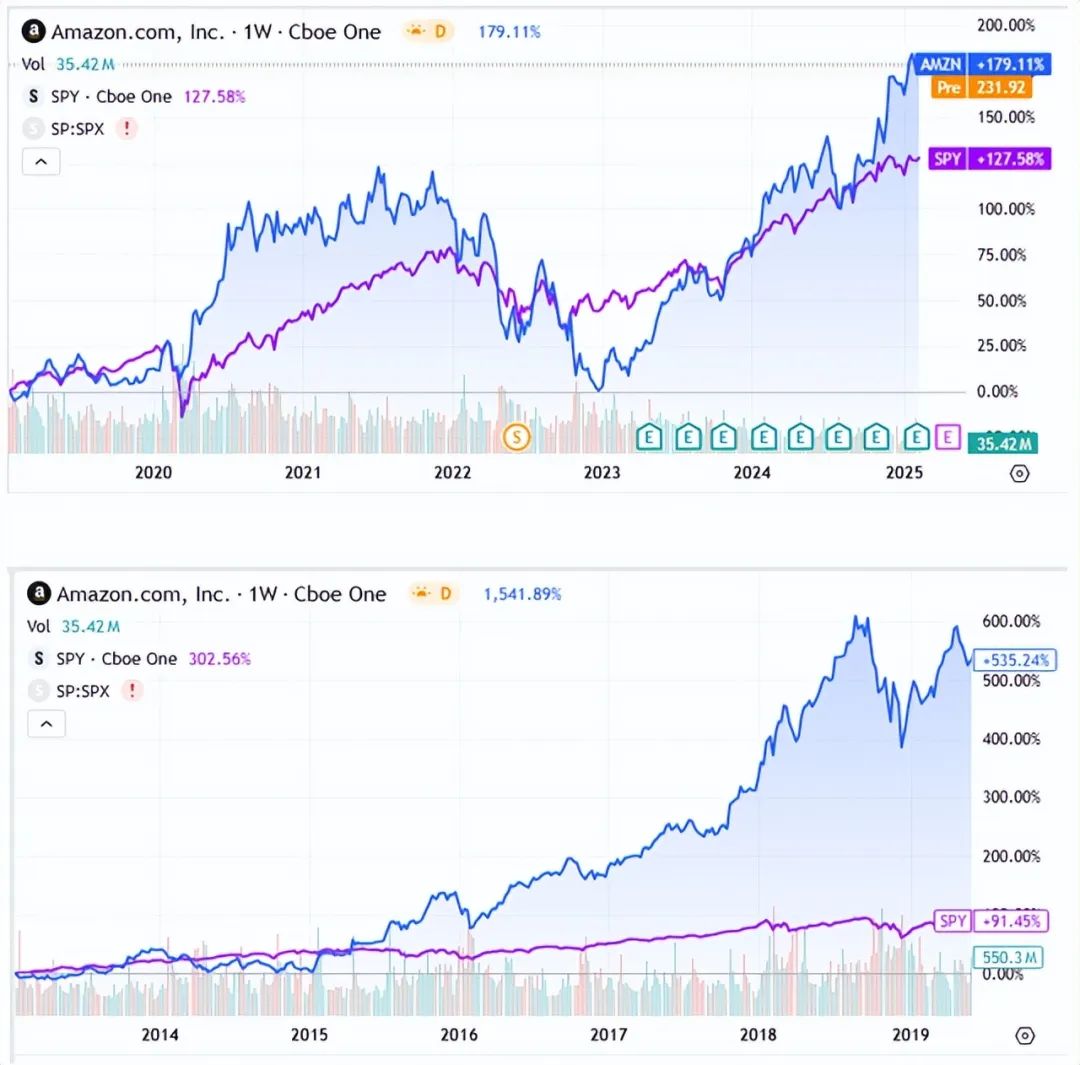

该公司在 2019 年至 2025 年期间的表现确实优于标准普尔 500 指数,但幅度小于 2013 年至 2019 年期间的表现。

然而,过去 6 年发生了许多变化,回顾最近的收益,可以发现该公司可能即将受益于两大趋势:广告收入和人工智能数据中心繁荣,同时还可以利用机器人技术来扩大零售利润。

与大多数 Mag7 公司一样,亚马逊也在大力押注人工智能。即使面临供应链问题,AWS 的人工智能收入仍在不断攀升,该公司也在加大内部芯片研发力度。Trainium 2已经问世,Trainium 3 正在筹备中。

与此同时,亚马逊看到了来自主要人工智能参与者的需求。Anthropic 等公司正在使用 AWS 训练他们的最新模型,并依赖亚马逊的定制芯片。与此同时,亚马逊 Bedrock 和 SageMaker 等服务不断扩大其人工智能模型阵容,整合了 DeepSeek、Llama 和 Claude 等公司。这一策略很熟悉,减少了对英伟达的依赖,并将更多的技术堆栈引入内部。这是 Meta 一直在使用的相同策略。广告和 Prime 订阅也被证明是强大的利润驱动力。

物流是另一个出现重大升级的领域。当日送达速度正在加快,目前每年包裹数量已超过 90 亿件。其入站网络的重新设计使库存布局较上年同期提高了 40%,仓库自动化程度的提高也降低了成本。随着时间的推移,这些举措应该有助于提高利润率。

尽管如此,亚马逊也未能幸免于成长的烦恼。AWS 的 AI 扩张遇到了供应限制,芯片短缺,无论是英伟达的还是亚马逊自己的。电力限制也是一个问题,减缓了数据中心的增长。

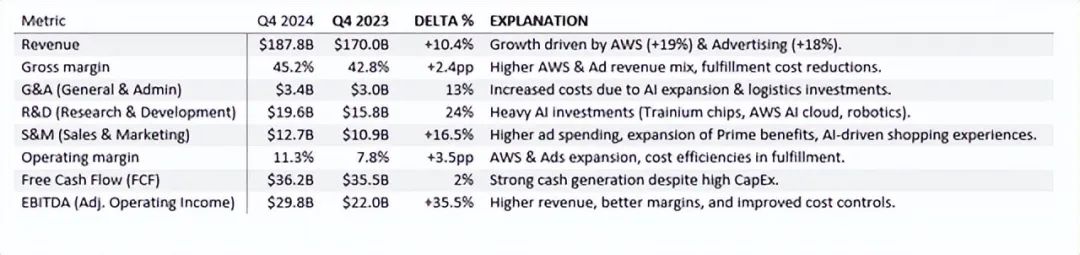

让我们看看这如何反映在营收和利润上。在亚马逊2024 年第四季度的财报电话会议上,管理团队透露,收入较去年同期增长了 10%(2024 年第四季度为 1878 亿美元)。北美仍然是最大的推动力,收入 1156 亿美元(同比增长 10%),而国际销售额达到 434 亿美元。AWS 增长 19% 至 288 亿美元,由于该部门的增长和盈利能力,仍然是公司最重要的部门。

亚马逊的广告业务在第四季度带来了 173 亿美元的收入,比去年增长了 18%。该公司的广告收入在短短四年内增长了一倍多。从收入数据来看,可以清楚地看到与人工智能相关的云需求和广告业务是未来的增长动力。

从盈利能力方面来看,这是一个创纪录的季度。营业收入增长 61% 至 212 亿美元。AWS 在其中发挥了巨大作用,贡献了 106 亿美元的营业收入,比去年增加了 35 亿美元。利润率全面提高,北美地区攀升至 8%(同比增长 1.9 个百分点),国际地区达到 3%(同比增长 4.0 个百分点),AWS 保持了 37%(同比增长 2.0 个百分点)的稳定水平。现金流也表现良好。调整后的自由现金流为 362 亿美元,比去年增加了 7 亿美元。资本支出偏高,第四季度支出达到 263 亿美元,预计 2025 年全年资本支出将达到 1000 亿美元左右。

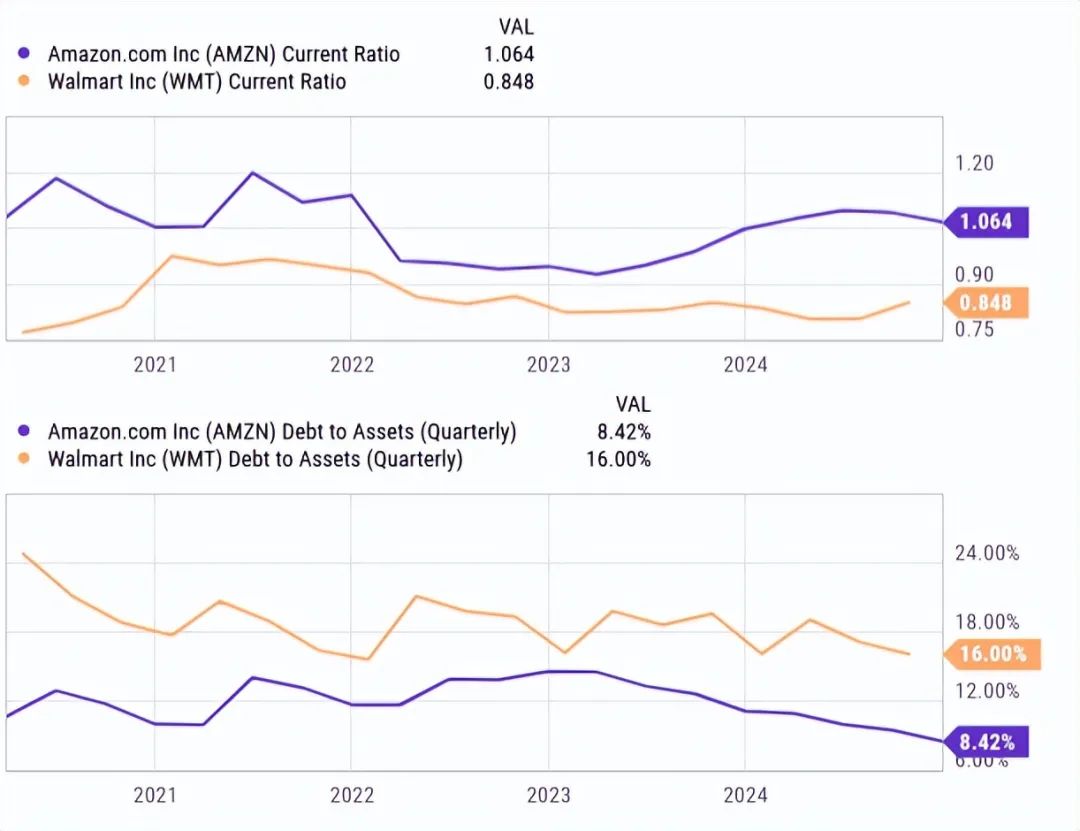

资产负债表方面,公司保持充足的流动性和较低的负债状况,流动比率略高于1,资产负债率低于10%。

展望未来,亚马逊预计 2025 年第一季度营收将在 1510 亿美元至 1555 亿美元之间,营业收入预计在 140 亿美元至 180 亿美元之间。

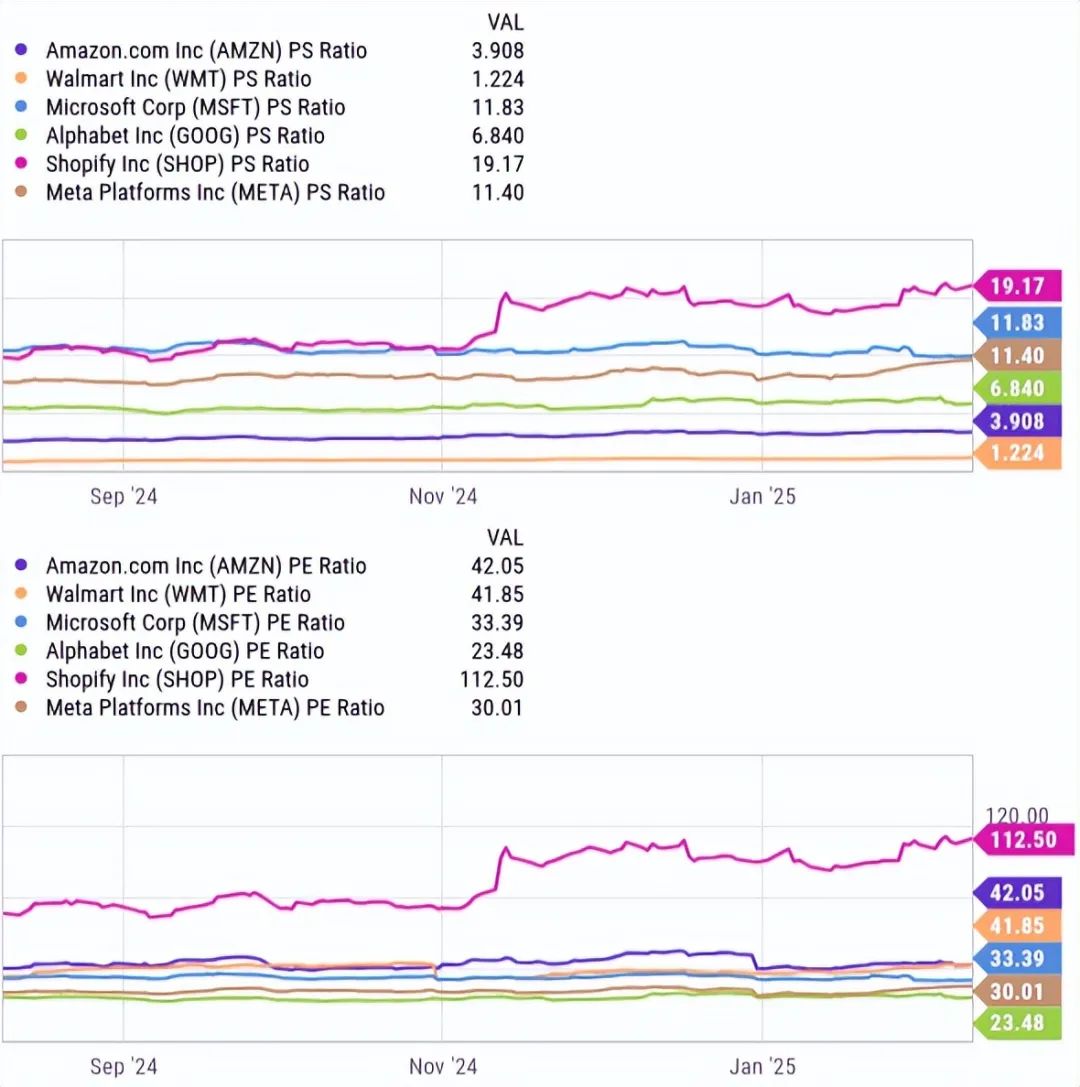

亚马逊是一家奇特的公司,它既有低利润的零售业务,又有高利润的云/人工智能业务。因此,为了确定公司的估值,我们需要一个涵盖这两个领域的同行组合。为此,分析师将考虑电子商务领域的 Shopify、零售领域的沃尔玛、云/人工智能领域的微软、Meta 和谷歌。

亚马逊的销售倍数高于沃尔玛,但低于所有其他同行。这是有道理的,因为零售部门的倍数不应该与云部门相同。然而,当查看收益倍数时,我们可以看到该公司的倍数实际上高于谷歌、微软或 Meta。亚马逊的市盈率很可能已经反映了利润率比纯软件同行增长更快的情况。

回顾最近的趋势和结果,亚马逊网络服务 (AWS) 继续成为主要的增长动力,年化收入目前为 1150 亿美元,同比增长 19%。一个值得注意的亮点是与人工智能相关的云需求激增,这发挥了重要作用,AWS 实现了三位数的增长。

AWS 的盈利能力依然强劲,营业利润率约为 37%,尽管亚马逊在人工智能方面的积极投资在短期内给盈利带来了一些压力。乐观的观点是,随着时间的推移,随着 AWS 的定制芯片 Trainium 和 Inferentia 有助于降低成本,这种情况应该会有所缓解。鉴于 AWS 已经贡献了亚马逊约 60% 的营业利润,如果该业务继续以目前的速度扩张,到 2028 年,收入可能达到 2000 亿美元,一旦人工智能投资开始带来回报,利润率可能会回升至 40% 以上。

然而,还有另一个有趣的增长引擎。亚马逊的广告业务是一个高增长、高利润的机会。该部门已经产生了业绩,第四季度收入为 173 亿美元,比上年增长 18%。这使得其年化广告收入达到 690 亿美元左右。与亚马逊的零售业务不同,广告的利润率非常高,通常在 50% 到 70% 之间。人工智能正在进一步提高广告效果,更智能的定位和个性化可以提高转化率。鉴于其快速的增长和盈利能力,亚马逊的广告业务到 2026 年可能会突破 1000 亿美元大关,并最终可能成为该公司仅次于 AWS 的第二大利润贡献者。

在利润方面,自动化很可能成为最有可能提高公司效率和提高利润率的领域。亚马逊正在加倍投入机器人技术用于仓库运营。据该公司称,正在测试新机器人技术的什里夫波特配送中心在成本节约方面表现出显著的改善。鉴于零售业的低利润率,削减配送成本可能会对该部门的业绩产生巨大影响。劳动力成本和供应链中断一直是困扰亚马逊的难题,而自动化可以在这方面大有帮助。

亚马逊的人工智能和云扩张并非没有问题,供应链问题被证明是一个真正的难题。人工智能芯片短缺,尤其是英伟达和亚马逊自己的 Trainium,正在减缓 AWS 的扩展能力。此外还有电力供应限制。

竞争是另一个升温的因素。微软毫不退缩,向 Azure 投入资源并加强与 OpenAI 的合作。与此同时,谷歌云正在推动自己的 AI 基础设施,推出其最新模型。

这些巨头之间争夺计算能力的竞争使得空间成本越来越高。亚马逊计划明年在资本支出上投入 1000 亿美元。虽然这些投资对于保持领先地位是必不可少的,但如果采用率增长率放缓,这些巨额的前期成本可能会对 AWS 的利润率造成压力。

在广告领域,美国和欧洲的监管机构都在审查该公司的广告模式。此外,日益严格的隐私法规可能会对亚马逊的广告策略造成进一步的打击。如果类似苹果反追踪政策的限制限制了亚马逊利用第一方数据的能力,其广告效果可能会下降。

与此同时,谷歌和 Meta 并没有停滞不前。谷歌正在大力进军人工智能搜索和广告领域。与此同时,Meta 继续完善 Facebook 和 Instagram 上的广告定位,让亚马逊更难抢走广告商。

亚马逊正在摸索的另一个领域是自动化。该公司正在大力投资人工智能驱动的配送中心,但这些项目仍处于早期阶段。而劳工问题仍然是一个不确定因素。仓库工人的工会化努力正在取得进展,如果亚马逊最终面临更高的劳动力成本,这可能会侵蚀自动化带来的效率。

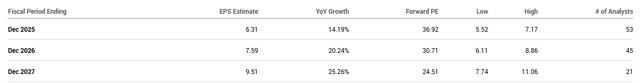

该公司有两个主要的增长动力:广告收入和与人工智能相关的云需求。除此之外,零售业也是利润率扩张的重要催化剂,什里夫波特工厂就是明证。分析师似乎也同意这一点,未来几年每股收益的预期增长速度快于收入。

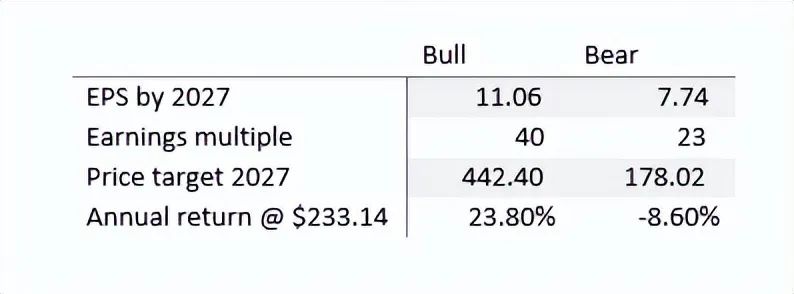

总而言之,我们现在可以构建一个牛市和熊市情景,试图捕捉这些动态。考虑 2027 年的高估值和低估值,同时在牛市情景中应用 40 倍倍数(当前倍数),在熊市情景中应用 23 倍倍数(同类情景中的最低倍数)。

结果表明,不对称风险/回报主张有利于多头。该公司现在值得买入评级,但投资者应密切跟踪 AWS 利润率以评估资本支出效率,同时关注零售利润率的扩大以验证机器人技术论点。

【如需和我们交流可后台回复“进群”加社群】