芝能汽车出品

芝能汽车出品

2024年,欧盟新车注册量小幅增长0.8%,达到约1060万辆,欧盟+英国+北欧国家的销量为1296.4万台,同比增长0.9%,整个欧洲市场表现呈现显著分化,西班牙实现7.1%的强劲增长,而德国、法国和意大利均出现不同程度的下滑。

新能源汽车领域,电池电动车(BEV)市场份额增长至13.6%,超越柴油车,但全年销量下降5.9%,混合动力车型(HEV)和插电式混合动力车型(PHEV)表现分化,前者市场份额达到30.9%,后者全年销量下降6.8%。

我们将从销量、动力总成分布及竞争格局等方面解读2024年欧洲汽车市场的发展趋势。

Part 1

销量概况与动力总成分布

欧洲汽车销量总量概览

● 2024年,欧洲汽车市场以微弱的0.8%增长收官,五个超过百万的市场包括:

◎ 德国新车销量 281.73 万辆,同比下降 0.96%;

◎ 英国 195.28 万辆,同比增长 2.61%;

◎ 法国 171.84 万辆,同比下降 3.17%;

◎ 意大利 155.92 万辆,同比下降 0.51%;

◎ 西班牙 101.69 万辆,同比增长 7.11%;

● 其他国家汽车销量:

◎ 波兰 55.16 万辆,同比增长 16.13%;

◎ 比利时 44.83 万辆,同比下降 5.96%;

◎ 荷兰 38.12 万辆,同比增长 3.14%;

◎ 瑞典 26.96 万辆,同比下降 6.97%;

◎ 奥地利 25.38 万辆,同比增长 6.10%;

◎ 瑞士 23.95 万辆,同比下降 5.04%;

◎ 捷克 23.16 万辆,同比增长 4.61%;

◎ 葡萄牙 20.97 万辆,同比增长 5.06%;

◎ 其他国家共计 131.37 万辆,同比增长 2.21% 。

动力总成分布:电气化稳步推进,传统动力退缩

● 纯电动汽车:全年市场份额达到13.6%,超越柴油车的11.9%,成为第三大主流选择,

◎ 欧盟销量 144.79 万辆,同比降 5.86%;

◎ 欧盟、欧洲自由贸易联盟与英国合计销量 199.31 万辆,同比降 1.28%。

明显看得出来,德国和法国的BEV市场下滑显著,欧洲消费者对电动车接受度的分化以及补贴政策调整的影响。

◎ 2024 年,英国新车销量 38.2 万辆,同比增 21.39%;

◎ 德国 38.06 万辆,同比降 27.39% ;

◎ 法国 29.06 万辆,同比降 2.55%;

◎ 荷兰 13.22 万辆,同比增 15.96%;

◎ 比利时 12.77 万辆,同比增 36.87%;

◎ 挪威 11.44 万辆,同比增 9.37%;

其他不超过10万台的国家包括:

◎ 瑞典 9.43 万辆,同比降 15.95%;

◎ 丹麦 8.92 万辆,同比增 42.26%;

◎ 意大利 6.56 万辆,同比降 1.06%;

◎ 西班牙 5.74 万辆,同比增 11.24%;

◎ 其他国家共计 25.93 万辆,同比降 6.39%。

● 插电式混合动力电动车(PHEV):PHEV欧盟总销量 75.89 万辆,较 2023 年下降 6.80%;欧盟、欧洲自由贸易联盟与英国总销量 95.21 万辆,较 2023 年下降 3.90%,全年市场份额维持在8.3%,整体市场还是比较稳定的。

◎ 2024 年,德国销量为 19.19 万辆,较 2023 年的 17.57 万辆增长 9.22%;

◎ 英国销量 16.72 万辆,相比 2023 年的 14.13 万辆增长 18.33%;

◎ 法国销量 14.64 万辆,较 2023 年的 16.3 万辆下降 10.18%;

其他都是不满10万的市场,主要包括:

◎ 比利时销量 6.7 万辆,相比 2023 年的 10.03 万辆下降 33.20%;

◎ 瑞典销量 6.31 万辆,较 2023 年的 6.11 万辆增长 3.27%;

◎ 西班牙销量 5.86 万辆,相比 2023 年的 6.22 万辆下降 5.79%;

◎ 荷兰销量 5.26 万辆,较 2023 年的 4.71 万辆增长 11.68%;

◎ 意大利销量 5.18 万辆,相比 2023 年的 6.85 万辆下降 24.38%;

◎ 其他欧洲国家合计销量 15.35 万辆,较 2023 年的 17.2 万辆下降 10.76%。

● 混合动力电动车(HEV):HEV全年市场份额增长至30.9%,12月表现尤为亮眼,注册量同比增长33.1%,市场份额达33.6%,首次连续四个月超过传统燃油车,在欧洲混合动力HEV正成为消费者在转向电动化过程中的重要选择,这块很确定。

● 传统燃油车(汽油和柴油):汽油车市场份额降至33.3%,全年销量持续下滑,12月同比下降1.8%。柴油车的市场份额进一步萎缩至11.9%,12月同比下降15%。传统燃油车的衰退在政策法规趋严和消费者偏好转变的双重压力下持续加速。

从纯电汽车市场的领导者仍然是特斯拉,但随着传统车企如大众、宝马和奔驰逐步完善其电动车型阵容,市场竞争日益激烈。特斯拉在欧洲的市场份额可能受到挑战,特别是在中低端市场,中国品牌正迅速崛起。

HEV市场的增长得益于丰田的持续主导,丰田混合动力车型不仅在传统市场占据优势,随着更多欧洲本土车企加速布局混合动力车型,这块增长很快。

PHEV在2024年的表现分化明显,法国和德国市场实现增长,但其他市场的表现平平。这可能与部分消费者倾向于直接选择纯电动汽车有关。

Part 2

车型销量与市场竞争格局

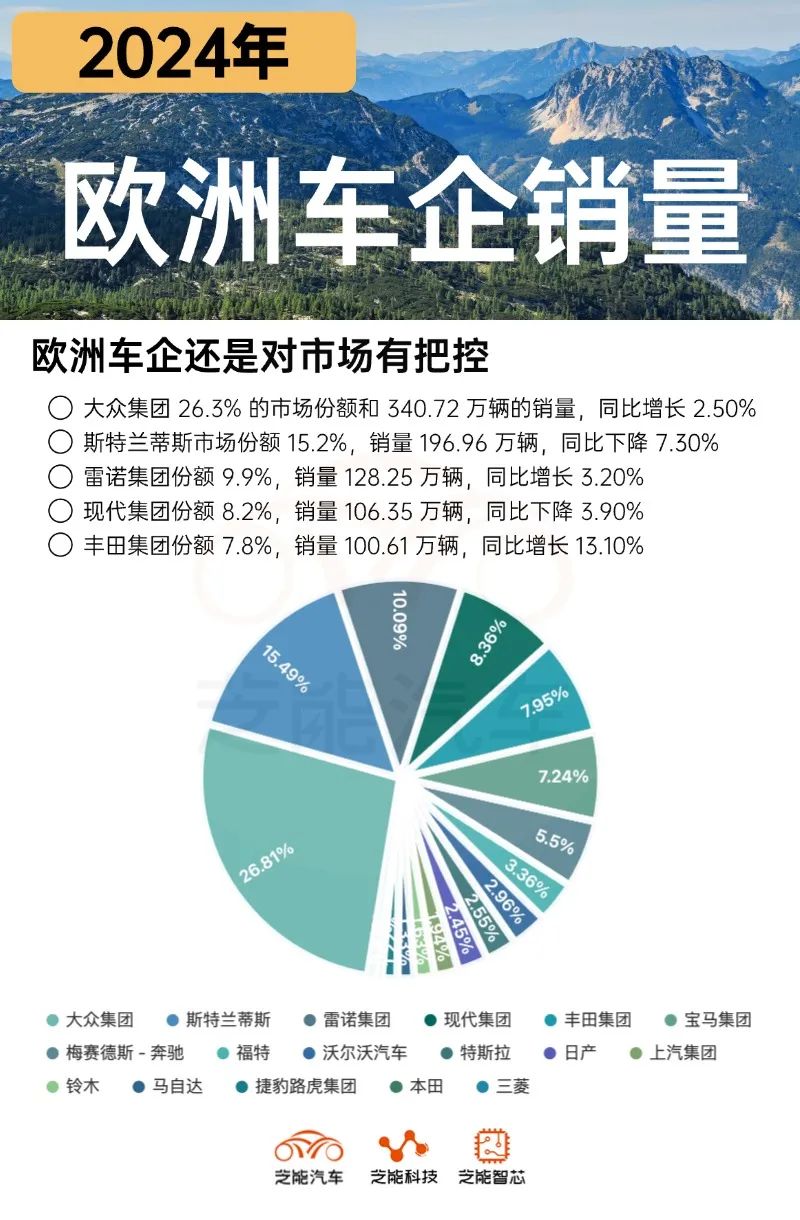

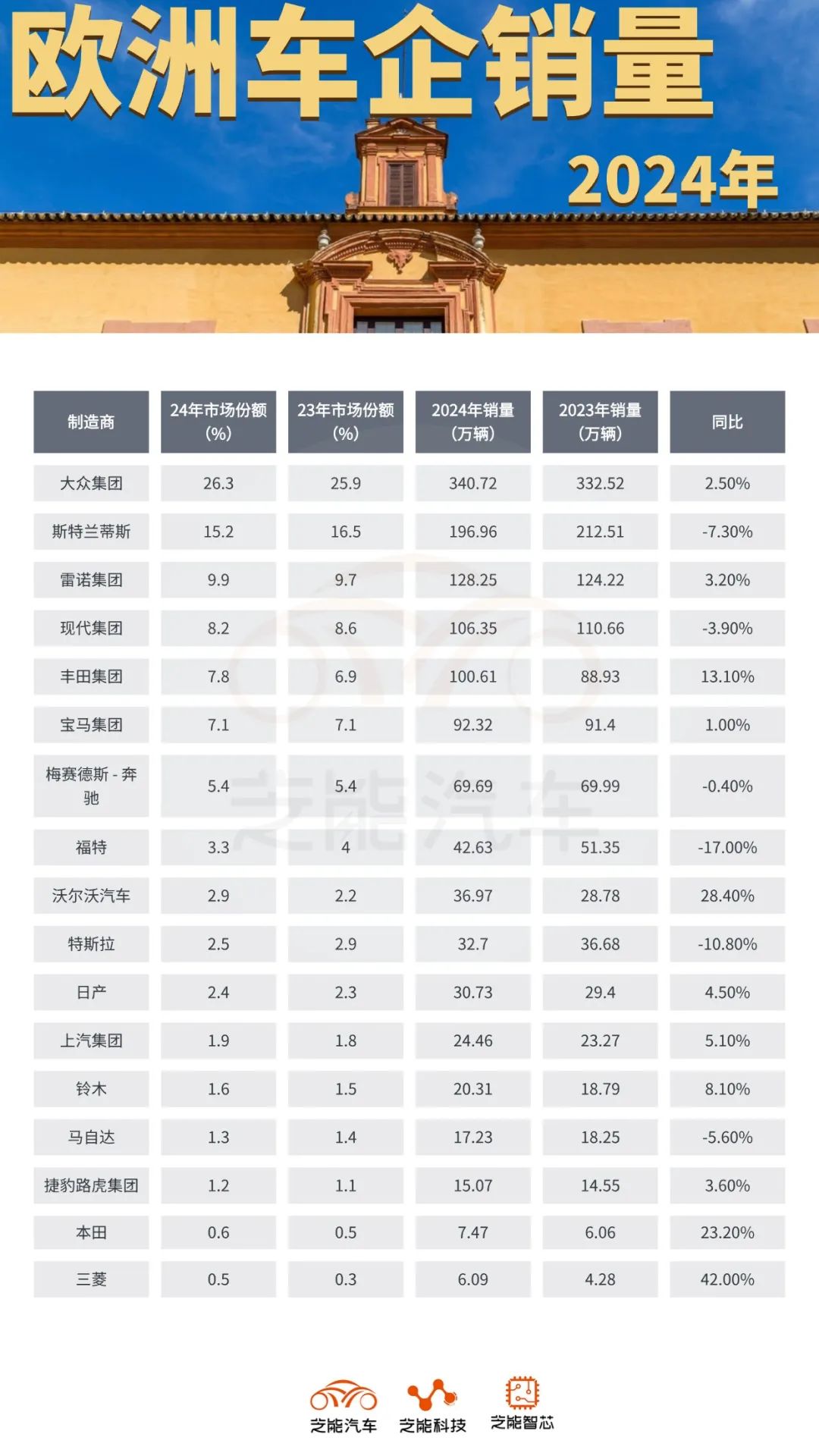

● 2024 年欧洲汽车市场中,有五家是超过百万的:

◎ 大众集团以 26.3% 的市场份额和 340.72 万辆的销量领先,销量同比增长 2.50%;

◎ 斯特兰蒂斯市场份额 15.2%,销量 196.96 万辆,同比下降 7.30%;

◎ 雷诺集团份额 9.9%,销量 128.25 万辆,同比增长 3.20%;

◎ 现代集团份额 8.2%,销量 106.35 万辆,同比下降 3.90%;

◎ 丰田集团份额 7.8%,销量 100.61 万辆,同比增长 13.10% 。

● 50-100万的主要有两家

◎ 宝马集团份额 7.1%,销量 92.32 万辆,同比增长 1.00%;

◎ 梅赛德斯 - 奔驰份额 5.4%,销量 69.69 万辆,同比下降 0.40%。

● 其他50万以下的主要包括

◎ 福特份额 3.3%,销量 42.63 万辆,同比下降 17.00%;

◎ 沃尔沃汽车份额 2.9%,销量 36.97 万辆,同比增长 28.40%;

◎ 特斯拉份额 2.5%,销量 32.7 万辆,同比下降 10.80% ,这确实不好说;

◎ 日产份额 2.4%,销量 30.73 万辆,同比增长 4.50%;

◎ 铃木份额 1.6%,销量 20.31 万辆,同比增长 8.10%;

◎ 马自达份额 1.3%,销量 17.23 万辆,同比下降 5.60%;

◎ 捷豹路虎集团份额 1.2%,销量 15.07 万辆,同比增长 3.60%;

◎ 本田份额 0.6%,销量 7.47 万辆,同比增长 23.20%;

◎ 三菱份额 0.5%,销量 6.09 万辆,同比增长 42.00% 。

● 中国车企中,上汽集团份额 1.9%,销量 24.46 万辆,同比增长 5.10% ,这数字还可以!

小结

2024年,欧洲汽车市场呈现出微弱复苏和电动化加速并存的局面,电动车市场增速放缓,但其市场份额稳步增长,欧洲消费者对电动车接受度的逐渐提高,混合动力车型凭借兼顾传统燃油车和电动车优点,成为市场转型中的重要过渡力量。