“ 无论如何,美光很可能会在 2026 年继续报告强劲的表现。 ”

作者 | Juxtaposed Ideas

编译 | 华尔街大事件

美光科技(NASDAQ:MU )管理层对 2025 财年第一季度的乐观预期和市场的长期增长预测表明,该公司股价具有巨大的上涨潜力,再加上极其便宜的 0.18 倍 PEG 非 GAAP 比率,分析师当时给予该公司买入评级。

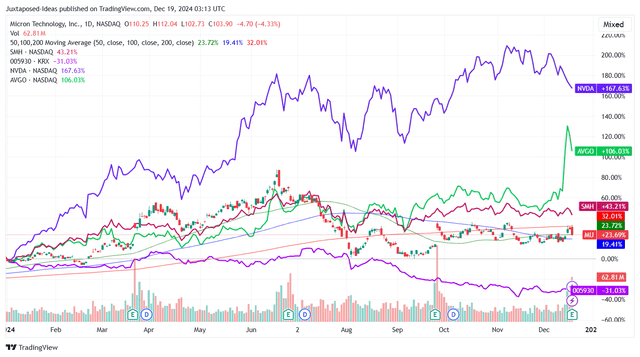

自那时起,美光的交易大多以 -2% 的价格横盘整理,而大盘则以 +2.5% 的价格上涨,除三星外,其表现不及大多数半导体同行。

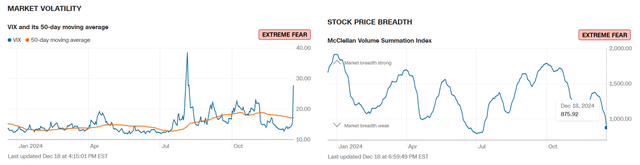

部分不利因素自然归因于市场波动性加剧,因为芝加哥期权交易所波动率指数达到 27.62 倍(而 50 个移动日平均值为 17.08 倍/年初为 13.20 倍),并且随着麦克莱伦成交量总和指数转为负值至 875.92 倍(而中性水平为 1,000 倍),市场变得越来越悲观。

这种放缓确实并不令人意外,因为由于市场在生成式人工智能热潮的推动下变得过度兴奋,标准普尔 500 指数(SP500)(NYSEARCA:SPY)今年迄今已上涨 27.1%,VanEck 半导体 ETF(SMH)在近期回调之前已上涨 42.9%。

结合美联储在最近的联邦公开市场委员会会议上的强硬基调,我们可以理解为什么一些投资者可能选择放弃获利,因为大盘可能会进入盘整阶段,而不是之前的超买水平。

而美光对2025财年第二季度的业绩预期令人失望,这进一步恶化了该公司的业绩:营收为79亿美元 (环比下降9.1% /同比增长35.7% ),调整后毛利率为38.5% (较2019财年的46.9%下降1个百分点 / 同比增长15.7个百分点 / 下降8.4个百分点),调整后每股收益为1.43美元 (环比下降20.1% / 同比增长240.2%)。

尽管2025 财年第一季度的业绩超出预期,但很明显,该公司的短期业绩可能会不稳定,尽管“ HBM 出货量超出计划,而且我们的 HBM 收入连续增长了一倍以上”。

我们可以理解为什么市场期待更好的 FQ2'25 指引,因为美光之前已经通过 HBM 强调了其“2025 财年为我们带来的数十亿美元的商机”。

另一方面,读者必须注意,部分不利因素可能归因于消费需求疲软,预计这种情况将在 2025 年得到改善。

这一发展凸显了为什么管理层预计 PC 销量增长将“在 2025 年下半年加速,因为随着下一代人工智能 PC 的推出、Windows 10 支持的终止以及 Windows 12 的发布,PC 更换周期将加速”。

与此同时,读者还必须注意到,英伟达的Blackwell才刚刚开始提高产量,到2025年,其季度环比/同比增长可能会有所改善,因为该团队继续强调“ Blackwell的需求是惊人的,我们正在竞相扩大供应,以满足客户对我们的巨大需求。”

TrendForce 最近的一份报告也强调了这一点,预计Blackwell 驱动的 AI/HPC 服务器“将在 2025 年第二季度和第三季度实现量产并达到出货量峰值”。

这也是为什么 MU 管理层指导“我们财政年度下半年将恢复增长”的原因,他们还将 HBM 市场 TAM 预测提高到 2025 年的 300 亿美元以上,以巩固 2025 日历年的销售地位。

由于这些令人鼓舞的发展,我们认为市场可能对较弱的 FQ2'5 指导(截至 2025 年 2 月)反应过度,因为 HBM“供应紧张。HBM 继续对非 HBM 的供应造成压力。”

这一发展可能也是为什么美光将其25财年第一季度的资本支出增加至31.3亿美元(环比增长1.6% /同比增长80.9%)的原因,目的是在当前的数据中心资本支出热潮中抓住巨大的增长机会。

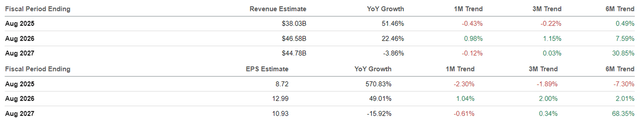

无论如何,尽管 2025 财年第二季度的业绩指引不甚明朗,但市场对未来预期依然看好,预计美光将在 2027 财年实现强劲的营收/利润增长,这标志着其内存库存调整的结束——正如毛利率的回升所观察到的那样。

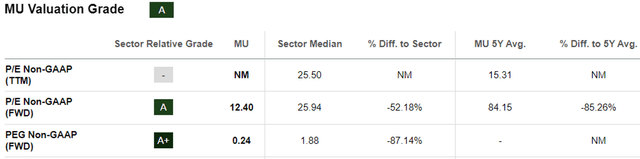

与此同时,我们认为动能转换的横盘整理和市场的过度反应也确实有其好处,因为它引发了更好的安全边际。

同样的情况也发生在其廉价的 FWD P/E 非 GAAP 估值 12.40 倍和 FWD PEG 非 GAAP 比率 0.24 倍上,而 5 年平均值为 84.15 倍 /NA,10 年平均值为 12.29 倍 /NA,以及行业中位数为 25.94 倍 /1.88 倍。

即使与内存同行相比,包括三星(OTCPK:SSNLF)的 FWD P/E 非 GAAP 估值为 12.27 倍,SK 海力士为 5.61 倍,而他们的 5 年平均值分别为 15.44 倍/ 9.24 倍和 10 年平均值为 13.95 倍/ 8.83 倍,不可否认的是,内存行业在当前水平上非常便宜,包括美光。

当然,考虑到美光仍然紧张的资本支出周期和 LTM 内 8.31 亿美元的最小调整后自由现金流(环比增长 119.5%),不可否认的是,MU 的资产负债表健康状况仍然是一个主要问题,净债务为 -62 亿美元(环比下降 17.2% / 同比下降 39.3%)。

由于库存水平仍然参差不齐,达到 87 亿美元(环比下降 1.9%/较 2019 财年增长 5.1%/增长 70.2%),情况更加恶化,可能导致迄今为止内存行业(包括 MU)的表现不佳。

因此,虽然我们对其长期前景仍持乐观态度,但不可否认的是,该股的复苏可能会持续很长时间,这取决于利润率的正常化、更健康的资产负债表以及市场情绪的逆转。

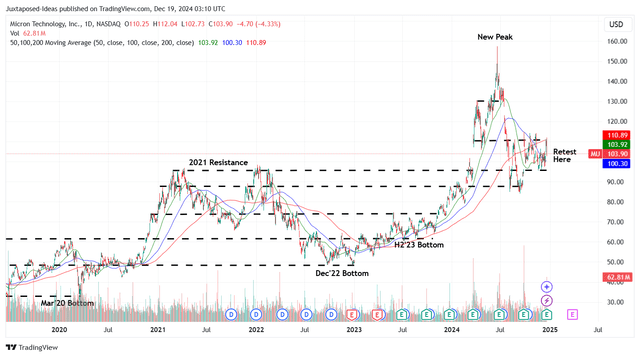

目前,尽管年初至今的股价表现相当波动,但美光仍在当前 100 美元的水平上获得良好支撑。

显然,该股目前的交易价格高于85.90 美元的公允价值估计,该估计基于 2025 财年第一季度年化调整后每股收益指引中值为 6.96 美元,以及 FWD P/E 非 GAAP 估值为 12.34 倍(与其 10 年市盈率平均值 12.29 倍相差不远)。

即便如此,由于近期的横向走势,基于 2027 财年调整后每股收益 10.93 美元的普遍预期,该股仍具有 +29.7% 的巨大上涨潜力,高于长期目标价 134.80 美元。

无论如何,美光很可能会在 2026 年继续报告强劲的表现,NVDA 已经寻求在 2026 年推出其下一代 AI 加速器 Rubin,这使得前者的“HBM4 能够在 2026 年为行业大规模量产”,这要归功于其 HBM3E 产品性能提高了 50% 以上。

【如需和我们交流可后台回复“进群”加社群】