时值年末,全球多家跨国Tier1营收预期进一步“恶化”。此消彼长下,中国国产汽车Tier1在新能源汽车浪潮下快速崛起。在产业大格局震荡及需求分化之下,国产厂商又有那些增长值得我们关注?

作者:芯八哥

编辑:Kiwi

来自芯八哥第590篇原创文章。

本文共4836字,预估阅读时间约14分钟

营收、利润快速增长,电动化相关业务增长强劲,中国汽车电子零部件Tier1厂商正在崛起。

营收和利润大幅增长,智能化驱动明显

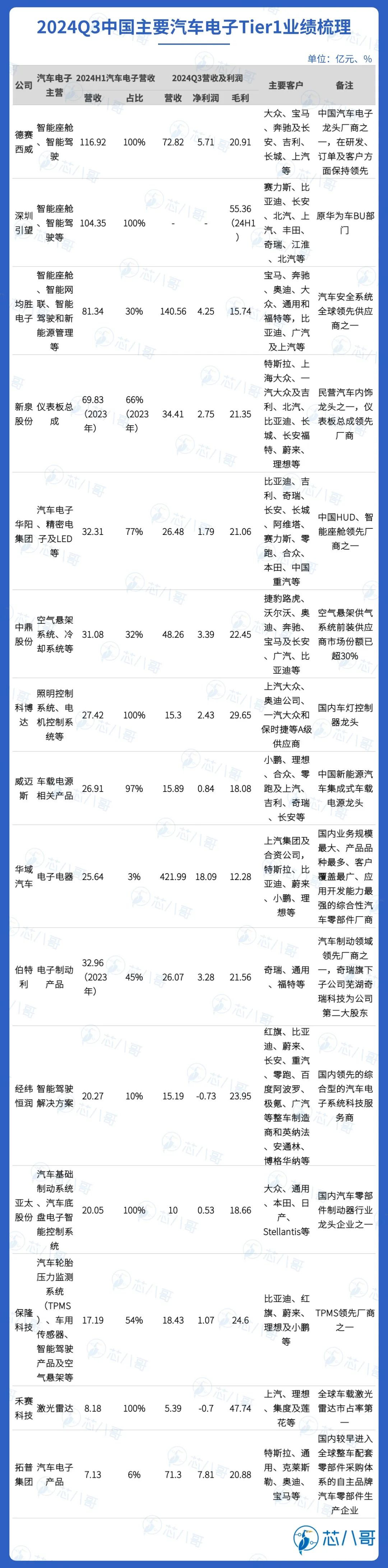

相较于跨国汽车Tier1今年以来的业绩大幅下降,降薪裁员不断。受益于国内新能源汽车快速增长,电动化、智能化升级迭代,国内汽车电子Tier1业绩屡创新高。其中,2024Q3行业龙头厂商德赛西威汽车电子业务单季营收超过72亿元,累计营收近190亿元,稳坐国产汽车电子Tier1上市公司的龙头宝座。其他厂商方面,均胜电子、新泉股份、华阳集团及经纬恒润等营收和利润均实现大幅增长,中国新能源汽车供应链整体呈现出向上趋势。

值得关注的是,非上市公司深圳引望(原华为车BU部门)上半年实现扭亏为盈,营收达104.35亿元,归母净利润22.31亿元,预估全年净利润超33.5亿元,或成国内最大的汽车电子Tier1厂商之一。

资料来源:各公司财报及预测、芯八哥整理

从营收和净利润增速观测的数据看,2020年底以来,受益于国内汽车市场快速增长,国产替代提升,中国市场本土厂商营收和利润表现优异。今年以来营收和利润受整体市场行情营收相对下降,但仍维持中高速增长,与海外头部Tier1形成鲜明对比。

从具体厂商看,拓普集团、华阳集团、经纬恒润、科博达及伯特利等营收增速较快,亚太股份、德赛西威、拓普集团、华阳集团及禾赛科技净利润位列前茅。总的来看,智能化订单业务增长对于头部厂商订单和营收增长利好明显。

其中,德赛西威的智能驾驶业务的盈利提升更为明显,华阳集团HUD业务和伯特利线控制动业务盈利提升明显。值得关注的是,2024Q3激光雷达龙头禾赛科技净利润增长明显,激光雷达产品交付量表现强劲,显示全球车载激光雷达行业迎来快速成长期。

资料来源:芯八哥整理

综上,过去三年多是全球汽车行业电动化、智能化跨越式发展的三年,以国内汽车Tier1为代表厂商持续受益,多数供应链公司受行业需求影响营收和利润增长明显,同时也在积极提高研发投入及资本开支,展望新的一年国内电动汽车供应链尤其汽车电子市场增长前景良好。

厂商关注:德赛西威和深圳引望或引领国产汽车电子零件Tire1的未来

1、德赛西威:智驾成为主要增量业务

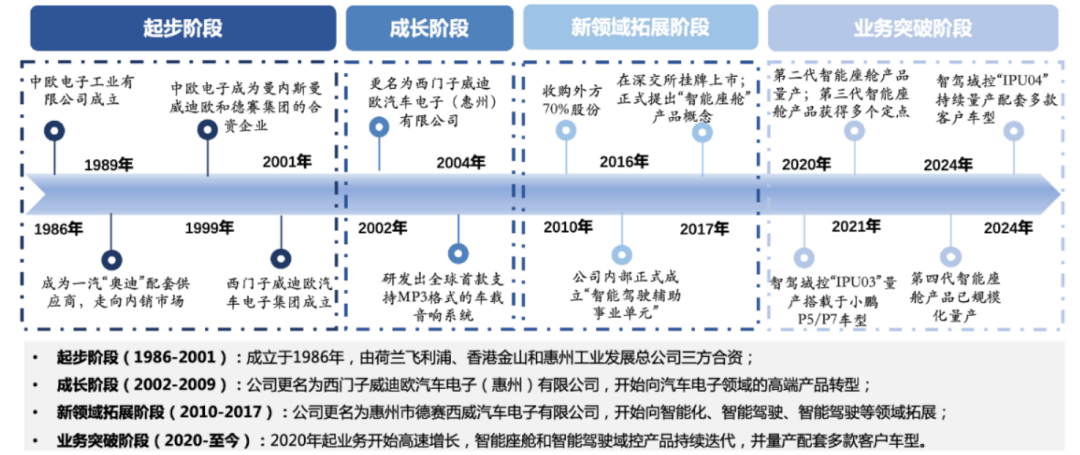

作为中国汽车电子行业领先公司,德赛西威并于2020年起进入智能化领域业务突破阶段,深度聚焦于汽车智能化各领域的高效融合。2024年前三季度营业收入超189亿元,同比增长31.13%。智能座舱和智能驾驶业务增长显著。

德赛西威发展历程一览

资料来源:华安证券、德赛西威

公司与众多国内外车企已经建立长久、稳定的合作关系。公司客户群体主要包括国内自主品牌客户、合资品牌客户与海外客户。其中 2023 年前五大客户(排名不分先后)包括理想、奇瑞、一汽大众与上汽大众、一汽丰田与广汽丰田、吉利。

从营收增长看,智能驾驶业务为公司战略发展重心,是近几年公司主要增量业务。具体看,受益于高算力平台智能驾驶域控制器在理想汽车、极氪汽车等客户上规模化量产,并获得丰田汽车、长城 汽车、广汽埃安、上汽通用、东风日产等多家主流客户新项目订单;轻量级智能驾驶域控产品已受到多家客户认可,并已获得奇瑞汽车、一汽红旗等客户新项目定点。为高阶智能驾驶提供感知支持,公司毫米波雷达产品已获得奇瑞汽车、广汽乘用车、广汽丰田等多家车企新项目订单。

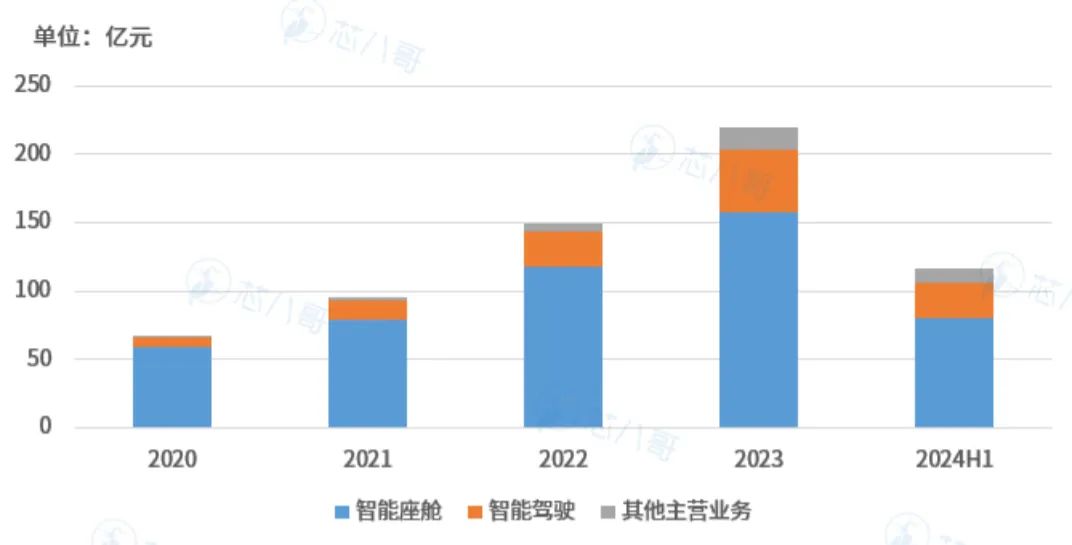

2020-2024H1德赛西威各业务营收情况

资料来源:德赛西威、芯八哥整理

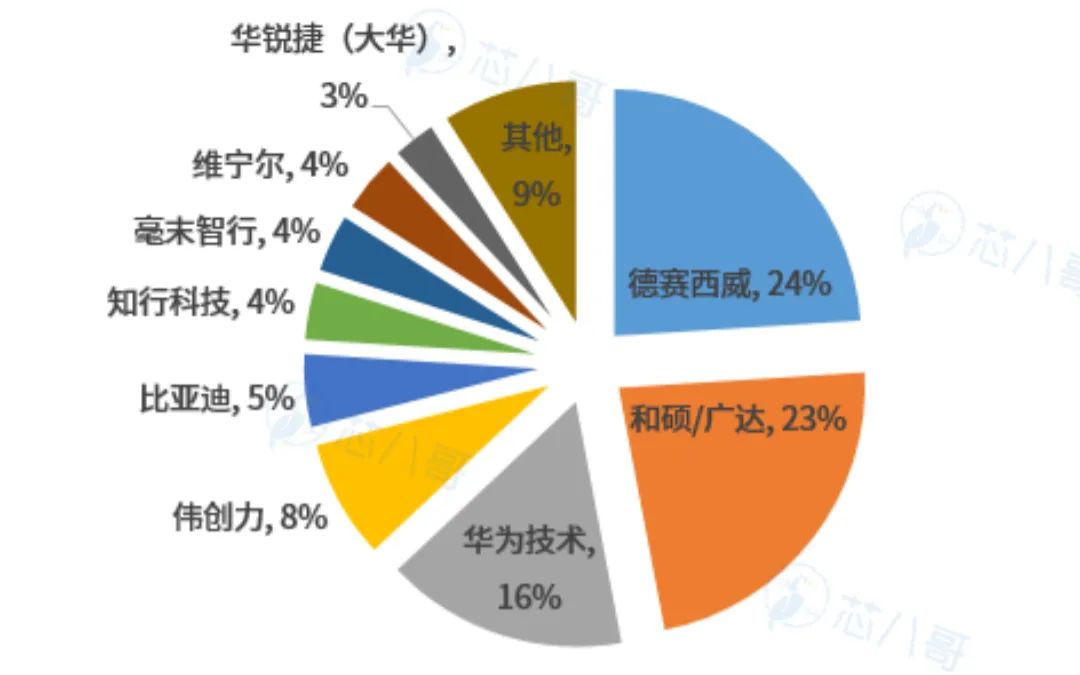

其中,智驾域控供应商的市占率表现与搭载车型在终端市场的销量表现直接相关。和硕和广达为特斯拉代工智驾域控产品,2023年占据市占率排行第一;2024年1-8月,和硕/广达排名下降至第二,德赛西威取榜首而代之。排名变化与德赛主要核心客户理想等车企销量表现直接相关。

总的来看,智驾域控是德赛西威主要增量业务来源之一,目前主要有四款自研产品。其中,IPU02和IPU03主打低算力,算力在30TOPS左右及以下,已在小鹏车型上搭载;IPU04则是一款主打高算力的系列平台,根据需求可达到110-1016TOPS,当前已在理想、小鹏、路特斯、上汽等客户车型上配套量产。

德赛西威智驾域控产品及客户情况

资料来源:盖世汽车、德赛西威

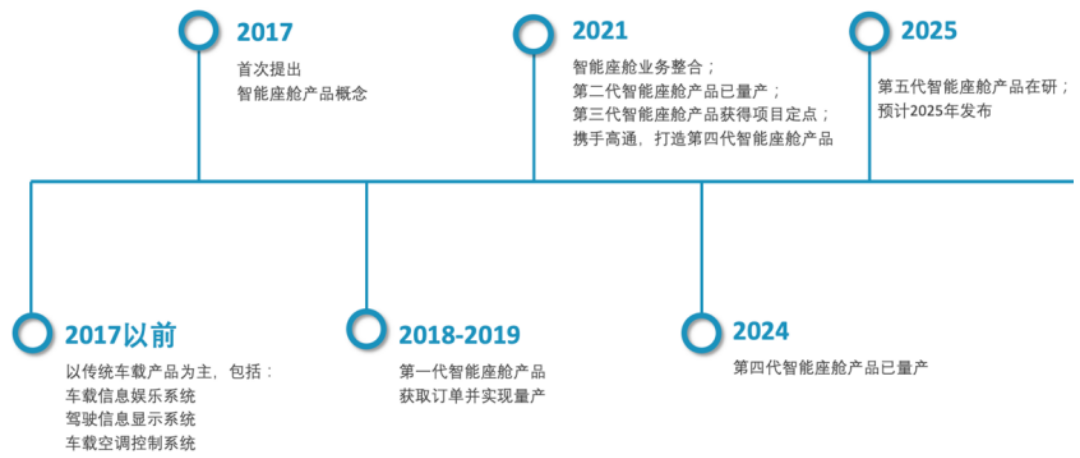

另外,智能座舱是公司主营业务,自成立以来经历了从传统产品转变为智能化座舱产品的发展过程。2017 年,公司正式提出智能座舱概念,启动智能化转型,并开始布局智能座舱和智能座舱域控器等新型产品。2018 年,公司的第一代智能座舱产品已获得车和家(原理想汽车)和长安汽车等客户订单,并于 2019 年规模化量产。2024 上半年,公司第四代智能座舱域控制器已在理想汽车、奇瑞汽车、广汽乘用车等众多客户的车型上规模化量产,并获得奇瑞汽车、吉利汽车、广汽丰田等客户新项目订单。第五代智能座舱产品处于研发阶段,预计于2025 年正式发布。

德赛西威智能座舱业务发展历程

资料来源:德赛西威

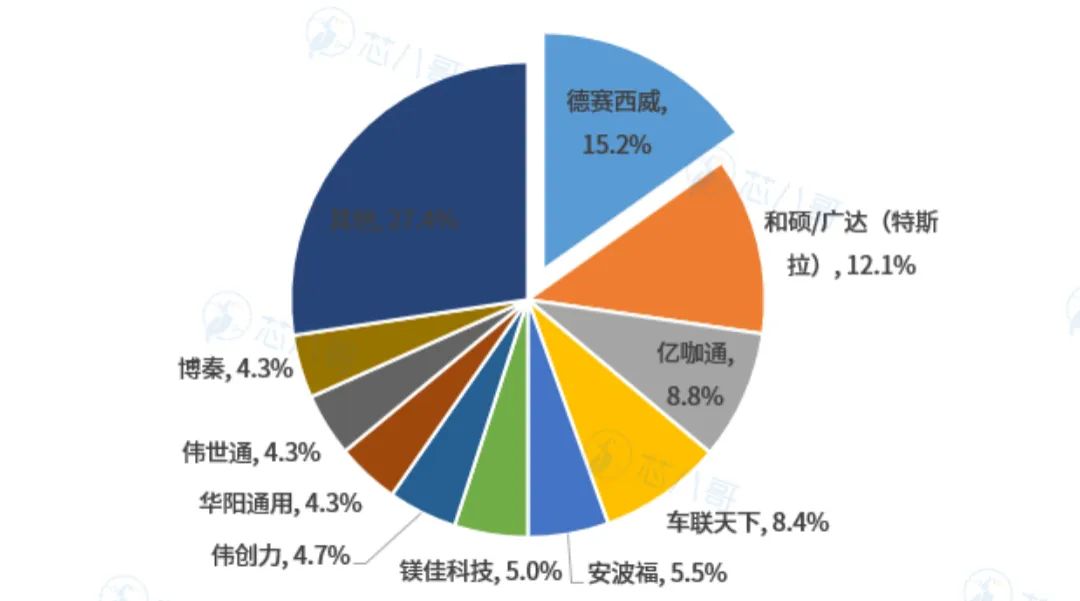

公司智能座舱营收主要来源于域控制器,2024H1市占率达15.2%,超和硕和广达(特斯拉主要代工商)。公司智能座舱业务整体保持良好增长势头,营收规模的增长主要得益于第三代和第四代座舱域控制器的规模化配套及新订单的持续获取。

2024H1德赛西威座舱域控制器市占率跃居第一

资料来源:盖世汽车、芯八哥整理

从座舱芯片供应商看,公司主要与高通长期合作,近年来正积极探索国产芯片解决方案。公司已发布的四代智能座舱域控平台中,有三代采用了高通芯片解决方案。随着国产芯片的崛起,公司积极加强与国产芯片供应商合作,分别和芯驰科技、杰发科技打造了DS06C域控平台、国芯V5/GXV5等。

综上,2023年以来,德赛西威智能驾驶业务销售额和新项目订单规模继续保持爆发式增长,下游客户已实现量产配套理想汽车、小鹏汽车、路特斯、广汽 埃安、极氪汽车等多家车企,发展潜力巨大。

2、深圳引望:或成国内增长最快汽车电子Tier1

2024年1月,华为原车BU部门拆分成立深圳引望智能技术有限公司,由华为斥资10亿元注册,拟注入引望智能的资产包括6838项专利、1603项商标和不少于5500名员工,注册地址为华为总部办公楼。其采用直销模式,业务涵盖智能驾驶、智能座舱、智能车控、智能车云、智能车载等产品。

根据大信会计师事务所(特殊普通合伙)出具的深圳引望2022年、2023年财务报表以及2024年上半年度财务数据显示,深圳引望2022年至今年上半年的营业收入分别为20.98亿元、47亿元和104.35亿元,凭借着主要客户赛力斯旗下的问界系列大卖,营收增长强劲,2024H1已超过去年的两倍,并实现了22.31亿元归母净利润,预估2024年度归母净利润达33.51亿元。

从营收构成来看,深圳引望主要分为硬件、软件和服务两大板块,近三年,硬件占比始终高于软件收入。具体来看,两者占比分别为68%、31%;55%、44%,以及58%、41%。其主要商业模式包括传统零部件销售模式、HI模式(Huawei Inside)和智选模式。

赛力斯在战略入股深圳引望公告中表示,“深圳引望的团队规模、技术水平、产品成熟度和商用规模、流程体系能力业界领先,并具备全栈核心技术自主研发和持续创新能力。同时,深圳引望也是全球范围内极少数已实现规模收入并盈利的汽车智能化解决方案公司之一。”

目前,已有阿维塔(长安汽车)、赛力斯等115亿元入股深圳引望(估值1150亿元),北汽蓝谷、东风汽车、中国一汽等积极协商入股事项,未来比亚迪、奇瑞、广汽、上汽等合作对象或将成为潜在入股方。

总的来看,深圳引望依托华为车BU技术、资源、人才和专利积累,订单和营收规模快速增长,中国智能汽车市场新“博世”冉冉升起。

订单增长最快赛道及未来预期分析

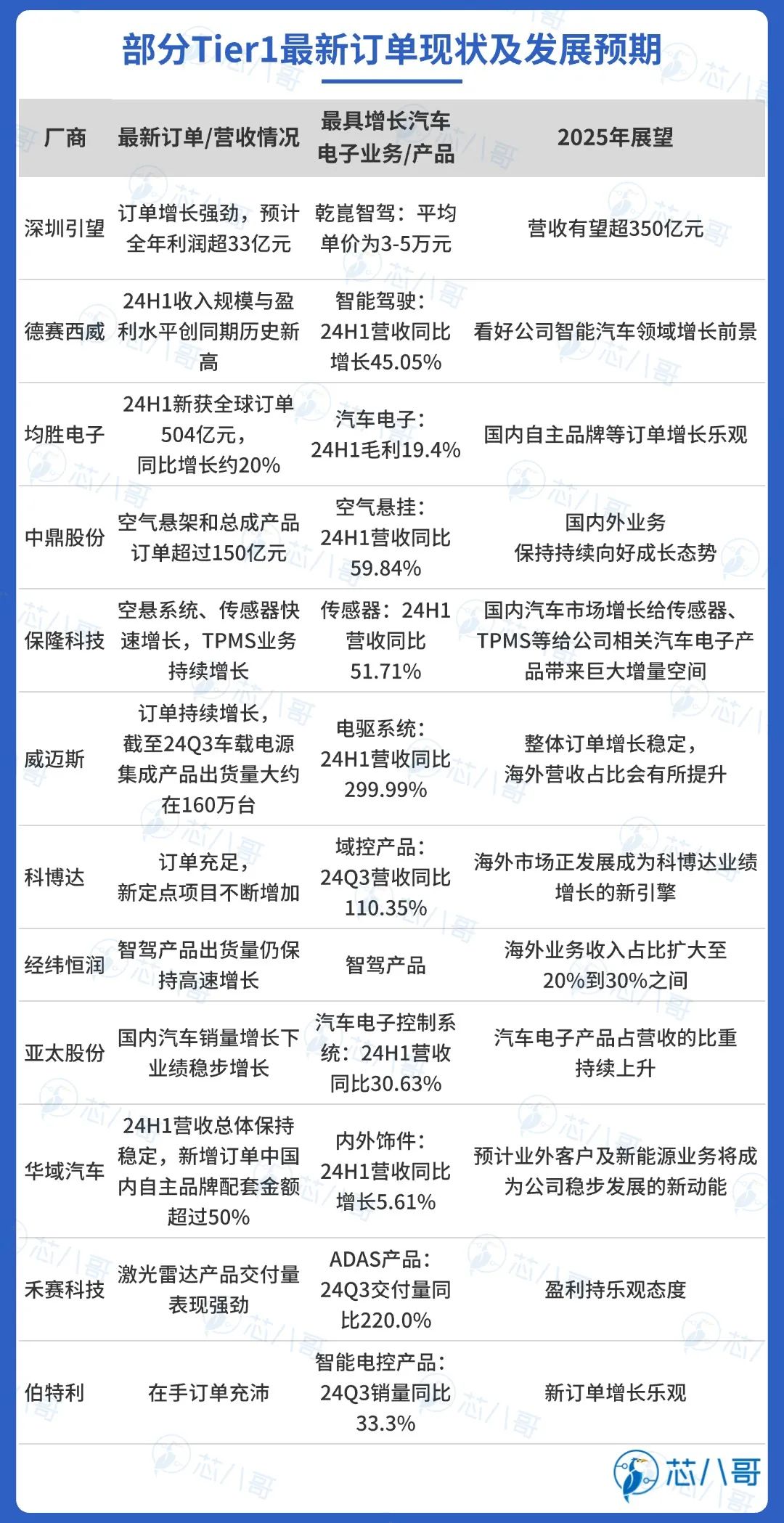

从各中国汽车电子Tier1厂商公布财报中的订单及预期情况看,智能驾驶为代表的相关产品业务增长最为明显,国内市场订单增长强劲。从2025年增长预期看,营收和订单增长预期乐观,各厂商积极扩大在海外市场布局。

资料来源:各公司财报及预测、芯八哥整理

资料来源:各公司财报及预测、芯八哥整理1、智能驾驶等是增长核心

根据芯八哥不完全统计梳理,受国内电车市场智能化升级加速,中国Tier1厂商智能座舱、智能驾驶、智能网联及相关智能化产品增长明显。

从行业龙头德赛西威看,公司智能驾驶业务销售额和新项目订单规模继续保持爆发式增长,2023年全年营收同比增长约74%,新项目订单年化销售额突破80亿元。2024Q3总营收突破189亿元,其中,2024H1智能驾驶业务营收为26.67亿元,同比增长45.05%,公司智驾域控产品为行业第一,2024年1-8月市占率达24%。已获得主流自主、外资品牌的项目定点,将向更多客户进行推广。

2024年1-8月德赛西威智驾域控市占率排第一

资料来源:盖世汽车、芯八哥整理

近三年增长最快的厂商深圳引望(原华为车BU部门)看,2024H1公司营收突破104亿元,净利润22.31亿元,首次实现扭亏为盈并提前一年达到车BU原本要在2025年实现盈利的目标。其中,根据供应链数据看,乾崑智驾和鸿蒙座舱为其业务核心,贡献主要营收,其中乾崑智驾平均单价为3-5万元,其智能化方案市场增长较快,北汽、上汽、广汽和赛力斯、比亚迪、吉利、长城、奇瑞等订单增长明显,毛利率同时不断提升。

老牌厂商华阳集团方面,其汽车电子业务围绕“智能座舱、智能驾驶、智能网联”三大领域,顺应汽车E/E架构变化的趋势,已推出舱泊一体域控产品,正在研发舱驾一体、中央计算单元等跨域融合产品,持续提升汽车电子系统集成优势。截止2024H1,公司汽车电子业务营收同比增长65.41%。奇瑞、吉利、赛力斯、北汽、长安福特、广汽、理想等客户营收大幅提升。

另外一家智能驾驶领先厂商经纬恒润财报显示,汽车电子行业正处于新的智能化、电动化和低碳化的重要机遇期,新能源企业新技术的大规模量产、迭代,增加了中国新能源汽车的行业竞争力。该公司今年于智能驾驶、新能源、底盘控制、自研软件等业务的快速发展,持续在智能驾驶、车身域控、新能源和动力、底盘域控、自研工具、L4业务等关键技术领域发力,顺应国产化发展趋势。

传统汽车Tier1华域汽车财报看,虽然该公司上半年电子电器件相关业务同比减少26.59%,主要受合资汽车业务增长低迷影响。但该公司在智能化业务方面订单增长明显,智能方向盘、转向系统(含线控转向)、制动系统(含电子制动)、高压驱动控制器等新获部分整车客户关键车型项目的配套定点。国内自主品牌配套金额占比超过 50%,新能源汽车相关车型业务配套金额占比超过70%,公司新产品和新业务转型较快。

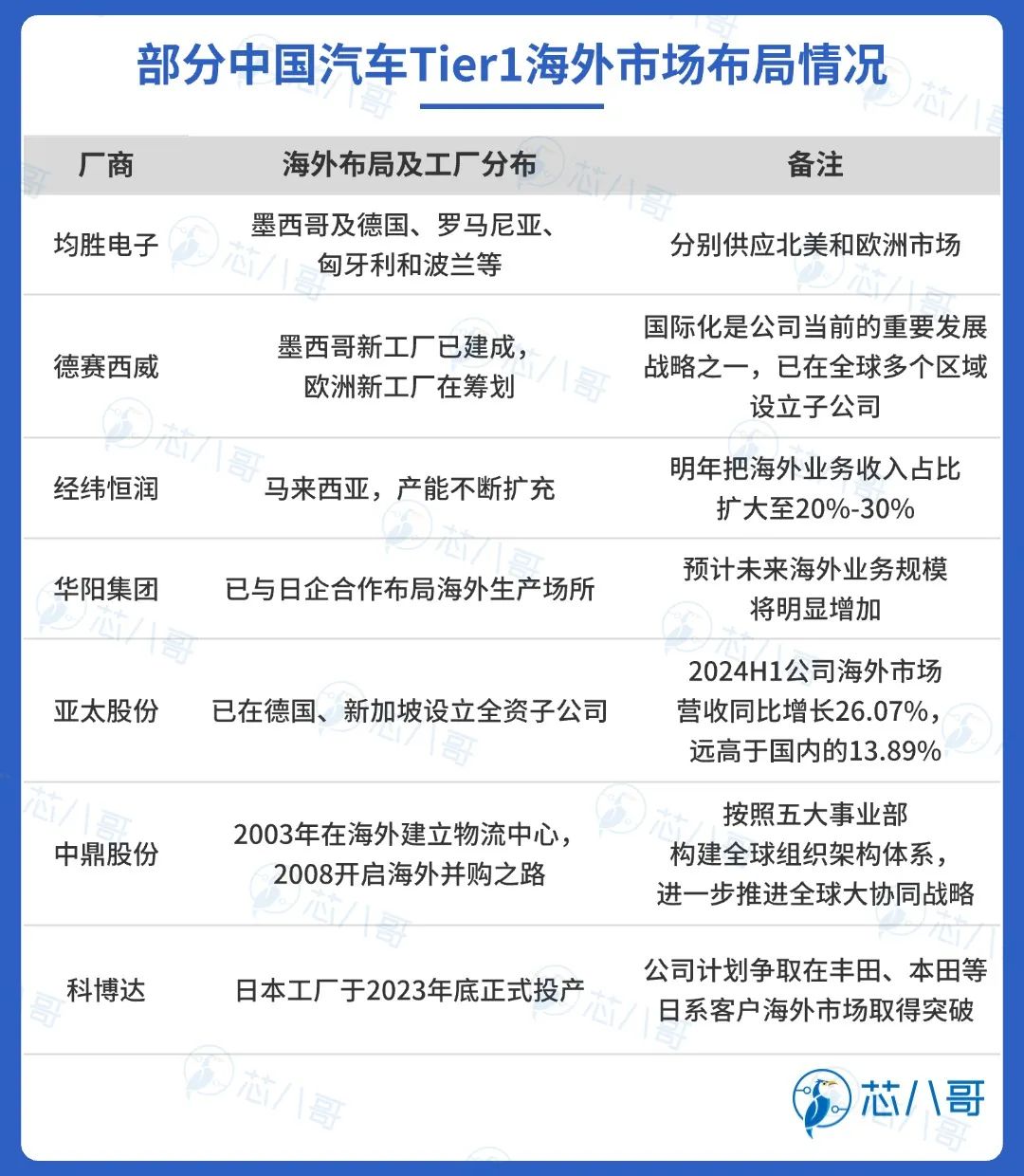

2、厂商海外市场布局加速

随着国内新能源汽车快速增长,出口不断提速,国内Tier1也在积极扩大海外市场布局。如均胜电子、德赛西威及经纬恒润等全球化战略已见成效,海外生产基地产能不断扩充,增长态势良好。

资料来源:芯八哥整理

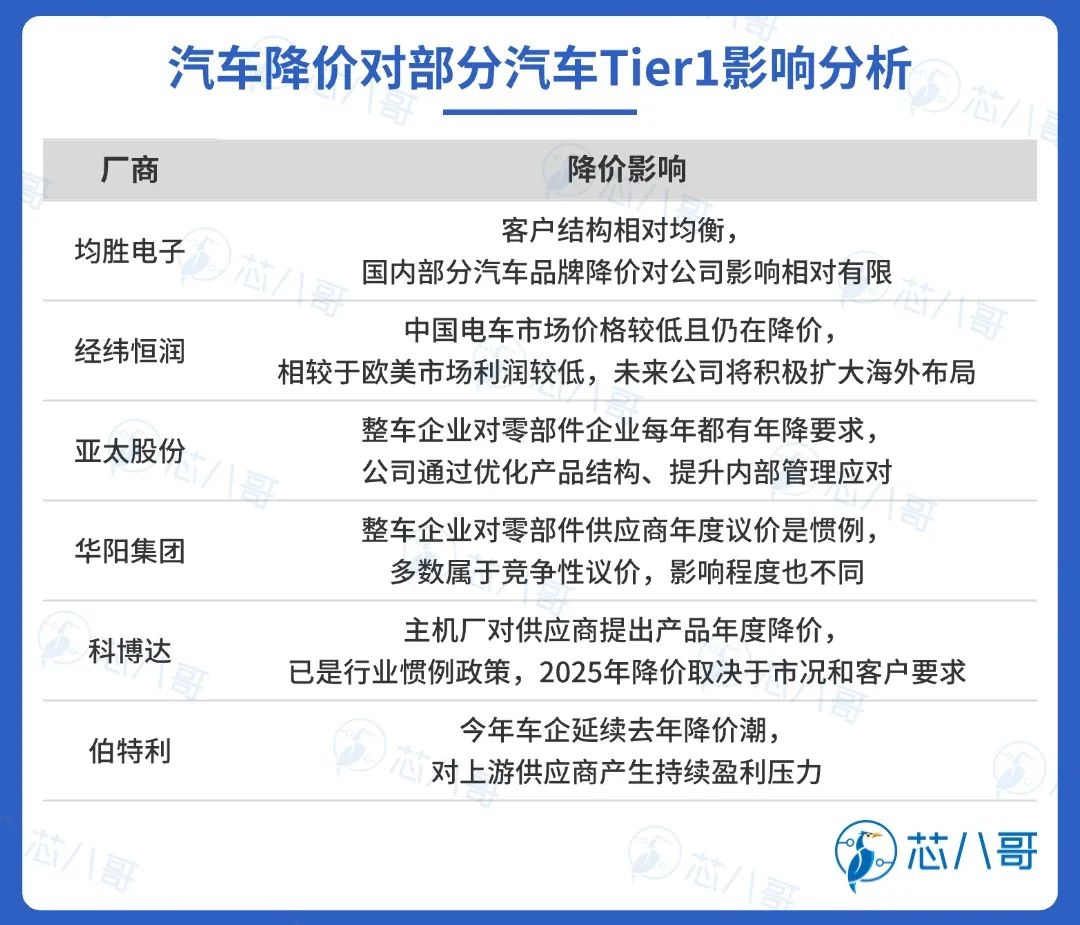

3、汽车降价对供应链影响持续

近期,比亚迪降价函引发业内对于供应链发展的热议。从国内汽车Tier1公开信息看,终端汽车市场价格战和内卷下,对于汽车供应链影响明显。

资料来源:各公司财报及预测、芯八哥整理

从各Tier1厂商公布财报中的订单及预期情况看,全球电动化相关业务增长有所趋缓,但仍是最主要的增长市场,中国市场成关注焦点。中国供应商受益于自主品牌车企电动化、智能化升级,订单增长明显。具体产品看,ADAS、智能座舱等智能化升级领域利好明显,自动驾驶芯片、传感器、激光雷达、CIS、域控制器等品类也成为市场增长关键点。

值得关注的是,深圳引望提前一年盈利,上半年毛利高达55%。与深陷价格战、仍旧亏损泥潭的部分厂商不同,深圳引望于2022年、2023年和2024年上半年主营业务毛利率分别为17.73%、32.13%和55.36%,上升态势明显。该公司已成为全球范围内极少数已实现规模收入并盈利的汽车智能化解决方案公司,增长潜力巨大。

*原创声明:本文为芯八哥原创文章,以上授权仅针对公众号,转载请保持内容的完整性,并注明来源出处,所有内容不得删减、修改,不得做商业用途,不允许网站及第三方平台直接二次转载,如需转载请通过公众号后台私信开通白名单。

推荐阅读

电子元器件销售行情分析与预判 | 2024年Q3

电子元器件销售行情分析与预判 | 2024年Q2

电子元器件销售行情分析与预判 | 2024年Q1

电子元器件销售行情分析与预判 | 2024年11月

电子元器件销售行情分析与预判 | 2024年10月

电子元器件销售行情分析与预判 | 2024年9月