本文来源:智能通信定位圈

招股书显示,汉朔科技本次发行不超过9,504万股(不含行使超额配售选择权发行的股份),计划募资11.8亿元,主要投向“门店数字化解决方案产业化项目”、“AIoT研发中心及信息化建设项目”和“补充流动资金”等三个项目。

净利润7亿,电子价签撑起一个IPO

公开资料显示,汉朔科技是一家以物联网无线通信技术为核心的高新技术企业,公司围绕零售门店数字化领域,构建了以电子价签系统、SaaS云平台服务等软硬件产品及服务为核心的业务体系,致力于成为全球领先的零售门店数字化解决方案提供商。

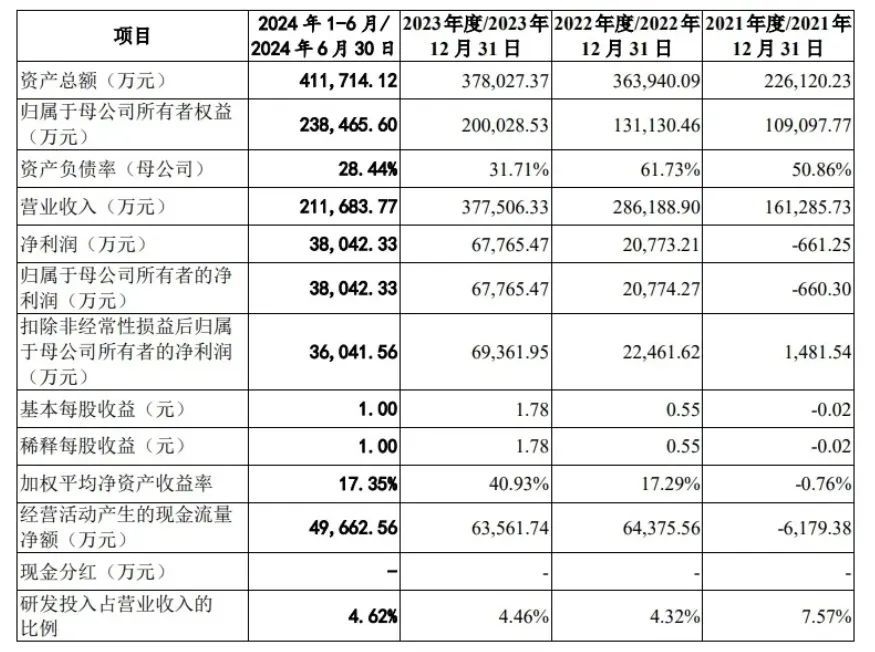

2021年至2023年,汉朔科技实现营业收入分别约为16.13亿元、28.62亿元、37.75亿元;归母净利润分别约为-660.3万元、2.08亿元、6.78亿元。报告期内,汉朔科技营收复合增长率达52.99%,扣非后归母净利润复合增长率为584.23%。

图源:汉朔科技招股书

汉朔科技的主要产品是电子价签终端,由通信模块和显示模块构成,是一种带有信息收发功能的电子显示装置,可用于线下零售门店的价格管理、库存管理、人机交互等。

图源:汉朔科技

据悉,汉朔科技的电子价签分为Nebular、Stellar、Polaris、Nowa、Lumina及其他不同系列,Nebular、Stellar、和Nowa系列主要用于商品货架、普通商品堆头、冷柜等;Nowa系列采用无镜片设计,主要用于药店等特殊场景;Lumina系列因为单体屏幕较大,主要用于生鲜堆头、冷柜等区域。

从主营业务收入来看,电子价签终端是汉朔科技的主要收入来源:报告期内,其营收分别是14.27亿元、26.64亿元、35.18亿元和19.44亿元,占比分别为88.48%、93.07%、93.2%及91.38%。剩余业务营收则由汉朔科技的配件及其他产品业务和软件、SaaS及技术服务贡献。

毛利率方面,汉朔科技的综合毛利率分别为22.19%、19.46%、32.59%和37.25%,其中2021年、2022年的毛利率呈现下降趋势,2023年和2024年上半年的毛利率又快速回升。

2024年,汉朔科技预计营业收入为43.50亿元至45.50亿元,较去年同比增长15.23%至20.53%;预计归属于母公司所有者的净利润为7.00亿元至7.50亿元,同比增长3.30%至10.68%,扣除非经常性损益后的归属于母公司股东的净利润预计为6.80亿元至7.30亿元,同比变动-1.96%至 5.25%。

国内第一全球第二,共获8轮融资

汉朔科技成立于2012年,创始人及现任董事长、总经理是侯世国。侯世国是前华为人,25岁开始在华为干了7年的技术开发,离开华为先后任职于北京飞杰科思和北京简约纳电子,最后创办了北京汉朔,是汉朔科技的前身。

2013年,汉朔科技开发出第一代商用电子价签产品;2017年至2018年,在法国、德国相继成立子公司,拓展欧洲市场;2019年,在阿姆斯特丹设立了欧洲中心;2021年,又成立了美国子公司。

一路走来,汉朔科技共获得8轮融资,投资方包括君联资本、经纬创投、天堂硅谷、中金资本、光速光合、华业天成、弘章投资、朗玛峰创投、深创投等知名机构。

图源:36氪创投

招股书显示,侯世国直接持有公司4.26%的股份,并借助北京汉朔、汉朔领世、汉朔领智、汉朔领域分别控制公司21.84%、3.98%、1.06%、0.83%的股份,合计占公司股本总额的31.97%,在公司股权结构中占据着重要地位。

成立至今,汉朔科技已经推出多个系列合计超过40款电子价签产品,系统软件版本迭代20多次,服务全球超过50个国家和地区的400多家客户。

CINNO《全球电子纸价签市场调研报告》显示,2023年度汉朔科技在国内电子价签市场占有率约为62%,稳居境内行业第一,市场地位突出。2021年至2023年,汉朔科技在电子价签全球市场收入规模排名前三,市场份额分别是约22%、23%和28%,呈现持续增长态势。

汉朔科技的主要竞争对手包括法国SES、瑞典Pricer和韩国SoluM。从2023年全球市场份额来看,SES排名第一(31%),汉朔科技排名第二(28%),SoluM位居第三(22%),Pricer位居第四(10%),四家公司共计占全球市场约91%的份额。

图源:CINNO

而在2021年和2022年,上述四大公司合计占全球市场份额的比例分别是约83%和85%。这表明全球电子价签市场正在越来越集中,相应的竞争也可能会越来越激烈。

境外收入占比九成,面临海外专利诉讼

值得注意的是,尽管汉朔科技在国内的市场份额已经超过60%,但主要营收依旧来自于境外市场。

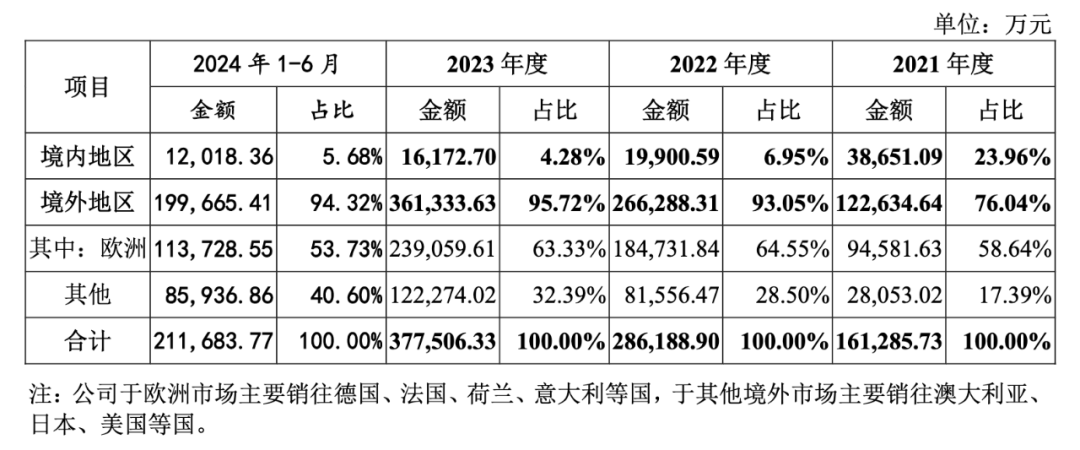

招股书披露,报告期内,该公司的境外主营业务收入分别为12.26亿元、26.63亿元、36.13亿元和19.97亿元,占公司主营业务收入的比例分别为76.04%、93.05%、95.72%和94.32%。

图源:汉朔科技招股书

其中,来源于欧洲地区的收入占比分别为58.64%、64.55%、63.33%和53.73%,占比较高。汉朔科技解释,主要原因是欧洲市场零售业较为成熟,支付能力较强,加之欧洲人力成本较高导致对智慧零售需求旺盛,因此欧洲市场上公司产品的认可度和渗透率较高。

在国内市场,汉朔科技在报告期内的收入分别达到了约3.87亿元、1.99亿元、1.62亿元和1.2亿元,占总营收的比例分别为23.96%、6.95%、4.28%和5.68%。自2021年起,该公司在国内市场的营收占比均未超过7%。

汉朔科技的海外主营业务收入占比过高,表明公司对国际市场的依赖性显著增强,这种依赖同时伴随着潜在的风险。

首先,主要客户在电子价签领域的普及率已经较高,预示着未来的采购需求可能会有所下降;其次在全球市场上,公司面临着激烈的竞争,竞争对手如法国的SES和瑞典的Pricer等企业拥有显著的市场地位和技术积累,这给公司的海外业务带来了挑战。

与此同时,汉朔科技还面临着行业第一的SES公司的专利诉讼风险。招股书披露,截至2024年11月8日,SES及其子公司针对汉朔科技提起的正在进行中的专利诉讼或专利相关法律措施共6项。这些诉讼涉及的区域分别在欧洲和美国,SES在诉讼中认为汉朔科技侵犯了其三项美国专利,以及一项欧洲专利。

截至2024年6月30日,汉朔科技所涉与SES之间的诉讼及其他法律措施已支付的主要费用约为2715.94万元,占公司2022年至2024年6月期间合计利润总额的比例约为1.86%。汉朔科技预计,未来可能发生的主要费用合计不超过5728万元。

此外,在遭遇诉讼之后,汉朔科技共补充了13项美国专利:2项专利系自诺基亚技术有限公司受让,2项专利系自Johnson Controls Tyco IP Holdings LLP受让,9项专利系美国汉朔自Bossa,LLC受让后转让给上海汉时。

电子价签,大有可为

电子价签,也被称为电子货架标签,是一种能够收发信息的电子显示装置,主要应用在超市、便利店、仓库或者药房等需要显示价格信息的电子类标签。相对于传统价签,电子价签置于货架上的产品一侧,成为接触线下商品的最广泛触点。

电子价签还可以结合蓝牙AoA基站、ERP系统实现中大型超市的物品定位、库存管理等功能。盒马相关负责人曾提到,有了电子价签,线上如有订单,拣货员能在4分钟之内完成拣货,选中某种商品,路过千百件商品的货架前,电子价签的指示灯会自动亮起。而此前,平均每15分钟才能完成一单。

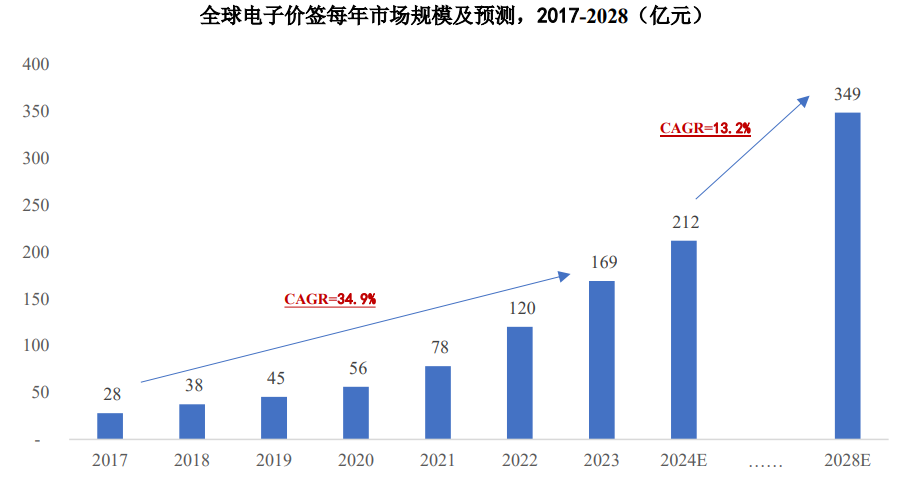

根据CINNO统计数据,2017年至2023年全球电子价签市场规模从28亿元上升至169亿元, 复合增长率为34.9%;2028年全球电子价签的市场规模将达到349亿元,2024年至2028年复合增长率为13.2%。

图源:CINNO

然而,电子价签在中国零售市场的渗透率并不高,有咨询机构调研显示为3%-5%左右,相比之下,法国的电子价签市场渗透率已经达到50%-60%。

随着人工成本的持续上升,门店数字化的诉求日益提升及实践推广越来越广泛,电子价签作为降低零售门店运营成本的重要工具,渗透率的日益提升,依旧值得期待。

后续汉朔科技能否成功登陆A股,继续扩大全球市场份额,智能通信定位圈也将持续关注。