合规管理、内控管理在金融行业中发挥着重要作用,既是企业经营的重要组成部分,也是保障企业可持续发展的关键环节。本次专家将围绕大模型下智能合规系统的建设与应用展开。从解读政策要求和政策支持,到智能合规系统的建设路径,最后再从员工行为评估和制度管理画像两个实例分享实践经验。

分享嘉宾|祝祥 领雁智远 常务副总经理

内容已做精简,如需获取专家完整版视频实录和课件,请扫码领取。

01

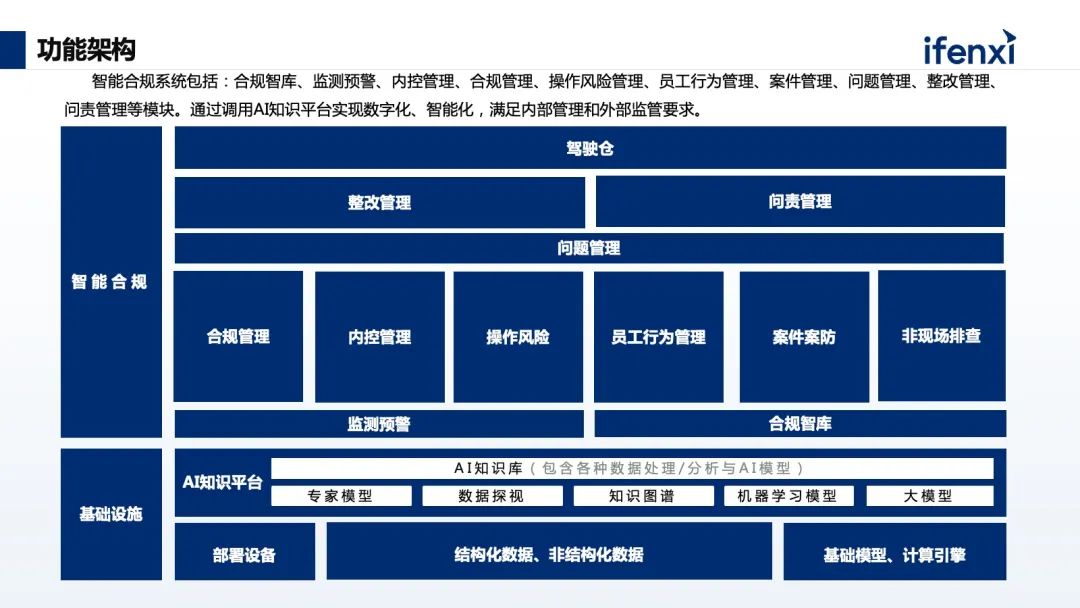

政策解读:随着监管力度加大,构建智能化、数字化的内控合规平台,已成为行业共识。现在的监管趋于严格,无论是监管部门,还是企业内部都下发了很多文件,比如《金融机构合规管理办法》, 2024 年 8 月下发,提到“制定合规管理制度,建立健全科学先进、全面覆盖、权责清晰、独立权威、务实高效的合规管理体系”。2021 年时,相关部门定义了“合规建设元年”,里面提到“提升内控合规管理的数字化和智能化水平”。换句话说,因为合规所面临的环境在变,所以现在合规管理的手段也在变。不管是对岗位、对人、对系统的建设,以及对于智能化和数字化的要求,监管都提出了明确的要求,所以企业为持续提升数字化风控能力,确保风控可防可控,正在向数字化、智能化合规体系挺进。从“人控”,向“机控”和“智控”的方向转变。当前企业的合规管理也面临着一些挑战,同时合规管理的重要性也逐渐地在提升。首先如前面提到的监管正在加强。其次传统的内控合规体系,尤其是内部组织的构建,人员的能力建设已经很难满足企业日益增长的需求,需要改进和完善。而且现在内容合规的需求也在凸显,企业对于合规的认知也在不停的变化,包括国际标准和国内标准,对于合规的认知,从原来框架性的要求到现在具体化的、场景化的要求逐渐转变,从上到下树立全员的合规安全的管控意识。利用大数据、人工智能技术,金融企业正在逐步落实合规标准化、一体化的建设。构建智能化、数字化的内部合规一体化平台,已经成为行业内的普遍共识。从整体金融市场上也可以感受到企业的重视,2021 年监管在疫情期间发布文件,企业在 2022 年基本就有零星的启动,在 2023 年- 2024 年的时候,不管企业以前是否有建设合规系统,现在都在重新建设或者开始建设。去年我们看到有独立建设系统的银行 60 余家,1/3的银行的有合规系统建设需求,初步判断三年内会把新一轮的智能化合规系统建设完成。总结各企业建设智能合规系统的建设目标与愿景,离不开三点:构建支撑战略决策、应对监管要求、适应风险变化。从内控合规部门来看,构建智能化、一体化的合规管理体系需要整合内控、合规风险的管理需求,从原来的信息化、流程化、自动化,发展到基于大数据驱动和AI大模型技术驱动的数字化和智能化合规体系。建设合规体系知识库,可以为企业提供实时准确的风险信息和预警,以知识驱动企业合规决策。从内控合规部门职责来看,有内控管理和监督职责、内控体系建设职责、案件防控管理职责、法律事务管理员工职责,以及反欺诈管理职责等等。所以建设一体化合规系统的功能宽度也是非常大的。首先顶层建设上,建设驾驶舱,可以展示岗位画像、员工画像、机构画像、风险画像、问题画像等,,领导可以根据风险分布第一时间进行决策。其次驾驶舱的内容来自于整个作业过程,包括整改管理、问责管理、问题管理。当发现问题,可以根据整改管理办法,对问题进行整改和要求,根据整改结果启动问责管理流程。那问题来自于哪里?来自于日常管理手段,包括合规管理、内控管理、操作风险管理、员工行为管理、案件案防管理、非现场排查等日常的作业手段。通过这些管理手段,在日常工作过程中,会积累大量的企业内部知识,会形成合规智库,包括行业监管成果以及同行业的知识放在合规智库里面,以支撑系统的正常运行。最后就是基础设施层,包括AI知识平台、基础设备、数据处理、模型处理等。接下来将实际展开合规管理、内控管理、操作风险管理、员工行为管理4部分的功能延展。- 合规管理涉及到制度管理、流程管理、法律事务管理和合规文化建设。对于制度画像和制度问答,是可以用到大模型的。但制度管理层面大模型是很难解决的,一定会结合其他的传统人工智能的模型来解决。

- 内控管理包括内控矩阵、内控检查、内控评价、整改管理。内控矩阵的管理是整个合规建设里的基础建设。因为它是标准化、统一化的支撑作业的过程。通过风险矩阵可以标准化、流程化、数字化的实现内控检查流程。

- 操作风险有三大管理工具,加上压力测试和资本计量,最终形成了统一的操作风险体系。该体系可以通过数字化、智能化的手段驱动损失数据、关键风险指标、风险自评估。最后可以用大模型生成报告,提升工作效率。

- 员工行工管理是非常有必要的,可以通过员工管理工具,让日常工作组织更有序、更简短、更快捷。通过日常管理、网格化管理、合规档案、员工分析、员工画像等让员工更有立体感,让企业的管理者和决策者更加直观看到岗位风险、员工风险。

以上四部分通过 AI 知识平台里的建模工具可以实现的。我们利用大模型和传统模型的理解能力、生成能力和分析能力,生成合规智库,嵌入到作业流程中,让合规人员享受到人工智能时代的技术红利。推动大数据分析和人工智能技术在合规场景下的普及化和大众化。案例拆解:员工行为评估与制度管理画像场景的应用实践第一个是员工行为评估的案例。

现在做员工评估的方法有很多,包括访谈、尽调、问卷、家访等等,这些方式评估的方法标准不固定,方法比较单一,主观性太强,没有数据支撑,评估周期也不固定。建议企业可以通过题库+模型的方式把员工评估的方法固定下来。建立健全的评估人和被评估人之间的反馈机制。也可以通过最后展现的各类指标,对员工升职升迁进行评估,或者制定跟绩效相关的激励和惩罚措施。对员工行为评估可以从基本信息、资产负债能力、关系图谱、风险行为4个方面开展,最终会形成一张员工画像。同时可以下钻到每一个具体的标签和指标,以及具体的明细数据中。如果有多个员工都是某一个风险等级的员工,也会有群体画像,,每一个高风险员工或同级别的风险员工,它的风险表现标签和维度是不一样的。并且也可以看到这个员工在哪个机构上,机构的风险也能非常清楚,在看风险员工画像的时候,就会非常立体。第二个是制度管理画像的案例。大模型可以比较好实现制度内容知识问答、智能问答。但做制度的问答,需要经过制度梳理,成体系以后才能做问答。当我们在梳理制度体系的工作安排和进度时,发现有很多的效率不高的地方,这时需要一个智能化的制度管理系统,包括开始的制定制度,到最后的制度落地和制度使用,都能变得极其高效。一个智能化的制度管理系统可以包括:制度模板要规范化、制度检索及问答要智能化、制度的监测提醒、自动化的制度解析与审查、在线编辑技术、自动任务启动。- 第一个是制度的血缘关系维护,包括外国的制度血缘关系、内部的制度血缘关系以及外归与内归的制度血缘关系,以可视化图谱的方式去展示。

- 第二个是把内外规制度通过向量进行拆解,通过向量的拆解,我们对不同的制度条目自动地分配给组织部门做制度的新增、修订和废止。

- 第三个是通过对外规制度的智能分析比对,以及内规制度智能分析比对,利用智能算法给组织部门进行智能推荐。

这一系列的工作要做成可视化,让合规管理部门,以及制度制定和责任部门,有效的结合在一起。和上述的员工画像类似,根据制度的用途和制度要求,从不同的维度对制度进行画像呈现,不但要对结果进行画像呈现,还对整个制度的执行过程也进行可视化,来给予相关工作人员在整个过程中快速的分析和应用。上面是我分享的两个例子,在整个智能合规系统建设过程中,本质是基于知识库的智能合规系统。在执行层,要通过数据分析让执行的工作效率更高。在管理层,通过辅助生成手段来进行各个维度的画像和展示,让决策的依据更准确,更合理的规划和安排工作,加强管控。在战略层,要全览企业的全貌,全面把控企业的整体情况,方便战略管理层更精准地进行决策。利用大模型跟小模型之间的交互和互调,更好的满足企业内部精准和快速的响应要求,让合规内控管理变得更智能、更人性、更普及、更大众。⩓

毕业于内蒙古大学计算机科学与技术专业,从事了近二十年的风控、合规等工作,主持研发AI中间件《AI知识平台》已经获得数十家金融客户选择,主持设计的《BDAP大数据平台》获得中信集团“锡狄克”创新之星奖,论文《大数据在城市商业银行信贷风险中的应用研究》获得银保监会银行业信息科技风险管理课题四类成果奖,主持研发的“基于知识的智能合规系统”已经获得数十家客户的选择。注:点击左下角“阅读原文”,领取专家完整版实录和分享课件。