戳👇🏻关注 社长带你港股掘金

两年半之后,我们终于看到了Adobe股票前景的曙光。

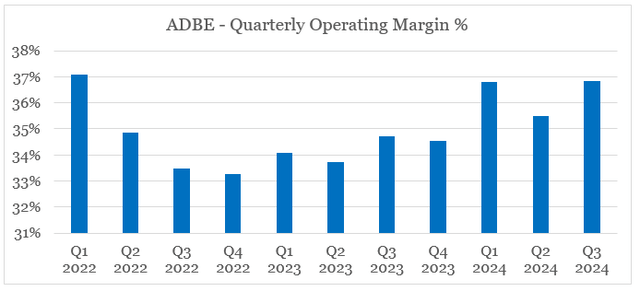

大约一年前,即2023年11月,分析师提醒Adobe(NASDAQ:ADBE)面临重大逆转风险。当时,投资者对近期的回报感到兴奋,因为该股在过去12个月内上涨了约85%,而且围绕生成式AI机会带来的利润机会的炒作也达到了高潮。自那时起,营业利润率每季度都有所提高,目前似乎有望恢复至之前的37%高位。

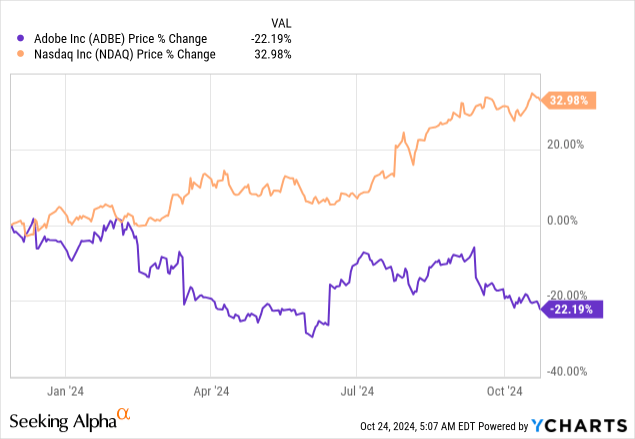

然而,在此过程中,谷歌股东遭受了严厉的惩罚,自11月以来,该股下跌了22%以上,而纳斯达克综合指数同期回报了近33%。

就其本身而言,这并不意味着Adobe是一个有吸引力的买入机会,但随着估值正常化,Adobe的股东可以松一口气了。

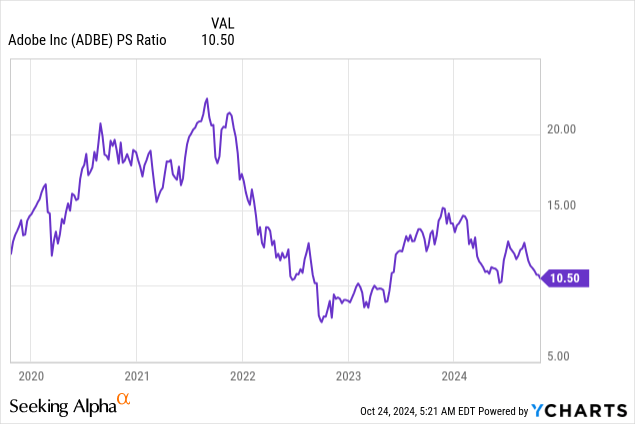

过去一年来,Adobe的销售倍数大幅下降,目前股价接近2022年底和2023年初的水平。

虽然现在看起来是买入的好时机,但在如此短的时间间隔内孤立地审查估值倍数很容易得出错误的结论。

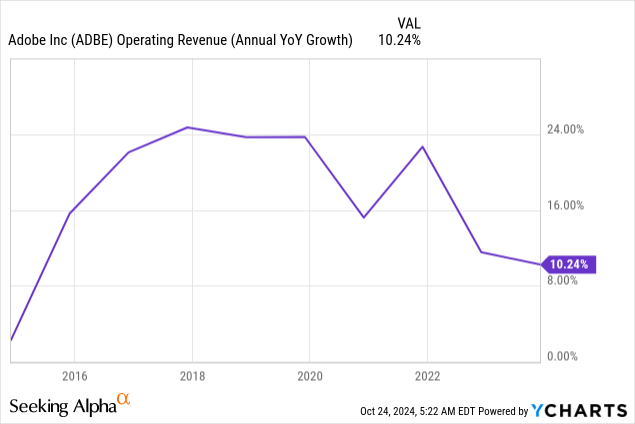

首先,在全球数字内容创作和数字化显著增长的一段时间后,Adobe的营收增长已显著放缓。2020年后,这一持续趋势进一步增强,Adobe是主要受益者之一。

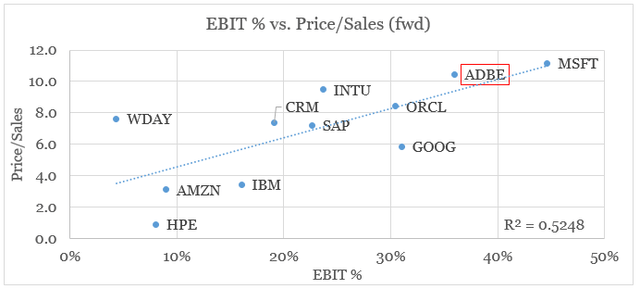

从历史角度来看,当前市盈率似乎偏低的另一个原因是,随着债券收益率和利率普遍正常化,高增长股票的估值溢价也下降了。因此,如果我们将Adobe与更广泛的同行集团在息税前利润率与市销率倍数的基础上进行比较,该股目前似乎定价合理(位于趋势线上或接近趋势线)。

这就是为什么,尽管在业务盈利方面取得了重大进展,Adobe的股价不会很快达到600美元。不过,话虽如此,Adobe不再被严重高估,利润率的进一步提高加上持续的业务势头,可以证明买入评级是合理的。

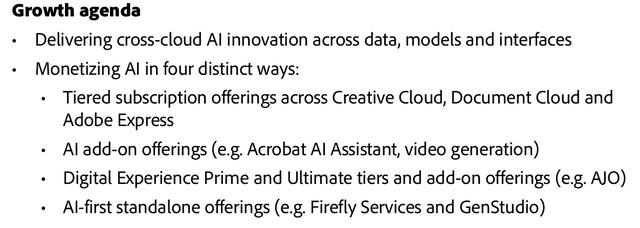

Adobe看涨论点的主要支柱之一是该公司现在正在充分利用生成式人工智能的机会。这不仅应该能重振销售增长,而且还会对利润率产生积极影响。

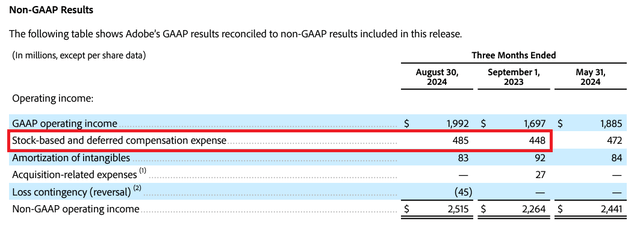

随着利润率不断提高,Adobe继续严重依赖股票薪酬,上个季度股票薪酬增长了8%以上。这种对股票薪酬的依赖增加一直是我长期以来关注的主要领域之一,当Adobe报告其下一季度业绩时,投资者应该会关注这一点。

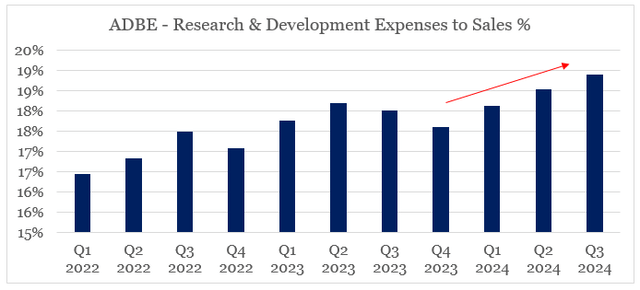

去年,Adobe需要在较长时期内加大对研发的投入。在随后的几个季度里,这一目标已经实现,研发费用占收入的比重大幅上升。

尽管如此,毛利率的提高以及销售、一般和管理费用实现的规模经济足以抵消这些不利因素,Adobe的营业利润率现在再次创下历史新高。

在上一季度的报告中,该公司的息税前利润率达到近37%,与2021年持平——这是盈利能力创纪录的一年。

市场已经将当前利润率的提高反映在价格中,我们需要看到盈利能力进一步增强,才能提高当前的市盈率。然而,鉴于该公司云产品业务势头强劲,未来一个季度实现更多规模经济的可能性很高。(前提是避免美国经济衰退,并且没有经济逆风。)

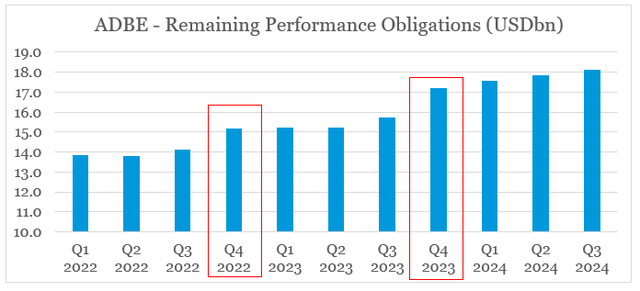

2024年第三季度末的剩余履约义务总额(RPO)为181.4亿美元,较去年同期显著增长15%。虽然这对当前的销售势头来说是一个重大的积极信号,但每个财年的第四季度都是最重要的一个季度,为全年的销售奠定了基调。考虑到这一点,接下来的3个月对投资者和预期的股价回报至关重要。

两年半之后,我们终于看到了Adobe股票前景的曙光。近几个月来,估值已恢复正常,持续的业务势头至少在短期内可能带来令人满意的股东回报。