本周有哪些值得关注的数据及榜单呢?

TrendForce 2023年全球SSD模组厂自有品牌通路出货十强出炉

TrendForce公布了2023年自有品牌渠道通路市场全球出货营收前十的固态硬盘模组厂,在这份榜单中大陆品牌占五席。

该榜单前四家头部企业的顺序没有发生变化,仍是金士顿、威刚、雷克沙和金泰克,且市占均有增长;而七彩虹继续以 5% 居于第六;技嘉上升两位来到第七;台电仍为第八;PNY 则同技嘉交换座次,位于第九;创见延任前十“守门员”。

而佰维首次跻身这一榜单即以7%的营收占据第五,而2022年版榜单中位列第五的朗科则跌出前十。

回顾去年,PC OEM预装固态硬盘仍以256/512GB为主,激发了游戏玩家与创意人士的换机后加装需求;再加之NAND原厂减产刺激消费者提前购买,推动全球通路消费级固态硬盘2023年出货量突破1.18亿台,同比增长3.7%。

GSMA:全球43%的人口仍未使用移动互联网

全球移动通信系统协会(GSMA)本月发布了“2024年移动互联网连接状况”报告,全球43%的人口(相当于34.5亿人)仍未使用移动互联网。

报告称,撒哈拉以南非洲仍然是全球互联网连接最少的地区,只有46%的成年人口使用移动互联网服务。而全球平均来看,有71%的成年人(约40亿18岁以上的人)正在使用移动互联网服务。

报告还发现,全球有3.5亿人(占全球总人口的4%)生活在没有移动互联网网络的偏远地区。

报告还提到,虽然全球通过自有设备使用移动互联网的人口比例每年都在增加,但用户增长速度正在放缓。去年有1.6亿人开始使用移动互联网,而2015-2021年每年新增用户超过2亿。

全球有46亿人(占全球总人口的57%)在设备上使用移动互联网,31亿人(占全球总人口的39%)生活在移动互联网覆盖范围内,但并不使用移动互联网。

TrendForce预计2025年成熟制程产能将年增6%

根据TrendForce调查,受国产化浪潮影响,2025年国内晶圆代工厂将成为成熟制程增量主力,预估2025年全球前十大成熟制程代工厂的产能将提升6%,但价格走势将受压制。

TrendForce表示,目前先进制程与成熟制程需求呈现两极化,5/4nm、3nm因AI服务器、PC/笔电HPC芯片和智能手机新品主芯片推动,2024年产能利用率满载至2024年底。28nm (含) 以上成熟制程仅温和复苏,今年下半年平均产能利用率较上半年增加5%-10%。

TrendForce指出,随着新产能释出,预估至2025年底,大陆晶圆代工厂成熟制程产能在前十大业者的占比将突破25%,以28/22nm新增产能最多。而大陆晶圆代工业者specialty process(特殊制程)技术发展以HV平台制程推进最快,预计在2024年将实现28nm的量产。

展望整体2025年代工价格走势,由于现有成熟制程全年平均产能用率不到80%,加上新产能亟需订单填补,预估成熟制程价格将继续承受压力,难以涨价。但在国内晶圆代工业者部分,基于国产化趋势持续发展,考量上游客户为确保本地化产能需求,使代工厂对价格态度较为强硬,预期将部分抵销成熟制程价格下跌压力,有望维持2024年下半年补涨后的价格,形成供需双方的价格僵局。

群智咨询:今年上半年全球车载面板市场出货超亿片

根据群智咨询(Sigmaintell)近日发布的统计数据显示,全球车载显示面板市场规模持续增长,2024年上半年全球车载面板市场总出货量为1.1亿片,同比增长约11%。

头部面板厂提升市场份额的同时,更加注重业务营收的增加。从面板厂竞争格局来看,京东方(BOE)凭借其强大的研发能力和丰富的产能,同时携手京东方精电平台,在车载面板市场的领导地位进一步巩固,2024年上半年出货量达到1990万片,占据了18%的市场份额,同比明显增长约20%。

作为天马的战略核心业务之一,车载面板出货方面不仅增加了LTPS LCD等技术产品占比,同时垂直扩展车载产品集成度,2024年上半年的车载显示面板出货量为1680万片,同比增长约24%,占全球市场份额的15%。

友达(AUO)2024年上半年的出货量为1170万片,市场份额为10%,与2023年同期相比略有上升。未来将携手其收购的BHTC(Behr-Hella Thermocontrol GmbH)子公司进一步增加竞争力,增强其车载业务的营收能力。

群智咨询指出,随着车载显示市场竞争的加剧和价格竞争的白热化,未来的增长将更加注重营收的变化,未来车载显示市场的增长将更多依赖技术升级和屏幕扩大。

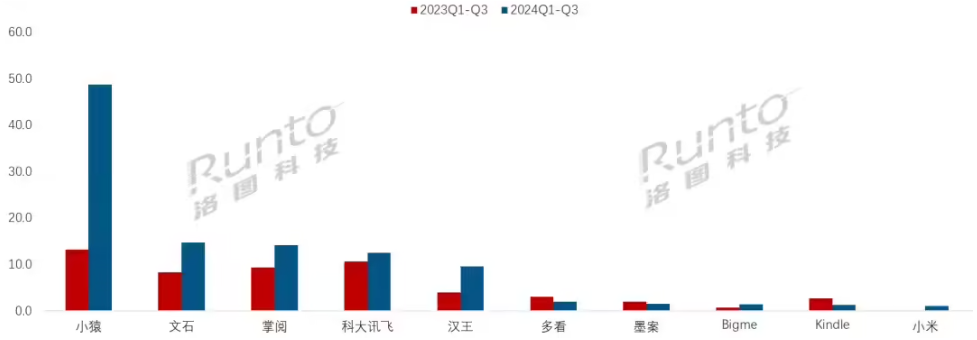

洛图科技:第三季度中国电子纸平板线上零售同比增长77.0%

根据洛图科技(RUNTO)发布的《中国电子纸平板零售市场月度追踪》报告,2024年第三季度,中国电子纸平板线上全渠道(含抖音快手等内容电商)的零售量为38.2万台,同比增长77.0%,环比下降9.7%;销售额为11.5亿元,同比增长98.3%。

前三季度累计来看,全渠道的零售量为111.8万台,同比增长84.8%,销售额为32.0亿元,同比增长90.5%。高增幅的原因在于:一是电子纸平板在教育领域的应用加速,学习本单品类在今年崛起;二是内容电商渠道成为新的增长极;三是彩色产品在2024年实现了大范围商业化;四是领先的电子纸平板品牌销量暴增。

根据洛图科技线上全渠道数据显示,2024年前三季度,小猿学练机线上全渠道的销量位居第一,同比增长269.7%。文石、掌阅、科大讯飞的销量分列线上全渠道销量的第二到四位,同比增幅分别为76.2%、51.6%、17.3%,长期以来,三个品牌的表现都比较稳定。汉王排名第五,与去年同期排名一致,与前四大品牌的差距在不断缩小,线上全渠道的销量同比增长140.3%,销量增幅仅次于小猿。

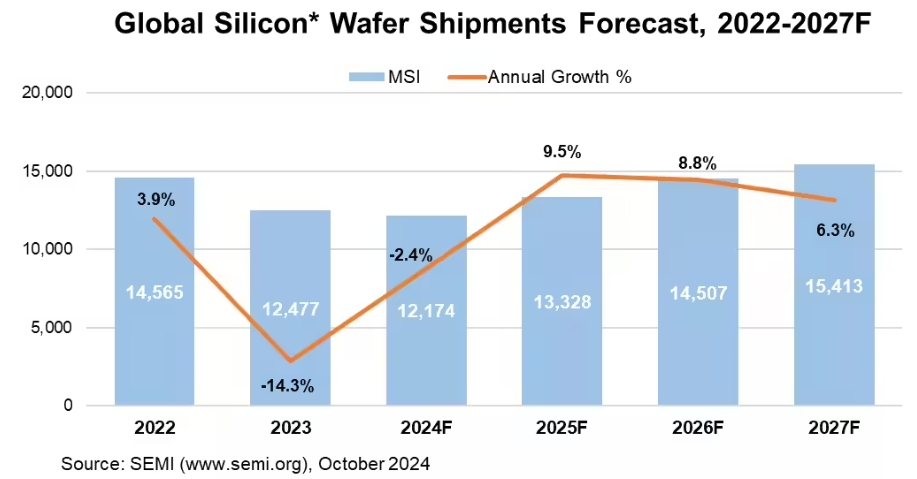

SEMI预计全球硅晶圆出货量2024年同比下滑2.4%

半导体行业协会SEMI公布了2024年度硅出货量预测报告。该报告预计在2023年大幅下滑14.3%后,今年全球硅晶圆出货量同比跌幅将缩窄至2.4%。

SEMI预计今年全球硅晶圆出货将达12174 MSI(百万平方英寸,Million Square Inches),大致约合1.076亿片12英寸晶圆,而在2025年将重返增长轨道,同比提升9.5%至13328 MSI。

中期来看,SEMI预计在AI和先进制程需求日益增长的背景下,全球半导体晶圆厂产能利用率将逐步走高。此外,先进封装与HBM生产的新应用也提升了硅晶圆的消耗量,整体需求提升助推硅晶圆出货量继续强劲增长。

SEMI表示, 2027年全球硅晶圆出货量有望达15413 MSI,超越2022年创下的14565 MSI高点。

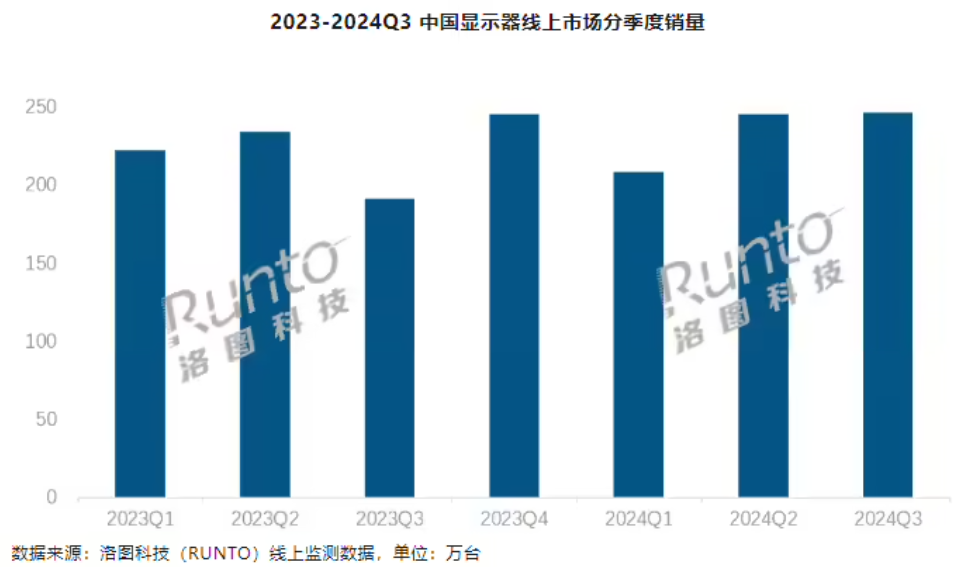

洛图科技:Q3中国大陆显示器线上零售销量同比增长27%

根据洛图科技发布的《中国大陆显示器线上零售市场月度追踪》报告,2024年第三季度,中国大陆显示器整体线上零售市场(包含传统电商和内容电商)的销量为269万台,同比增长27%。

其中,传统电商的销量占到约92%,为247万台,同比增长29%;销售额为25亿元,同比增长18%。这是近两年来,市场销量和销额首次同时实现单季双增长,表现远好于量额双跌的上半年。

AOC销量排名线上市场第一,份额占比为12.1%;HKC位居线上市场第二,小米以9.2%的销量份额排名线上市场的销量第三。KTC、SANC和泰坦军团分别排名第四、第五和第六,销量占比分别为8.4%、7.3%和6.1%。

Omdia预计近眼显示设备的显示面板将在今年达到1721万片

分析公司Omdia近日对近眼显示设备的显示面板作出预测,认为系列面板出货量预计将在今年达到1721万片,与2023年大致持平,其中OLEDoS(硅基OLED)的占比显著提升,Omdia预计近眼显示屏幕出货量有望在2026年重回快速增长,并在2030年达到9292万片。

Omdia透露,苹果/微软/Meta的新款近眼显示产品将在2026年前后发布,带动面板需求量上升,作为产品升级,系列品牌倾向于采用双屏代替原先单屏设计。

TrendForce:2024年OLED显示器出货规模有望同比大增181%,达144万台

TrendForce预计在面板规格增多与升级、多家电竞品牌积极参与的推动下,2024年OLED监视器出货规模可达144万台,同比增长181%,这一高增长的态势有望延续至未来几年。

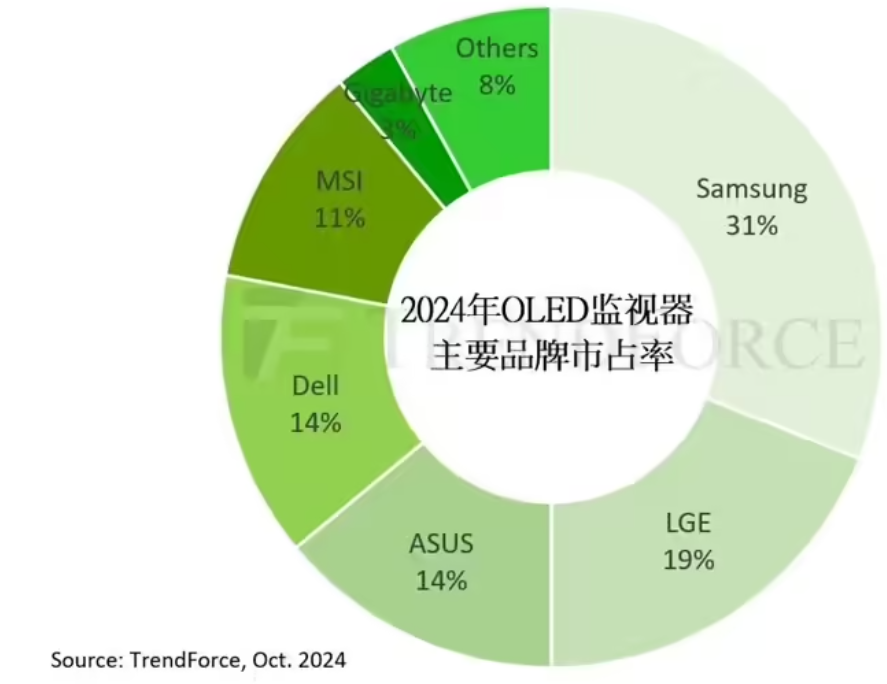

OLED显示器市场主要品牌方面,2024年六巨头预计将分别是最接近屏厂的三星电子(31%)与LG电子(19%)、显示领域耕耘已久的戴尔(14%)、三大台系板卡厂华硕(14%)与微星(11%)和技嘉(3%),其中戴尔、华硕市占率基本一致,剩余8%由其它厂商瓜分。

从技术角度上来看,受三星显示积极扩大出货量、多家下游企业开发相关机型的驱动,QD-OLED在OLED显示器市场整机出货占比有望从2023年的53.5%提升至今年的73%;LG Display的W-OLED出货市占因此下滑至26%;JOLED等的RGB OLED则占据剩余1%。

9月全球电动汽车销量创新高,中国贡献超六成

据路透社报道,9月份全球电池电动汽车(BEV)和插电式混合动力汽车(PHEV)的交付量飙升了30.5%,达到170万辆。中国市场在这一波热潮中表现尤为突出,销量达到110万辆,增幅高达47.9%,这已是中国连续第二个月电动汽车销量突破百万大关。

虽然其他地区的销售增幅相对温和,但也在持续改善。北美市场的电动汽车销量增长了4.3%,达到了15万辆;而欧洲市场则增长了4.2%,共售出30万辆。这一增长在很大程度上得益于英国市场24%的销量提升,意大利和德国也有小幅增长。

中国连续两个月的强劲表现,推动了今年前九个月全球电动汽车销量达到1150万辆,比2022年同期增长22%。按地区划分,中国的销量在1月至9月期间激增35%,达到了720万辆,而美国和加拿大的电动汽车销量则增长了10%,共计130万辆。

END