我是芯片超人花姐,入行20年,有40W+芯片行业粉丝。有很多不方便公开发公众号的,关于芯片买卖、关于资源链接等,我会分享在朋友圈。

扫码加我本人微信👇

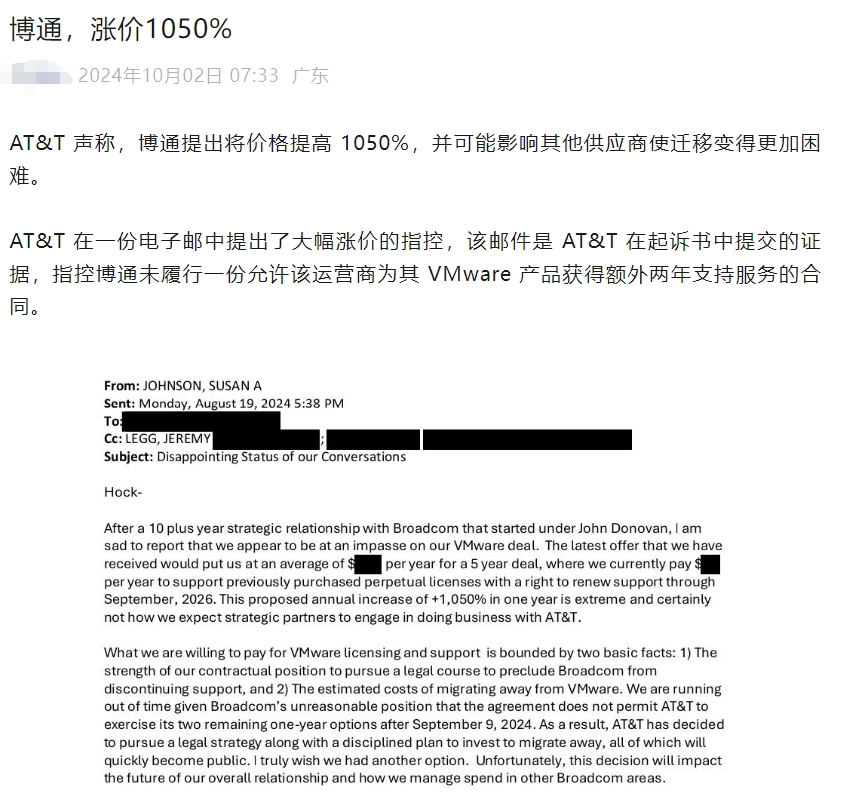

近期美国电信界“大佬”AT&T指控芯片大厂博通涨价1050%的事件持续发酵中,博通不仅对AT&T大涨价,还试图更改原有的VMware 合同,以配合其新的公司战略。同时拒绝永久许可续签支持服务,除非同意条件,而这些条件将使该公司 “损失高达数千万美元,超出支持服务的价格。”

来源:网络

博通自去年底收购虚拟化软件商VMware之后,马不停蹄地开始了大裁员、大涨价等一系列动作。眼下最受争议的便是变相涨价,将 VMware从永久许可模式改为订阅模式,相当于咱们长期VIP变成年付费用户,还要捆绑销售,不得不加价购买,有的客户被迫涨价四五倍,有的涨价多达10倍,包括AT&T在内的不少客户都苦不堪言。

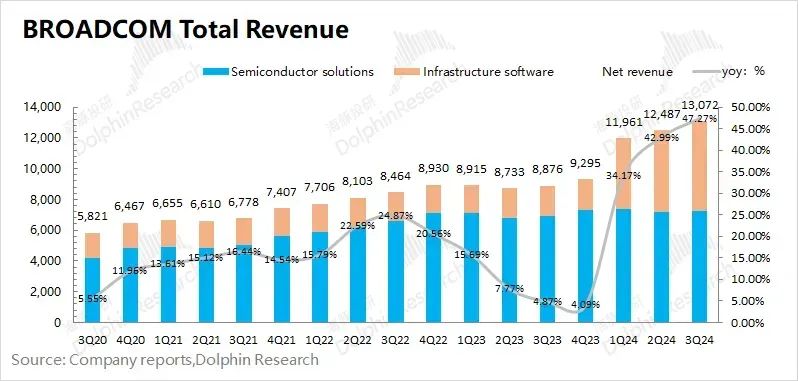

另一边博通却赚了更多,三季度软件收入同比暴涨200%,比半导体硬件增长还快。VMware这一年到底发生了什么?站在英伟达背后赚钱的博通,在今年的美股AI标的中,地位再次被提高,博通的 1 万亿美元市值就要实现了吗?

去年博通收购VMware之后就开始改革,产品捆绑销售、永久许可模式转变为订阅模式,已经引发了不少VMware的客户不满和抱怨,被大家怒斥为“抢钱”,甚至有种抛弃小客户的趋势,让不少尤其是小公司在内的客户不得不考虑别家替代方案。

VMware是服务器计算虚拟化领域当之无愧的龙头老大,成立于1998年,最初专注于开发桌面虚拟化软件,后来发展成为云计算和虚拟化技术的领先企业。主要产品包括VMware Fusion(适用于Mac)、VMware Workstation Pro(适用于Windows和Linux)等,这些产品允许用户在一台物理机上运行多个独立的操作系统,从而提高工作效率和资源利用率。

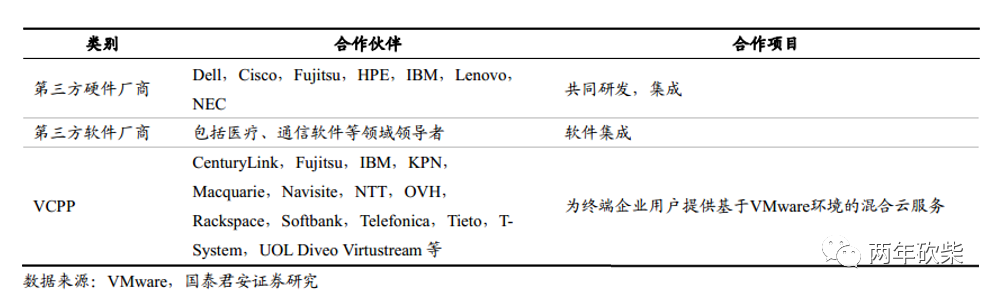

VMware与约1000 多家科技公司达成紧密合作,提供集成产品,超过4500家公司进入公司VCPP服务提供商名单,为终端企业用户提供基于VMware环境的混合云服务。

凭借自身的产品实力和清晰的战略布局,从创业公司一路至今,VMware的发展历程中跟许多大厂都有密切关系,受到行业巨头及资本的追捧,如存储设备巨头EMC(后被Dell收购)、Intel、Cisco、Google等。业内普遍认为,有95%的数据中心至少使用了一个 VMware 的组件。而过去VMware独立出来的时候,《财富》1000强公司有80%都是它的客户。

博通作为上游通信半导体大厂,与下游的虚拟化软件领域头部厂商VMware联合,看中的就是各自强项在数据中心及服务器市场的强关联性。

博通的光纤通道适配器、存储适配器、以太网网卡等,集中应用在服务器市场,博通以此提供硬件层面的通信连接,VMware则提供云上的解决方案,双方联手实现“软硬一体”,为云服务用户提供更灵活的解决方案。

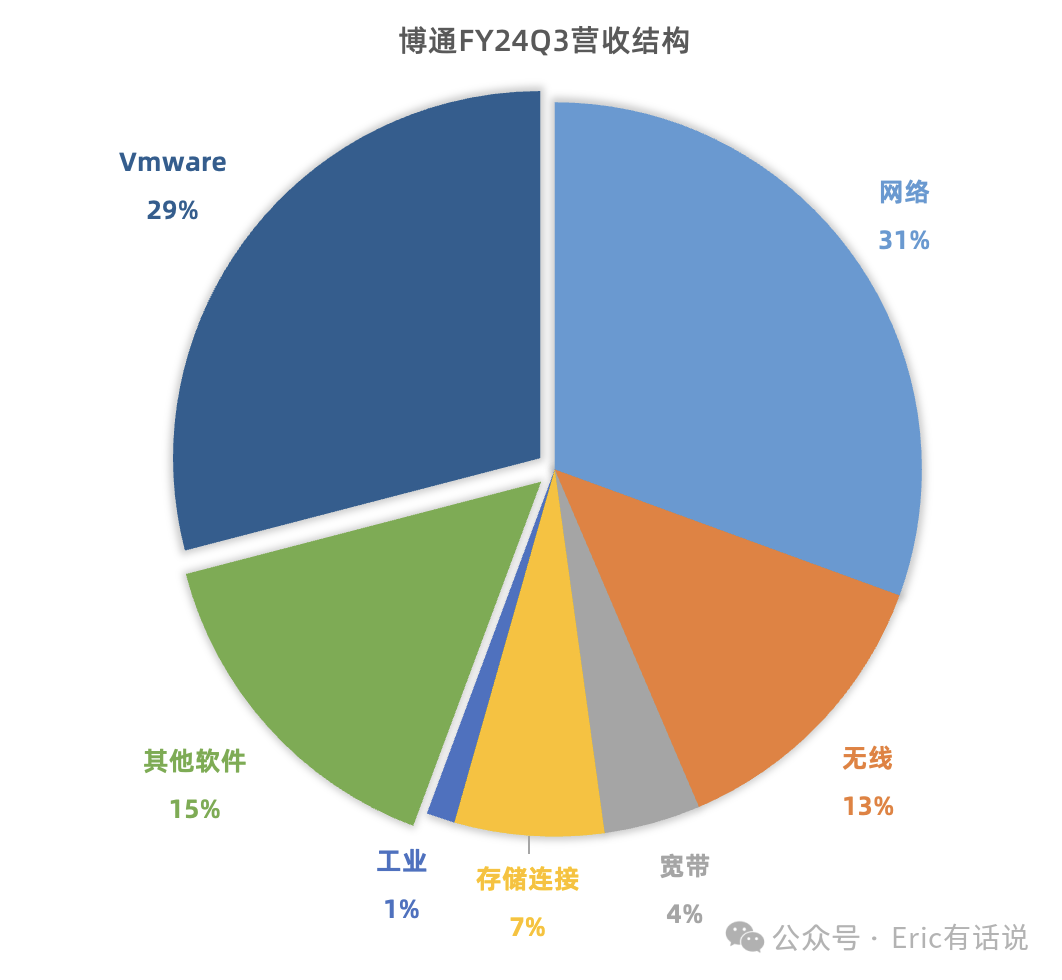

VMware也成为了博通的盈利抓手。今年三季度,博通软件营收占比提升至44%,达到58亿美元,同比暴涨200%,VMware贡献营收38亿美元,订阅制进展顺利,尤其是全栈VCF的订阅,景气度持续到2025财年。

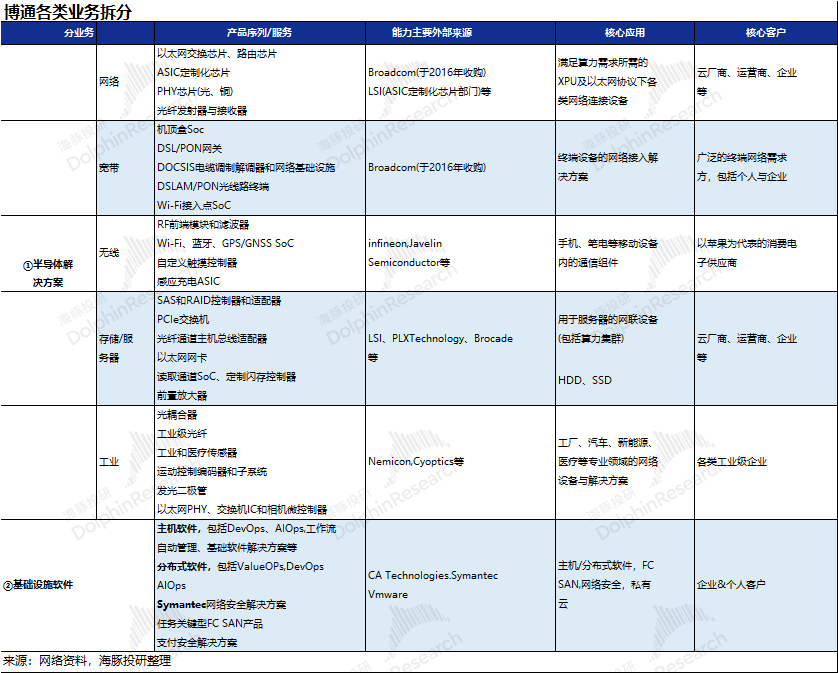

2024年博通各类业务拆分:

在此番业绩背后,如同以往“买买买”一样,博通还坚持对VMware“断舍离”。首先是裁员,据外媒报道,截止2023年12月,VMware在全球各地已经有近3000名员工被解雇。内部人士称最终裁员总数或可达1万-2万。同时迅速淘汰了VMware的一些产品,简化产品组合,让其专注于几款“拥有最高精尖技术的产品”。

此外是收费模式的变脸调价。VMware开始转向订阅收费模式,这是正式并购后目前最大的争议点。在短期内,订阅模式可能给一些客户节约了成本,但对于长期客户来说,成本水涨船高,也影响到了小型集成商。

国内VMware的企业用户也抱怨其产品线大变样。从100多种产品的自由组合,变成仅4种了,以至于无法选择虚拟化单品进行集群扩容;其中文官网消失不见,重新定向到了英文网站;VMware在新产品发布说明中宣布不再支持中文,包括产品界面和文档。以及宣布与总代优化布局,相当于在国内仅剩一家代理商……

VMware显然是博通近年来相当成功的一笔投资。今年第三季度,博通实现营收130.72亿美元,同比增长47%,环比增长5%,连续4个季度创历史新高。收购的VMware是博通最新季度收入增长的主要原因。

VMWare收购案,成为博通史上最大的一笔收购案,刷新了2015年370亿美元的收购纪录。据说CEO陈福阳认为芯片毛利比不上软件,所以他最近几年都在收购软件公司。也难怪博通自带PE 公司(Private Equity Firm,私募股权公司)血统,一直在寻找最佳的投资组合,常常投资于能够带来快速回报的资产,同时将公司的业务提升到高利润水平。

如今的博通已然不是一家传统的半导体大厂,它软硬件通吃,转型成为半导体和工业软件领域的巨头。

在CEO陈福阳的带领下,博通收购了众多半导体行业具有绝对优势地位的企业,哪怕是“蛇吞象”,而全球科技行业大手笔并购差不多就是从博通开始的。2016年,新博通营收增速达到近年来的高峰,一年内从 45.43 亿美元增加到了 132.2 亿美元,一举成为全球第五大半导体公司。根据Gartner发布的全球十大半导体厂商榜单,博通2023年营收同比逆势增长7.2%至255.9亿美元,跃居全球第四。

一统半导体硬件半壁江山后,2018年后博通将收购的重心转移至高利润率的软件领域优质标的,先后并购CA Technologies、Symantec企业安全部门、大型云管理企业VMWare等企业服务公司。同时,在半导体行业,高通、AMD、英特尔、英伟达等巨头也围绕自身主业和潜在增长点,在软件领域进行大量投资。

根据博通FY24Q3营收结构,目前博通的产品分为两大类:半导体解决方案(56%)和基础设施软件(44%),软件营收将近有一半。

显然博通三季度的增长主要来自VMware,原有业务的增长就没那么明显了。占比最大的半导体解决方案营收72.74亿美元,同比增长5%,营收占比下滑至56%。

细分到半导体等业务,增速开始遭遇瓶颈。根据海豚投研测算,如果剔除掉三季度VMware的收入,公司原有的半导体业务和软件业务都只有个位数的微增,至今仍未受AI需求的明显带动。此前公司股价的持续上升,已经包括市场对公司业务受AI需求整体带动的预期。然而原有业务增速迟迟未见提升,因此判断仅靠VMware(全年大约120亿美元收入体量)的增长难以支撑起当前公司的市值。

半导体解决方案中,两大营收分别来自网络(在半导体方案中营收占比69%)和无线(在半导体方案中营收占比29%),其中网络业务持续保持快速增长,达到40亿美元,同比增长43%。无线业务营收17亿美元,同比增长1%。

作为一家背靠英伟达,踩在AI风口上赚钱的公司,博通的网络业务近两年增长迅速,营收占比显著提升,博通去年预计2024财年网络营收同比增长30%,主要靠网络互联芯片、定制compute offload芯片贡献。

整体上看,博通的业绩表现还是相当出色。其在2013财年后迈入高速增长阶段,2013-2022财年营收CAGR达33.17%;博通2013财年营业利润仅为5.7亿美元,到2022财年,营业利润达144亿美元,营业利润率为43.38%,9年CAGR达43.19%。目前Q3的半导体毛利率虽然略有下滑,但仍维持在68%的高水平。

受益于AI应用,博通的股价近四年来上涨了290%。截至10月22日,博通的市值约为8400亿美元。

在去年春天,博通市值超过了“美股七雄”的特斯拉,且在今年大多数时间都高于特斯拉,有成为“美股七雄”的潜力,也是有望成为继英伟达和台积电之后的第三家市值过万亿美元的半导体公司。

除了上述VMware在内的软件业务的显著拉动,当前博通的另一个主要增长点就是AI。

凭借AI服务器的高速数据传输技术专利,在全球50GB/S的SerDes市场中,博通垄断了76%的市场份额,AI硬件加上VMware的通信领域软硬件方案,补强了其服务器业务。博通与谷歌和Meta在AI应用的合作也为其增长注入了动力,而苹果依然是博通最大的客户。到2024财年,AI业务仅占其总收入的20%,有较大的提升空间。

2023财年博通的 AI 芯片收入为 42 亿美元,博通预计今年人工智能芯片销售额将飙升至 121 亿美元,明年将达到 169 亿美元。

据报道,今年美银在一场电话会中,将博通列为与英伟达同等重要的顶级AI标的。会上,博通管理层指出了公司当前吸引投资者的三个要素:

1、AI业务增长迅猛:未来3-5年,博通AI业务的潜在市场规模提升至300-500亿美元,且需求没有看到放缓。

2、VMware转向订阅收费模式,相当于2.5倍平均销售价格提升。

3、优质现金奶牛:自由现金流达到收入的45%-50%,其中50%用来分红。

可见,尽管冒着VMware现有客户不续约的潜在风险,但对于博通来说,AI业务的长期显著增长和VMware的利润潜力或许才是最重要的。

-END-

▶ 大涨!60多家芯片公司涨停!