随着国内柔性OLED产能持续释放以及向低阶产品市场不断渗透,全球柔性OLED面板出货量持续扩大。2024年第二季度,全球市场柔性OLED(含折叠)智能机面板出货量约1.6亿片,同比大幅增长39.9%,环比增长17.5%,同比、环比双增长,在OLED智能机面板中占比达72.2%,同比下降7.9个百分点,环比上升2.7个百分点。

近几年,除苹果、三星外,华为、小米、oppo、vivo等主流国产品牌柔性OLED面板订单量持续由三星显示转向国内厂商。国产柔性OLED智能机面板出货量约9,400万片,同比大幅增长79.0%,环比增长4.7%,占比达58.9%,超越五成,同比上升12.9个百分点,国产柔性OLED面板已实现对韩系的赶超。

2024年第二季度,主流国产品牌柔性OLED智能机面板中,京东方份额达28.1%,排名第一,同比下降3.1个百分点,环比下降1.4个百分点;华星以26.7%的份额排名第二,同比上升12.2个百分点,环比上升1.7个百分点,份额增长最大;天马和维信诺份额分别为23.8%和19.6%;三星份额降至仅剩1.8%,同比下降4.2个百分点,主流国产品牌柔性OLED国产化率已增至98.2%。

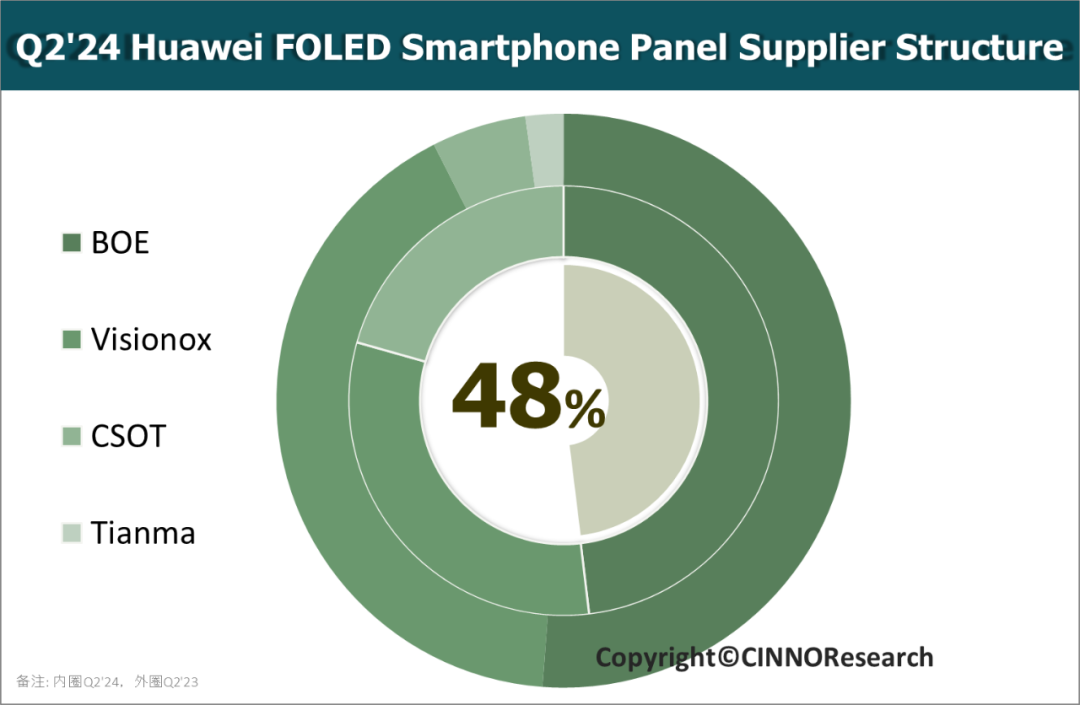

华为作为国内手机品牌的主流厂商之一,布局主要在于高端市场,中端市场有所加速,低端市场暂未真正开始,而高端市场主要为高端旗舰机型及折叠产品,该部分选择的重点合作伙伴依旧是京东方。

数据来源:CINNO Quarterly Mobile Phone Panel Value Chain Report

数据来源:CINNO Quarterly Mobile Phone Panel Value Chain Report

2023年下半年,华为凭借Mate60系列强势回归,受到消费者热烈追捧,其销量在中国市场表现强劲,即使在供货量不足的情况下,也带动华为在中国智能手机市场的份额快速增长,尤其在5,000元以上高端智能机市场,Q4 '23华为份额增至29.0%,同比大幅增长20.5个百分点,而这一比例在2022年全年一度降至仅为10.5%的低点。

从华为柔性OLED手机面板供应商结构来看,2024年第二季度,华为柔性OLED手机面板京东方出货占比48.1%,同比下降3.1个百分点,环比下降3.3个百分点,虽同比、环比均有所下滑,但依旧是华为柔性OLED供货主力;维信诺占比31.3%,排名第二,同比下降10.1个百分点,环比下降2.5个百分点;华星占比20.6%,同比上升15.3个百分点,环比上升5.8个百分点,华星于Q3 '23开始给华为nova系列手机供货,在华为柔性OLED手机面板供应商中成长迅速。

从近几年华为柔性OLED手机面板供应商结构变化来看,一方面华为彻底实现了面板100%国产化,另一方面华为正不断优化其供应商结构,倾向于保持一个多元化的供应商体系,这样不仅可以保证产品质量,还可以减少因单一供应商问题而导致的风险。

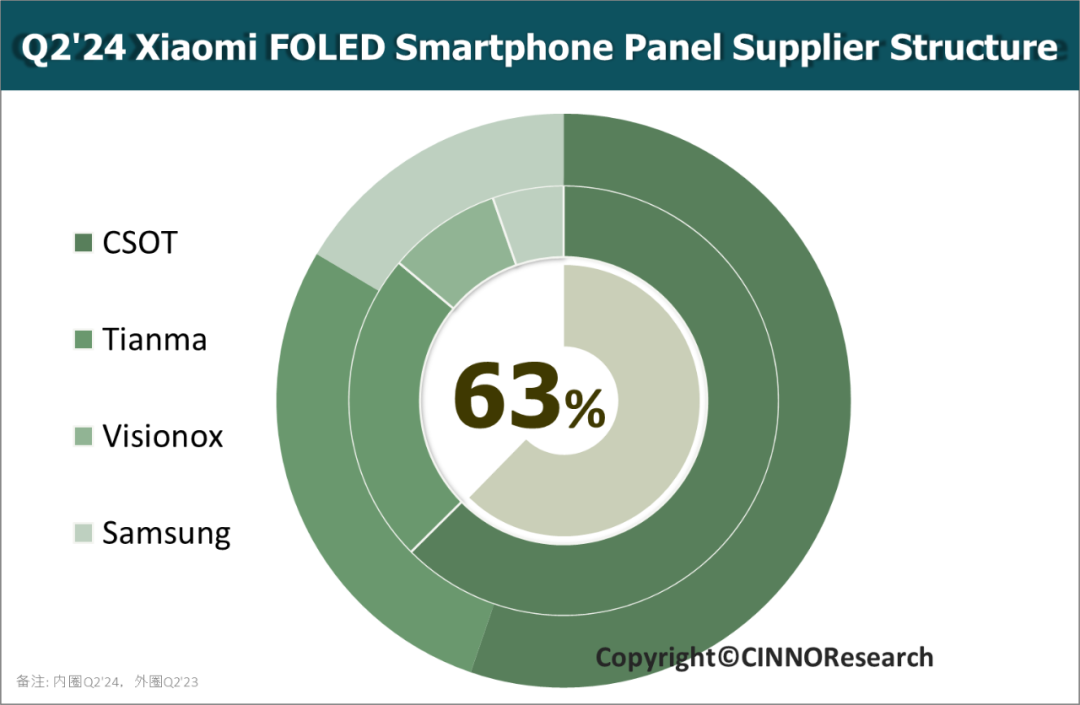

小米作为目前柔性OLED面板用量最大的另一主流国产品牌,同样也在加快国产化率进程。

数据来源:CINNO Quarterly Mobile Phone Panel Value Chain Report

数据来源:CINNO Quarterly Mobile Phone Panel Value Chain Report

从小米柔性OLED手机面板供应商结构来看,2024年第二季度,小米柔性OLED手机面板华星出货占比62.6%,同比上升7.3个百分点,环比下降7.4个百分点,在柔性OLED手机面板供应上,小米与华星长期深度绑定合作,华星占据小米大部分采购份额;天马占比23.5%,排名第二,同比下降4.8个百分点,环比上升1.8个百分点;维信诺占比8.6%,同比上升8.6个百分点,环比上升0.9个百分点,小米于2023年年底再次导入维信诺,虽然目前占比不高,但后续仍有提升空间;三星占比由去年同期的16.5%缩窄至5.3%,同比下降11.1个百分点,环比上升4.8个百分点,而这一比例在2022年为22.2%。

从近几年小米柔性OLED手机面板供应商结构变化来看,一方面小米在面板供应商的选择上逐渐减少了对韩国企业的依赖,转向更多的国内供应商,另一方面小米也在多元化其供应商结构。

联系我们

CINNO 公众号矩阵

更多商务合作,欢迎与小编联络!

扫码请备注:姓名+公司+职位

我是CINNO最强小编, 恭候您多时啦!

CINNO于2012年底创立于上海,是致力于推动国内电子信息与科技产业发展的国内独立第三方专业产业咨询服务平台。公司创办十二年来,始终围绕泛半导体产业链,在多维度为企业、政府、投资者提供权威而专业的咨询服务,包括但不限于产业资讯、市场咨询、尽职调查、项目可研、管理咨询、投融资等方面,覆盖企业成长周期各阶段核心利益诉求点,在显示、半导体、消费电子、智能制造及关键零组件等细分领域,积累了数百家中国大陆、中国台湾、日本、韩国、欧美等高科技核心优质企业客户。