最近,半年报陆续发布,行家说Research总结了芯片、封装、显示屏端头部上市企业已披露的业绩报告发现:

1)极少数的企业营收、利润、扣非利润实现增长;(如三安光电、诺瓦星云、京东方华灿等)

2)大多数企业实现了营收增长,但利润同比下滑。

3)少数企业营收下滑,利润同比增长;或者是均下滑。

4)其中,增速部分,大多来自于细分赛道(如MLED)或海外市场,且大多数出现 Q2开始整体增速放缓,这与大环境的情况吻合,预计下半年行业整体的挑战不小。(详细数据可见后续行家说Display财报文章分析和季度报告)

插播:行家说显示年会早鸟价¥199起 ,详询凌语WX:hangjia188

而在非上市公司的重点LED显示屏企业代表中,强力巨彩的表现也一直备受产业关注,行家说Display在近期调研时发现,在国内市场整体疲软的情况下,强力巨彩在2024年上半年是采取“扩产增销”和“渠道纵深”策略。在产能上,新增328线NXT长线的新线体投用,每月小间距产品产能预计增加18万PCS;而在渠道方向,上半年开设了近200家形象店;由此,除了关注上市公司财报披露和非上市的头部企业表现之外,整个产业在过去的8个月里,大多时候处于风平浪静。然而,产业的湖面看似波澜不惊,但技术革新和产业链价值重塑的暗流却在悄然涌动,价格策略的不断调整,也暗示着一场不可避免的深刻变革正在发生,但同时也孕育新的希望和机遇。当有多种技术博弈的时候,价格竞争是重要的战略手段,而技术本身的性价比竞争甚至会成为本质竞争。价格决定了有多少利益和资源可以分配,以及如何分配,这是营销的重大决策。

去年年中,LED显示屏上演了一场轰轰烈烈的“调价潮”,短期看是一个供需失衡稍显无奈的市场调整,但长期看或也正是这一场技术变革下的前情演练。历史上很多新技术和应用的崛起或拓展普及都曾伴随大量的资本竞争和价格竞争,局中人很痛苦,但市场变化又不以某个企业意志转移。 来源:2023年行家说LED显示季度报告而从今年来看整个行业格局也正经历着深刻的变革与挑战:上中游控产保利,中下游降价抢市。上中游厂商(芯片、封装厂)的策略是:面对市场波动与成本压力,为了避免亏损,部分企业采取控产方式,希望通过精细管理产能,以保证一定的利润或生存空间,维持企业的稳定运营。这种策略不仅是对市场风险的主动应对,或也是对行业可持续发展的一种深思熟虑的考量。中下游(COB厂、屏厂)的策略是:技术迭代的加速与竞争的日益激烈,使得厂商们不得不重新审视自身的市场定位与竞争策略。为了争夺市场份额,许多厂商选择了价格下调的道路,希望通过更加亲民的价格吸引消费者,进一步满足市场多样化的需求。然而,这一策略的实施也伴随着风险与挑战,尤其是在头部企业率先降价的情况下,市场反应变得尤为复杂:

来源:2023年行家说LED显示季度报告而从今年来看整个行业格局也正经历着深刻的变革与挑战:上中游控产保利,中下游降价抢市。上中游厂商(芯片、封装厂)的策略是:面对市场波动与成本压力,为了避免亏损,部分企业采取控产方式,希望通过精细管理产能,以保证一定的利润或生存空间,维持企业的稳定运营。这种策略不仅是对市场风险的主动应对,或也是对行业可持续发展的一种深思熟虑的考量。中下游(COB厂、屏厂)的策略是:技术迭代的加速与竞争的日益激烈,使得厂商们不得不重新审视自身的市场定位与竞争策略。为了争夺市场份额,许多厂商选择了价格下调的道路,希望通过更加亲民的价格吸引消费者,进一步满足市场多样化的需求。然而,这一策略的实施也伴随着风险与挑战,尤其是在头部企业率先降价的情况下,市场反应变得尤为复杂:1、不敢下单提货:怕继续跌,买入就是亏。

2、客户信心受影响:担心降价背后隐藏着品质下降的风险。“买涨不买跌”的消费心理在此时表现得尤为明显。消费者在面对价格下调时,往往会持观望态度,担心价格继续下跌导致不断推迟购买决策。这种心理与当前房地产市场的某些现象不谋而合,反映了消费者在不确定环境下的谨慎态度。

这时候无论涨价和降价,从企业的利益出发,不分对错,但在这个关键的技术之间剑拔弩张的节点,品质都极为关键,尤其是头部企业非常明白:当前这个技术更新换代的关键时期,产品品质的重要性不言而喻。尤其是对于头部企业而言,他们更可能倾向于通过价格战略迅速获得市场信任与抢占市场份额,而尽量不以牺牲品质为代价,因为都知道牺牲品质的后期代价更大。

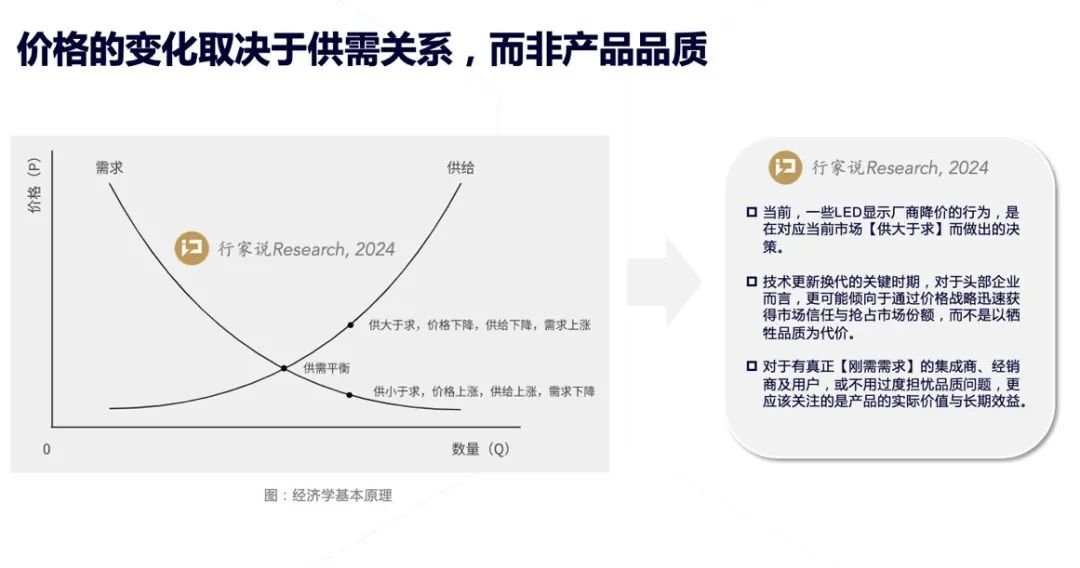

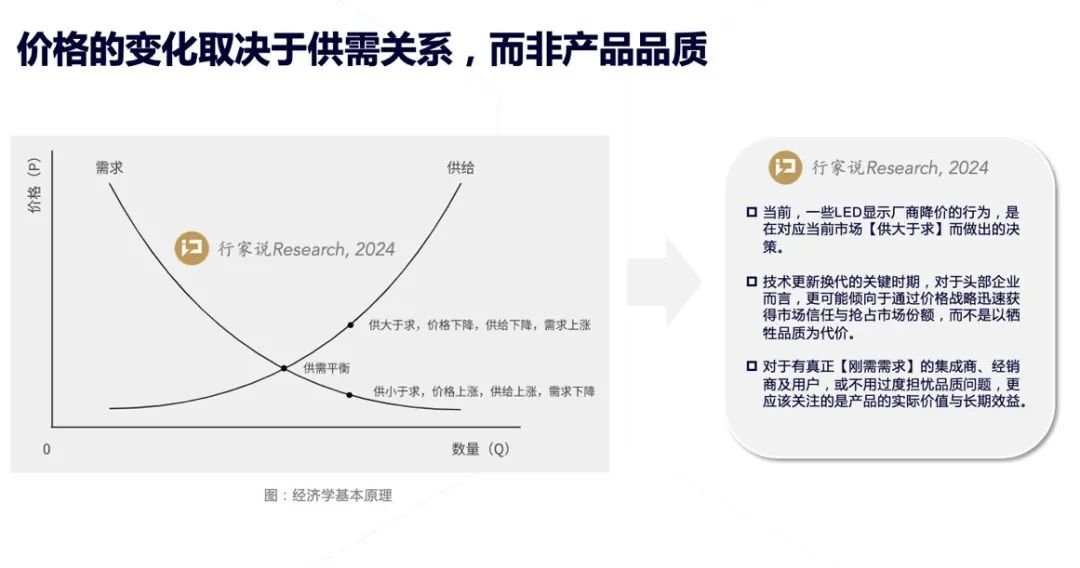

以前面提到的头部企业强力巨彩情况为例,业内都周知,他们一直执行从源头开始的 100%过程检测,再到生产线上50多道精细制程和40多个工站,以及设了116条停线标准,而这些举措,和所有注重品质的头部企业均一样,其核心目的在于构建一个稳固的产品质量保证体系,而非直接关联于日常经营中的产品价格波动。换而言之,当价格出现上涨时,并不意味着这些企业的产品品质就会随之提升;同理,价格下调,亦不会损害其既定的产品品质标准。经济学中最基础的知识:供求关系——商品“供大于求”,商品价格会因为此降低,反之 “供不应求”,商品价格会因此抬高。所以也可见,如今一些LED显示厂商降价的行为,部分是通过技术和工艺改进,以应对当前市场的【供大于求】而做出的决策。不过供需会影响价格,价格也会影响供需,这也是为什么价格可以是实施战略的重要路径。

所以,对于有真正【刚需需求】的集成商、经销商及用户,或不用过度担忧品质问题,更应该关注的是产品的实际价值与长期效益。因为这个时候,越是头部的企业,也越是如履薄冰,越注重自己的口碑,也越有机会赢。因此,在面对市场价格波动时,不妨根据自身需求与利益诉求做出明智的选择。不过,市场博弈不仅仅是价格战略的制定与调整,还包括了技术的较量与阵营的结盟与对抗。1)2019年开始,芯片厂与面板/终端厂陆续出现合纵连横,比如晶元与利亚德、三安与TCL华星、华灿与BOE、乾照与海信……既体现了芯片厂向下探索的决心,也反映了面板与终端厂在往上加码的野心。 LED显示屏上下游厂商的合纵连横(2023行家说小间距与微间距LED显示屏白皮书)

LED显示屏上下游厂商的合纵连横(2023行家说小间距与微间距LED显示屏白皮书)

2)部分芯片厂、封装厂延伸到MLED模组;面板、屏厂投入COB。这些举措无疑也都在为即将到来的技术变革做准备。3)去年P1.2 LED显示屏价格之战,也曾预示过技术与市场竞争的激烈程度。

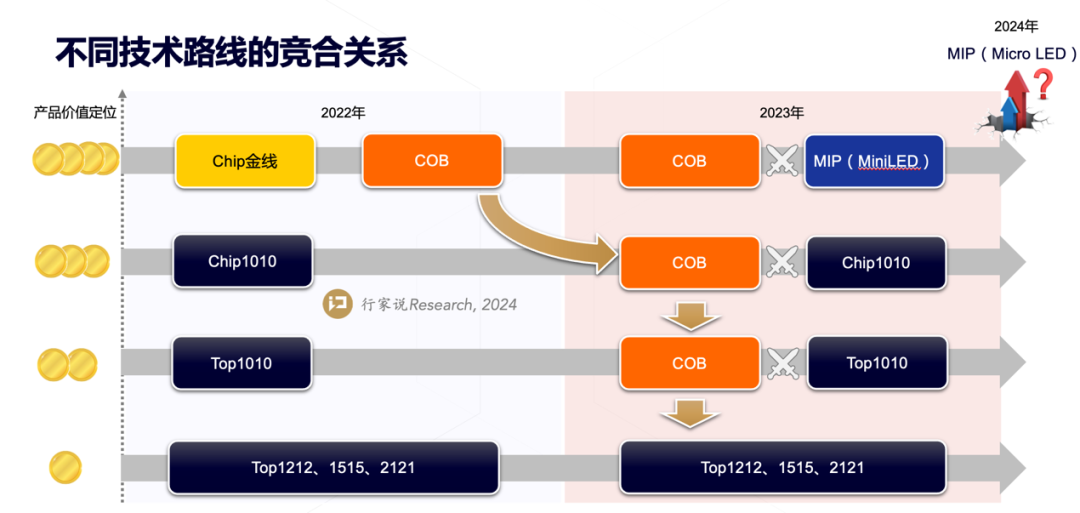

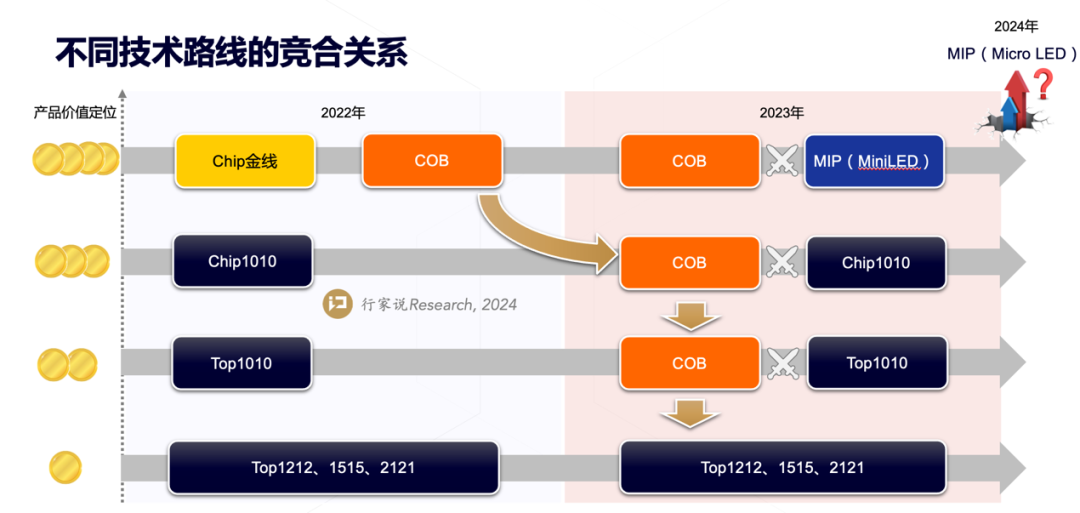

而以上这些现象,正是技术变化带来的企业策略的变化,这也进一步加剧了产业的竞争与博弈。先看SMD技术。面对新技术的挑战,SMD技术的坚守并非被动防守,而是一种积极应对市场变化的策略,凭借成本效益高、易于大规模生产等优势,在对成本敏感的应用场景,以及P1.5以上场景,仍然具有强大的吸引力。SMD技术在LED显示屏产业中的坚守和发展,展现了一种成熟技术的韧性和创新能力。COB技术则从多年的苗头、蛰伏终于走向“趋势之一”,目前仍处于市场的风口浪尖,有人看好其潜力而重仓投资,也有人对其前景仍持怀疑态度。具备挑战实力的选手MiP (Micro LED)则摩拳擦掌,等待时机出击。 (来源:2023行家说小间距与微间距LED显示屏白皮书)

(来源:2023行家说小间距与微间距LED显示屏白皮书)

这里的潜台词已经是:COB起势,但生命周期则取决于SMD的防守能力和MiP的进攻速度。在这个产业链中,芯片厂、封装厂、面板/终端厂等各环节的企业都在寻求自己的利益最大化。为了实现这一目标,它们往往会选择与其他环节的企业建立紧密的合作关系,形成一个个阵营。这些阵营之间既有合作也有对抗,它们通过整合资源、共享信息等方式来增强自己的竞争力。 来源:行家说Research这种阵营的结盟与前面所提到的明确的合纵连横不一样,而是基于共同利益下的非公开的、深层次的合作,比如SMD阵营防守联盟、COB渗透者联盟、MiP(Micro LED)进军者联盟。行家说Research:起伏波动是市场经济的常态,安静期或低迷期往往都是暂时的,“萧条”就是自发调节的过程,市场均衡之后就良性了。正如自然界的规律,低谷之后便是上升期,会面临挑战,但这同样也是重新审视策略、寻找新机会和进行创新的时刻,正蕴含着反弹和成长的潜力。在这个充满挑战与机遇的节点,企业之间能加强合作与沟通,共同维护市场秩序与阵营利益对产业是上策,你死我活的非理性价格战是下策。但上策比较难,因为有优势的企业可不愿意等,有想法的企业也想抢跑。但无论是属于哪个阵营的企业,都应该认识到自身在行业生态中的位置、能力与责任,通过合作与共赢的方式推动整个行业的健康发展。只有这样,才能在技术博弈的激烈的市场竞争中让自己活下来,也让产业保持繁荣,并实现可持续发展。此刻,不妨深思一下:您的企业隶属于哪个阵营?如今谁胜谁负,未有定论,明确能够与您们共同奋斗、共创未来的组织,在这个过程中,您将不仅获得来自同僚的支持与帮助,或更将有机会共同书写属于整个行业的辉煌篇章。今年11月,行家说一年一度的显示年会,主题定为“变革暗流,迎新质变”,期待与大家线下头脑风暴。

来源:行家说Research这种阵营的结盟与前面所提到的明确的合纵连横不一样,而是基于共同利益下的非公开的、深层次的合作,比如SMD阵营防守联盟、COB渗透者联盟、MiP(Micro LED)进军者联盟。行家说Research:起伏波动是市场经济的常态,安静期或低迷期往往都是暂时的,“萧条”就是自发调节的过程,市场均衡之后就良性了。正如自然界的规律,低谷之后便是上升期,会面临挑战,但这同样也是重新审视策略、寻找新机会和进行创新的时刻,正蕴含着反弹和成长的潜力。在这个充满挑战与机遇的节点,企业之间能加强合作与沟通,共同维护市场秩序与阵营利益对产业是上策,你死我活的非理性价格战是下策。但上策比较难,因为有优势的企业可不愿意等,有想法的企业也想抢跑。但无论是属于哪个阵营的企业,都应该认识到自身在行业生态中的位置、能力与责任,通过合作与共赢的方式推动整个行业的健康发展。只有这样,才能在技术博弈的激烈的市场竞争中让自己活下来,也让产业保持繁荣,并实现可持续发展。此刻,不妨深思一下:您的企业隶属于哪个阵营?如今谁胜谁负,未有定论,明确能够与您们共同奋斗、共创未来的组织,在这个过程中,您将不仅获得来自同僚的支持与帮助,或更将有机会共同书写属于整个行业的辉煌篇章。今年11月,行家说一年一度的显示年会,主题定为“变革暗流,迎新质变”,期待与大家线下头脑风暴。

2024行家极光奖,申报启动!

10+Micro LED新品首展

来源:2023年行家说LED显示季度报告

来源:2023年行家说LED显示季度报告

LED显示屏上下游厂商的合纵连横(2023行家说小间距与微间距LED显示屏白皮书)

LED显示屏上下游厂商的合纵连横(2023行家说小间距与微间距LED显示屏白皮书)

(来源:2023行家说小间距与微间距LED显示屏白皮书)

(来源:2023行家说小间距与微间距LED显示屏白皮书) 来源:行家说Research

来源:行家说Research