作为目前前装上车成本最高的传感器之一,绝大部分激光雷达初创公司的表现,令人沮丧。“很多时候,前方似乎有一个美好的未来,但事情并不总是按照预期发展。”

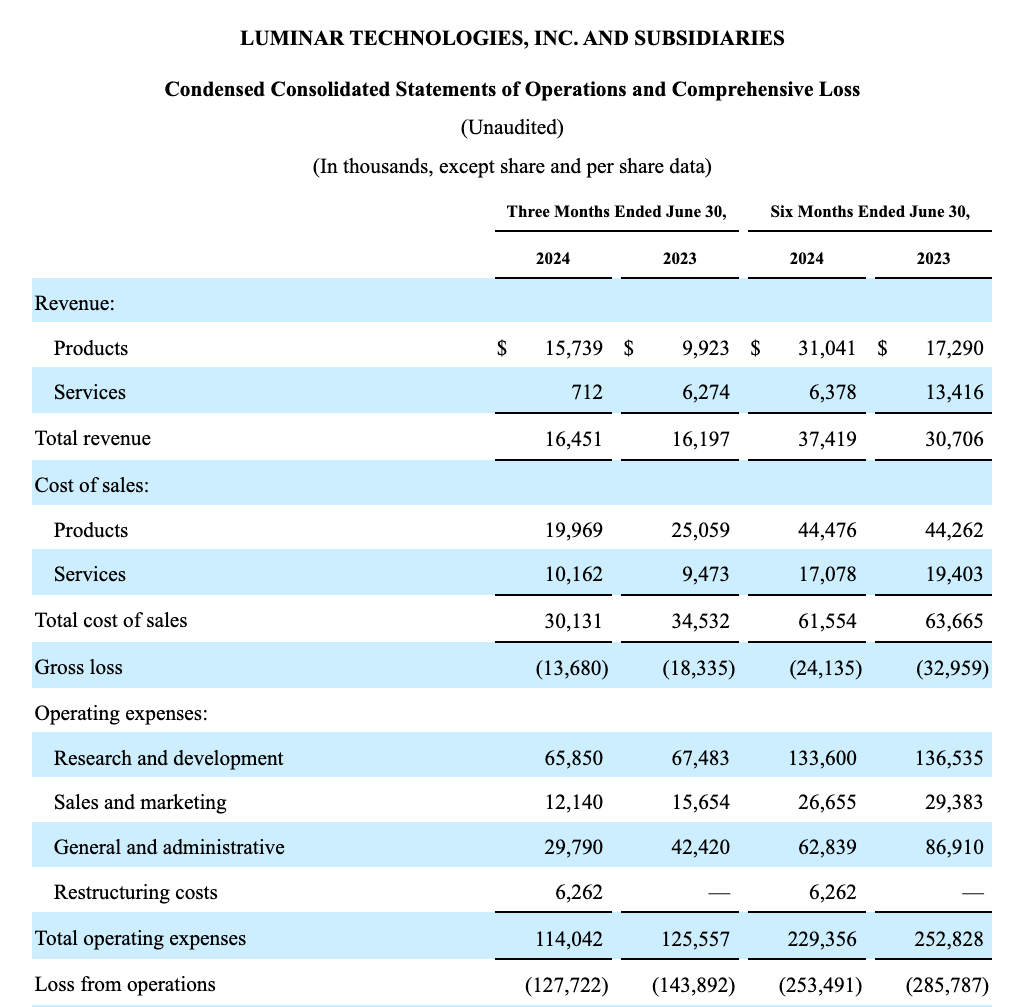

比如,作为曾经美股市值最高(曾经巅峰期高达120亿美元,如今仅剩不到4亿美元)的激光雷达公司,Luminar Technologies最新财务数据显示,今年第二季度营收环比下降22%,同时仍维持巨额亏损和现金消耗。同时,进入9月份,该公司股票价格已经低于1美元。

按照纳斯达克的现行规则,公司股份连续30个交易日低于1美元,交易所将向其发出退市警示通知,公司可有两次宽限期,期间股价连续10个交易日维持1美元以上即可消除退市风险。

这意味着,Luminar进入了关键的“保壳”周期。

数据显示,公司连续第四个季度未能达到分析师的收入预期,今年二季度营收仅为1,645万美元,比市场平均预期目标低了近400万美元。同时,公司运营亏损仍高达1.27亿美元,现金消耗达到7800万美元。目前,该公司帐上仅存2.113亿美元的现金及等价物。

与此同时,作为该公司最大的潜在前装量产客户之一,沃尔沃首款搭载Luminar激光雷达的EX90车型,多次被推迟上市时间。直到今年6月,美国产线才迎来首款EX90下线,预计下半年(9月份)开启交付。而在中国市场,这款车型预计最快要到今年底以进口的方式启动销售。

实际上,从去年三季度就开始启动上市预热的沃尔沃EX90,恰恰是由于沃尔沃内部自研智驾系统以及激光雷达相关软件开发问题,导致上市时间一推再推。有消息称,目前,激光雷达配套的清洗设备还没有被激活。

有意思的是,本月初,沃尔沃还官宣全新一代SPA3平台的落地时间表,这个平台基于SPA2(也就是EX90的开发平台)为基础进行了改进。官方披露,首款车型将是EX60,预计最快2025年推出,并计划搭载英伟达下一代Thor计算平台。同时,英伟达将可能会参与其中部分软件的开发。

按照此前的披露数据,一旦沃尔沃开始量产激光雷达版本车型,可以为Luminar带来至少3500万美元的季度收入。不过,沃尔沃相关人士坦言,“产量的增长速度低于预期。”到目前为止,Luminar给出的今年第三季度营收预期,依然是维持二季度的水平。

实际上,对于Luminar来说,被迫的内部调整,早已经开始。

今年5月,该公司突然对外宣布,计划裁员20%(影响约150名员工),同时转向“轻资产”运营模式,并将大部分生产外包。2023年,该公司净亏损5.713亿美元,高于2022年的4.459亿美元。

而作为曾经在中国市场实现小规模交付的Luminar来说,上汽飞凡的一系列变故,也颇为无奈。再加上中国市场几家头部激光雷达供应商的强势挤压,Luminar几乎没有再获得任何新的定点项目。

就在2023年4月,Luminar还曾在中国高调举办媒体发布会,公司创始人兼首席执行官Austin Russell亲自到场,并表达了定位和植根于中国市场的决心和魄力。同时,在上海成立Luminar中国公司,加大对中国市场的投资。

公开信息显示,Luminar还找到了前哈曼国际大中华区总裁陈钰来担任中国区负责人,并且宣布与TPK合作,由后者负责代工产线,规划产能达到60万台。“我们立足中国,服务中国,还会做出数十亿人民币的投资”,Austin Russell彼时还是信心满满。

然而,一年时间过去,Luminar早已经被中国同行挤出市场。此外,根据TPK在今年6月的股东大会披露信息显示,公司与Luminar的合作,目前有一個案子在出货,但数量不大,期望明后年有所改善。

根据高工智能汽车研究院监测数据显示,今年1-7月,中国市场(不含进出口)乘用车前装标配激光雷达交付超过70万颗,同比增长222.02%,继续保持高增速态势。其中,速腾聚创、华为、禾赛、图达通合计占有超90%份额。

此外,原本被Luminar、Innoviz等海外激光雷达厂商寄予厚望的外资车企,去年开始也在陆续被中国同行拿走定点项目。目前,包括丰田、通用、福特、奥迪等车企的中国市场车型已经相继定点中国供应商。

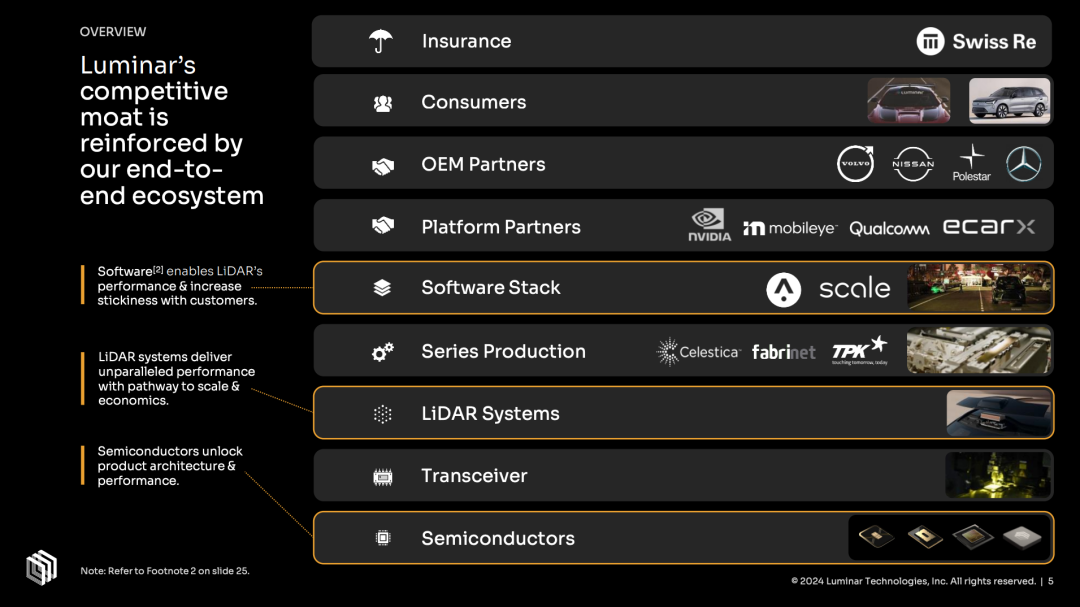

而此前Luminar也曾与亿咖通达成合作关系,同时参与了后者IPO上市前的战略性股权投资。原本,Luminar希望通过此次合作,借由亿咖通与吉利及关联生态体系推动激光雷达和软件在中国市场的部署。

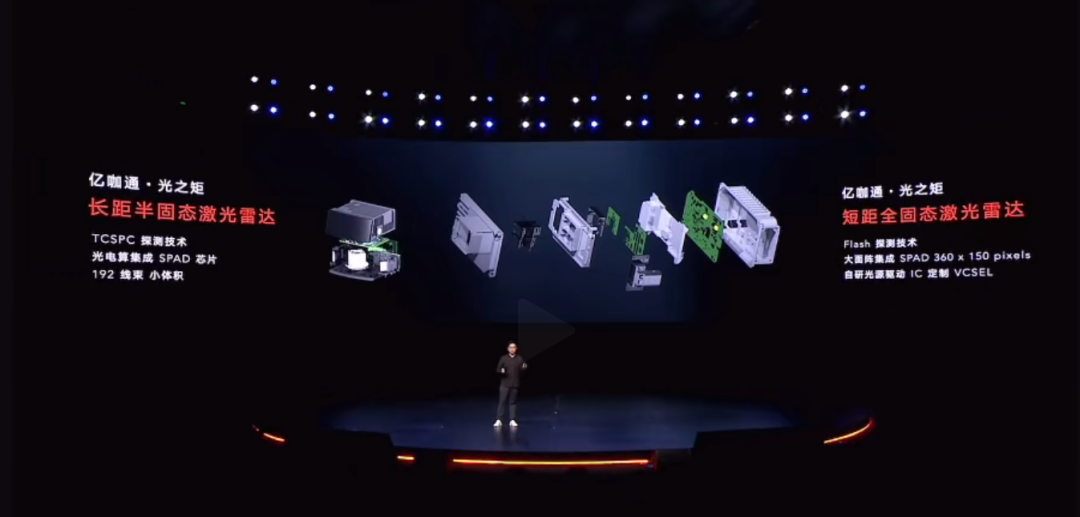

不过,亿咖通在今年正式推出了拥有200米探测距离的长距半固态主激光雷达(192线), 以及用于感知车身周边3D环境的短距全固态激光雷达。而作为激光雷达产品的研发主体,苏州光之矩正是亿咖通在2021年5月发起成立的激光雷达公司。

按照亿咖通的说法,公司用了3-4年的时间,在核心技术SPAD、VCSEL和激光驱动IC等方面都实现了全面自研,在保证激光雷达性能的同时,能够将BOM成本降到极致。按照计划,上述激光雷达产品最快今年年底实现量产,价格控制在200美元以内。

同时,考虑到中国市场乘用车在高阶智驾上的激进布局策略,也让原本希望守住本土客户的海外激光雷达厂商的预期目标大打折扣。目前,大众、奔驰、宝马、通用等车企的高阶智驾研发重心都在向中国市场倾斜。

以通用汽车为例,原本该公司在全球市场的激光雷达合作伙伴是Cepton,后者借助日本汽车零部件公司Koito(小糸製作所,日本国内最大的车灯供应商)的关系拿到定点项目。

此前,Cepton公司对外透露的信息是,“2023年会进入通用汽车4个车型,2024年会再进入4个以上车型,届时将至少有8个车型使用我们的激光雷达。”按照公开信息,通用汽车的下一代Ultra Cruise平台将搭载激光雷达上车。

然而,事与愿违。

2024年初,通用汽车突然宣布,Ultra Cruise将与Super Cruise(目前已经量产)开发团队合并,并专注于后者系统方案的逐步完善;而在2023年12月底,Koito也已经通知Cepton,通用汽车决定重新确定激光雷达的上车计划,这意味着,之前达成的意向采购订单已经被取消。

而到了今年7月,禾赛科技对外宣布,与上汽通用汽车(通用汽车在中国的合资公司)达成定点合作,将为上汽通用汽车未来车型提供AT系列车规级远距激光雷达。

按照最新预测模型,高工智能汽车研究院预计,2024年中国乘用车市场全年激光雷达前装搭载量在120-150万台规模;其中,头部激光雷达公司的年交付量预计在50-70万台规模。同时,规模化也带来了终端市场价格的快速下跌,降幅在30-50%左右。

这对于类似Luminar这样还没有实现规模化交付的初创公司来说,压力倍增。尤其是当下车企都在寻求最大程度降本的背景下,在性能相当的情况下,价格成为了关键的竞争要素。

此前,作为国内新能源汽车的龙头,比亚迪董事长王传福发话,“我们还有很多技术会陆续投入应用,比如激光雷达,如果市场行情3000元一颗,我们可能只需要900元的成本。”

正如一家激光雷达公司负责人所言,“行业正面临着来自汽车制造商的(高阶智驾渗透率以及多种技术路线并存博弈)时间表变化,以及来自白热化的成本竞争,尤其是车企给到的降本压力。”