2024年上半年,在全球产业链调整、局部战争仍未平息等事件长期影响下,叠加主要经济体货币政策调整、债务风险上升等周期性因素,全球经济复苏面临较大不确定性,汽车市场尚处在缓慢恢复阶段。

这也导致不少汽车零部件上市公司的半年报财务数据普遍出现营收增速下滑,甚至是负增长;净利润大幅下滑,甚至是亏损的情况。同时,持续增长的研发投入、人力成本以及终端车企降本效应的凸显,企业经营压力仍在持续上升。

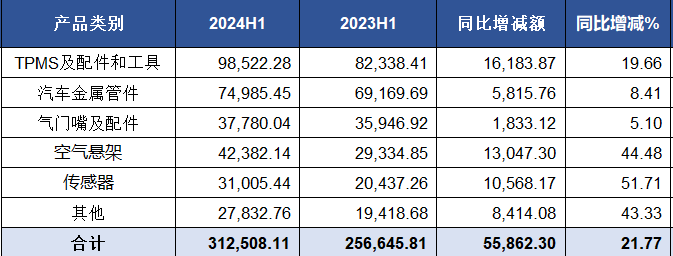

本周,保隆科技(603197)发布半年报,上半年受股权激励费用和人力支出增加影响,公司营业收入增加 21.68%(相比2023年全年增速下滑约1.8个百分点,相比上年同期增速下滑约5.1个百分点), 归属于母公司所有者的净利润同比下降19.40%。

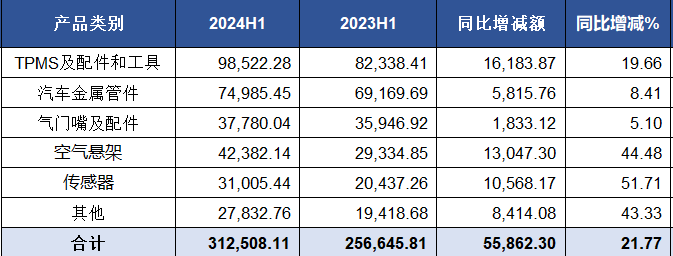

以上截图来自保隆科技2024年半年报

其中,空悬系统、传感器业务快速增长,TPMS业务持续增长,受此影响,汽车OEM业务收入占比从2023年同期的 77.53%提升到79.70%;境内主营业务收入占比由上年同期的43.17%增加到50.61%,增长幅度较大。

这也进一步凸显中国市场汽车前装业务对保隆科技整体业绩的贡献权重,正在不断提升。而当下国内汽车供应链的白热化竞争,也在酝酿潜在的风险。数据显示,上半年,保隆科技的经营活动产生的现金流量净额同比下滑39.80%;短期借款同比增加31.34%。

在子公司经营业绩表现方面,作为近年来保隆科技重点布局的智能驾驶和空气悬架业务主体,全资子公司—合肥保隆今年上半年实现营收4.26亿元,同比增长38.31%;净利润亏损1656.25万元,而上年同期为盈利1768.06万元(2023年全年亏损1743.76万元)。

从半年报来看,原因无外乎「竞争环境的变化」。

比如,行业内企业较多,竞争较为激烈。激烈竞争的市场格局可能为公司的业绩成长带来不利影响。以智驾为例,作为后来者,保隆科技近年来通过自研+合资的方式,实现了快速业务布局。

目前,该公司已经涉足视觉感知系统(单目、双目立体)、毫米波雷达(与楚航合资)、超声波雷达(与优达斯合资)、域控制器等核心硬件,以及魔毯系统(与底盘控制的融合)和多阶智驾解决方案(与领目、元橡合作)。

其中,公开资料显示,保隆与元橡的合资公司—橡隆科技,已经获得克诺尔、宇通、东风、吉利、比亚迪等量产定点项目,涉及车型超40个,比如,去年上市的东风猛士917,就是搭载双目立体感知方案。此外,还有为比亚迪供货路面预瞄系统产品(双目摄像头+控制器)和空气悬架系统。

去年7月,该公司更是将「年产2680万支车用传感器项目」变更为「年产480万只ADAS智能感知传感器项目」,可以看出保隆科技对于ADAS业务的重视程度和未来增长的明确预期。

不过,半年报也明确指出,汽车电子业务的竞争对手既有体量超大的跨国零部件企业,又有数量众多的创业企业,竞争激烈。比如,以视觉感知摄像头为例,既有德赛西威、舜宇光学、豪恩汽电等传统玩家,也有近年来快速成长的欧菲光、海康威视、晶华光学等新玩家。

此外,在橡隆科技已经突围的双目立体感知赛道,还有地平线生态企业—鉴智机器人(同样拿到了比亚迪项目),与中鼎股份(旗下AMK是空气悬架的头部玩家之一)合作的中科慧眼,更有大疆车载(卓驭)这样的强劲对手,加上双目立体感知的「小众」,竞争态势可想而知。

同时,智驾市场也在出现新的变化,尤其是NOA为代表的高阶智驾增速一枝独秀。目前,一些厂商已经将高速NOA(L2++)的标配方案成本降至1500元以内。这意味着,面向L2、L2+(变道辅助)市场的产品方案,已经进入低增长周期,获利空间正在萎缩。

高工智能汽车研究院监测数据显示,2024年1-6月,中国市场(不含进出口)乘用车前装标配搭载NOA交付新车60.81万辆,同比增长190.12%;形成鲜明对比的是,L2/L2+(不含NOA)标配交付379.76万辆,同比仅增长20.20%,L0/L1标配交付更是同比下滑10.92%。

而根据保隆科技在去年9月发布的可转债资金募集说明书显示,面向NOA的国产芯片6V5R行泊车ADAS域控制器还处于产品设计阶段;而在NOA整体解决方案部分,该公司也鲜有公开资料披露。

此外,在空气悬架领域,作为近年来国内成长最快的本土供应商之一,保隆科技已经涉足空气弹簧、储气罐、悬架控制单元(ECU)、供气单元总成(ASU)、悬架高度传感器、加速度传感器以及空气悬架系统集成等全栈产品线。

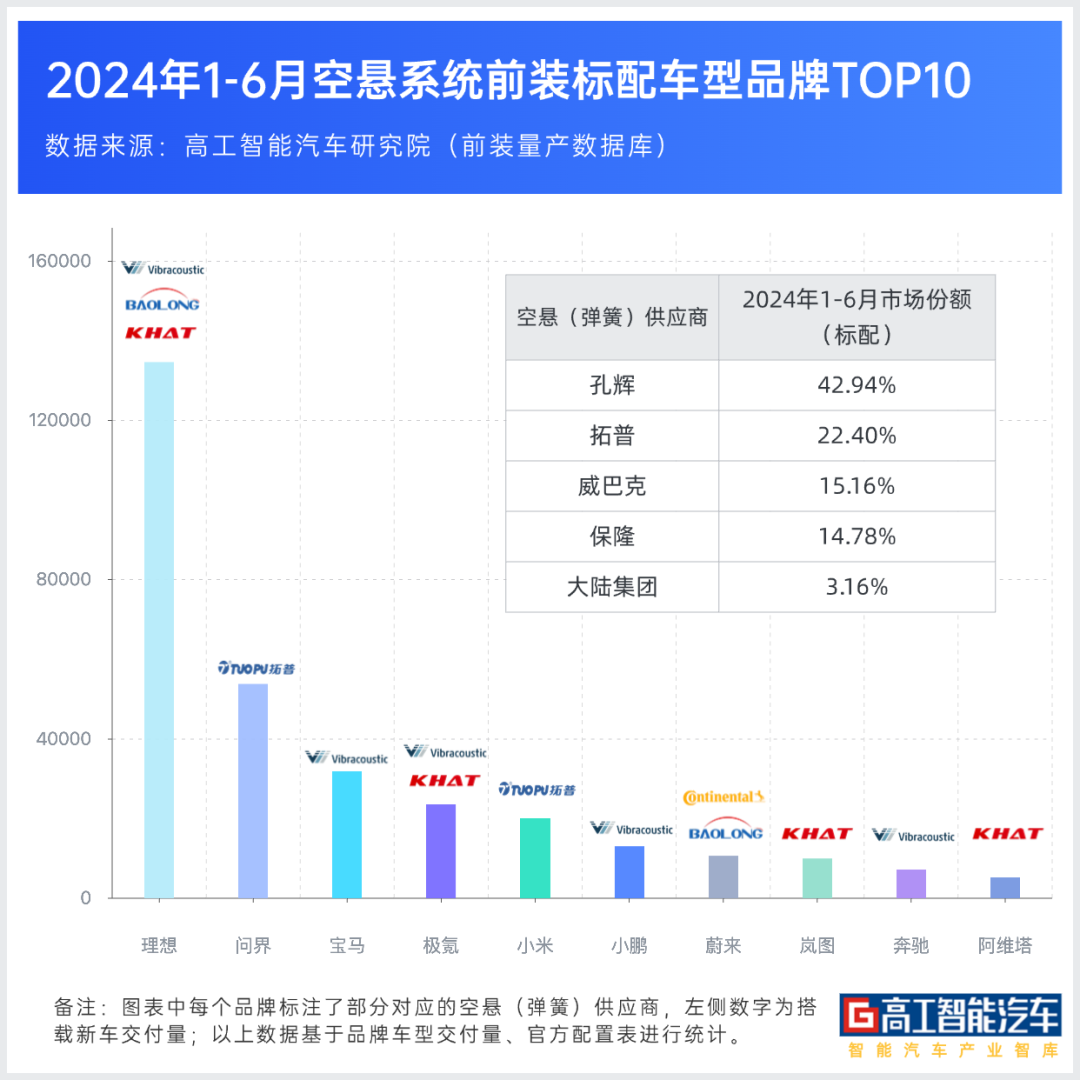

数据显示,2023年保隆科技的空气悬架业务实现营收7亿元,同比增长高达174.75%。而同期行业也处于高速增长状态,根据高工智能汽车研究院的数据显示,2023年中国市场(不含进出口)乘用车前装标配空气悬架交付56.88万辆,同比增长103.07%。

然而,今年上半年合肥保隆的营收与2023年下半年(4.28亿元)相比,则是出现了小幅下滑。按照空气悬架业务营收测算,今年上半年和去年下半年相比,仅微增约4%。

这背后,今年上半年国内乘用车空气悬架上车量的增速大幅下滑,或许也是直接因素之一。“市场的动荡不安,还是超出很多人的预期。”

高工智能汽车研究院监测数据显示,今年1-6月,中国市场(不含进出口)乘用车标配空气悬架交付新车33.06万辆,仅同比去年同期增长35.27%;而与去年下半年相比,更是仅增长1.91%。

此外,由于车企降本压力(尤其是对于空气悬架这种锦上添花的配置)以及同行竞争加剧,也导致产品毛利率出现持续的下行趋势。以保隆科技为例,2021-2023年,该公司的空气悬架产品毛利率分别为37.09%、26.25%和24.57%,呈现逐年下降的趋势。

其中,2022年该公司的空气悬架毛利率较2021年大幅下降10.84个百分点,其中主要的原因就是空气悬架业务由商用车为主转变为以乘用车为主,后者的毛利率大幅低于商用车市场。

此外,该公司表示,当下市场的价格竞争激烈,产品年降幅度大于规模效应带来的成本降幅。2023年,合肥保隆实现营收7.35亿元,但仍亏损1743.76万元。其中,理想是保隆2023年的最大单一客户,贡献了6.38亿元收入,其中就包括空气悬架产品线。

有意思的是,带动空悬系统规模化上车的理想汽车,在《理想L6答网友热门问题》(第二期)中,首次强调:理想L系列的空气弹簧版(也就是空气悬架)和螺旋弹簧版在多数情况下的驾驶感受非常接近。

除了车企对产品定义和配置的变化,前装增量部件市场一直是不确定性的存在。正如保隆科技直言,定点并不反映主机厂最终的实际采购数量,目前项目总金额仅为预计金额,后续实际开展情况存在不确定性。

而新进入者,同样也带来了新的变化。

比如,今年上半年,拓普凭借在问界、智界、小米等热销车型的规模化交付,超过保隆,排名国内乘用车空气悬架(空簧)市场份额第二,仅次于孔辉。此外,京西集团、瑞玛精密等公司也在加速进入抢夺定点项目。

就在本周,8月29日,京西集团刚刚与合众汽车(哪吒)签署战略合作协议,涉及围绕底盘域的创新产品开发,包括MagneRide®磁流变减震器、AeroRide空气悬架、智能全主动悬架、半主动悬架和智能底盘域控系统等。

对此,保隆科技半年报指出,伴随空气悬架产品的渗透率上升,该领域的新进入者增多,使得竞争更加激烈;同时,国内整车市场的激烈竞争也带来量产项目的需求量大幅波动。

同时,该公司指出,如果公司的智能化、轻量化新业务的发展速度不及预期,公司存在经营业绩下滑的风险。公司将密切关注行业竞争格局变化,把握培育期业务的发展节奏。