8月28日,闻泰科技发布2024年半年度报告。

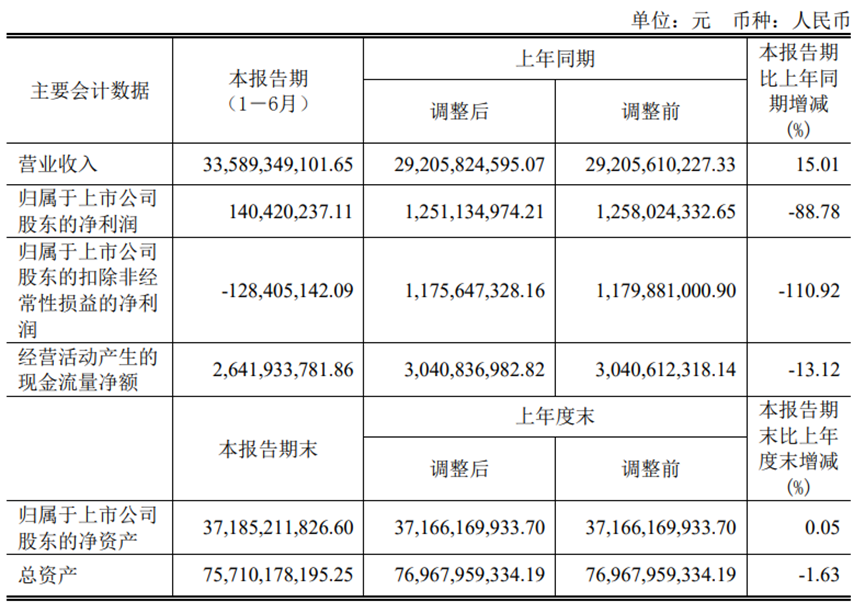

数据显示,2024 年上半年,闻泰科技实现营业收入335.89亿元,同比增长15.01%;归属于上市公司股东的净利润为1.40亿元,同比减少88.78%;扣非净利润为-1.28 亿元,同比减少110.92%。

报告期内,闻泰科技的主要业务分为半导体业务板块和产品集成业务板块。其中,半导体业务板块的主要业务为半导体和新型电子元器件的研发和制造业务,产品集成业务板块的主要业务为智能终端产品的研发和制造业务。

半导体业务:2024年上半年,闻泰科技半导体业务实现营收70.4 亿元,同比下降 7.90%;净利润为10.8亿元,同比减少22.40%;毛利率为 34.95%。其中,第一季度和第二季度的营收分别为34.2亿元、36.2亿元,净利润分别为5.2亿元(含出售 NWF 股权的投资收益1.7亿元)、5.6亿元。

闻泰科技半导体业务产品线重点包括晶体管(包括保护类器件 ESD/TVS 等)、MOSFET 功率管、模拟与逻辑 IC,2024 年上半年三大类产品占总收入的比重分别为 44.31%(其中保护类器件占比10.97%)、37.83%、15.55%。

从应用领域来看,2024 年上半年,其半导体业务在汽车、移动及穿戴设备、工业与电力、计算机设备、消费领域的收入占比分别为 63.00%、7.35%、21.08%、5.21%、3.36%。

闻泰科技表示,第二季度半导体业务的收入与利润实现环比增长,毛利率水平较第一季度大幅度改善。2024 年上半年面对汽车功率半导体的库存调整周期,公司半导体业务在亚太地区的市场表现较好地抵消了欧美市场需求的疲软。

产品集成业务:2024 年上半年,闻泰科技产品集成业务实现营收261.2亿元,同比增长 26.68%;净亏损8.5亿元;毛利率为2.49%。其中,第一季度与第二季度分别实现营收124.2亿元、137.0亿元,净亏损分别为3.5亿元、5.0亿元。

手机平板业务方面,闻泰表示,与安卓海内外头部客户合作的手机、平板新项目已顺利上量。受多方面因素影响导致业务在上半年波动,公司在实施降本增效的同时,积极与客户针对产品价格展开沟通协商,将在第三季度开始执行主要涨价措施。

笔电业务方面,闻泰表示,报告期内由公司配合特定客户合作生产的 AI PC 已于2024年初在全球销售,市场需求反馈积极,在第二季度快速上量,同时新一代项目正在合作推进。目前正在与客户积极沟通商务条款,同时采取各种降本增效措施,第三季度,随着产品价格优化调整的具体执行,项目盈利能力将实现进一步改善。

汽车电子方面,闻泰已积极拓展头部国内新能源汽车客户、Tier1 客户等,重点发力车载屏幕(二排电动翻转屏总成、扶手屏控制器等)、车联网系统(远程通讯控制器 T-BOX 等)的相关产品和解决方案,并为飞机供应屏幕产品。闻泰表示,目前公司后排屏产品在新能源头部厂商中已实现量产稳定出货。

家电方面,继成功开拓全球小家电巨头客户之后,闻泰以吹风机细分领域作为突破口,成功从单一项目向多个项目拓展,目前已有多个项目顺利落地开展,并在第二季度实现增量并盈利。

展望下半年,闻泰科技表示产品集成业务盈利能力将得到实质性改善,随着业务战略进一步聚焦,将依托手机平板等传统优势业务,持续提升特定客户笔电份额,并在车载与 AIoT、家电等新业务上快速增长,从而实现产品集成业务的业绩改善。

闻泰科技预计,今年下半年,在半导体和消费电子行业复苏的背景下,公司业绩表现有望得到进一步提振。