戳👇🏻关注 社长带你港股掘金

实现强劲业绩对Adobe来说不是什么新鲜事。

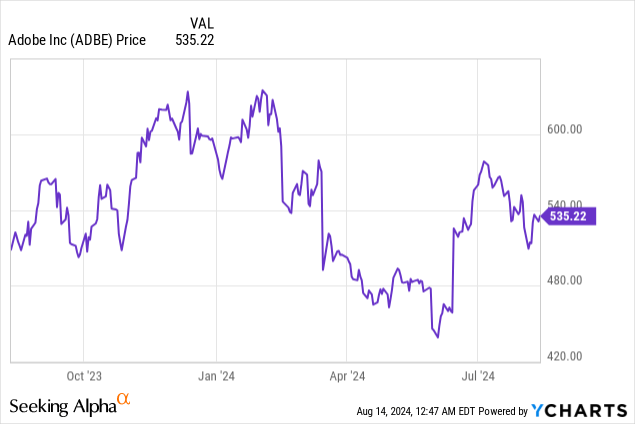

Adobe (NASDAQ:ADBE ) 似乎正在重新夺回其作为生成式人工智能受益者的地位,此前华尔街似乎曾一度将其视为生成式人工智能的潜在受害者。该公司是少数几个发布“超出预期并有所增长”季度业绩的软件公司之一,这表明它可能不会像同行那样面临同样的压力——许多客户原本对 IT 的关注度有所提高。Adobe仍然是一个利润丰厚的摇钱树,并保持着强劲的净现金资产负债表。由于增长前景一如既往地强劲,估值看起来相当有吸引力。

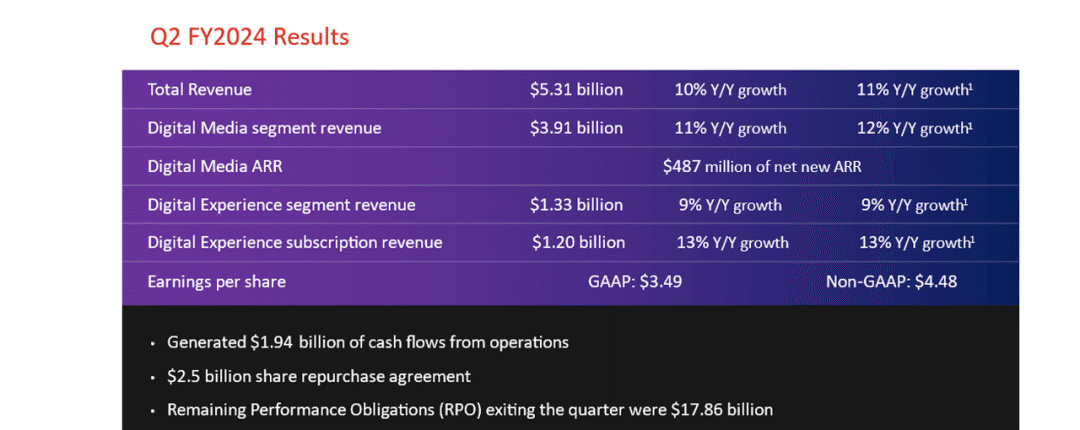

在最近一个季度,Adobe的收入同比增长 10%,达到 53.1 亿美元,超过了 52.5 亿美元至 53 亿美元的预期。该公司创造了 4.87 亿美元的数字媒体净新 ARR,超过了 4.4 亿美元的预期——华尔街此前一直担心 ARR 增长放缓。在盈利能力方面,ADBE 的非 GAAP 每股收益为 4.48 美元,超过了 4.35 美元至 4.40 美元的预期。

该公司以拥有广泛的产品组合而闻名,其所有核心业务均实现了稳健增长,但其规模最小的 Document Cloud 部门仍然是增长最快的部门,收入同比增长 19% 至 7.82 亿美元。一些读者可能会指出,许多科技同行的营收增长率都更快,但对于像 ADBE 这样的公司,人们应该关注的是该公司在如此庞大的收入基础下仍能保持两位数增长的惊人能力,同时还能创造令人羡慕的利润率。

本季度末,Adobe的现金余额为 80.7 亿美元,而债务余额为 56 亿美元,这代表着一份坚不可摧的净现金资产负债表。

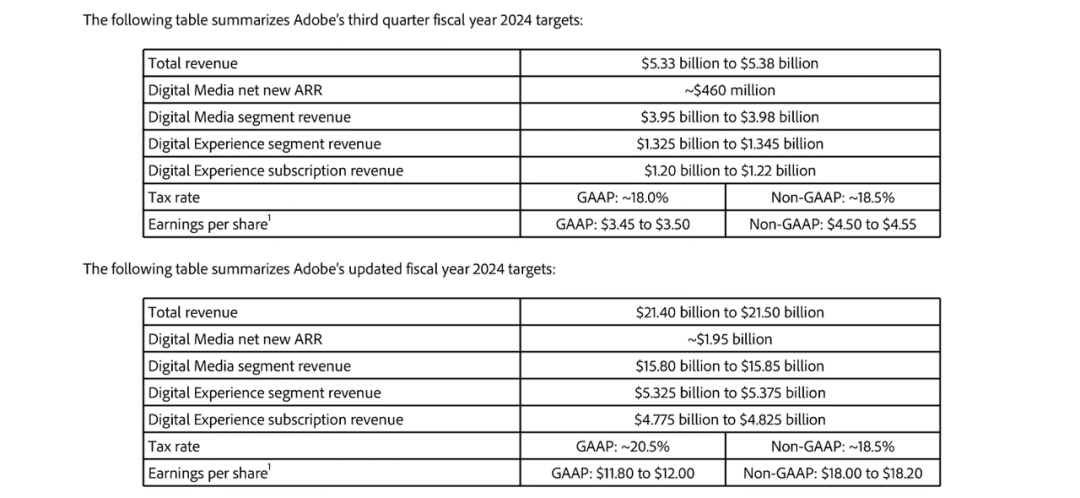

展望未来,管理层预计第三季度营收将达到 53.8 亿美元,同比增长 12.1%(而且至关重要的是,环比增长有所加快)。管理层还将全年营收预期的下限从 213 亿美元略微上调至 214 亿美元。虽然这只是全年预期的轻微上调,但值得注意的是,华尔街此前似乎认为该预期过于激进(这些担忧似乎已经消除)。

在电话会议上,管理层指出,剩余履约义务同比增长 17% 至 178.6 亿美元,当前 RPO 增长 12%。这些强劲的业绩可能意味着该公司至少在未来一年内可以维持两位数的增长率。管理层将他们的实力部分归功于他们成功推出了 Firefly 等生成式人工智能产品。分析师以前一直认为,生成式人工智能可能会通过缩小竞争范围来帮助竞争对手。相反,管理层认为 Firefly 既有助于赢得新用户,又能提高留存率。成功的销售不仅仅是功能或产品本身——仅仅因为竞争对手可能能够使用生成式人工智能来缩小他们的功能差距,并不意味着他们会解决其他因素,如名牌、客户文档等。在生成式人工智能兴起一年多后,它看起来就像一个被多次讲述的故事:强者越来越强。正如一位分析师在电话会议上简洁地指出的那样,Adobe 抓住了之前向云计算转型的机会,成为了技术领导者,而似乎又借助生成式人工智能再次实现了这一目标。

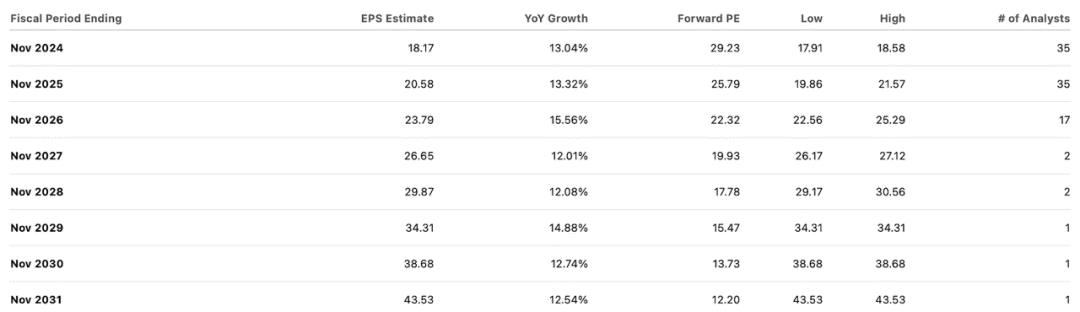

鉴于该公司的基本面强劲,一些人可能会觉得看到股票以有吸引力的估值交易是一种幸运。Adobe最近的市盈率略低于 30 倍。

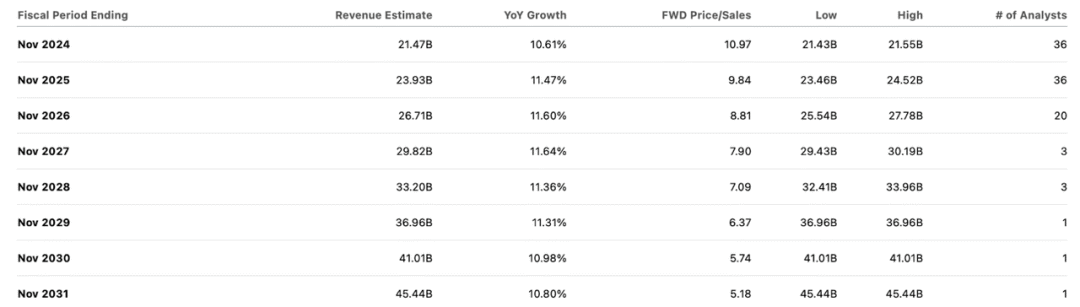

该股票的市销率为 11 倍,比科技同行高出一些,但由于成熟的盈利状况,这种溢价看起来很容易证明是合理的。

Adobe是一家世界级的企业,拥有高度经常性的收入来源。该公司维持逐年高额营收增长的能力以及其净现金资产负债表至少应该能够证明 30 倍至 35 倍的市盈率是合理的。

实现强劲业绩对Adobe来说不是什么新鲜事,但在当前环境下,这也许已经足够了。该公司仍然是一台现金产生机器,并且不知何故仍在保持两位数的收入增长。