今年6月,曾毓群在夏季达沃斯论坛上,呼吁停止价格战:“一次性的价格竞争可能以牺牲安全性与盈利为代价。”

可在论坛之外,当低价越来越成为一种席卷全行业全社会的基本竞争手段,宁德时代又躬身入局,成为电池价格战的受益者。今年上半年,靠着更低价格的大单品,和材料成本更快下降换来的剪刀差,宁德时代实现了减收增利。

当经济增速放缓的大周期与产业进入成本肉搏的小周期叠加,宁王的选择越来越身不由己。

靠打价格战能不能把市值打上去?为什么宁肯卷自己人不肯卷海外?电池龙头怎么发挥技术创新的带头示范作用?

投资者的热切期许、承压日久的产业情绪、产业升级的国家意志,集中投射在宁德时代身上。变成了一道道时代提出的、愈发艰深的哲学题。

2023年初,知名经济学家兼情感大V任泽平炮轰宁德时代,“天下苦宁王久矣”。

那时,即使是车企大佬,面对宁王也态度卑微:2022年电池紧缺时,坊间传出何小鹏专门去蹲守曾毓群(但被本人辟谣);每家车企派1-2个高管常驻宁德,将要到多少电池作为kpi。

宁王当时的强势来自于它在“行业技术周期”的超强地位。

2022年以前,动力电池行业处在技术为王的周期中:补贴政策的引导以及消费者的焦虑同时驱使着电池厂不停地卷新技术,头部玩家得以享受技术溢价。

2019年,宁德时代推出第一代CTP电池,将系统能量密度推到200Wh/kg以上,立马成为高端车型疯抢的对象。宁德时代极限制造的含金量在这一过程中也得以凸显,有行业人士告诉我们:“其他电池厂的A品品质通常只相当于宁德时代B品。”

2023年之前,宁德时代进化成了既有市场份额,又有技术溢价的完全体。

其产能利用率常年高达80%以上,非大单不接;如不算比亚迪自供,宁德时代动力电池市场份额超过60%[2];另有宁德时代的销售代理透露:“2022年动力电池系统均价在1200元/kWh左右,但宁德时代的系统报价至少在1400元/kWh以上。”

但周期翻转需要的时间比想象中更快:

2023年补贴退出,新能源车增速放缓,PHEV比例增长,电池需求疲软,迎面撞上过去两年高景气度时扩张的电池产能,供需关系逆转;

同时,技术进步的溢出效应令二线电池厂的产品性能、品控快速追近,消费者对电车的焦虑从续航转向补能,终端为电池技术支付高溢价的意愿淡化;

整车厂则在电池上掌握了主动,扶持二供与自研电池并举,宁德时代在第三方市场的市占率首次跌破60%[3]。

行业的主旋律从花钱建工厂,钻研新技术变成了省钱降成本,降价求生存,“成本周期”到来。

强如宁王,也不得不改变过去“高端高价”的策略。

2023年之前,宁德时代的技术招牌是麒麟电池;2023年中,更具性价比的神行超充迅速占据各大机场广告位。今年年初,宁德时代又推出了0.4元/Wh的2.2C磷酸铁锂电芯,将压力给到同行。

作为调整的结果,去年年底,宁德时代库存454.3亿元,同比下降40.7%,产能利用率从不到60%恢复到70%以上[5]。今年上半年,即使面对淡季和价格战等不利因素,宁德时代的库存与产能利用率对比去年同期表现依然更好[1]。

然而,当行业老大开始走二线企业的路,二线电池厂可能就要面对无路可走的窘境了。

7月初,蜂巢能源总经理杨红新说:“以前是二线三线电池厂为了获取更多份额去卷价格,现在是老大开始卷价格,整个行业都被带动得不得不卷[7]。”

作为被卷的对象,这家国内装机量排名前六的电池厂上半年产能利用率不到30%,被迫进行了一场名为深度变革的“广进运动”。

蜂巢能源的收缩是二线电池厂生存现状的缩影,国轩高科、亿纬锂能等二线电池厂今年一季度均出现了增收减利或收利双减,与宁德时代营收微减但利润大涨的情况截然不同。

原因不难理解,二线电池厂面对宁德时代“价格战”的屠刀,只有给出更低的价格才能从整车厂争取到订单。而在这条路上,宁德时代能用远高于二线电池厂的毛利率持续对后者施加压力,挤出行业的水分。

今年6月,工信部颁布新的《锂离子电池行业规范条件》,其中一条规定企业新建产能申报时,上一年度实际产量不低于同年实际产能的50%。而宁德时代所做的,无非是将竞争力不足的二线电池厂压到这条基准线以下,加速产业出清,从而获得更大市场份额与话语权。

但考虑到各地方政府对属地内新能源车相关产业的巨大支持意愿,以及车企对供应链多元的诉求,这场出清仍会漫长。在那之前,宁王需要新的增长点。

今年5月,曾毓群亲自发出宁德时代总裁办1号文件,这是一份出海动员信。信中定调:海外市场仍有巨大空间,暂时的不确定性将给有能力者创造更多机会。

巨大的市场空间理论上确实存在,今年上半年,宁德时代海外营收与国内营收的比例约为3:7[1]。与此同时,欧洲今年上半年新能源车(不含HEV)渗透率约为20%[8],美国一季度渗透率则不到10%[9],相比中国接近50%的渗透率都还有巨大的提升空间。

在1号文件的号召下,宁德时代出海的动作加速。今年一季度,宁德时代欧洲市场的市占率已经接近40%[10],超越LG成为欧洲地区最大的电池供应商,其中大部分电池由宁德时代在国内生产出口。

考虑到未来欧美电池本土化生产的要求,宁德时代在加快海外产能的建设,在建的150GWh产能有一半位于海外[4]。

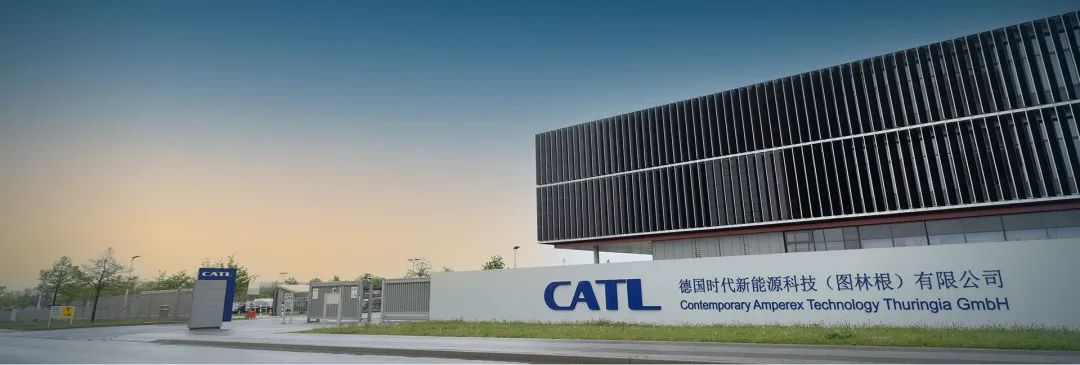

目前,宁德时代公开披露的海外工厂共有6座,包括北美地区与福特、特斯拉合建的两座工厂,亚太地区的印尼和泰国工厂,以及欧洲地区的德国、匈牙利工厂。

但出海的路远非一片坦途,除了国内车企抱团出海的东南亚相对顺利,宁德时代在欧美市场面临着“四座大山”:环保压力山大、供应链成熟度低、人力成本高企、地缘政治风险。

比如在欧洲,宁德时代2022年8月宣布在匈牙利德布勒森建立电池工厂后,遭遇了多起环保组织支持的当地民众示威,后者以“电池工厂会带来水源、土壤和噪音污染”为由持续发起抗议。

来到欧洲后,宁德时代也不像在国内那样有一批完备的锂电供应链企业围绕其运行。德国供应链的不完善,就使其采购成本比国内高40%[10]。

因为欧洲的电池供应链不成熟,稀缺的锂电人才也成本高企。根据晚点LastPost的报道,宁德时代德国工厂的工程师薪资是国内的3倍,且拒绝加班。

这些问题最终带来的影响是,欧洲的电池工厂的运营成本和建设周期难言乐观。

以德国工厂为例,2018年官宣,直到2023年初才正式投产,累计投入的资金高达132亿元,产能仅仅14GWh,不到国内相近投入工厂产能的四分之一。工厂投产的1年半内,宁德时代都未制定进一步的扩产计划[10]。

而在美国,宁德时代面临的是更加难缠的、来自政界的严防死守。去年底,在26名政府官员的施压下,美国杜克能源关停了使用宁德时代电芯的储能系统,理由是宁德时代能通过电池采集信息,逼得曾毓群亲自澄清:“电池就像建房子的砖,砖怎么可能是间谍?”

在与福特等美国车企的合作中,由于IRA法案的存在,宁德时代也被迫从合资建厂转为技术授权(LRS)。据36氪汽车报道,宁德时代会为合作车企承包几乎所有厂房、设备与供应链搭建工作,合作方需要做的仅仅是“拎包入住”[12]。

在如此努力的情况下,宁德时代今年的海外收入还有所下滑。不仅收入占比从去年上半年35%下滑至30%,海外营收也减少了150亿元[1]。

一方面,这是由于特斯拉争取补贴,将美产Model 3重新切换回松下的电池;另一方面欧美今年新能源车渗透率不增反减,连累上游动力电池市场需求下滑。

今年6月,宁德时代提出饱受争议的奋斗100天号召, 多少显出动力电池王者的阶段性迷惘——向内卷,面对的是乘用车动力电池需求的相对饱和;向外扩,则遭遇逆全球化叙事的涌动和汽车电动化的暂时退潮。

当一家企业的主干业务增长放缓,支流业务支棱起来的必要性就大大提高。

今年上半年,宁德时代在储能的细分市场表现亮眼,营业收入达到288.25亿元,同比微增3%,但毛利率却同比增长7.55个百分点,来到了28.87%,比动力电池的毛利率还要高两个百分点。

宁德时代储能业务盈利能力改善,一方面是海外大储市场今年出现增长高峰,特斯拉、阳光电源、Fluence等大客户接连斩获大单;另一方面受益于锂电池成本的下降和其强议价能力,让利润的剪刀差有所扩大。

乘胜追击的宁德时代,今年为储能电池的新品“天恒储能系统”举办了一场声势浩大的发布会。随着乘用车动力电池增速减缓,宁德时代尝试为储能业务分配更多的宣传资源挖掘市场。

只不过与规模庞大,技术难度相对较高的乘用车动力电池市场相比,储能市场的性感程度仍然不足:

1)储能市场总量有限

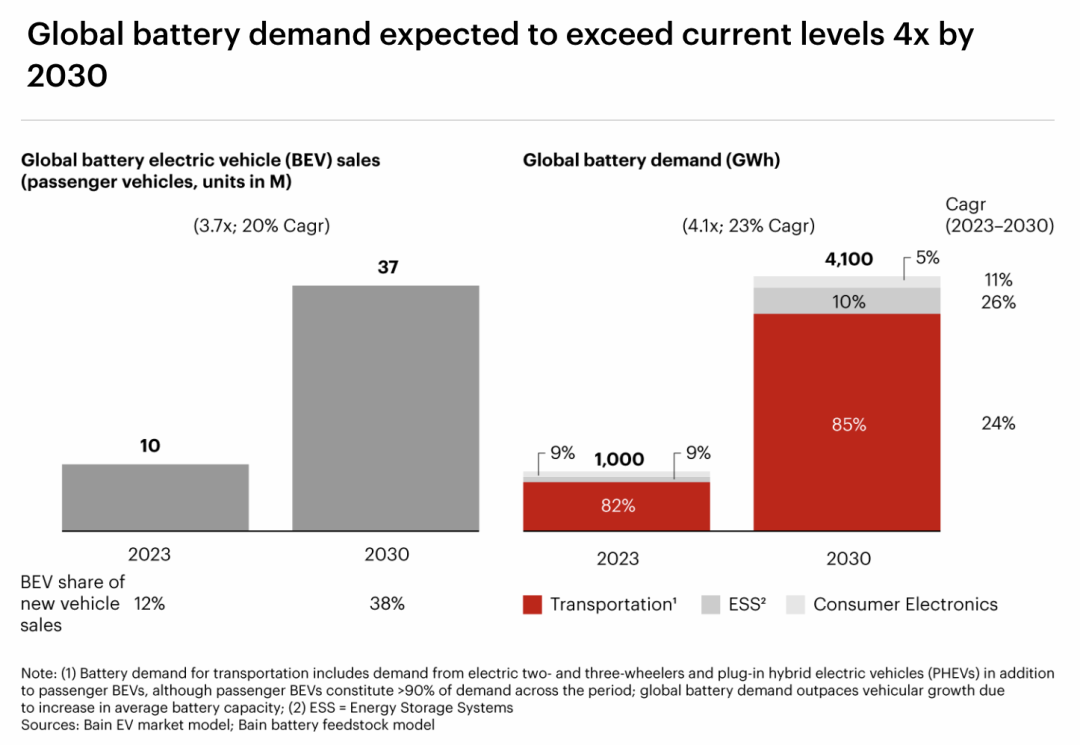

今年7月,咨询公司贝恩的一份报告显示,2023年,全球1TWh的锂电池需求中,储能电池的需求量只占9%,约90GWh,动力电池占比则高达82%[13]。

2)锂电池储能还受到其他技术路线的挑战

一个冷知识,占储能市场大头的电网侧配储,通常需要储能系统支持4-6小时的储能,但由于自放电和功率容量绑定的电化学特性,锂电储能在4小时以上的长时储能中效率并不高,这给其他技术路线留下了竞争空间。

今年上半年国家能源局公告的56个示范项目中,锂电池储能项目共17个,占比仍最高,但压缩空气储能、液流电池等其他储能方案也有39个[14],比例较去年大幅增长。

3)技术门槛较动力电池更低,竞争烈度大

截至2023年底,国内储能相关企业多达16万家,其中甚至有南方黑芝麻这样从食品行业跨界而来的企业。过去两年的迅速扩张在今年形成了高达500GWh的储能电芯产能,远高于实际300GWh的需求[15]。

由于较低的技术门槛,其他企业对宁德时代的技术跟进也要更快,就在宁德时代发布天恒储能系统后不久,南都电源、楚能新能源等企业也陆续发布了“五年不衰减,1.5万次循环”的同等规格电芯产品。

因此在储能领域,宁德时代也难以在价格战中独善其身,其储能电池系统的单价从去年的0.91元/Wh下滑到了今年上半年的0.69元/Wh[1],降价幅度甚至大于动力电池系统。

低技术门槛带来的激烈竞争也同样发生在商用车动力电池,并且已经撼动了宁王的市场地位。

过去半年,亿纬锂能、弗迪电池、五菱分别推出商用车动力电池产品,试图从宁德时代手中分一杯羹。在同行的新品攻势下,今年前六个月,宁德时代在商用车动力电池市场的份额从69.1%下滑至59.7%,下跌了近10个百分点[6][17]。

宁王作为回应推出的天行电池,主打4C快充和500公里长续航,本质上是为了改善新能源商用车充电时间长、续航短的问题,帮客户省时间、赚更多钱,进而改善新能源商用车的TCO(全生命周期成本)。

但回到现实,天行电池许诺的4C快充和长续航需要补能侧的配合,而4C快充桩资源严重不足;另一方面,天行电池会推高商用车的购置价格,在个人与企业的现金流都逐渐吃紧的当下,市场其实更关心足够低的初始购置成本。

在看似截然不同的储能与商用车市场,宁德时代面临的挑战其实是相通的:

当最愿意为技术付出溢价的乘用车市场都倒向了对成本的关注,在本就对成本精打细算的储能和商用车市场,用更高技术获取高溢价的道路只会更难。

如果将宁王近些年的浮沉放在一个更大的视角观察,可以看到锂电行业的发展遵循阶梯式上升的逻辑:

技术竞赛引领每一轮周期的高点,而当技术进步的斜率放缓、走向成熟,行业又势必进入更残酷的成本筛选,直到迎来下一轮技术-成本周期。

这种现象曾经发生在消费电子到动力电池的转移中:

在消费电子时代,锂电以高能量密度的技术亮点,取代镍氢、铅酸电池,在锂电行业最初的技术周期中,日韩占主导地位;而在产业转移的浪潮中,竞争的加剧、中国企业的加入,让锂电行业进入了成本周期的竞争;到这一轮动力电池的新技术周期,中国企业占领了高地。

宁德时代基本踩中了这一轮技术周期中的所有关键节点,贡献了中国制造业的逆袭样本,也成就了最高1.6万亿的市值神话和堪比科技股的百倍PE。

但一晃三年,动力电池的技术创新肉眼可见地放缓,从高镍、无钴的材料革新;到短刀、大圆柱的结构改善;再到快充、混动的功能补强。今年行业发布的新品已无新概念可包装,几乎变成了成熟技术的排列组合。

一旦锂电池的属性从科技重新落回制造,东亚电子制造产业的传统故事就再次袭来。随之而来的,便是宁王在各个板块都陷入了艰苦的阵地战,竞争对手的员工们,则有更大几率在过饱和竞争中体会“时代的一粒灰”。

某种程度上,快速播散开的技术让行业进入了白刃战的状态。但能开启行业新一轮周期的,同样也是技术。固态电池被视为下一轮新周期的钥匙。

今年以来,广汽、上汽、长安等整车厂,卫蓝新能源、太蓝新能源、清陶能源、宁德时代、赣锋锂业、辉能科技等电池企业都宣布了固态电池的量产时间。

产业的背后还有政策铺路。工信部、财政部正在牵头60亿元的全固态电池研发补贴计划,宁德时代、比亚迪、一汽、上汽、卫蓝新能源和吉利均获得政府基础研发支持。

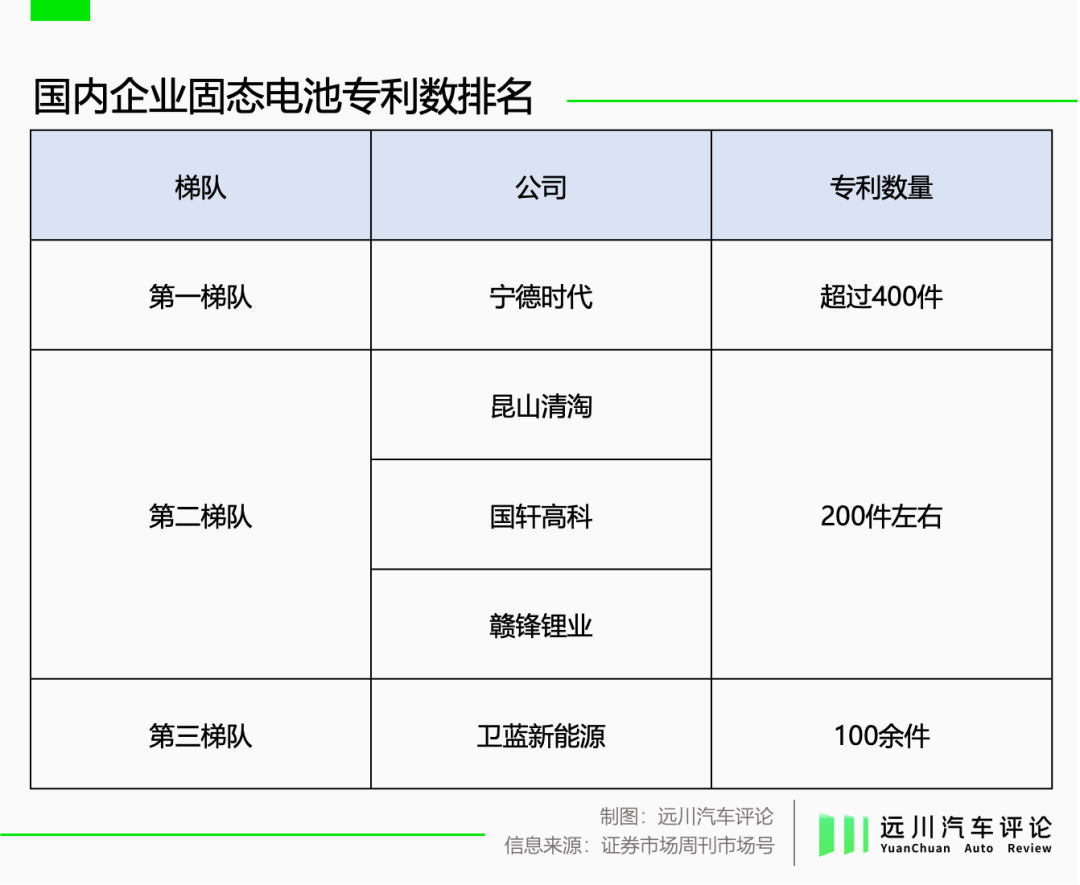

宁德时代仍然是国内最有希望量产全固态电池的企业。去年宁德时代研发费用高达183亿元,在全球动力电池企业中只比业务众多的比亚迪低,其固态专利数量在国内亦排名第一。

今年上半年,宁德时代在固态电池的研发上变得更加主动,不仅将过去只有几个人跟踪研发的小规模固态电池团队扩展,由首席科学家吴凯带队,在行业内广泛挖角固态电池专家;还在香港成立AI实验室,大幅加速固态电解质研发。

在不久前的调研中,宁德时代对外透露其固态电池技术的成熟度按1-9打分,目前是4分,预计在2027-2028年达到7-8分的小规模量产状态。

但加速的也不只有宁德时代,全球的电池企业与车企都将固态电池视作“技术圣杯”竞相争夺。

在日本,整车厂与上游电池厂、化工厂联合,以举国之力攻坚固态电池。去年,全球固态电池专利数第一的丰田与松下合作公布了一款固态电池,宣称充电10%-80%只需要3分钟,2027年量产;日本电池公司Maxell与日本电气硝子则分别发布了容量在几百mAh的小型全固态电池。

在欧美,固态电池的研发则以整车厂投资初创公司驱动,大众投资的Quantum Scape计划在2025年底建成第一条固态电池生产线,Solid Power与Factorial Energy则分别向奔驰和宝马寄送样品,进入了装车验证阶段,产业化进度上并不落后。

当锂电池捆绑的战略利益越来越重大,这个产业和舞台中心的参与者,进入下一个周期的姿态注定不会像从前那样温和从容。