芝能智芯出品

芝能智芯出品台积电在2024年第二季度再次展现了对芯片领域的主导能力,强大的市场竞争力和创新能力使得台积电在营收、净利润、营业利润率和毛利率方面均超过了公司指引,充分体现了AI强劲需求对其业务的积极推动作用。

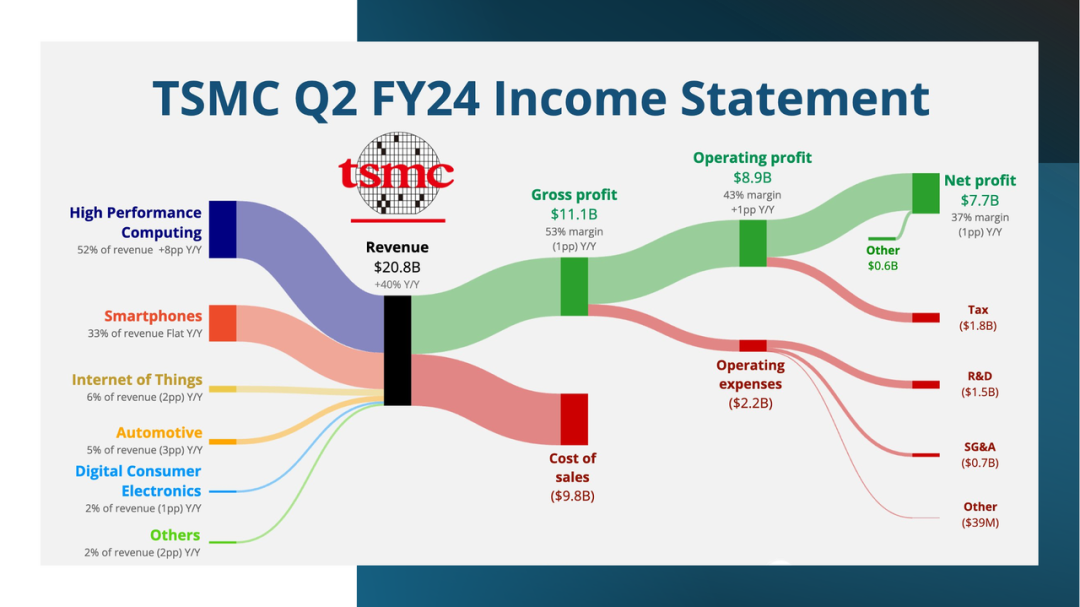

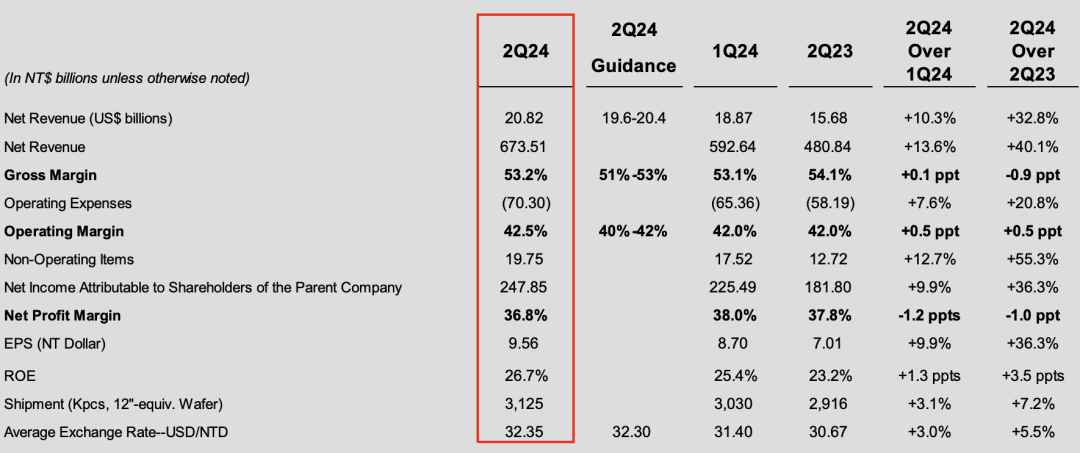

● 营收6735.1亿元台币,同比增长40.1%,环比增长13.6%

● 营业利润2865.6亿元台币,同比增长41.9%,环比增长15.1%

● 净利润2478亿元台币,同比增长36.3%,环比增长9.9%

● 二季度毛利率53.2%,营业利润率为42.5%,净利润率为36.8%

台积电在2024年第二季度的营收达到208亿美元,高于公司指引上限(196-204亿美元),净利润达到2479亿新台币,同比增长36%,环比增长10%。毛利率为53.2%,略超出公司此前指引的上限(51%-53%),台积电在产能利用率、成本控制和外汇汇率方面的良好表现。

台积电将2024年的资本预算范围调整为300亿美元到320亿美元,相比之前的280亿美元到320亿美元有所上调。这一调整显示了公司在先进工艺技术、特殊技术以及先进封装、测试和掩模制造等方面的持续投资力度。

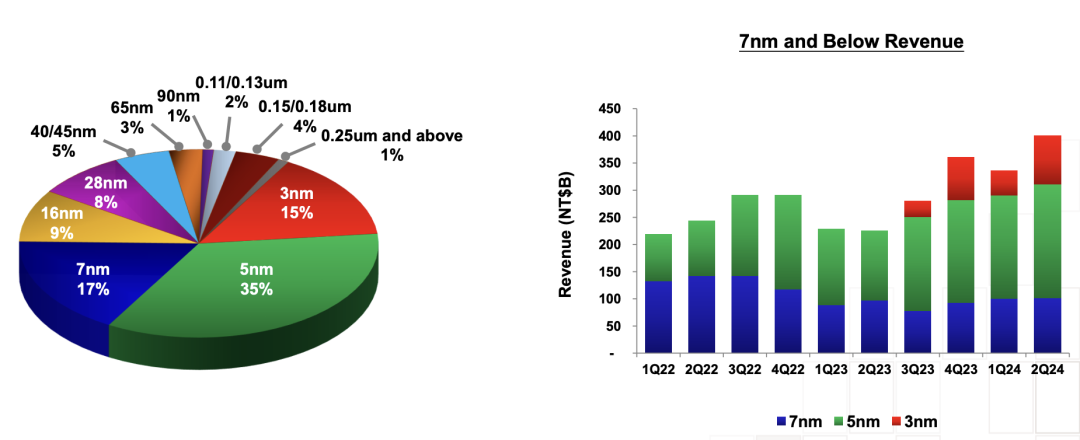

二季度先进制程的营收相较上一季度出现回升态势,其中 3 纳米和 5 纳米制程总计贡献了二季度一半的营收。先进制程(涵盖 7 纳米及更为先进的制程)的营收在全季晶圆销售金额中的占比达到 67%,对比上季度 65%的占比有所提升。其中,5 纳米(N5)制程的出货占比为 35%,3 纳米(N3)制程出货占比 15%,7 纳米(N7)制程出货占比 17%。

作为台积电最为先进的芯片制程技术,3 纳米制程成为推动增长潜力的关键因素,并且计划于 2025 年开启 2 纳米制程的量产。

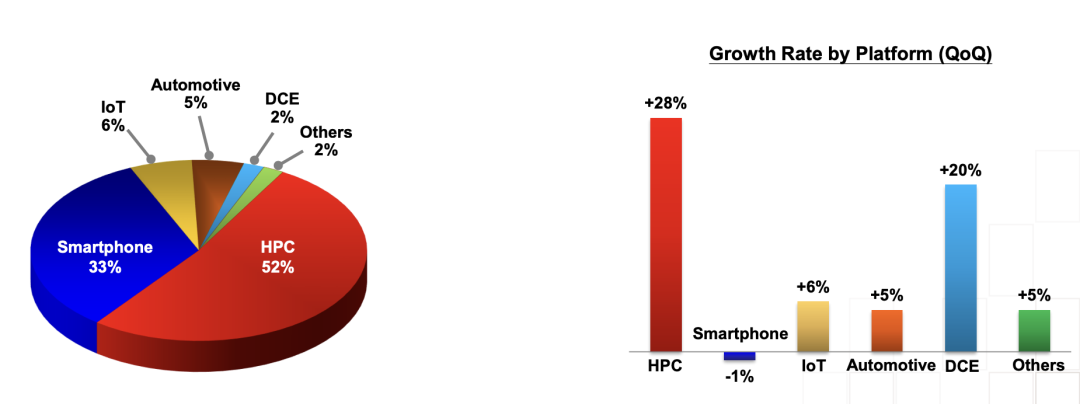

AI 芯片代工业务持续保持强劲势头,在 iPhone 出货量增加的推动下,智能手机业务稳步实现复苏。HPC(高性能计算)平台的收入占比居于首位,达到 52%,环比大幅增长 28%;智能手机业务的营收占比为 33%,汽车业务占 5%,IoT 占 6%,DCE 业务占 2%。

台积电定义了“晶圆代工2.0”概念,除传统晶圆代工外,还包括封装、测试、掩模制造和其他所有IDM(不含存储)。这一新定义下,公司对应的市场规模将翻倍,从2023年的约1150亿美元提升至接近2500亿美元。

台积电预计,新定义下2024年晶圆代工行业的增长将接近10%。Cowos产能供应紧张问题依旧存在,公司维持未来几年产能60%复合年增长率的规划,预计在2025年或2026年实现供需平衡。目前,Cowos的毛利率已经接近公司平均水平,这反映了公司在规模效应和成本改善方面的成功。

在先进制程方面,台积电预计N2节点将在2025年量产,N2P节点和A16节点将在2026年下半年量产。N2技术的开发进展顺利,性能和良率提升按计划或提前完成,有望在2025年实现量产。A16节点采用独家超级电源轨(SPR)技术,预计在2026年下半年量产。

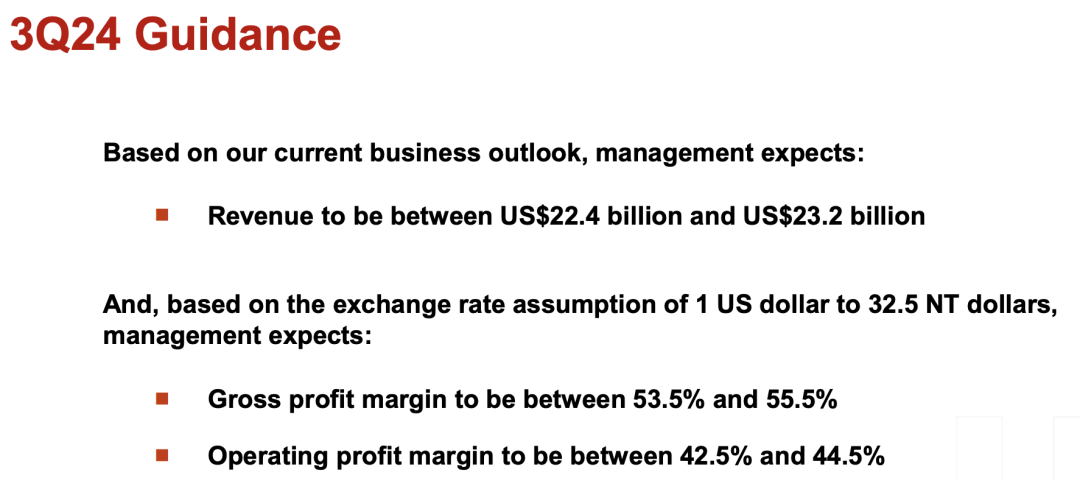

台积电对2024年第三季度的展望十分乐观,公司预计受益于AI相关和智能手机需求的强劲,先进制程产品将获得更多青睐。公司给出的Q3营收、毛利率、营业利润率指引均超过彭博一致预期。全年方面,公司上调营收增速指引至高于20%区间中段,并维持全年半导体行业(除存储)增长约10%的预测。

台积电2024年第二季度财报表现优异,各项财务指标均超过预期,在AI强劲需求推动下的市场竞争力和技术领先地位。

台积电在业务拓展、产能扩张和先进制程规划方面的积极举措,受益于AI和高端智能手机需求的强劲增长,半导体代工龙头的前景非常光明。