据咨询公司Falkensteg称,2024年上半年,德国有20家年收入超过1000万欧元(约合1090万美元)的汽车零部件供应商申请破产,这一数字同比增长60%以上。

考虑到2023年由于补贴、通胀补偿以及制造商成功提高价格以应对通胀压力,破产率仅下降了2%,2024年这种情况尤其令人担忧。

当前的危机与2020年疫情期间破产高峰相似,当时有28家公司退出市场。尽管近年来中小型供应商的情况有所稳定,但仍然岌岌可危。随着汽车制造商继续取消和推迟订单,下半年将是监测退出率的关键。

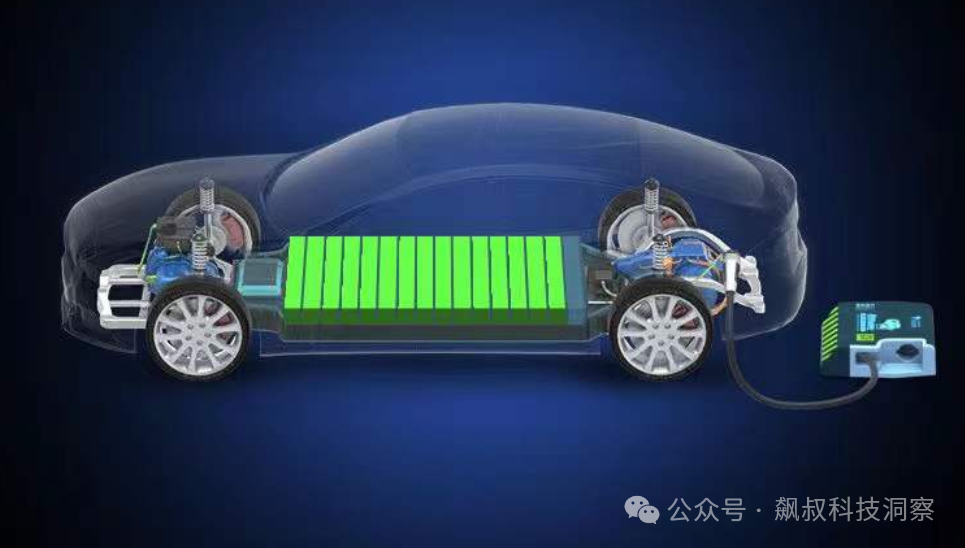

欧美电动车需求低于预期是零部件供应商陷入困境的首要因素。许多本土供应商希望利用转型带来的增长机会,但却陷入投资困境,面临巨大压力。即使是大型汽车制造商也在努力应对挑战,尤其是在面对迅速崛起且成本竞争力强的中国供应链。

欧洲锂电池厂商也遭遇挫折,Northvolt近期因制程良率不足,丢掉宝马20亿美元订单,而传大众也正重新评估订单,Stellantis与宝马合资的锂电池厂ACC甚至已暂停建设。

相比之下,中国企业利用其在制造和成本方面的竞争优势,积极扩大在欧洲的业务。这促使欧洲汽车制造商重新考虑其合作伙伴关系,特别是在中国企业擅长的磷酸铁锂电池领域。

值得关注的是,特斯拉等车企因为电动化出身,在软件部署上取得了相对较好的结果,进展也更快。而欧美日韩等主流车企背负着燃油车时代积累的诸多安全隐患,转型步伐则更为谨慎。

同时根据管理咨询公司 Horváth 对该行业管理人员进行的一项调查显示,接受调查的汽车行业公司中超过一半计划在德国裁员。主要原因是高成本压力和新竞争,尤其是来自中国的竞争。

59%的受访公司表示,预计未来五年将在德国裁员,14%的公司甚至预计大幅裁员。相比之下,只有15%的公司预计会增加员工数量。

西欧其他地区的情况也好不到哪里去,53%的受访者计划裁员。德国和西欧的企业继续大举投资。不过,其他地方也在创造新的就业机会。