合众汽车股份有限公司正式向港交所递交了上市申请,哪吒汽车有望成为国内第五家赴港上市的新势力企业之一。

作为一家成立于2014年的新能源汽车公司,合众汽车旨在全球范围内推广科技型电动车辆,旗下产品包括哪吒AYA系列、哪吒X系列、哪吒L、哪吒S和哪吒GT等多款车型。

我们的问题是,哪吒汽车能坚持顺利IPO并走下去吗?

哪吒的运营情况

合众汽车在其招股书中详细展示了自2014年以来的发展历程及市场表现。从2021年的交付量约6.42万辆增长至2023年的约12.42万辆,年复合增长率达39%。

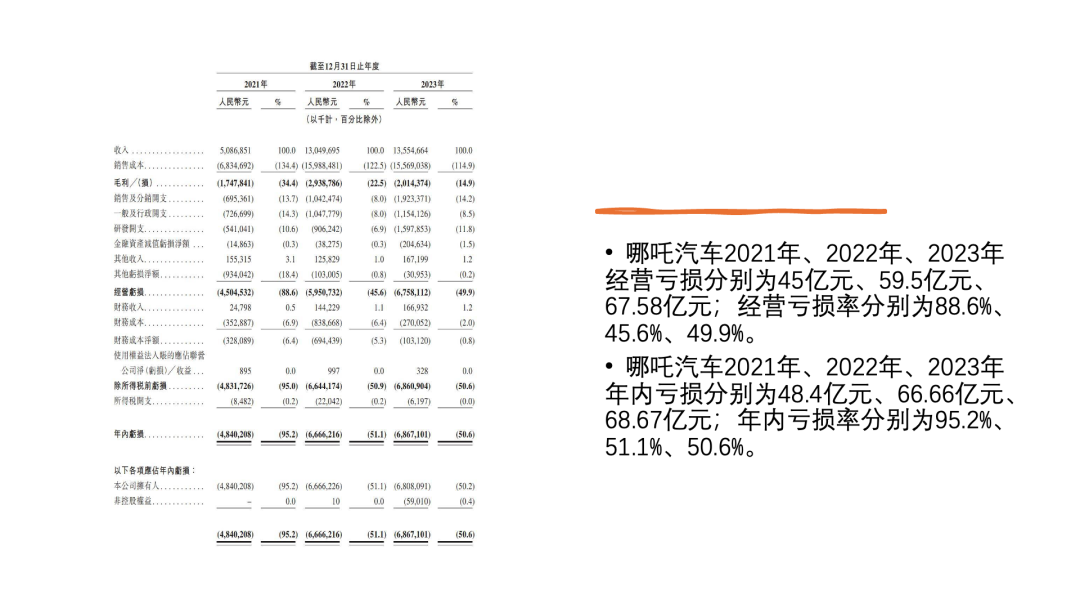

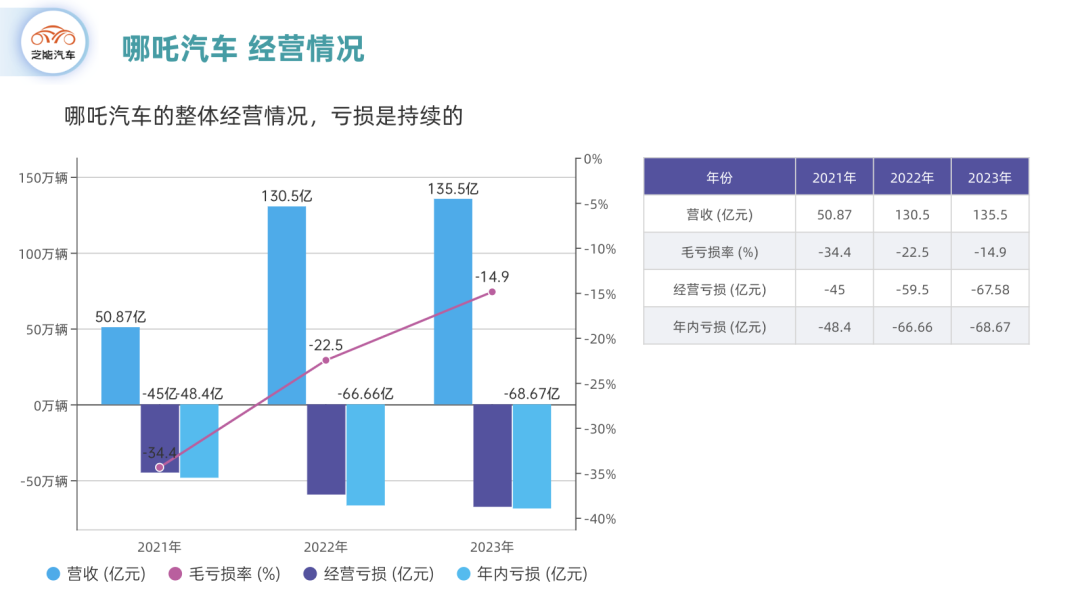

● 2021年、2022年、2023年营收分别为50.87亿元、130.5亿元、135.5亿元;毛亏损分别为17.48亿元、29.39亿元、20.14亿元;毛亏损率分别为34.4%、22.5%、14.9%;

● 2021年、2022年、2023年年内亏损分别为48.4亿元、66.66亿元、68.67亿元;年内亏损率分别为95.2%、51.1%、50.6%。

我们先来看哪吒现在的销量:

● 哪吒汽车2023年出口量为17019辆,占总销量的13.7%,贡献了同年12%的销售收入。

● 2024年1~5月,哪吒汽车出口16458辆。

● 而2024年截止国内销售为1.77万台,周度销量目前为971台。

根据公司规划,到2026年,哪吒汽车的全球年销量预计将达到100万辆,其中约30%的销量来自海外市场,也就是国内要实现70万销量,现在确实看不出来有什么方法能达到。

合众汽车计划利用此次IPO募集的资金加强海外市场布局,特别是在东南亚、拉美、中东和非洲等潜力市场的拓展。公司也将加强全球运营能力,并计划设立更多海外分支机构和招募国际化人才,以支持其全球化战略。

哪吒能靠IPO渡过难关吗?

合众汽车自2017年以来已完成10轮融资,总计达228.44亿元人民币,吸引了众多知名投资者的支持,如宁德时代等。但是现在合众新能源的招股书显示,近三年,哪吒汽车经营现金流分别为-29.9亿元、-54.1亿元及-43.5亿元。同时,截至2023年底,哪吒汽车账上的现金及现金等价物仅为28.4亿元。

现在哪吒给投资者的说辞是:将利用可用的财务资源,包括现有现金及现金等价物、未动用银行融资及估计所得款项净额,辅助其集资能力(包括政府资金),来满足公司目前及未来十二个月的营运资金需求。

这家新势力已经来到了企业发展的关键十字路口,迫切需要上市来解决短期的资金需求。

随着今年比亚迪等竞争对手的激进定价策略,为2024年的市场定下了价格战的基调。哪吒汽车开始有意避开中低端市场,转而推出更高售价的车型,围绕哪吒L做文章。

芝能观点如下:

● 哪吒现在短期内只能依靠海外卖车来讲故事,所以能看到近期的销量都是围绕海外销售做文章;

● 国内的产品组合,开始学习理想的产品,做纯电/增程的中大型的SUV产品。目前这个阶段,哪吒需要从原来的网约车2B模式,切换到2C的模式,这就要求包括销售渠道在内的管理方式都需要做大量的切换。

所以下个阶段哪吒要怎么走下去,确实是需要很长一段路才能探索出来,对于投资者来说有很大的不确定性。

小结

合众汽车的赴港IPO对这家新势力来说是一个很重要的节点,如果上不去,往前寸步难行。