在经济发展放缓、整体需求低迷等因素影响下,全球半导体行业进入了下行周期,大部分半导体厂商都遭遇了盈利下滑的情况。

比如,小米投资的模拟芯片公司——纳芯微,2023年就遭遇了营收、净利润双双下滑的情况,并且已经陷入了亏损(2023年亏损3.05亿元、2024年一季度亏损1.5亿)的局面。

过去几年,在“缺芯”、国产化替代等大背景之下,纳芯微实现了营业收入、净利润的翻倍增长,并且于2022年成功IPO,以远超管理层期待的方式(计划募资7.5亿),强势超募58亿。

纳芯微的崛起,无疑是国产替代浪潮的一缕缩影。除了纳芯微外,思瑞浦(2020年)、南芯科技(2023年)等模拟芯片公司在近几年纷纷受到资本市场关注,并且陆续完成了IPO上市。

不过,“缺芯”时代已经成为过去式,整个半导体行业供需情况由“缺芯”转向“砍单”,价格战接踵而至,不少芯片厂商迎来了业绩“低谷期”。

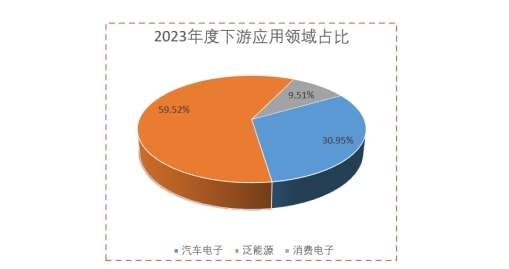

资料显示,模拟芯片在车用芯片占比大约是26%,是占比最高的芯片种类。因此,汽车业务成为了不少模拟芯片厂商鲜有的增长极。纳芯微作为国内较早涉足汽车应用产品的半导体厂商,目前汽车业务营收占比已经达到30.95%,未来将持续加码汽车电子领域。

然而,汽车电子市场同样面临着诸多挑战和不确定性,车市价格战正在激烈上演,纳芯微的未来注定不会“轻松”。

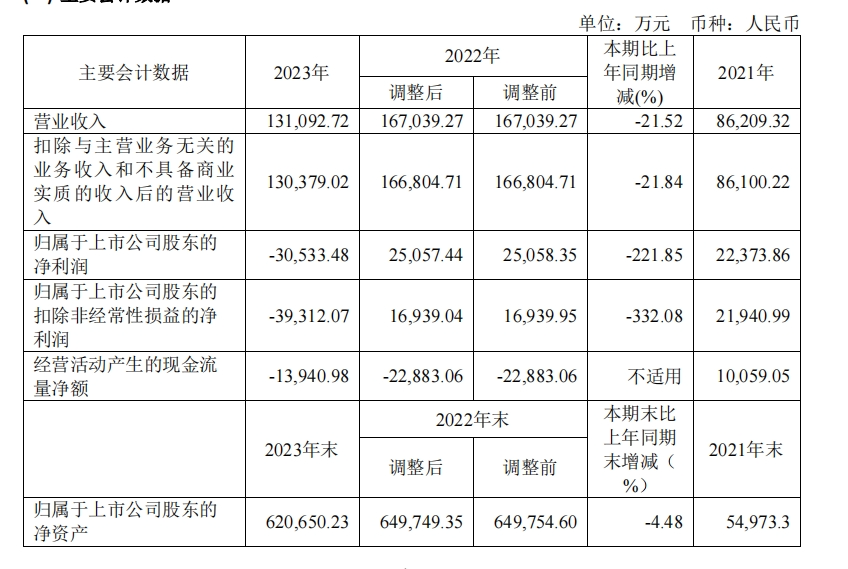

业绩增长承压,净利润由盈转亏

2023年,纳芯微实现营业收入13.11亿元,同比下滑21.52%;实现归属上市公司股东的净利润为亏损3.05亿元,同比大降221.85%。

纳芯微表示,公司营收、净利润同比下滑,主要是受整体宏观经济及市场竞争加剧影响,公司产品售价承压、毛利率有所下降。另外,报告期内芯纳微摊销股份支付费用达到2.21亿元,若剔除股份支付费用的影响,公司归属上市公司的净利润为亏损8426.03万元。

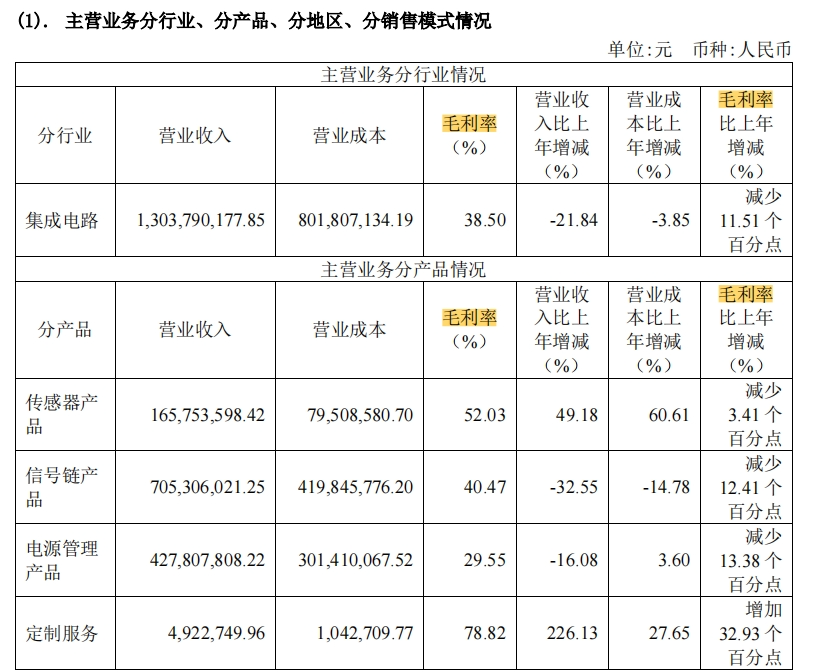

纳芯微是一家高性能、高可靠性模拟及混合信号芯片设计公司,产品涵盖传感器、信号链和电源管理三大产品领域,广泛应用于汽车、泛能源、消费电子领域。由于三大产品的毛利率均出现了下滑,所以纳芯微2023年的综合毛利率38.5%,同比下滑了11.51%。

具体来看,传感器产品营业收入是1.66亿元,同比增长49.18亿元,是纳芯微唯一实现同比增长的产品;而信号链产品和电源管理产品营业收入分别是7.05亿元、4.28亿元,同比下滑了32.55%、16.08%。

分行业来看,纳芯微2023年来自泛能源、汽车、消费电子领域的营业收入占比分别是59.52%、30.95%、9.51%。其中,得益于磁传感器的快速增长,纳芯微的汽车电子领域出货量达到1.64亿颗,汽车电子领域营业收入同比上升7.82%。

而泛能源领域主要指的是能源系统的工业类应用,该业务收入相比去年则下滑了10.17%;消费电子领域收入同比增长2.33%。

很显然,汽车电子领域已经成为纳芯微财报中的一抹亮色。

据了解,纳芯微从2016年开始向汽车领域拓展,目前主要产品有磁传感器、供电电源、车灯驱动、压力传感器及其信号调理ASIC芯片等,已经广泛应用于汽车三电系统、车身控制、智能座舱等领域。

在这背后,智能手机、笔记本电脑等消费电子产品需求进入了疲软期,而汽车在电动化、智能化等新四化的大背景之下,每辆智能汽车的芯片使用量要比传统燃油车多出一倍。因此,车用半导体市场也迎来了爆发式增长期,各大模拟芯片厂商纷纷转向汽车电子领域。

不过,尽管汽车电子的未来前景可期,但是随着汽车市场竞争的日趋激烈,也会影响到上游芯片的竞争态势。对此,纳芯微电子创始人、董事长、CEO王升杨也提到,随着缺芯结束之后,市场从“供给为王”的阶段性状况,重新回到了充分市场竞争的情况,整个汽车芯片行业正在洗牌。

汽车模拟芯片市场,变天了

近些年来,包括圣邦微、思瑞浦、艾为电子、芯海科技、希荻微等为代表的一批中国本土模拟芯片公司,开始从消费电子市场切入汽车领域。

与此同时,在“缺芯”的大背景之下,全球半导体产业迎来了产能的迅速扩张期,部分芯片产能已经呈现了明显的产能过剩表现,不少芯片企业都面临着较大的库存压力。

现阶段,半导体行业供需情况由“缺芯”转向“砍单”,整个半导体行业已经进入了前所未有的洗牌期。尤其是模拟芯片领域,价格战、并购整合潮已经全面开启。

财报显示,由于模拟芯片品类多样、下游广泛、周期性波动小、产品生命周期长且行业相对分散等特点,半导体行业的并购多发生在模拟芯片市场。“并购整合是模拟 IC 厂商实现规模扩张和跨越式发展的有效途径。” 纳芯微在财报中表示,中国半导体产业的快速崛起,行业内的竞争愈发激烈,越来越多的模拟IC厂商计划通过并购整合来提升自身的市场竞争力。

因此,纳芯微去年就开始筹划并购。去年7月,纳芯微宣布拟以现金方式收购昆腾微电子股份有限公司的控股权;而6月24日,纳芯微发布公告称,拟以现金方式收购上海麦歌恩微电子股份有限公司79.31%股份,收购对价合计达到7.31228亿元。

“麦歌恩在磁编码、磁开关等细分领域已建立起领先的市场份额优势”。纳芯微表示,本次交易是该公司基于聚焦主业发展做出的并购决策,有利于整合双方的产品、技术、市场及客户、供应链等资源,在磁传感器领域发挥协同效益。

不过,值得注意的是,纳芯微本次收购资金来源为公司自有资金及自筹资金,公司拟向银行申请不超过4.8亿元的并购贷款用于支付本次交易的部分款项,借款期限不超过7年。

这对于现金流持续负值的纳芯微来说,无疑将进一步增加了资金压力。财报显示,2022年-2023年,纳芯微经营活动产生的现金流量净额分别为-2.29亿元、-1.39亿元。报告期内,纳芯微的总债务为6.1亿元,其中短期债务为2.8亿元,短期债务占总债务比为45.84%。

事实上,纳芯微的盈利能力也在逐步减弱。近三年,纳芯微实现营业收入8.62亿元、16.7亿元、13.11亿元,实现归属上市公司股东的净利润为2.24亿元、2.51亿元、-3.05亿元,毛利率则分别是53.5%、50.01%、38.5%,均呈现了逐年减少的趋势。

另外,与国际龙头企业相比,纳芯微在产品品类丰富度以及产品布局完善度方面均有较大差距,且产品的市场占有率在整个模拟芯片领域仍然较低,未来所面临的竞争压力不可谓不大。